Что такое КАСКО и ОСАГО, простым языком

Вы страхуете свой автомобиль от любых неприятностей, которые могут возникнуть на дороге и во время стоянки.

Простым языком страховка КАСКО это:

- У Вас угнали автомобиль, страховая компания выплатит Вам стоимость автомобиля.

- Вы попали в аварию, страховая компания отремонтирует Вам повреждённый автомобиль.

- Вы не справились с управлением и съехали в канаву, страховая компания отремонтирует Ваш автомобиль.

- На Ваш автомобиль упал лёд с крыши, страховая компания отремонтирует.

- На стоянке у Вас украли зеркало или поцарапали машину, страховая компания отремонтирует Ваш автомобиль.

- Камень на дороге разбил Вам стекло или треснула фара, страховая компания отремонтирует Ваш автомобиль.

- И т.д.

Преимущества КАСКО

- Вы заплатили один раз страховой компании, и целый год она платит за Вас.

- В случае аварии на дороге, НЕ ВАЖНО, виноваты Вы или нет.

- Купив страховку КАСКО, Вы получаете ощущение защищённости и спокойствия.

Недостатки КАСКО

- Очень дорогая стоимость страховки для наиболее популярных автомобилей.

- Страховые компании не хотят страховать «старые» (более 3-х лет) автомобили.

- Необходимо фиксировать каждый страховой случай в полиции или ГИБДД, получать подтверждающие справки.

- Страховые компании нередко затягивают выплаты в случае угона и долго согласовывают с ремонтной организацией стоимость ремонта.

КАСКО покупают те, кто не хочет иметь никаких проблем. КАСКО — это ремонт страховой компанией Вашего автомобиля в любом случае (даже если Вы — виновник аварии, или сами повредили Вашу машину без ДТП). КАСКО — это компенсация стоимости автомобиля в случае его угона или полного уничтожения.

Что такое франшиза по КАСКО?

Франшиза по страховке КАСКО это некая величина нанесённого Вам ущерба, которую не платит страховая компания по каждому страховому случаю.

Например: При заключении договора КАСКО, Вы оговорили франшизу 10000 рублей.

Соответственно если Вы попали в ДТП и стоимость ремонта 53000 рублей, то 43000 рублей за Вас заплатит страховая компания, а 10000 платите Вы.

Что дает Вам франшиза по КАСКО?

Франшиза по КАСКО делает сам договор КАСКО более дешёвым, чем больше размер франшизы, тем меньше стоимость договора КАСКО.

Сколько стоит КАСКО?

КАСКО — это дорогое «удовольствие». Стоимость КАСКО определяется каждой страховой компанией самостоятельно. Страховые компании независимо ни от чего устанавливают каждая свою тарифную сетку. Также страховая компания вправе отказать Вам в заключении договора, если Вами не выполнены какие-то обязательные требования — например, на автомобиле установлено недостаточно охранного оборудования или у Вас старый автомобиль. Страховая компания также в договоре определяет способ компенсации — перечисление в Ваш адрес наличных денег или же постановка Вашего автомобиля на ремонт на СТО.

Что делать, если Ваша страховая компания — развалилась?

Этот момент нужно продумывать заранее, так как РСА не несет ответственности по КАСКО. Необходимо покупать КАСКО в надежной, проверенной и хорошо себя зарекомендовавшей страховой компании. То есть ориентироваться не только на стоимость страховки.

Если же все-таки это произошло и страховая компания развалилась, то вопрос теоретически можно решить только через судебные органы. На практике, к сожалению, эти случаи — редки.

ОСАГО

ОСАГО — Обязательное Страхование Автогражданской Ответственности, объектом страхования которого являются имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории РФ.

Простым языком полис ОСАГО это:

Покупая полис ОСАГО Вы страхуете себя от следующей ситуации: Вы по неосторожности попали в ДТП, Вас признали виновным, Вы разбили дорогую машину, в этом случае по полису ОСАГО страховая компания заплатит деньги пострадавшему за Вас. А Вы ничего платить не будете.

Страховым случаем признается причинение в результате дорожно-транспортного происшествия в период действия договора обязательного страхования владельцем транспортного средства вреда жизни, здоровью или имуществу потерпевшего, которое влечет за собой обязанность страховщика произвести страховую выплату. Сложно? Очень! Каждый из нас задает себе вопрос — «Почему не объяснить все человеческим языком? Почему законотворцы, как врачи, которые пишут «нижняя конечность» вместо — простого и всем понятного «нога», пичкают нас массой ненужных и непонятных терминов? Да потому что, за витиеватыми и запутанными предложениями скрывается масса «подводных камней», о которых, как и врачи, они не торопятся информировать нас с Вами.

Большинство современных людей, в том числе и, как это не парадоксально, автомобилистов, не имеют представления о таких уже сегодня будничных понятиях, как страховка в целом и ОСАГО и КАСКО в частности. Именно поэтому было принято решение о написании данной статьи. Начнем по порядку.

Что такое ОСАГО?

ОСАГО — это действительно Обязательное Страхование Автогражданской Ответственности. Вот это не завуалированная формулировка. В эти четыре слова вложен смысл всего понятия в целом. То есть — покупая страховку ОСАГО, Вы защищаете себя от больших проблем в случае, если в произошедшем с Вами ДТП виноваты именно Вы. В данном случае за нанесенный Вами ущерб, вместо Вас расплатится страховая компания, у которой Вы купили полис. В случае прямо противоположной ситуации, если разбили Вашу машину, Вам оплатит ремонт страховая компания того человека, кто въехал в Вас.

Подводя итог сказанному, можно сказать, что покупая страховку ОСАГО, Вы страхуете не свою машину, а себя, то есть свои собственные деньги. Проще говоря — въехали в Вас — Вы получите деньги, въехали в кого-то Вы — Вы ничего не получите, но и сами платить не будете. Существует третий вариант, так называемая «обоюдка» (в аварии виновны оба водителя). В этом случае, размер выплаты определяется соотношением степени ответственности и реальной суммой ущерба. Как правило, при «обоюдке» страховые компании выплачивают каждому из двух участников ДТП 50% нанесённого ущерба. Некоторые дела затягиваются и заканчиваются в суде, где и определяется степень ответственности каждого участника ДТП.

Сколько стоит ОСАГО?

Забегая вперед скажем сразу, что стоимость ОСАГО везде одинакова! Не важно в какой страховой компании Вы будете страховаться — в «крутой» или «за углом» (к сожалению, такие компании еще имеют место в нашем городе). Поскольку автострахование ОСАГО воплощено в жизнь в соответствии с законодательством РФ, то и тарифы также разработаны Правительством нашей страны. К слову хочу добавить, что аналогичная практика существует во всех цивилизованных странах мира, а не является «кознями» только нашего государства. Возвращаясь к тарифу, хочу пояснить, что цена страховки ОСАГО складывается из нескольких показателей:

- Тип транспортного средства — грузовое или легковое, физическое или юридическое лицо является собственником и т. д.

- Территориальная привязка. В каждом регионе страны существует свой тариф, также установленным законом об ОСАГО.

- Опыт страхователя (то есть Ваш опыт). Опыт складывается из возраста и количества лет, которых Вы управляете машиной.

А также ряд других показателей. Учитывается насколько мощная у Вас машина, на какой срок Вы страхуете свою ответственность, а ещё были ли у Вас до этого аварии и кто был виновником. Справедливости ради, надо добавить, что в случае, если Вы за прошедший год никого не разбили, то есть, как говорят страховщики, Ваша езда была безаварийной — Вы ежегодно получаете 5% скидку. Правда, если Вы купите новую машину, страховщик (даже тот же самый) не вспомнит про Вашу «безупречную» репутацию и все начнется заново. Но, никто не говорил, что закон об ОСАГО — безупречен.

Как производится выплата по ОСАГО, если Вы виноваты в аварии?

В случае, если Вы являетесь виновником аварии, расчёт производится следующим образом — потерпевший в аварии обращается в страховую компанию и она вместо Вас оплачивает ему ремонт автомобиля, предварительно оценив сумму ущерба. Вы свой автомобиль ремонтируете за свой счёт.

Как производится выплата, если Вы не виноваты в аварии?

В случае, если Вы не являетесь виновником аварии, расчёт производится следующим образом — Вы обращаетесь в страховую компанию и она, оценив сумму ущерба, производит Вам выплату.

При этом существует две оговорки:

- Сумма ущерба будет рассчитываться с учетом износа Вашего автомобиля, то есть чем старше автомобиль, тем больше износ. Износ рассчитывается в процентном соотношении по стандартной формуле, учитывающей возраст и пробег автомобиля.

- По закону, максимальная выплата по ОСАГО составляет сумму в размере: 400 000 рублей. То есть, если стоимость восстановления Вашего автомобиля составляет сумму более 400 000 руб., то разницу между фактической стоимостью и 400 000 руб., Вы вправе взыскивать с виновника в аварии через суд.

Что такое «прямое урегулирование» по ОСАГО?

Прямое урегулирование убытков это ситуация, в которой пострадавшему в ДТП необходимо обращаться за выплатой в свою страховую компанию.

Необходимые условия для прямого урегулирования убытков:

- В аварии участвует два транспортных средства.

- В аварии нет пострадавших (нет ущерба здоровью).

- У обоих участников ДТП есть действующие полисы ОСАГО.

В остальных случаях пострадавшему в ДТП необходимо обращаться в страховую компанию виновника.

Что делать, если страховая компания — развалилась?

В случае, если страховая компания виновника аварии находится в стадии банкротства, или у неё отозвана лицензия, или же она уже вообще прекратила свое существование, Вы вправе обратиться: либо в РСА (Российский Союз Автостраховщиков), который отвечает по обязательствам страховых компаний, не имеющих возможность осуществлять выплаты по ОСАГО. Либо в судебные органы с иском о возмещении ущерба против виновника аварии.

Что было бы, если никто не придумал ОСАГО?

Если бы никто не придумал ОСАГО, то о решении вопросов цивилизованными методами не могло бы быть и речи. В настоящий момент решение всех конфликтных вопросов регламентируется законодательством РФ.

Как оформить страховку на автомобиль

Обязанность по страхованию автомобиля возлагается на его владельца при покупке транспортного средства (ФЗ № 40, ч. 2, ст. 4).

В Российской Федерации есть два вида автострахования:

- Обязательное («автогражданка»). При таком страховании возмещаются убытки той стороне, которая пострадала в результате аварии. Если Вы, например, въехали в чужое авто, то все расходы на восстановление и ремонт транспортного средства покроет страховая компания.

- Добровольное. Это страхование позволяет защитить имущество от угона, порчи и др. Если Ваше транспортное средство было повреждено в результате ДТП, хулиганских действий или пожара, то все убытки Вам возместит страховая компания.

ОСАГО на новый автомобиль можно приобрести прямо в автосалоне. Это возможно, если у компании есть страховые агентства-партнеры. Также пройти процедуру страхования Вы можете на портале Госуслуг или онлайн на сайте выбранной страховой компании.

Виды страхования авто

✔ КАСКО. Это основная разновидность добровольного автострахования. Имея такую страховку, Вы получите возмещение ущерба в случае хищения, порчи или полной гибели транспортного средства. Все убытки возмещаются на основании заранее установленных страховых сумм. Перечень страховых случаев определяется типом договора и условий, которые предлагает конкретная страховая компания.

КАСКО обладает следующими преимуществами:

- Собственник авто вносит платеж один раз – страховое агентство возмещает убытки на протяжении всего срока страхования.

- При ДТП ущерб будет компенсирован вне зависимости от того, кто был виновником аварии.

- Полная страховка КАСКО позволяет гарантировать надежную защиту Вашего автомобиля от любых имущественных рисков.

Единственный минус КАСКО – достаточно высокая стоимость.

✔ Обязательный страховой полис ОСАГО – это документ, который подтверждает договор между водителем и страховой компанией и является основанием для возмещения ущерба при ДТП, виновником которого был признан этот водитель. Это значит, что страховая компания оплатит урон, который Вы нанесли другим автовладельцам.

ОСАГО устанавливается федеральными структурами, но агентства могут делать скидки или же взимать выплаты за дополнительные услуги в рамках договора ОСАГО.

✔ ДОСАГО – это фактически дополнение к ОСАГО. Страховка помогает покрыть расходы тогда, когда размер нанесенного ущерба больше, чем сумма, которая предусмотрена полисом ОСАГО: 400 тысяч рублей за вред, причиненный имуществу, 600 тысяч рублей за ущерб, нанесенный жизни и здоровью пострадавшего. ДОСАГО приобретается только вместе с ОСАГО.

✔ Страхование от несчастного случая. В этом случае объектом страхования является не автомобиль, а здоровье человека. К страховым случаям относят тяжелые ранения, травмы, повреждения, которые приводят к потере трудоспособности или даже к летальному исходу (в этой ситуации выплаты предназначаются для семьи пострадавшего). Помощь Вы можете получить по полису обязательного медицинского страхования.

✔ Зеленая карта» – это полис, который понадобится водителям, выезжающим в страны Шенгенского соглашения. Это аналог российского ОСАГО, без которого пересечение границы запрещено. В случае ДТП на территории стран Шенгенской зоны «Зеленая карта» поможет возместить убытки пострадавшим.

ГК FAVORIT MOTORS – официальный дилер KIA в России – предлагает Вам услуги автострахования на выгодных условиях. После покупки нового автомобиля в салонах компании в Москве Вы можете оформить КАСКО, ОСАГО, ДОСАГО, а также застраховать транспортное средство только от угона или от ущерба. Рассчитать страховку можно онлайн. Для этого нужно указать личные данные и характеристики авто (марка, модель, стоимость и комплектация).

Сроки оформления страхового полиса

Согласно законодательству, в течение 10 дней после приобретения машины (отсчет ведется с даты, зафиксированной в договоре купли-продажи) покупатель может легально передвигаться на ней без страховки. За это время водитель должен выбрать страховую компанию и оформить полис, если по каким-либо причинам это не удалось сделать в автосалоне.

Однако есть и некоторые нюансы:

- При покупке нового авто из салона страхование машины ОСАГО должно быть оформлено до регистрации транспортного средства – уже при посещении ГИБДД Вам придется предъявить полис. После того как Вы получите регистрационные номера, Вам понадобится еще раз посетить страховую компанию и вписать сведения о номере в договор страхования.

- Если купленный автомобиль без номеров нужно транспортировать к месту регистрации собственника, то владельцу следует получить транзитные номера, затем оформить транзитный полис ОСАГО (срок его действия – до 20 дней). После доставки машины к месту проживания собственника он оформляет полис ОСАГО и получает регистрационные номера.

Сроки действия полиса

Договор ОСАГО водитель и страховая компания заключают на 1 год. Однако российское законодательство разрешает физическому лицу, которое является собственником автомобиля, заключить договор ОСАГО с ограниченным сроком использования авто. В этом случае минимальный срок действия полиса составляет 3 месяца.

Если Вы приобрели транспортное средство в кредит, то в большинстве случаев банк потребует, чтобы полис ОСАГО был оформлен на срок не менее 1 года. При этом рассрочка платежа недопустима. Моментом начала действия страховки в этом случае считается дата получения кредита.

Документы, необходимые для оформления страховки

Чтобы заключить договор ОСАГО, собственник транспортного средства должен заполнить выданное сотрудником страховой компании заявление установленного образца, а также предъявить следующие документы:

- Паспорт;

- Паспорт транспортного средства;

- Водительское удостоверение собственника и тех лиц, которые допущены к управлению автомобилем.

Если Вы страхуете новый автомобиль, то талон техобслуживания и диагностическая карта Вам не понадобятся. Эти документы, а также предыдущий полис ОСАГО нужны лицам, которые страхуют авто с пробегом. Если оформлением полиса занимается не сам владелец ТС, а доверенное лицо, то пригодится доверенность.

После оформления полиса Вам выдадут:

- Оригинал страхового полиса с подписями обеих сторон, печатью страховой компании и специальным знаком государственного образца;

- Буклет с информацией о правилах ОСАГО;

- Извещение о ДТП (2 экземпляра);

- Памятку страхователю;

- Квитанцию о получении денег от клиента.

Стоимость оформления страховки

Тарифы ОСАГО зависят не только от базовых ставок, но и от коэффициентов. Базовые ставки устанавливаются на основании технических характеристик автомобиля, его назначения и конструктивных особенностей. Предельные значения ставок регламентированы в пр. №1 Указания ЦБ РФ от 19.09.2014 г. № 3384-У.

Коэффициенты зависят от следующих факторов:

- Территория эксплуатации автомобиля (например, риск ДТП в мегаполисах значительно выше, чем в небольших городах);

- Мощность мотора;

- Количество лиц, которые имеют право управления авто;

- Водительский стаж;

- Наличие или отсутствие сделанных ранее страховых выплат (коэффициент «бонус-малус»);

- Период эксплуатации автомобиля;

- Наличие условий для использования прицепа;

- Срок действия страхового полиса.

Возраст машины не имеет значения при формировании стоимости страховки – она равна произведению базовой ставки и коэффициентов.

Базовые тарифы, действующие в 2017 году:

| Тип ТС | Базовый тариф (в руб.) | |

| Минимальный | Максимальный | |

| ТС категории B и BE: | ||

| — для юридических лиц | 2573 | 3087 |

| — для физических лиц | 3432 | 4118 |

| — используемые, как такси | 5138 | 6166 |

Если Вы оформляете ОСАГО каждый год, ездите аккуратно, без нарушений и ДТП, то Вы можете претендовать на 5% скидку при заключении договора.

Отсутствие ОСАГО или истекший срок действия полиса автоматически означает невозможность использовать автомобиль. В противном случае Вы можете получить штраф (800 рублей) или даже лишиться прав. Отказ от страхования автомобиля означает, что при попадании в ДТП, виновником которого признан водитель авто без ОСАГО, ему придется самостоятельно возместить ущерб пострадавшим. Это зафиксировано гражданским законодательством РФ.

Полис ОСАГО должен все время находиться у водителя, поскольку при проверке документов сотрудником ГИБДД и отсутствии страховки на руках (потеряли или оставили дома) Вас ожидает предупреждение или штраф в размере 500 рублей. Это актуально только в том случае, если у Вас есть страховка и срок ее действия не истек.

Что такое ОСАГО

Все статьи Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Страхование автомобиля Покупка б/у авто: с чего начать Советы по покупке

Содержание

Этот вопрос особенно актуален для начинающих водителей. Что такое ОСАГО , что он дает , как его оформить и во сколько это обойдется? Ищем ответы в материале.

Что называется полисом ОСАГО

Полис ОСАГО – это обязательная страховка, которая страхует гражданскую ответственность водителей при ДТП. Потерпевший в аварии гарантированно получает выплату на ремонт автомобиля, а виновный будет ремонтировать машину из собственных средств.

На оформление полиса дается 10 суток после сделки купли-продажи авто. Если упустить этот срок, грозит штраф по статье 19.22 КоАП в размере 1500 — 2000 рублей.

Купить полис можно максимум на год. По окончании срока действия страховку нужно переоформить. С просроченной страховкой ездить нельзя – опять же, последует штраф.

Зачем нужна страховка на машину

Полис ОСАГО значительно облегчает жизнь водителям при ДТП. Пострадавшей стороне не нужно обращаться в суд, чтобы взыскать средства на ремонт машины с виновника. А виновному в аварии не нужно компенсировать потерпевшему ущерб из своих средств.

Максимальный лимит страхового возмещения по ОСАГО составляет 400 тыс. рублей. Обычно этой суммы достаточно, чтобы покрыть ущерб потерпевшей стороне. Но если урон причинен на большую сумму, доплачивать нужную для ремонта сумму виновник аварии будет из своего кармана.

Если в аварии пострадают пешеходы, они также получат компенсацию по ОСАГО.

Но полис не покроет ущерб, нанесенный культурным ценностям и антиквариату, – водителю придется оплачивать его самостоятельно. Кроме того, по ОСАГО не выплачивается моральный вред.

Все риски, при которых полис не покроет ущерб, обозначены в статье 6 Закона «Об ОСАГО» .

Сколько стоит полис ОСАГО

Тарифы для расчета стоимости ОСАГО установлены Центральным банком РФ . Страховщики не вправе их превышать.

Расчет стоимости полиса осуществляется по следующим коэффициентам:

- Базовый тариф (ТБ) , назначаемый в соответствии с категорией машины. Для категории В минимальный тариф в 2022 году составляет 2 224 рубля, а максимальный – 5 980 рублей.

- Территориальный тариф (КТ) , который зависит от региона регистрации владельца авто. Его пределы – от 0,64 до 1,99.

- Тариф безаварийности (КБМ) , который зависит от того, попадал водитель в ДТП за год действия договора или нет. Максимально за безаварийную езду можно получить 50% скидки.

- Тариф водительского стажа и возраста страхователя (КВС). Если водитель молод и ему до 21 года включительно, тариф будет максимальным – 1,92.

- Коэффициент количества лиц, допущенных к управлению (КО) . Если полис ограниченный определенным количеством водителей, тариф в 2022 году будет равен 1, а если не ограниченный – 2,32.

- Тариф мощности авто (КМ) . Размеры ставок будут следующими: до 50 л. с. – 0,6; 50-70 л. с. – 1; 70-100 л. с. – 1,1; 100-120 л. с. – 1,2; 120-150 л. с. – 1,4; более 150 л. с. – 1,6.

- Тариф срока использования авто (КС) . Если машина используется 3 месяца в году, ставка будет – 0,5, а если 10 месяцев и более – 1.

Чтобы рассчитать стоимость ОСАГО, нужно будет перемножить эти коэффициенты, следуя формуле: Т = ТВ х КТ х КБМ х КВС х КО х КМ х КС .

Покажем на примере. Допустим, водителю 48 лет. Он живет в Московской области (КТ для МО равен 1,56) и имеет стаж вождения более 20 лет. За год автомобилист ни разу не попал в ДТП и хочет застраховать машину категории В с мощностью двигателя более 150 л. с. сроком на 12 месяцев. Смотрим в тарифы Центробанка и умножаем показатели: 5436 х 1,56 х 0,5 х 0,94 х 1 х 1,6 х 1 = 6377,10 рублей.

Из-за большого количества тарифов и индивидуальных условий оформления страховки, назвать конкретные цены на полис невозможно. Но можно узнать стоимость ОСАГО по госномеру авто, не запариваясь с формулой и таблицей Центробанка. Как именно, расскажем ниже.

Где и как оформляется ОСАГО

Оформить полис ОСАГО можно двумя способами – обратиться в офис страховщика или заказать через интернет.

Из документов в обоих случаях понадобится:

- гражданский паспорт;

- документ о праве собственности на машину (договор купли-продажи, дарения, свидетельство о праве наследования);

- ПТС и СТС на машину;

- водительские права всех лиц, допущенных к управлению авто и которых нужно будет вписать в полис.

Ранее требовалась диагностическая карта о пройденном техосмотре, но 22 августа 2021 года это требование отменили.

При оформлении в офисе специалист страховой компании внесет все данные, рассчитает стоимость полиса и после оплаты выдаст страховку. Действовать ОСАГО начнет уже на следующий день.

При оформлении на сайте данные из документов придется вбивать самостоятельно. После оплаты электронный полис появится в личном кабинете заказчика. Страховку можно будет скачать на смартфон и прямо с экрана телефона предъявлять сотруднику ГИБДД. Действовать страховка начнет через 3 дня после покупки.

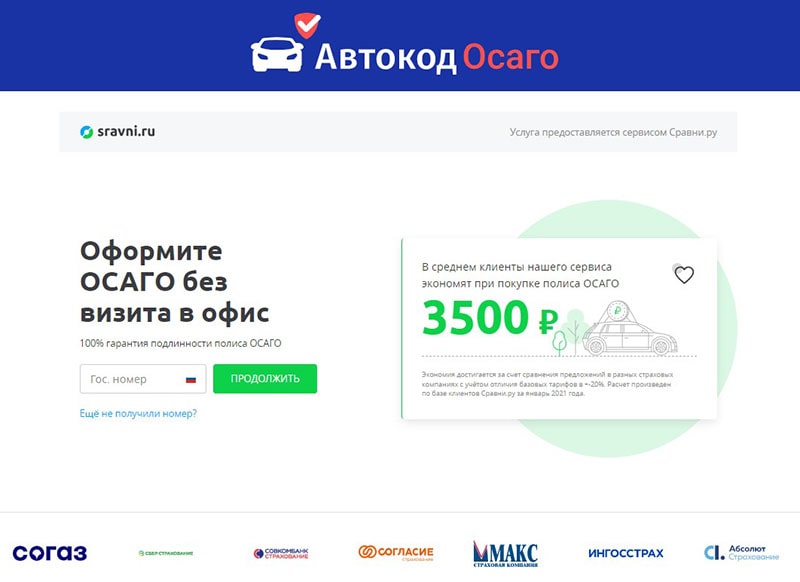

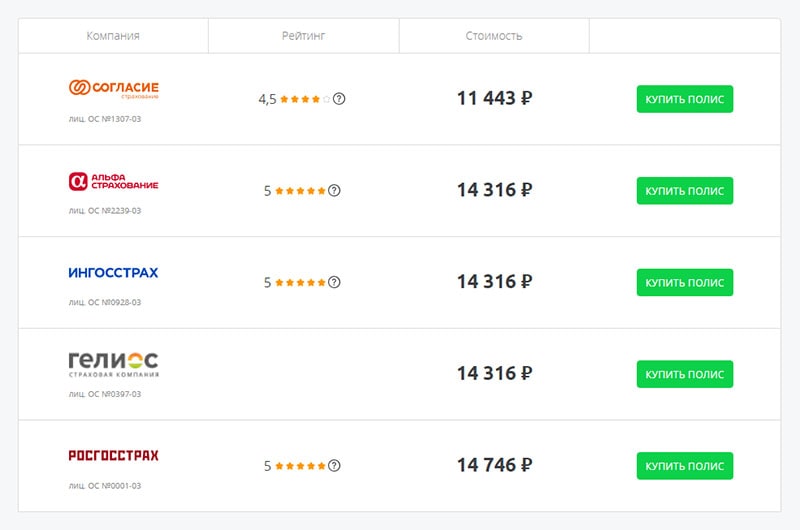

Минус этих двух способов – отсутствие возможности сравнить цены в разных страховых компаниях и выбрать выгодный вариант. Поэтому лучше воспользоваться специальным агрегатором «Автокод ОСАГО» .

Сервис показывает предложения разных страховых компаний и позволяет купить ОСАГО с экономией до 3 500 рублей.

Из документов для оформления страховки понадобятся права, гражданский паспорт, СТС и ПТС. Данные автомобиля отобразятся автоматически после ввода госномера.

После оплаты полис придет на электронную почту и сразу же начнет отображаться в базах ГИБДД и РСА. При желании полис можно распечатать на принтере.

Что будет, если не оформить ОСАГО

Ездить без ОСАГО в России запрещается, иначе при остановке на дороге инспектор выпишет штраф 800 рублей по статье 12.37 КоАП .

Если автовладелец оформил полис, но забыл дома, взыскание составит 500 рублей. Такой же штраф назначат водителю, не вписанному в страховку на авто, которым он управляет.

Санкции за повторную езду без страховки не предусмотрены.

Если водитель оформил электронный ОСАГО, инспектор должен проверить наличие страховки по базе. Штрафовать за отсутствие бумажной версии полиса сотрудник ГИБДД не вправе. Водителю достаточно показать PDF-файл со страховкой на телефоне.

Если ОСАГО просрочен или не оформлен, а водитель устроит аварию, ремонтировать свое и чужое авто придется на собственные деньги.

Итак, ОСАГО дает уверенность в том, что в случае ДТП водителю не придется выплачивать ущерб потерпевшему из своего кармана – этим займется страховая компания. А при отсутствии вины водитель гарантированно получит выплату на ремонт своего авто.

Источник https://www.osa-spb.ru/chto-takoe-kasko-i-osago-prostim-yazikom.html

Источник https://www.kia-favorit.ru/articles/zashchita-avto/kak-zastrahovat-mashinu/

Источник https://avtocod.ru/chto-takoe-osago