Содержание

20 самых распространенных ошибок при страховании авто, имущества и жизни

Ошибки при страховании часто являются причиной того, что человек получает сумму гораздо меньше той, на которую рассчитывал, а то и вовсе остается без возмещения ущерба. Что, согласитесь, как минимум обидно.

Однако виновником таких ситуаций часто становится сам страхователь – из-за непомерного желания сэкономить или банальной невнимательности при составлении договора. Как избежать подобных рисков, читайте в нашей статье.

5 главных ошибок при страховании жизни и здоровья

- Думать, что смысл страховки – это выгодное вложение денег, а потом уже защита от случайностей, которые могут отнять здоровье или жизнь.

По своему смыслу накопительное страхование – это капитализация средств за определенное время. Доходы от этого возможны, но главное предназначение накопленных средств не в росте благосостояния. Они потребуются семье в том случае, когда с застрахованным человеком случится беда.

Это может быть страхование от несчастного случая или от потери состояния. Чтобы не совершить ошибки при страховании, вы должны определить, какие ситуации возможны, на какой срок от них страхуются, и только потом выбирать тип страховки, учитывая размер ежемесячных взносов.

Многие клиенты СК считают, что достаточно застраховать свою жизнь или предусмотреть выплаты по достижении определенного возраста. Однако это лишь малая часть возможностей, способной помочь страхователю, ставшему нетрудоспособным в результате несчастного случая или тяжелой болезни. Не стоит ограничиваться одной или двумя опциями, а присмотреться и к другим видам возможных страховых случаев.

Договор со страховой компанией заключается в определенный период жизни. С течением времени исходные условия, побудившие сделать это, могут измениться. Произойдет регистрация брака или, наоборот, развод, появятся дети, изменится место работы и уровень дохода. Страховой суммы может не хватить для покрытия расходов в сложившейся ситуации. Поэтому раз в два года надо пересматривать полис, при необходимости дополнять его новыми опциями или увеличивать сумму регулярных выплат.

В полис, страхующий вашу жизнь и здоровье, вписывается лицо, которому будет выдано денежное возмещение в случае вашей гибели. Это наиболее близкий и дорогой для вас человек. Но ситуация может измениться, поэтому не забывайте корректировать полис, чтобы возмещение досталось не случайным людям, а тем, кто вас любит и ценит.

5 распространенных ошибок при страховании имущества

- «Недостраховываться» и «перестраховываться».

В попытке сэкономить на платежах владелец страхует имущество на сумму, гораздо меньшую его реальной стоимости. При таком подходе с наступлением страхового случая возмещение покроет лишь часть понесенных убытков, поскольку расчет производится пропорционально отношению страховой суммы к страховой стоимости.

Желание заработать на страховке толкает владельца на другой крайний шаг, «перестрахование», когда в договоре он указывает завышенную стоимость имущества. Платежи в этом случае тоже будут высокими, но при наступлении страхового случая он получит лишь возмещение реального ущерба, определенного независимым экспертом

Не стоит выискивать самые низкие страховые тарифы в надежде, что возмещение с лихвой компенсирует платежи. Возможно, страховое покрытие охватывает очень ограниченное число ситуаций, в которые ваш случай не попадает. Либо компания только зашла на рынок и таким способом старается привлечь побольше клиентов.

В результате могут возникнуть проблемы с оценкой и возмещением страхового случая из-за некомпетентности сотрудников компании, ранее не занимавшихся страхованием имущества. Да и выплата компенсации ущерба может затянуться из-за элементарной нехватки средств у страховщика.

Такие ситуации единичны и происходят только в том случае, если дом разрушен до основания. Что бывает лишь при техногенных или природных катаклизмах и терактах со взрывчаткой.

Но терроризм редко учитывается в страховом полисе. Это доп.риск, в 50% страховых компаний этот риск входит в стандартный пакет. Но чаще всего в полный пакет. А при пожаре или взрыве природного газа пострадавшие могут рассчитывать на получение только 15-20 % от указанной в договоре страховой суммы, если это прописано в договоре. Такое можно встретить в так называемых «коробочных продуктах», где у страхователей страхуется имущество в процентном соотношении, н-р крыша 10% от страховой суммы, стены 8% от страховой суммы и т.д. По факту при расчете в дальнейшем, страховых выплат зачастую не хватает на полное восстановление поврежденных частей имущества.

Во-первых, стандартный страховой договор обойдется вам раза в два дороже, чем составленный в индивидуальном порядке (если сравнить условия и тарифы).

Во-вторых, страхование без осмотра имеет очень узкое покрытие. В договор включаются только страховые случаи с минимальным риском.

В-третьих, не стоит забывать, что сумма возмещения при оформлении полиса без осмотра будет совсем невелика.

Если вы решили застраховать отделку дома и движимое имущество, для начала заключите официальный договор и утвердите смету ремонта с бригадой строителей, а при покупке материалов, мебели, бытовой техники и других предметов обстановки сохраняйте все чеки и талоны со стоимостью купленных товаров. Занизить сумму выплаты – это у страховщиков в порядке вещей. Ваши документы должны стать для них исключением из правил.

Подключение охранной сигнализации позволит сэкономить на стоимости полиса, только мало кто об этом помнит. Если ваш дом находится под круглосуточной защитой сложной системы сигнализации, то страховщик просто обязан предоставить вам скидку.

5 типичных ошибок при страховании автомобиля

1. Оставлять в полисе «вшитые» услуги.

В страховой полис на автомобиль компания закладывает ряд простых услуг, которые будут оказываться клиенту на протяжении всего срока действия договора. Это может быть эвакуация транспортного средства, попавшего в ДТП, или оформление справок в ГАИ. Но зачастую такими услугами никто не пользуется, поэтому от них стоит отказаться еще на этапе оформления страхового договора.

2. Обращать внимание только на тариф.

Многие автовладельцы в поисках дешевого тарифа отказываются от страховки. Хотя стоит задуматься, почему страховая компания предлагает свой продукт по более низкой цене. Постарайтесь узнать, чем отличается такой тариф от стандартного: какую франшизу он имеет, по какой методике производится расчет страховой выплаты и т.д. Обратите внимание и на финансовое состояние страховщика: в СМИ регулярно появляется информация о том, что какая-то страховая компания прекратила выплаты. Опыт показывает, что именно у этих страховщиков самые дешевые полисы.

3. Не понимать различий между франшизами.

При обращении в страховую многие автовладельцы искренне не понимают, как влияет франшиза, предусмотренная в договоре, на размер выплат, поэтому бывают недовольны суммой возмещения, рассчитывая получить больше. Страховой брокер считает, что такое непонимание равносильно прыжку в водоем без знания его глубины. Вот несколько важных уточнений по поводу франшизы, чтобы уберечь клиента от ошибки при страховании КАСКО:

- условная франшиза. Будьте внимательны – нередко страховые компании включают в договор пункт, в котором говорится, что выплаты не производятся, если ущерб признан незначительным;

- франшиза виновника. Если клиент был виновен в ДТП (в любом) или виновник отсутствует (упало дерево, виновник скрылся и его не нашли), то применяется данная франшиза и пределах ее суммы установленной в договоре страховщик оплачивать не будет;

- безусловная франшиза. Страховые компании при страховании договора с неограниченным списком лиц допущенных к управлению могут выставить безусловную франшизу при определенных условиях, н-р если в договоре указали, что может ездить любой водитель, но с возрастом от 25 лет и стажем от 5 лет, а за руль сел молодой водитель 18/0, в случае ущерба, страховая компания не будет возмещать в пределах суммы франшизы. Конечно если клиент знает, что за руль будет садиться молодой водитель, он может оформить страховку без ограничений 25/5, а поставить ограничения 18/0, но страховой полис станет значительно дороже. (при страховании открытой страховки в любом случае устанавливается ограничения по возрасту и стажу, за клиентами остается выбор какие именно ограничения выбрать).

4. Не интересоваться методикой расчета страхового возмещения.

Многие считают, что расчет страхового возмещения – дело самой компании. Это заблуждение может дорого обойтись, ведь полученная сумма окажется в два раза меньше той, на которую вы рассчитывали. Хотите сэкономить – поинтересуйтесь, каким из трех способов будут оцениваться нанесенные вашему автомобилю повреждения:

- На СТОА по направлению Страховщика (по умолчанию у всех страховых компаний)

- На СТОА по выбору Страхователя (значительно станет дороже)

- По калькуляции Страховщика (договор дешевле, скидка до 30%, но многие страховые компании и не предусматривают у себя в договоре такого возмещения)

- Ремонт на СТОА Дилера (чаще всего это только для ТС, до окончания гарантийного срока которого осталось не менее 6 месяцев, выходит дороже чем по направлению страховщика)

Разница между тремя методами оценки довольно ощутима, поэтому важно знать, каким воспользоваться. На стоимости страховки могут сэкономить владельцы авто, купленного в фирменном салоне. У них есть возможность пройти оценку и ремонт на СТО, выбранной страховой компанией, что поможет сохранить до 15 % денежных средств.

5. Не поинтересоваться, что такое агрегатная страховая сумма.

Об этом вообще мало кто знает, допуская тем самым серьезную ошибку при страховании ОСАГО. СК может включить в договор условие, по которому страховая сумма снижается на стоимость ранее выплаченного возмещения. Это касается тех автовладельцев, которые попадают в ДТП не один раз в год. Проще говоря, если вы пострадали в аварии и СК оплатила нанесенный ущерб, то после следующего ДТП страховая сумма вашего автомобиля станет меньше на величину возмещения предыдущего ремонта.

5 основных ошибок при заключении договора страхования

- Некорректность данных об объекте страхования.

Страховщику важно быстрее заключить договор с клиентом, поэтому он не будет тратить свое время на дотошное описание объекта страхования. В этом разделе могут быть допущены неточности, включены данные, не имеющие однозначного толкования, и способные в будущем стать предметом спора. Страхователь должен помнить, что описание предмета страхования должно быть полным, с учетом всех составляющих его деталей и точной характеристики.

Иначе страховщик может отказать в выплате при наступлении страхового случая, объясняя свое решение тем, что этот элемент не был указан в договоре, значит, страховка на него не распространяется.

Отказ в возмещении или явное занижение его суммы может произойти и в том случае, когда из-за неточной характеристики объекта невозможно правильно оценить величину нанесенного ущерба.

Ошибка в полисе страхования из-за неполного или неточного описания предмета страхования в договоре всегда приводит к финансовым спорам со страховщиком, решать которые придется в суде. Иногда страхователь добивается победы, но чаще суд выносит решение в пользу СК.

Поэтому к составлению страхового договора следует отнестись с полной ответственностью. Страхователь должен тщательно проверить текст всего документа и настоять на внесении страховщиком полной информации об объекте.

В договоре есть раздел, в котором подробно расписаны характеристики тех ситуаций, которые относятся к страховым случаям. Следует прописать все нюансы и детали конкретных обстоятельств с учетом всех особенностей объекта страхования, чтобы не было возможности их двоякого толкования.

Довольно часто в качестве объектов страхования выступают кредиты и займы. В договоре в качестве страхового случая человек описывает ситуацию невозврата кредита. Возникает вопрос: распространяется ли страховка при таком описании объекта на невозврат процентов по тому же кредитному договору? Ответить на это сможет только суд.

Страхователь со своей стороны обязан уведомить страховщика об актуальном состоянии объекта страхования на момент заключения договора. Он должен собрать и предоставить информацию обо всех ситуациях, которые могут привести к страховому случаю, и определить размер возможных убытков от нанесенного ущерба.

Причем эти сведения должны быть оформлены в письменном виде, как официальный документ, чтобы у страховщика не было возможности заявить о том, что клиент его не проинформировал. Иначе по закону страховая компания вправе требовать от своего клиента возмещения нанесенного материального ущерба.

В любом договоре дата играет важную роль, ведь она определяет срок его действия. Страховой договор – не исключение. Здесь особенно важна дата, с которой начинается действие страховой защиты. Если событие произошло раньше, то возмещение ущерба выплачиваться не будет, так как страховки на тот момент фактически не было.

Если срок действия начала договора был установлен позднее 30 дней после внесения страхового платежа, то это считается нарушением закона, и страхователь может обратиться в суд. Но определить, какой день является началом страховой защиты, ему будет непросто. Чтобы не доводить ситуацию до конфликта, лучше сразу проследить за тем, какие параметры соглашения установил страховщик.

Если в договоре полностью или частично не прописана информация о порядке уплаты страховой премии, то это может позволить СК отказать клиенту в выплате возмещения. Основанием для такого решения станет приостановка страховой защиты из-за неправильно или не вовремя произведенной выплаты.

Чтобы не допустить ошибки страхования, все условия должны быть прописаны в договоре, включая график платежей и величину каждой выплаты. Самовольное снижение суммы платежа приравнивается к его отсутствию и может стать причиной расторжения договорных отношений или отказа в страховом возмещении. Поэтому следует внимательно изучить документ именно в этой части.

Без соглашения о регламенте проведения финансовых операций, закрепленного страховым договором, клиент может внести денежную сумму, несоответствующую негласным правилам страховой компании. Она не будет считаться страховой премией, поскольку договорные отношения устанавливаются на следующий день после оплаты взноса в полном объеме. Или с поступившего платежа оплачивается налог, размер взноса уменьшается, что не соответствует договорному регламенту. Если в это время произошел страховой случай, то право на возмещение ущерба страхователь будет доказывать в суде.

В конце подытожим наши рассуждения: перед заключением страхового договора стороны должны прийти к соглашению по всем его разделам и положениям. Информация вносится в документ на основании заявления страхователя. Если какие-то данные были неточными, или ошибка закралась в результате невнимательности вносившего их сотрудника компании, а клиент не проверил его работу, то все это может стать причиной разного рода конфликтных ситуаций в будущем. Поэтому страхователь вправе уточнять сведения по каждому разделу, вносить поправки и изменения на стадии составления договора, чтобы впоследствии ему не было отказано в компенсации.

Мошенничество в ОСАГО

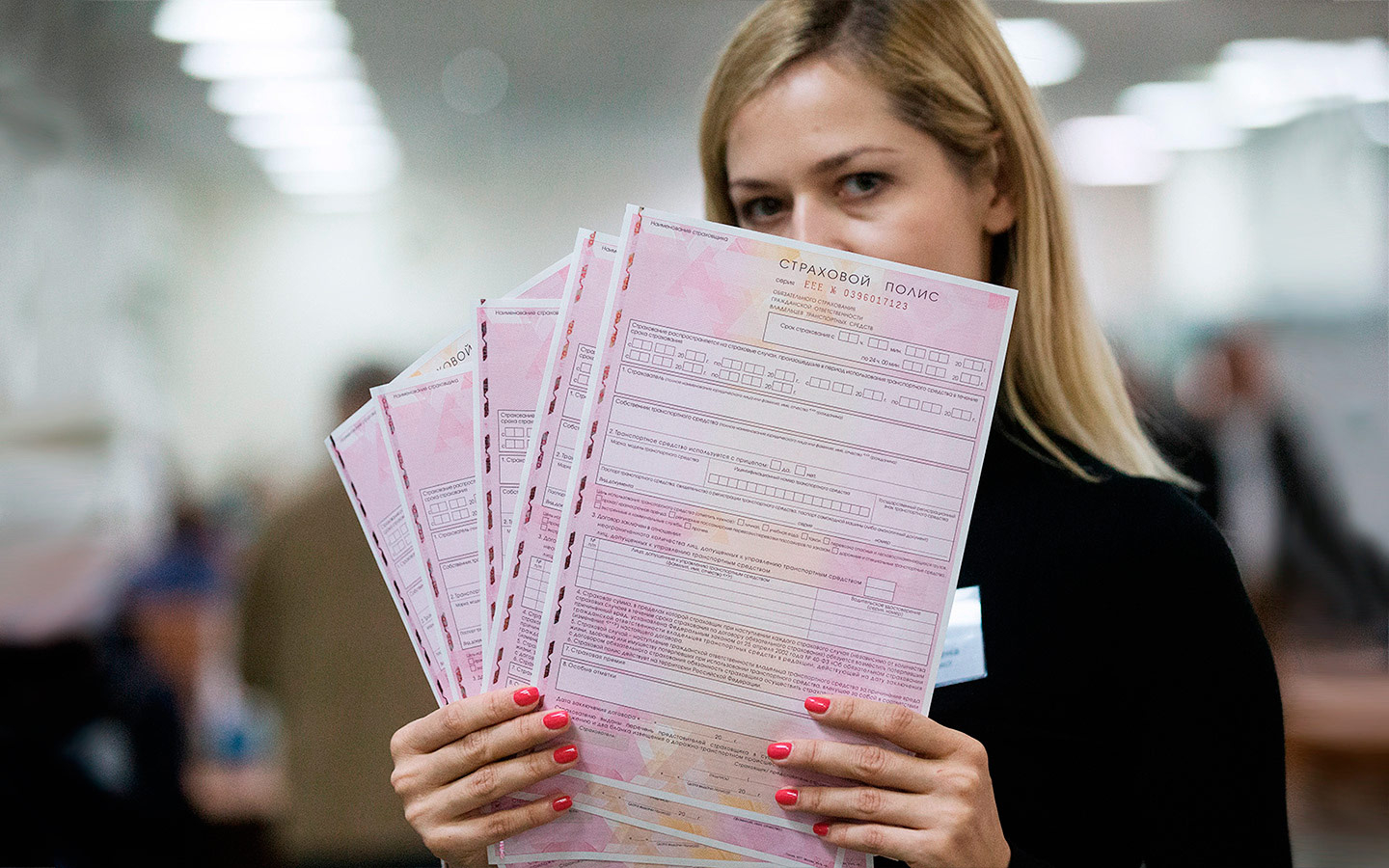

Каждый автовладелец прекрасно знает, что такое ОСАГО, так как отсутствие полиса обязательного страхования гражданской ответственности – нарушение, чреватое штрафом.

Закон о данном виде автострахования призван навести порядок на дорогах, приучить водителей к исполнению правил дорожного движения.

К сожалению, автострахование очень быстро обросло огромным количеством мошеннических схем. Их своевременному раскрытию серьёзно мешает ещё и тот факт, что в сговоре может принимать участие несколько сторон – не только автовладельцы и представители автостраховщиков, но также эксперты-оценщики.

А некоторые автовладельцы, не желающие оплачивать ежегодные платежи по полисам, считают вполне нормальным согласиться на мошенническую схему – забывая при этом о том, что это уголовно наказуемо.

Цель мошенничества всегда одна — получение материальной выгоды.

Мошенничество в автостраховании — серьёзная проблема современности. Тем же, кто не хочет нарушать закон и терять свои деньги, чтобы не оказаться в неприятной ситуации и предотвратить мошенничество с полисами ОСАГО, нужно быть внимательными и юридически подкованными.

Рассмотрим самые распространенные варианты обмана в этой сфере.

Схемы мошенничества страховых компаний

Бывает, агенты-страховщики создают мошеннические схемы для обмана своих же компаний. Совместно со страхователями завышается стоимость ремонта авто после ДТП, указывается более высокая цена деталей для автомобилей, искажаются важные нюансы транспортного происшествия, указывающие на вину страхователя.

Мошенничество с полисами ОСАГО — проставление нужной даты в документе

Наличие у водителя полиса ОСАГО – бумажного или электронного – обязательное условие. За отсутствие документа или истекший срок его действия положен штраф – 800 рублей. Если водитель не вписан в полис – 500 рублей.

Однако нередки случаи когда водители, желая сэкономить, считают, что дешевле заплатить штраф, чем несколько тысяч за страховку. Однако от ДТП не застрахован никто – и даже самые аккуратные и опытные водители могут попадать в аварии.

Но если виновник ДТП оказался без страховки, ремонт пострадавшему ему придётся возмещать полностью из своих личных средств. И вот тогда те, кто хотел сэкономить, ищут любые возможности заполучить документ автострахования. Обычно это попытка оформить полис задним числом – так, чтобы на момент аварии автомобиль был якобы застрахован.

Тем не менее, провести мошенничество с полисом ОСАГО с развитием цифровых технологий становится всё сложнее и сложнее. В настоящее время не просто оформить полис на прошедшую дату, так как страховщик должен зарегистрировать выдаваемый документ в базе Российского союза автостраховщиков. А это делается только на момент запроса.

Добавление ущерба, не соответствующего реальным повреждениям

Вступив в сговор страхователь и сотрудник, занимающийся определением и урегулированием убытков страховой компании, могут зафиксировать повреждения, которых на самом деле не было. В итоге страховая выплата назначается выше – а страхователь отдаёт определённый процент сотруднику компании за подтверждение повреждений.

Искажение стоимости деталей и ремонта

Мошенничество заключается в завышении стоимости деталей для замены и ремонта. Преступление может совершаться в сговоре страхователя и агентов компании-страховщика, а также при участии сотрудников ремонтных мастерских.

Продажа поддельных полисов

Можно выделить два направления:

- о том, что полиса автострахования поддельные, страхователи знают заранее и намеренно покупают их – для того, чтобы предъявить сотрудникам ГИБДД и избежать штрафов;

- страхователи не знают, что имеют дело с поддельными полисами.

Во втором случае клиенты зачастую обращаются в фирмы однодневки, поддавшись на предложение приобрести страховку по более выгодной цене.

С появлением возможности приобретения электронного полиса участились случаи обмана через интернет. Мошенники создают сайты-копии известных страховых компаний, заманивают скидками, низкими ценами. Поддавшиеся на уловку водители либо ничего не получают, либо получают недействительный полис ОСАГО, по которому он не сможет рассчитывать в случае ДТП.

Чтобы не стать жертвой мошенников рекомендуется переходить на сайты страховых компаний только с официального сайта РСА, при этом нужно внимательно смотреть адрес в браузере.

Мошенничество страхователей

Проведённые Российским союзом автостраховщиков соцопросы показали, что почти треть опрошенных автовладельцев считают мошенниками непосредственно страховые компании. Поэтому, восстанавливая «справедливость», допускают мысль при случае согласиться на завышение суммы ущерба и поделиться с оценщиком или другим третьим лицом.

Размер компенсации по страховому случаю зависит от нанесённого автомобилю ущерба. Поэтому нередки случаи, когда эксперт при оценке искусственно завышает ущерб – за вознаграждение от клиента. Незаконное.

Подделка полисов

Еще один распространенный вариант мошенничества с полисами ОСАГО — получение фальшивого полиса или подделка даты его выдачи и срока действия. Делается это для того, чтобы сэкономить на приобретении автостраховки и не платить штраф сотрудникам ГИБДД.

Автовладельцы, прибегающие к подобным уловкам, надеются на «авось пронесет». А при наступлении страхового случая они будут вынуждены вступать в новые мошеннические схемы – чтобы избежать наказания и получить выплаты по страховке.

Страхование автомобиля в нескольких страховых компаниях

Несколько лет назад мошенники могли купить ОСАГО сразу в нескольких страховых компаниях. А потом пытались получить страховые выплаты в каждой из них. Сегодня такой вариант невозможен, так как создана единая база РСА. Оформление страховки проводится с обязательным запросом в базе.

Инсценировка угона

Довольно привлекательным видом мошенничества для преступников является имитация угона. Таким образом злоумышленники получают право на страховые выплаты. Фиктивный угон удобен для мошенников так как очень сложно доказать, что не было реального угона. А автомобиль, как правило, быстро разбирают на запчасти.

Мошенники в ОСАГО не работают поодиночке, так как в оформлении ДТП и последующих процедурах оценки ущерба принимают участие несколько специалистов. Поэтому реализовать схему обмана и получить выгоду без преступного сговора невозможно.

Фальсификация мошенниками обстоятельств аварии

Проводится в преступном сговоре и с сокрытием реальных фактов. Примеры фальсификаций с участием сотрудников ГИБДД:

- перекладывание вины за аварию на другого водителя, автомобиль которого стоит дешевле,

- подставные аварии с дорогими иномарками, которые были приобретены, как уже побывавшие в ДТП,

- мошенниками оформляется пакет документов по аварии, которой на самом деле не было – то есть, ДТП случилось только на бумаге,

- подлог документов, когда автовладелец представляется якобы участником аварии и предоставляет документы, которые на самом деле проходят по другому ДТП,

- оформление ложных документов и лжесвидетельства на водителя, который на самом деле невиновен, но оформил ОСАГО.

Ответственность за нарушение закона

Правоохранительным органам не всегда удаётся доказать факт мошеннических действий со стороны страхователя или страховщика. Однако методы раскрытия незаконных схем получения выплат постоянно совершенствуются, поэтому если нарушители закона всё же будут обнаружены, то виновников накажут в соответствии с законодательством.

Мошенничество с полисом является уголовно наказуемым деянием – особенно, если речь идет о сговоре. За это положен крупный штраф и/или тюрьма. А именно:

Для одного человека:

- штрафные в размере 120 тыс. рублей,

- обязательные работы сроком до 45 суток при 8-ми часовой организации труда (всего – не более 360 часов),

- исправительные работы – до года,

- ограничение свободы до 2-х лет,

- принудительные работы в течение этого же срока,

- ограничение свободы передвижения сроком до 120 суток.

Для группы лиц, совершивших преступление:

- размер штрафа – 300 тыс. рублей,

- обязательные работы – больше в 1,5 раза,

- исправительные работы – до 2-х лет,

- работы по принуждению – в течение 5-ти лет и могут сопровождаться годом ограничения свободы,

- заключение под арест – до 4-х лет.

Как ведется борьба с нарушителями

Вот лишь некоторые меры, предотвращающие мошенничество с полисами ОСАГО:

- создана единая база Российского союза страховщиков, где есть информация по всем выданным договорам автострахования и произведённым выплатам,

- специальные службы постоянно выявляют и блокируют сайты мошенников по продаже поддельных полисов,

- правовой ликбез – оповещение через средства массовой информации о раскрытии схем злоумышленников – эти истории повышает грамотность автовладельцев.

Если автострахователь предполагает или уверен, что стал жертвой злоумышленников, он может оформить досудебную претензию и направить её в страховую компанию.

Если страховая компания оставит обращение без внимания – обращайтесь с исков в суд. В процессе рассмотрения обстоятельств дела можно добиться проведения повторной экспертизы и проверить возможные нарушения, правильность проведения расчёта ущерба, а также провести проверку постановления органов ГИБДД. В случае необходимости можно ходатайствовать о предоставлении записи видеокамер, фиксирующих происходящее на месте ДТП.

Раскрытию преступлений в дано сфере могут препятствовать и сотрудники страховых агентств, и руководители, занимающие определённые посты. Они могут использовать служебное положение для сокрытия содеянного. И препятствовать проведению объективного расследования.

Однако методы раскрытия незаконных схем постоянно совершенствуются, поэтому если нарушители закона всё же будут обнаружены, то виновников накажут в соответствии с законом.

Если какое-то время назад аферисты и чувствовали себя свободно и успешно уходили от наказания, то теперь ситуация изменилась. Сегодня меры, пресекающие и предотвращающие подобного рода преступления, принимаются и на законодательном уровне, и реализуются исполнительной властью. Закон о мошенничестве в ОСАГО

ОСАГО-2022: что делать, если вам отказали в оформлении полиса

В 2022 году автомобилисты продолжают жаловаться на частые отказы в продаже ОСАГО. Об этом пишет издание 74.ru. В частности, на невозможность оформить обязательный полис указывают владельцы старых машин и молодые водители. Отказы страховых компаний продавать полисы ОСАГО резко участились в 2021 году. Проблему признал даже Банк России.

Проблема осталась после расширения тарифного коридора

Расширение тарифного коридора, по идее, должно было снизить количество подобных ситуаций за счет увеличения стоимости страховки для тех категорий, которые представляют большие риски. Но этого не произошло, несмотря на то, что такие действия со стороны страховщиков незаконны.

Тарифный коридор, или границы минимального и максимального значения базовой ставки полисов, расширили на 10% вверх и вниз для легковых автомобилей физлиц, на 4,9% — для общественного транспорта и на 30% для других категорий транспортных средств, в том числе для такси.

ОСАГО 18 января ОСАГО-2022. Главные изменения для водителей

Новости 16 января ОСАГО-2022: как купить полис дешевле

Кроме того, Банк России изменил коэффициент по возрасту и стажу водителя. Например, для водителей от 16 до 21 года без стажа вождения тариф теперь умножается на 2,27 (ранее — на 1,93). Для неопытных водителей 22–24 лет коэффициент вырастет с 1,79 до 1,88. Для водителей 25–29 лет без стажа показатель почти не изменится. То есть ОСАГО для этих категорий автовладельцев точно подорожает. Что касается опытных водителей старше 40 лет и со стажем более 10 — то для них коэффициент снизили.

Также в апреле 2022 года введут новый расчет коэффициента бонус-малус (показатель безаварийного вождения).

Впрочем, все эти меры не помогли решить проблему с отказами в оформлении ОСАГО. Стоит отметить, что часто жалуются на ситуацию владельцы старых автомобилей. Коэффициентов, касающихся возраста машины, в расчете стоимости полисов нет.

Центробанк признал проблему

В октябре 2021 года Банк России опубликовал информационное письмо, в котором заявил о выявлении «практики незаключения договоров ОСАГО при личных обращениях владельцев транспортных средств к страховым организациям с заявлениями о заключении договоров ОСАГО по причине принятия заявлений неуполномоченными сотрудниками страховой организации». В сообщении Банка России отмечается, что регулятор считает подобную практику недопустимой и уже применяет меры надзорного реагирования при выявлении подобных случаев.

Вице-президент Национального автомобильного союза Ян Хайцеэр также напоминает, что полис ОСАГО является обязательным для автомобилистов: «ОСАГО — это не только коммерческая деятельность, но и некое социальное обременение для страховых компаний для реализации этого социального «продукта спокойствия». Водитель должен реализовать право на приобретение этого полиса. Это не добровольная вещь».

Что грозит страховым компаниям за отказ оформить ОСАГО

В письме Банка России от 14 октября 2021 отмечено, что необоснованный отказ страховой организации от заключения договора ОСАГО является основанием для применения административных мер, предусмотренных статьей 15.34.1 Кодекса Российской Федерации об административных правонарушениях.

За данное нарушение страховщику может грозить штраф: для должностных лиц — в размере 20-50 тысяч рублей, для юрлиц в размере 100-300 тысяч рублей. В крайнем случае страховую компанию могут лишить лицензии.

Но также в письме регулятор напомнил, что частой причиной для отказа в незамедлительном заключении договора ОСАГО могут быть ошибки в документах клиента или их неполный комплект. Это действительно может стать законным основанием для отказа в оформлении полиса.

Что делать, если отказали в страховке

«Владельцы старых автомобилей чувствуют себя достаточно беспомощно и даже не задумываются, что могут жаловаться в вышестоящие инстанции и добиться своего права получить услугу от страховых компаний», — отмечает Хайцеэр.

Но жаловаться необходимо, так как если вовсе не приобретать полис ОСАГО, то это будет уже нарушением со стороны водителя. За езду без полиса ОСАГО недобросовестному водителю придется заплатить 800 рублей.

Обращение лучше всего отправить через интернет-приемную Банка России. При выборе типа жалобы нужно выбрать пункт «Страховые организации», затем «ОСАГО», и, наконец, «Отказ в заключении договора».

Источник https://pro-brokers.ru/articles/strakhovanie/71789/

Источник https://www.vbr.ru/strahovanie/help/osago/moshenniki-osago/

Источник https://www.autonews.ru/news/61ea81299a79477319b2ec77