Содержание

Как снизить транспортный налог на автомобиль в 2022 году

Снизить транспортный налог в 2022 году могут федеральные льготы. Но стоит признать, что список льготников на федеральном уровне довольно немногочислен, а сами льготы скромны. А вот на региональном уровне льготы более существенные, и список граждан, способных на них претендовать, приятно радует.

Автомобилистов интересует, как снизить транспортный налог. Касается этот налог не только обыкновенных машин, но и электромобилей, а также, владельцев транспорта, что использует газ в качестве топлива. Льготы по рассматриваемому налогу могут быть предоставлены не только для стандартных льготных категорий, таких как пенсионеры или инвалиды, но и для людей, у которых автомобиль старого образца.

Что размера налога, конкретная сумма в каждом регионе своя. Местные власти разрабатывают собственные правила и условия. На региональном уровне могут меняться базовые налоговые ставки. Потому один и тот же автомобиль в разных областях будет облагаться налогом по-разному. К тому же разница будет заметна даже в территориально приближенных областях.

Снизить транспортный налог в 2022 году могут федеральные льготы. Но стоит признать, что список льготников на федеральном уровне довольно немногочислен, а сами льготы скромны. А вот на региональном уровне льготы более существенные, и список граждан, способных на них претендовать, приятно радует. Вносит сумятицу только то, что в разных регионах имеются свои особенности в льготной политике.

Льготы для ветеранов, инвалидов и многодетных

О том, как уменьшить транспортный налог должны позаботиться инвалиды первой и второй группы (а иногда третьей), поскольку они являются льготниками первой очереди. Инвалиды могут рассчитывать на послабление практически во всех регионах. Снизить налог могут не на весь транспорт, что имеется у инвалида, а только на одно транспортное средство.

Многие регионы указывают ограничение на максимальное количество лошадиных сил, что должен иметь автомобиль льготника, претендующего на уменьшение взноса. Иногда они составляют 100, 150 или 200 лошадиных сил. Право на льготу по уменьшениютранспортного налога имеют не только сами инвалиды, но и их опекуны или родители, если речь идет о детях-инвалидах.

Родители, чьи дети здоровы, также могут претендовать на получение сниженного налога, но только если семья многодетная. Также от налога освобождают матерей-одиночек.

От транспортныхналогов могут освободиться ветераны, а также люди, которые получили инвалидность в боях, узники концлагерей, граждане подвергшиеся влиянию радиации (аварийные ситуации, испытания оружия, космического оборудования). В категорию льготников входят Герои СССР и РФ, люди, у которых есть особые награды (Орден Славы). Минимум, плата уменьшится.

А также, от материального налога на транспортное средство будут освобождены граждане, которые получили его от органов соцзащиты.

Льготы для электромобилей и газовых автомобилей

Уменьшить сумму транспортного налога его могут владельцы машин на двигателях электро-типа, которые проживают в Москве, Петербурге и некоторых областях России. Правда, действует это исключение ограниченное время – только до 2024 года, и касается только электро-транспорта. То есть, гибридные автомобили под льготу не попадают.

В некоторых других областях, где льгота на электромобили не действует, были введены другие снижения налога, но уже на автотранспорт, работающий на газу. Например, в Ростовской области. А вот Свердловской и некоторых других областях действует уменьшение налога на автомобили, работающие на метане.

Скидки для пенсионеров

Как уменьшить транспортный налог на автомобиль в 2022 году следует узнать пенсионерам, как одним из главных получателей поддержки. Питерские пенсионеры могут не расплачиваться по транспортному налогу за одну машину, но при условии, что этот автомобиль будет отечественного производства, а мощность его двигателя не превысит 150 л.с..

В Ленинградской области льгота также снижена – действует 80% скидка, если машина имеет мощность не больше 100 л.с.. Иногда встречаются и более продуманные варианты предоставления льготы. Например, если не платить налог в Ингушетии, важно чтобы машина была выпущена до 1994 года, а её мощность составляла не больше 90 л.с.. В Тамбовской области есть своя ставка для автомобилей разного типа мощности, если их владельцем выступает пенсионер.

Льготы для старых и дорогих автомобилей

Даже если человек не входит в стандартный список льготников, наверняка его интересует, как снизить транспортный налог на автомобиль, что является довольно дорогой моделью. Особенно это интересно гражданам, которые взяли кредит, чтобы приобрести для себя дорогое транспортное средство. Также люди не хотят платить транспортный налог в 2022 году за автомобиль, который был сделан давно.

Власти это учли, и в некоторых регионах есть особые условия снижения налога для старых или дорогих автомобилей. Сниженные налоговые ставки введены в 8 регионах. Для примера, жители Новосибирской области, которые владеют автомобилем, что старше 10 лет, платят налог, сниженный в три раза. Жители Приморского края получают сниженный процент по налогу для транспорта, старше трех лет.

Говоря о налоговой ставке за дорогие автомобили, в 2022 году она повышена. Но повышенный коэффициент действует не долго, а только после покупки. К тому же налоговая ставка зависит от того, к какому классу роскоши относится автомобиль. Например, если машина была куплена за 3-5 млн. рублей, будет использоваться налоговый коэффициент 1,1. Если стоимость транспорта составляет 5-10 млн. рублей, коэффициент будет 2. При цене от 10 млн рублей и более 15 млн рублей, коэффициент составит 3.

Но зависимо от возраста автомобиля, со временем повышенная ставка становится стандартной или даже сниженной. Для первой категории через 3 года, для второй 5 лет, а для третей 10 лет. Если автомобиль дороже 15 млн. рублей и он старше 20 лет, к нему также не будет применен повышенный коэффициент налога.

Рассчитать скидку на сайте налоговой

Чтобы узнать, можно ли уменьшитьтранспортный налог в 2022 году, для начала необходимо посчитать, на какую скидку можете рассчитывать. Сумма пошлины рассчитывается налоговыми органами, учитывая информацию о владельце, мощности двигателя, длительности эксплуатации автомобиля.

Если не хотите ждать, пока налоговая сделает свои расчеты для снижения, можно воспользоваться виртуальным калькулятором (регистрация не нужна). Найти его можно по ссылке на сайте налоговой. Чтобы провести расчет для своего региона, достаточно выбрать его среди предложенных вариантов. Сделав выбор, калькулятор сам поставит известные данные.

Как оформить льготу

Оформление транспортного налога в 2022 году проводится по стандартизированной ставке, если лицо не имеет права на льготы. Чтобы получить льготу, нужно написать специальное заявление, иначе сумма налога не будет снижена.

Отправить заявление можно лично, через центр госуслуг, заказным письмом на почте. Также заявление чтобы снизить налог можно направить онлайн, используя сервис nalog.ru, где даже есть стандартная форма для заполнения данных.

Что делать, если положенная льгота раньше не была предоставлена

Если для вас предусмотрена льготная помощь, но по каким-то причинам раньше они не предоставлялись, в 2022 году все можно вернуть, а не только снизить основную сумму. Возврат касается сумм за 2017, 18 и 19 годы. Для этого необходимо подать заявление на возврат денег. Но в заявлении нужно указать причины просрочки оформления льготы и прикрепить документы, подтверждающие её наличие. Эта процедура доступна онлайн. Рассматривать заявление будут 10 дней, а ещё через 5 владельцу транспорта поступит решение, и переведут нужную сумму.

Получить юридическую помощь по вопросам налога на автомобиль можно на нашем сайте.

Топ-6 способов не платить штрафы с камер и транспортный налог: законно ли?

Топ способов не платить штрафы с камер и транспортный налог

Вы часто получаете штрафы с камер фотовидеофиксации? Вам жалко отдавать ваши кровно заработанные, выплачивая каждый год транспортный налог? Но что делать. Закон есть закон – мы обязаны его соблюдать. К сожалению, так думают не все.

Вы не поверите, в Сети уже давно обсуждаются способы, которые якобы позволяют не платить не только штрафы с камер, но даже транспортный налог. Более того, в Интернете полно видеороликов, где многие блогеры с умным видом раскрывают своим подписчикам секреты обхода закона.

Причем некоторые способы, на первый взгляд, не противоречат действующему законодательству. Но так ли это? И реально ли в России на законных основаниях не платить выписанные штрафы за нарушения ПДД и не оплачивать каждый год транспортный налог? Итак, поехали.

Не платить штрафы с камер: способ № 1

Смысл этого сомнительного совета в том, что, по словам автора ролика, сегодня право собственности на автомобиль возникает не с момента регистрации/перерегистрации транспортного средства в ГИБДД (как это было раньше), а с момента заключения договора купли-продажи между продавцом автомобиля и покупателем.

Как утверждает автор, это позволяет использовать новую законодательную норму в целях уйти от уплаты штрафов за нарушение ПДД. Для этого автор ролика предлагает составлять фиктивные договоры купли-продажи на юридические компании, прекратившие свою деятельность.

Далее, получив штраф, вы должны обратиться в ГИБДД и сообщить о том, что вы продали автомобиль организации до выявленного комплексом фото- и видеофиксации нарушения ПДД. В итоге, по словам автора видео, выписанный на имя владельца автомобиля штраф будет аннулирован.

Во-первых, сразу хотим сказать, что в большинстве случаев это не так. Скорее всего, штраф так и останется висеть на владельце автомобиля. В ГИБДД же ему будет предложено оплатить штраф, а причиненный этим штрафом ущерб посоветуют возместить в порядке регресса через суд. Так что не надейтесь, что, показав фиктивный договор купли-продажи, вы избавите себя от штрафов с камер, которые вы сами и нахватали.

Но главное не это. Автор ролика открыто призывает автовладельцев нарушать российское законодательство. Дело в том, что подобный совет основан на предоставлении в ГИБДД подложного документа (договор купли-продажи). А это уже чревато уголовным наказанием.

Поэтому ни в коем случае не слушайте различных советов в Сети, которые якобы помогут вам не платить штрафы с камер. Особенно когда речь заходит о подделке договоров купли-продажи. Помните, что неважно, какого нового собственника вы внесете в фиктивный договор купли-продажи. В любом случае подобный договор будет фиктивным, то есть подложным, если вы предоставите его в ГИБДД.

Не платить штрафы с камер и транспортный налог: способы № 2 , № 3 и № 4

А это еще один смелый видеоблогер, который решил, что имеет право учить людей, как нарушать закон. Хотя блогер и отмечает в ролике, что он не призывает никого следовать его советам и что налоги платить в стране все-таки нужно, тем не менее раз этот ролик оказался в свободном доступе, его автор преследовал цель именно научить людей, как можно не платить транспортный налог за машину.

Итак, в отличие от предыдущего «учителя» автор этого ролика предлагает несколько способов избавить себя от обязанности платить налог, а также не платить штрафы за нарушения ПДД.

Первый вариант связан с получением транзитных номеров. Идея этого совета основана на том, что если машина будет снята с учета в ГИБДД и ей будут выданы транзитные номера, то на нее перестанет начисляться транспортный налог, а также ее перестанут фиксировать камеры ГИБДД и ЦОДД в случае нарушения Правил дорожного движения. И это действительно так. Но вот проблема: транзитные номерные знаки сегодня выдаются лишь в случае вывоза автомобиля за территорию России.

Например, транзитные номера выдаются в ГИБДД, только если подтвердить, что новый владелец автомобиля не является гражданином России. Но автор ролика предлагает сделать фиктивный договор купли-продажи, внеся туда данные человека, имеющего другое гражданство.

В итоге после предъявления такого договора купли-продажи на автомобиль вам будут выданы транзитные номера. Но, как видите, здесь снова не обходится без фиктивного договора купли-продажи. Предъявив его в ГАИ, вы, по сути, предоставите подложный документ со всеми отсюда вытекающими. Делайте выводы.

Второй вариант ухода от штрафов и налога на машину, который предлагает автор этого ролика, связан с аннулированием регистрационного учета в ГИБДД. Для этого автор видео снова предлагает сделать фиктивный договор купли-продажи, внеся в него в поле «Покупатель» данные вымышленного лица. Для чего? Все просто. Составив подобный фиктивный документ, предлагается пойти через 10 дней и аннулировать учет автомобиля, предъявив в ГИБДД левый договор купли-продажи.

Напомним, согласно законодательству новый владелец обязан перерегистрировать автомобиль на свое имя в течение 10 дней с момента заключения договора купли-продажи. В итоге органы ГИБДД по заявлению якобы бывшего владельца аннулируют учет без проблем, а вы, по словам видеоблогера, получаете автомобиль без учета, но с номерами.

В этом случае вы будете ездить до первой проверки ГИБДД. Но даже если вас остановят, вы, если верить блогеру, можете легко отговориться от сотрудника ДПС, сославшись на то, что в итоге не продали свою машину и якобы едете в ГАИ восстанавливать ее учет.

А теперь самое ужасное. Все советы, которые были даны в этом ролике, противозаконны. Многие спросят, а где нарушение закона? Вроде, все согласно действующему законодательству. Но это на первый взгляд. Посмотрите ролик внимательно. Везде в способах уйти от уплаты налогов и штрафов присутствует фиктивный документ. А это уже уголовно наказуемое преступление.

Не платить транспортный налог и штрафы: способ № 5

Еще один способ, который предлагают многие видеоблогеры в Сети, а также участники многих известных автофорумов, связан с приобретением нового автомобиля. Итак, напомним, что, как правило, при покупке нового авто мы забираем из салона автомобиль без регистрационных номерных знаков. То есть на руках у нас только ПТС и договор купли-продажи (+ акт передачи).

В итоге согласно административному регламенту МВД РФ после покупки автомобиля у нового владельца есть всего 10 дней, чтобы поставить машину на регистрационный учет. В противном случае согласно законодательству предусмотрен штраф за просрочку в регистрации ТС.

Что же предлагают интернет-советчики своим читателям и подписчикам? А предлагается просто переписывать договор купли-продажи нового автомобиля, указывая новую дату покупки машины. В итоге это дает право владельцам автомобиля ездить без регистрации транспортного средства еще 10 дней. И это действительно так. Ни один сотрудник ДПС не запретит вам ездить без номерных знаков, если увидит, что вы только недавно купили автомобиль (не прошел срок с момента покупки 10 дней).

Но, как вы уже поняли, этот совет из той же серии. Ведь снова нам предлагается оформлять фиктивный договор купли-продажи.

Как не платить штрафы: способ № 6

Вот вам два очередных ролика от «гениев» непонятно чего (только, конечно, не юриспруденции), которые заявляют, что придумали способ не платить штрафы. Итак, эти два ролика совершенно разные по картинке, но их объединяет общее – смысл, или, как они называют, способ не платить штрафы за нарушение ПДД.

Эти два советчика из Сети предлагают просто не платить штрафы, которые рано или поздно будут аннулированы. Идея заключается в том, что судебные приставы обычно не связываются с мелкими штрафами и в итоге просто перестают проводить какие-либо действия по их сбору. Причем сразу, как только материалы дела по неуплаченным штрафам приходят в ФССП.

Но, к сожалению, один блогер в своем оптимистичном ролике вообще не упомянул об ответственности за неуплату штрафов (хотя нет, упомянул, но не полностью, забыв о такой мере ответственности, как арест).

Второй же подробно рассказал, какая ответственность бывает, если своевременно не оплатить штраф за нарушение ПДД, напомнив, что это предусмотрено статьей 20.25 КоАП РФ, за что неплательщику грозит штраф в двойном размере от ранее не выплаченного штрафа или даже арест.

Но тем не менее автор ролика, так подробно рассказавший своим подписчикам о статье 20.25 КоАП РФ, почему-то сослался на то, что в большинстве случаев судебные приставы не применяют эту статью. Так что, по его словам, штрафы можно и не платить.

Далее согласно законодательству по прошествии установленного законом срока (срок давности взыскания за административное правонарушение) вас уже никто не сможет привлечь к административной ответственности. Затем неуплаченные штрафы так и будут висеть в базе ГИБДД, а в последующем исчезнут и оттуда.

Ни в коем случае не слушайте этих горе-учителей, выдающих себя за юристов или решивших поиграть в интернет-юристов. Во-первых, за неуплату штрафов ГИБДД в установленный законом срок вам грозит ответственность в виде штрафа в двойном размере или ареста сроком до 15 СУТОК.

Да, конечно, судебные приставы успевают взыскать не все невыплаченные штрафы. Но тем не менее собираемость невыплаченных в срок штрафов растет с каждым годом, так как работа ФССП становится все более эффективной.

Кроме того напомним, что протокол об административном правонарушении за несвоевременную оплату штрафа за нарушение ПДД должны составлять органы ГИБДД или ЦОДД (в случае если штраф пришел с камер этой организации), что они прекрасно делают в последние годы. Так что не надейтесь, что, если вы не оплатите штраф, о вас забудут. Да, есть такая вероятность, но она небольшая.

Кроме того не стоит забывать, что купить неоплаченные штрафы чревато еще большими проблемами. Например, судебный пристав-исполнитель может заблокировать вам все банковские счета, а также запретить выезд за границу, если сумма вашего долга перед ГИБДД превысит 10 000 рублей.

Можно бесконечно продолжать эту тему. Роликов в Сети на этот счет пруд пруди, также как и тем на различных форумах. Но одно мы хотели бы сказать: что большинство советов в Сети связаны с нарушением действующего законодательства, причем часто советы – с уголовно наказуемыми преступлениями. Поэтому мы не советуем вам слушать советы «учителей», которые могут подвести вас под монастырь.

Лучше соблюдайте закон и не нарушайте, чтобы потом не жалеть деньги на штрафы. Удачи на дороге!

Задолженность по транспортному налогу

В соответствии с положениями гл. 28 НК РФ лицо, владеющее транспортным средством, обязано уплачивать налог за его использование.

Размер сбора напрямую зависит от региона, в котором зарегистрировано ТС, модели автомобиля, года его выпуска, а также объема двигателя.

Как рассчитать транспортный налог?

Для расчета используется следующая формула:

ТН = НС (налоговая ставка) х Мощность ТС х кол-во месяцев владения/12

При расчете суммы сбора на авто, чья стоимость превышает 3 млн. руб., используются повышающие коэффициенты. Они утверждаются на законодательном уровне.

Ставки каждый регион определяет самостоятельно, но они не должны быть увеличены или уменьшены более чем в 10 раз.

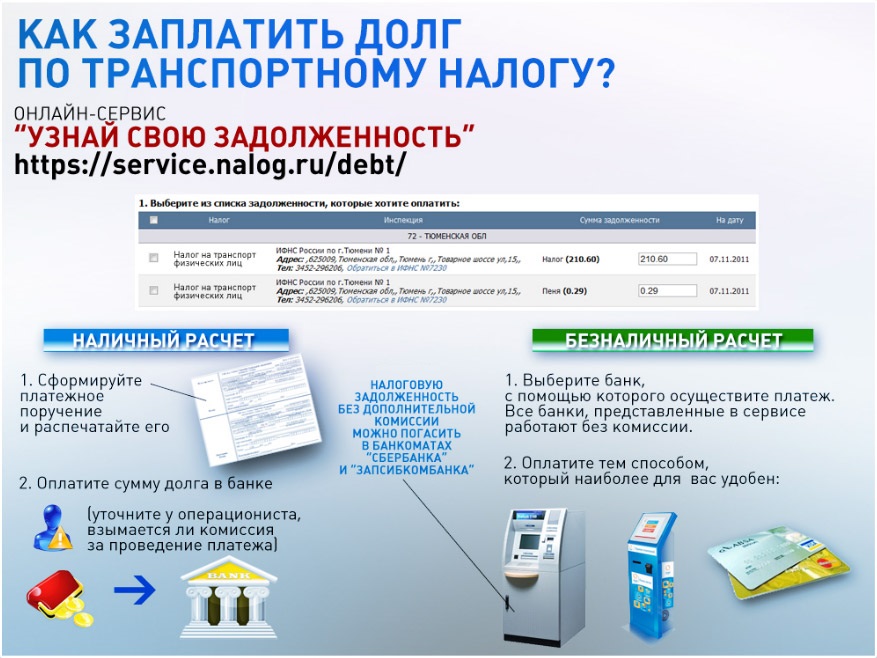

Как узнать задолженность по транспортному налогу?

Как правило, сумма задолженности указывается в письме, которые присылают гражданину в конце года. Но бывает так, что письмо по каким-то причинам не доходит до адресата, либо сотрудники ФНС попросту не отправляют уведомление вовремя.

Если вы не получили письмо с требованием уплатить транспортный налог, этот факт не является основанием для отсрочки платежа или неуплаты.

Узнать о долге можно одним из следующих способов:

- на сайте ФНС;

- при личном посещении отделения ФНС по месту жительства;

- в личном кабинете на сайте госуслуг.

В случае, если имеется задолженность по транспортному налогу, о ее размере можно узнать на сайте Федеральной службы судебных приставов (ФССП).

Узнаем задолженность по ИНН

По ИНН (индивидуальному номеру налогоплательщика) узнать размер задолженности по транспортному налогу можно на сайте ФНС. Для этого необходимо авторизоваться в личном кабинете под своим логином и паролем и в разделе «Налоги» посмотреть сумму долга.

Также по ИНН можно узнать размер задолженности посредством таких сервисов, как сайт госуслуг, Сбербанк-онлайн, а также электронных платежных систем: Яндекс.Деньги, WebMoney, Qiwi.

Процедура выглядит достаточно просто. В специальном поле необходимо ввести свой ИНН, и в течение нескольких секунд вам будет предоставлена вся необходимая информация.

На вышеперечисленных сервисах можно получить информацию только по просроченной задолженности.

Для того, чтобы узнать размер обязательного платежа, необходимо воспользоваться сайтом ФНС или порталом госуслуг.

Как мы видим, чтобы узнать, сколько вы должны перечислить в бюджет, не нужно идти на личный прием в государственные органы. Достаточно воспользоваться одним их электронных почтовых сервисов, и вся информация будет предоставлена вам в течение нескольких минут.

Как узнать задолженность по номеру машины?

Вопреки широко распространенному мнению узнать размер задолженности по номеру транспортного средства в сети интернет нельзя. Все дело в том, что такая возможность еще не реализована на законодательном уровне.

Обращение в органы ГИБДД по месту жительства не даст никаких результатов, так как налоги не относятся к их компетенции

Как узнать задолженность по фамилии владельца автомобиля?

По фамилии узнать размер долга можно только в двух местах. Либо на сайте ФНС, либо на сайте ФССП. Величину текущего платежа можно посмотреть в личном кабинете на сайте ФНС. А вот на сайте ФССП информация появляется на только после того, как по требованию налоговой будет возбуждено исполнительное производство.

Необходимо ввести фамилию владельца ТС в специальном поле. Информация предоставляется фактически мгновенно.

Сайт ФССП позволяет узнать размер задолженности и реквизиты документа, на основании которого производится взыскание.

Сроки уплаты транспортного налога

В соответствии с п. 1 ст. 360 НК РФ налоговый период (временной промежуток, по истечении которого необходимо уплачивать сбор) составляет один год.

Срок уплаты налога для физических лиц — не позднее 1 декабря.

Приведем пример. За 2017 год гражданин должен уплатить транспортный налог в размере 50 тыс. руб. Следовательно, до 1 декабря 2018 года владелец автомобиля должен перечислить эти средства в бюджет.

Для юридических лиц установлен иной порядок уплаты. В соответствии с п. 3 ст. 363 НК РФ компании осуществляют так называемые авансовые платежи, то есть платят наперед. Оплата производится за 1, 2 и 3 кварталы текущего года.

Последствия неуплаты налога

По общему правилу за неуплату налога установлено 2 вида ответственности:

- административная;

- уголовная.

Основным критерием разграничения одного вида ответственности от другого является сумма неуплаченного налога. Исходя из юридической практики за неуплату сбора уголовная ответственность в виде ареста или тюрьмы не наступает, поскольку сумма долга не достигает размера, с которого применяются такие санкции по УК РФ.

Как правило, за неуплату транспортного налога наступает ответственность в виде штрафа. Размер определяется в соответствии с положениями ст. 75 НК РФ. Он составляет 20% от задолженности. Кроме штрафа начисляется пеня за каждый день просрочки.

Приведем пример. Лицо должно заплатить транспортный налог в размере 2000 руб. Просрочка составляет 3 месяца. Сумма, подлежащая уплате вместе с ней, — 4455 руб. (2000 х 3 мес. (90 дней) х 1/300 х 8,25).

Если сотрудники ФНС докажут умысел, а именно то, что гражданин сознательно уклонился от уплаты налога, то штраф может составлять до 40% от суммы.

На практике сотрудники ФНС не уведомляют должника о штрафах а передают данные непосредственно в ФССП. После этого денежные средства списываются непосредственно с банковского счета и вычитаются из заработной платы должника.

Резюме

При определении размера транспортного налога имеется множество тонкостей, которые значительно влияют на сумму, подлежащую оплате.

Региональные власти вправе сами устанавливать льготы для плательщиков транспортного налога, в том числе для пенсионеров. Поэтому их состав будет существенно отличаться для разных субъектов РФ.

Если вы сомневаетесь в правильности действий сотрудников ФНС, мы рекомендуем обратиться к нашим специалистам, которые имеют широкие познания в налоговом праве и смогут отстоять ваши интересы.

Специалист подскажет, как правильно рассчитать сумму сбора, где узнать, сколько вы должны заплатить. Также юрист объяснит вам ваши права, в частности, можете ли вы претендовать на льготы.

Источник https://prav.io/browse/blogs/avtomobilnoe-pravo/kak-snizit-transportnyy-nalog-na-avtomobil-v-2020-godu

Источник https://1gai.ru/publ/521327-top-6-sposobov-ne-platit-shtrafy-s-kamer-i-transportnyy-nalog-zakonno-li.html

Источник https://pravoved.ru/journal/zadolzhennost-po-transportnomu-nalogu/