Кому и как платить кредит, если у банка отозвали лицензию?

Ипотека

За последние два года уже никого не удивляют регулярные отзывы Центробанком лицензий у сомнительных банков. Однако, когда заемщики оказывают в подобной ситуации, сразу встаёт вопрос — кому и как платить кредит, если у банка отозвали лицензию? Может вообще не осуществлять выплаты по кредиту, если банк, в котором был оформлен кредитный договор, прекратил свою деятельность по решению ЦБ?

А если платить, то кому? На какие реквизиты, как найти нового кредитора-правопреемника чтобы уплатить оставшийся долг по ипотеке или автокредит? В данной статье мы подробно остановимся на этих вопросах.

Что случится с банком, у которого отозвали лицензию Центробанка?

Когда Банк России принимает решение об отзыве лицензии, уже на другой день назначается временная администрация, наделенная полномочиями принимать управленческие решения. Банку дается месячный срок для оспаривания отзыва лицензии. Бывают ситуации, когда это возможно. Вдобавок, нужно учитывать, что процедура отзыва лицензии не означает ликвидацию банка, поэтому до того, как это случится, все обязательства будут действовать.

После того, как лицензия будет отозвана, в 15-тидневный срок Банк России обращается в арбитражный суд для признания банка банкротом или запуска процедуры ликвидации банка в принудительном порядке. АПК РФ определяет срок рассмотрения дела в судебных органах власти.

К примеру, вопрос о принудительной ликвидации банка будет рассматриваться в течение 30-ти дней, а процедура банкротства потребует более длительного периода. Спустя время, когда суд примет соответствующее решение, начинается процедура конкурсного производства. Длится эта процедура, как при банкротстве, так и при ликвидации, один год.

На протяжении этого периода, банк, от лица которого действует временная администрация, арбитражный управляющий или ликвидатор будут предпринимать все возможное, чтобы погасить дебиторскую задолженность, включающую в себя обязательства заемщиков. Поэтому не нужно надеяться на то, что банк забудет о выданном кредите. Вдобавок, если вы детально изучите кредитный договор, то там нет пункта о том, что если у банка была отозвана лицензия, заемщик будет освобожден от выполнения своих обязательств.

Когда заемщик должен продолжать платить банку, лишенному лицензии ЦБ?

Когда в банке будет назначена временная администрация, которая возьмет дальнейшую работу учреждения в свои руки, заемщикам будет разослано извещение о том, что они обязаны продолжать выплачивать кредит. Как правило, до того дня, когда суд пример решение о банкротстве банка или его ликвидации, реквизиты для оплаты кредита остаются неизменными. Также не меняются установленный договором график платежей и порядок расчетов.

Заостряем внимание, что извещение может не прийти каждому заемщику в индивидуальном порядке. Часто бывает, что временная администрация по месту нахождения отделений и на официальном сайте банка размещает соответствующее заявление, а рассылка писем каждому должнику не проводится. Данное заявление может содержать информацию о том, что реквизиты для приема кредитных платежей были изменены.

Если вы хотите понять, произошла ли смена реквизитов, просто сделайте платеж. Если реквизиты для оплаты остались прежними, то платеж пройдет, а если они были изменены, то денежные средства вернутся должнику. Если все же реквизиты изменились, следует уточнить новые реквизиты, чтобы не прекращать обязательные ежемесячные платежи.

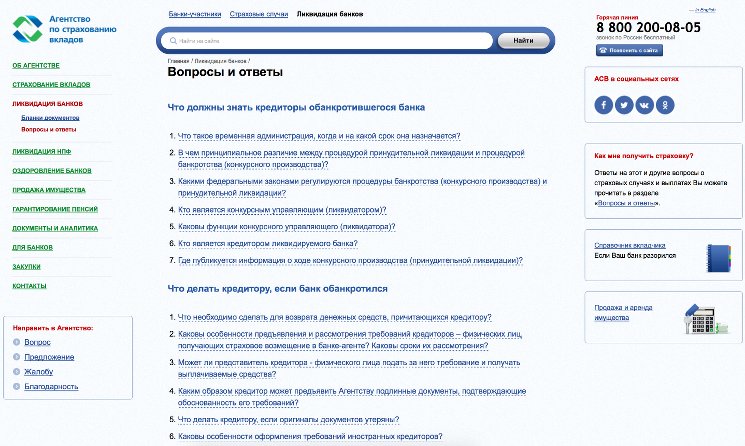

Если суд принимает решение о ликвидации или банкротстве банка, в тех учреждениях, которые осуществляли привлечение денежных средств от физических лиц и имели на это соответствующую лицензию, будет назначен конкурсный управляющий в лице Агентства по страхованию вкладов. На официальном сайте данной учреждения будет размещена информация относительно порядка погашения задолженности и новых реквизитов. Должнику необходимо зайти на http://www.asv.org.ru/ и найти раздел о банке, в котором был оформлен кредит. Вдобавок, Агентство по страхованию вкладов разошлет письма всем заемщикам.

Порядок погашения кредита при переходе требований к новому банку?

В ликвидную массу может быть включено право требования возврата займа. В этом случае в процессе конкурсного производства банк может переуступить право истребовать возврат долга. Несмотря на тот факт, что кредитный договор может содержать пункт о том, что переуступка требования возврата долга запрещена, это положение не будет распространяться на принудительное банкротство или ликвидацию банка по решению ЦБ.

Поэтому заемщик должен четко понимать, что вполне реально, что ситуация разовьется таким образом, что право требования долга будет продано, а в дальнейшем произойдет смена кредитного учреждения. Если обратиться к гражданскому законодательству, право требования перейдет в том виде, в котором оно существовало в момент уступки. Что это значит для должника? Согласно этому, он обязан выплатить не только тело кредита, но и начисленные за его использование проценты. Вдобавок, если кредит был обеспечен залогом, он не прекращает своего действия.

Если произошел переход права истребовать долг, заемщика в обязательном порядке обязаны уведомить об этом факте. И уже не имеет значения, кто будет выполнять данную задачу. Если ситуация такова, что лицензия была отозвана и произошел переход права на долговые обязательства заемщика, то последний никак не сможет этому противостоять, если только погасить свой долг досрочно, либо смириться и оплачивать остатки кредита уже новому кредитору.

В итоге: отзыв у банка лицензии не прекращает обязательств заемщиков

Заемщик как пользователь кредитными ресурсами должен понимать, что если у его банка была отозвана лицензия, это не значит, что обязательства по уплате долга прекратились. Так что после того, как в банке будет назначена временная администрация и сменятся счета и реквизиты платежей, заемщик обязан уточнить данную информацию и продолжить ежемесячные выплаты уже по новым данным (либо одномоментно погасить долга при желании).

Когда к процедуре банкротства или ликвидации банка будет подключено Агентство по страхованию вкладов, то на официальном сайте АСВ можно найти всю необходимую информацию по новым реквизитам для платежей. Когда процедура ликвидации или банкротства банка наберет обороты, нужно быть готовым к смене кредитора. По закону данный факт должен быть в обязательном порядке донесён до заемщика письменно. В письме будут предоставлены данные о новых реквизитах для погашения долга.

После принятия арбитражным судом решения о признании банка банкротом (ликвидации) и возложения на Агентство по страхованию вкладов функции конкурсного управляющего (ликвидатора) заемщик обязан погашать задолженность по реквизитам, размещенным на сайте АСВ в разделе «Ликвидация банков» на странице соответствующего банка. Такая информация публикуется не позднее 10 дней после открытия ликвидационной процедуры. Кроме того, конкурсный управляющий (ликвидатор) направляет всем заемщикам письма с указанием платежных реквизитов для погашения задолженности.

Оплата кредитов физических лиц обанкротившихся/ликвидированных банков наличными денежными средствами БЕЗ КОМИССИИ предусмотрена также в терминалах АКБ «Российский капитал» (ПАО), установленных по адресам: г.Москва, ул.Высоцкого, 4; ул.Лесная 59, стр.2.

Для проведения платежа необходимы следующие данные: наименование Банка, номер и дата кредитного договора, ФИО Заемщика, телефон Заемщика. Разовый платеж не должен превышать 15 000 руб. Обязательно сохраняйте все квитанции о перечислении средств.

У банка отозвали лицензию, куда платить кредит?

Заключая кредитный договор с банком, заемщик обязуется выплачивать сумму задолженности своевременно и в полном объеме. Банк предоставляет полную информацию о реквизитах счетов, для погашения обязательств. Но что делать, если у банка отозвана лицензия, куда платить кредит?

Почему необходимо продолжать платить?

Отзыв лицензий у банков ― не самая приятная ситуация для вкладчиков. Прекращение работы кредитных учреждений сулит ряд проблем и неудобств даже для тех, чьи депозиты были застрахованы. А что делать в таких ситуациях заемщикам? Если долговые обязательства все еще не погашены, а банк потерял право на осуществление дальнейшей деятельности, не нужно расценивать это как возможность внезапной экономии.

Погашать кредит придется в любом случае. Получателем будет выступать банк-преемник или специальная организация ― агентство по страхованию вкладов (АСВ). Законодательством не предусмотрен отказ от долговых обязательств в одностороннем порядке. Поэтому если заемщик перестанет рассчитываться по кредиту, к нему будут применены административные меры, дело может быть передано в суд.

Преимуществом в ситуации отзыва лицензии становится появление некоторой отсрочки. Деньги можно не перечислять до тех пор, пока не будет известна информация о новых реквизитах. На принятие решения о внешнем управлении и санации кредитного учреждения уходит некоторое время, что дает клиенту банка небольшую финансовую передышку. Пени и штрафы, соответственно, начисляться за это время не будут.

Где найти информацию о новом кредиторе

Итак, отзыв банковской лицензии не снимает обязанностей с заемщиков по уплате кредита. Более того, кредитная история может быть испорчена, если перестать вносить платежи в пользу правопреемника. Как избежать возможных неприятностей, застраховав себя от дополнительных рисков?

Клиентам необходимы сведения о новом кредиторе. Узнать точную информацию можно:

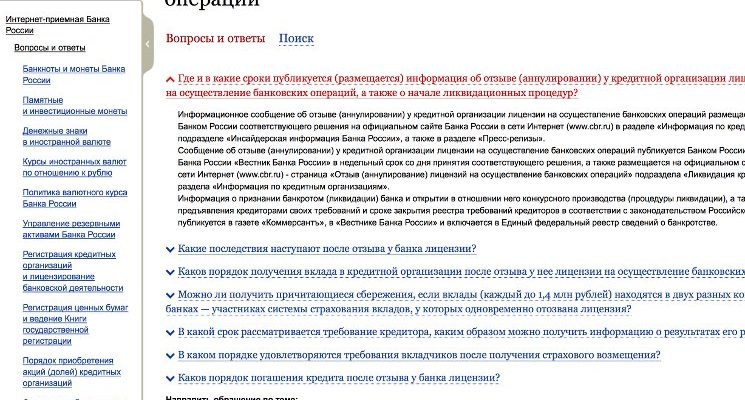

- На сайте Центробанка РФ. Нужные данные будут предоставлены во вкладке «Ликвидация кредитных организаций». Там заемщик узнает, кому переданы права получателя по заключенному ранее договору. В большинстве случаев ― это агентство по страхованию вкладов.

- Сайт АСВ предоставит полную информацию о банках и реквизитах для перечисления средств.

Как правило, заемщика извещают о смене кредитора. После того, как дела поступают в ведение нового банка, на имя клиентов приходит письменное уведомление с указанием нового счета для получения долга. Если заемщик беспокоится о своевременности погашения, можно и самостоятельно навестить нового партнера, попутно проверив сумму задолженности.

Также не будет лишним сверить реквизиты для оплаты. Если деньги продолжали перечисляться после принятия решения о закрытии банка, необходимо сохранять платежные документы. Подтвержденные бланки оплаты помогут доказать правоту заемщика зачастую даже не доводя дела до суда.

Как определить кредитора и реквизиты для оплаты

Банк-кредитор лишился лицензии, что делать заемщику? Для дальнейшей финансовой репутации нарушать сроки перечисления долга не рекомендуется. Чтобы избежать неприятных последствий и не портить кредитную историю, клиенты банка могут самостоятельно совершить ряд действий, следуя простым инструкциям:

- Уточнить информацию об отзыве лицензии на сайте Центробанка.

- Получить сведения о новом кредиторе. В большинстве случаев им становится агентство по страхованию вкладов. Если банк подвергся санации и продолжает функционировать без отзыва лицензии, платежи, скорее всего, будут осуществляться в пользу санатора.

- Узнать реквизиты для дальнейших перечислений следует у нового получателя. Не будет лишним поинтересоваться о наличии последних платежей, уточнить, нет ли просрочки. Если информация будет отсутствовать, оплачивать следует по старым реквизитам, сохраняя все документы на перечисление.

- Заемщику следует проверить условия нового договора. Не допускается увеличение суммы долга или внесение иных дополнительных пунктов без согласия другой стороны.

- В новом банке потребуется взять справку об уплаченных суммах. Вопрос становится особо актуальным, если день перечислений совпал с периодом отзыва лицензии.

- Если кредитор предложит продолжить сотрудничество на новых условиях, потребитель должен помнить, что вправе отказаться от изменений.

Не всегда информация о правопреемнике приходит клиенту вовремя. Некоторые заемщики предпочитают подстраховаться от потенциальных просрочек. С этими целями оформляется процедура, которая позволяет передать оплату платежа в адрес нотариуса. В обязанности специалиста входит уведомление нового кредитора о зарезервированной сумме.

Что ожидает заемщика, не погасившего задолженность вовремя

Действия по отзыву банковских лицензий сопровождаются юридическими проволочками и некоторыми задержками оформлений договоров по новым реквизитам. Вины заемщика в этом нет, удерживать с него пени за этот период кредитные организации не вправе. Вместе с тем можно упустить время, когда правопреемник наладит работу.

Неполучение уведомления служит небольшим оправданием, но суды могут принять и решение не в пользу заемщика с учетом текущих обстоятельств. Во избежание излишних проблем клиенты банка, у которого лицензия перестала действовать, могут предпринять самостоятельные шаги для разрешения ситуации. Кредит в любом случае придется погасить полностью, поэтому задержка перечислений лишь продлит срок действия обязательств.

Могут ли поменяться условия кредитного договора

Если изменился банк-кредитор, то заемщики должны помнить, что изменение условий прежнего договора без согласия обеих сторон не допускается. Поэтому прежними должны оставаться, прежде всего, следующие пункты:

- сумма договора

- размер процентной ставки

- порядок погашения долга

- график платежей

Зачастую правопреемники стремятся изменить первоначальное соглашение. Могут быть предложены как более выгодные условия для клиентов, так и ухудшающие их положение. Принятие изменений остается на усмотрение заемщиков. Принудительная смена условий неприемлемо.

Конфликтную ситуацию поможет решить Роспотребнадзор. Кроме того, заемщикам должны быть предложены способы бесплатного погашения долга. Если все же взимаются дополнительные комиссии при перечислении, рекомендуется обратиться за помощью в Агентство по страхованию вкладов.

Отличия для юридических лиц и ИП

Обязанности по уплате кредитных обязательств присутствуют не только у граждан. Закрывать долги необходимо и экономическим субъектам, в том числе коммерческим организациям и ИП. Алгоритм процедуры погашения задолженности аналогичен тому, как действуют физические лица. Но есть и ряд нюансов. Как правило, предприниматели и учреждения, помимо кредитных договоров, имеют и счета в банках. В случае отзыва лицензии сохранение депозитов оказывается под угрозой.

Начиная с 2014 года, ИП приравняли к прочим физическим лицам, фактически признав их участниками системы страхования вкладов. Поэтому предприниматели могут рассчитывать на выплаты в рамках утвержденного лимита, который по состоянию на 2018 год равен по-прежнему 1 400 000 рублей.

ИП стоит учесть, что при наличии одновременно в одном банке кредита и депозита произвести взаимозачет не получится. Долговые обязательства придется погасить полностью, средства вернутся в пределах установленного страхового размера. Кроме того, у предпринимателей нередко возникают трудности с возвратом средств до момента полного погашения долгов. Депозиты не выплачиваются до тех пор, пока имеются претензии по кредитным обязательствам.

По этой причине не рекомендуется совершать заемные операции и держать свободные деньги в одном банке. Сложнее обстоят дела у организаций. Юридические лица не являются участниками страхования вкладов. Поэтому в случае отзыва лицензии претензии к кредитной организации предъявляются в порядке очередности клиентов. Долговые же обязательства остаются в силе.

Агентство по страхованию вкладов

Для того чтобы предоставить клиентам банков хотя бы некоторые гарантии сохранности средств, государство создало агентство по страхованию вкладов. Основная функция – защита интересов вкладчиков. Кроме того, учреждение работает и с заемщиками разорившихся банков. АСВ даны права на проведение финансового оздоровления (санации) кредитных организаций. Для достижения целей и сохранения банка допускается привлекать средства частных инвесторов, нередки и государственные субсидии.

Как распознать неблагонадежные банки

В последнее время немалое количество банков было лишено лицензий. Для вкладчиков – физических лиц ситуация не так страшна, как для организаций. Обязанности у всех категорий заемщиков остаются на прежнем уровне. Как понять, что банк финансово неблагонадежен?

Ведь в черный список попадают даже крупные учреждения. Вкладчикам, и в первую очередь организациям, следует периодически мониторить информацию, хотя сделать это не так просто, так как данные о предстоящих проблемах банка обычно в СМИ не афишируются. Тем не менее, имеются некоторые отличительные признаки, например, появление задержек при проведении платежей.

Если снять деньги с проблемного банка не представляется возможным, предприниматели могут попробовать отправить деньги в счет уплаты налоговых платежей. Произвести взаимозачет с ФНС будет проще. Для заемщиков отзыв банковской лицензии практически безобиден. Следует лишь следить за новостями и стараться не допускать появления просрочек при оплате.

Как платить кредит если у банка отозвали лицензию советы юриста

Важная информация и советы на тему: «Как платить кредит если у банка отозвали лицензию советы юриста». В статье собраны ответы на многие сопутствующие вопросы. Если вы все же не найдете ответ, или необходимо актуализировать информацию, то обращайтесь к дежурному юристу.

Банк с отозванной лицензией: как погасить кредит и не потерять денежные средства?

Частнопрактикующий банковский юрист

специально для ГАРАНТ.РУ

В вопросах борьбы Банка России с неблагонадежными кредитными организациями самым уязвимым звеном оказывается клиент такой кредитной организации – как физическое, так и юридическое лицо. Отследить предстоящую проблему с банком и минимизировать свои потери возможно, если клиент постоянно, чуть ли не ежедневно, будет заниматься мониторингом банковского сектора и информации о своем обслуживающем банке. Но тем, кто все-таки уже столкнулся с проблемой, будут полезны несколько практических советов, как действовать в целях защиты своих прав.

Практика показывает, что отзыв лицензии банка вызывает волну ажиотажа среди заемщиков, которые стремятся либо быстрее полностью досрочно погасить задолженность по кредиту, либо закрыть просрочку, либо совершить свой очередной платеж, поэтому вопрос педантичности в реквизитах имеет особую актуальность.

После того, как заемщик узнал об отзыве лицензии у того банка, с которым он заключил кредитный договор и имеет по нему текущую задолженность, ему необходимо быть предельно внимательным при погашении своей ссудной задолженности.

Важно отметить, что добросовестно исполнять свои обязанности по возврату кредита и уплате процентов заемщику обязательно надо – отзыв у банка-кредитора лицензии не прекращает указанное обязательство заемщика, поскольку банк как юридическое лицо и, соответственно, как сторона кредитного договора, продолжает существовать. Вместе с тем, чтобы избежать дополнительных затрат и потери денежных средств, клиентам необходимо помнить, что после отзыва банковской лицензии могут поменяться реквизиты для зачисления денежных средств.

Напомню, что после отзыва лицензии во главе управления банком становится временная администрация, которая осуществляет оценку финансового состояния банка, проводит инвентаризацию и фактически осуществляет полномочия исполнительных органов банка (положение Банка России от 9 ноября 2005 г. № 279-П «О временной администрации по управлению кредитной организацией»). Она имеет право открыть единый внутренний бухгалтерский счет для зачисления денежных средств с целью погашения кредитных обязательств всех заемщиков, с которого затем осуществляется внутренняя разноска входящих платежей по ссудным счетам заемщиков.

При открытии такого счета временная администрация обязана незамедлительно проинформировать об этом всех клиентов банка, разместив информацию о номере счета на сайте банка. Если там такой информации нет, то обязательно заемщику следует уточнить этот вопрос по телефону горячей линии банка до отправки платежа по кредиту. Также на сайте размещается подробная инструкция, какие данные и в какой последовательности необходимо указывать заемщикам при погашении кредитов. Выглядит это примерно так:

«Погашение ссудной задолженности по кредитам, выданным Банком Х,

следует осуществлять по следующим банковским реквизитам:

Получатель: Банк Х

ИНН/КПП: 0000000000/000000000 БИК 000000000

Корр. счет: 00000000000000000000 в __ главном управлении Центрального банка Российской Федерации

Для оплаты кредита физического лица в рублях

Счет получателя: 00000000000000000000

Для оплаты кредита индивидуального предпринимателя и юридического лица в рублях

Счет получателя: 00000000000000000000

Для оплаты кредита физического лица в долларах США

Счет получателя: 00000000000000000000

В назначении платежа указывать строго в определенном порядке с соблюдением пунктуации: номер кредитного договора; дата кредитного договора; ФИО или наименование организации заемщика; cумму.»

Только после проверки сайта банка или звонка на горячую линию в банк и выяснения всех реквизитов, можно быть спокойным при перечислении денежных средств. При этом, чтобы не сомневаться, что это не сайт-зеркало, следует учитывать, что, во-первых, наименование сайта банка остается прежним, доменное имя не меняется, во-вторых, обычно сайт банка после отзыва лицензии имеет прямые ссылки на официальные сайты Банка России и Агентства по страхованию вкладов.

Наибольший риск для заемщиков, на который они, к сожалению, повлиять не могут, кроется в ситуациях, когда они направили денежные средства по старым реквизитам (!) после сообщения об отзыве лицензии или сделали это до отзыва, но банк по каким-то причинам не успел зачислить средства на ссудный счет. Приведу два примера из практики.

Ситуация 1. Заемщик – физическое лицо или ИП погашает задолженность по кредитному договору путем пополнения своего банковского счета, открытого в этом банке, а банк списывает со счета эти денежные средства в погашение задолженности по кредиту, в соответствии с графиком платежей. В том случае, если до даты отзыва лицензии банк не успел списать денежные средства, то погашения задолженности в этой части не произошло, и уже не произойдет, при этом, остаток на банковском счете попадет в реестр обязательств перед вкладчиками и может быть истребован клиентом через банк-агент, как страховое возмещение согласно ст.12 Федерального закона от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». Напомню, что в соответствии со ст. 11 указанного федерального закона, возмещение по вкладам в банке, в отношении которого наступил страховой случай, выплачивается в размере 100 процентов суммы вкладов в банке, но не более 1 400 000 рублей.

Для юридических лиц обстоятельства складываются гораздо хуже – ни погашения задолженности по кредиту, ни права на снятие денежных средств у них нет. Выход для юридических лиц только один – включаться в реестр кредиторов с требованием о возврате остатка на расчетном счете (в третьей очереди), согласно ст. 189.32 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)».

При этом, в подобной ситуации, чтобы заемщику-физическому или юридическому лицу не допустить просрочку по кредитному договору, необходимо осуществлять новый платеж в погашение задолженности по указанным временной администрацией реквизитам.

Ситуация 2. Заемщик – физическое лицо погашает задолженность по кредитному договору на внутренний счет банка, указанный в кредитном договоре или отдельном письме от банка, при этом, данный счет не является ссудным счетом по его кредиту. В том случае, если до даты отзыва лицензии банк не успел разнести платеж клиента, денежные средств «зависают», они не направляются временной администрацией ни в погашение задолженности по кредиту, ни возвращаются клиенту. Рассматриваемая ситуация относится только к заемщикам – физическим лицам, так как юридические лица имеют право погашать задолженность по кредитам только через свои расчетные счета в безналичном порядке.

[2]

Если такая ситуация с заемщиком-физическим лицом произошла, то ему важно предпринять ряд юридических действий, а именно:

а) направить в банк требование о включении в реестр кредиторов. Это не страховой случай, он не подпадает под действие Федерального закона от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации», поэтому требование будет относиться к третьей очереди;

б) в рассматриваемой ситуации в банке будет числиться просрочка клиента по кредитному договору. Клиенту следует подумать о своей кредитной истории и продублировать платеж по кредитному договору уже по новым реквизитам;

в) на усмотрение клиента – отстаивать свои права через суд и требовать с банка выплаты суммы неосновательного обогащения.

Таким образом, исходя из вышеизложенного, заемщику банка, у которого отозвали лицензию на осуществление банковских операций, необходимо, во-первых, ни в коем случае не забывать о своих обязательствах по возврату кредита и уплате процентов, во-вторых, быть предельно внимательным при указании реквизитов при оформлении платежа по погашению задолженности, и, в-третьих, отстаивать свои права, если денежные средства «зависли» в банке по независящим от клиента причинам.

Нужно ли платить кредит если у банка отозвали лицензию

Нужно ли возвращать долг банку, если у банка отозвали лицензию? Аннулируется ли ваш долг банку , если он hgtrhfnbk существование или перестал принимать платежи?

Современная экономическая ситуация может оказаться неблагоприятной и непредсказуемой даже для такой с виду мощной организации, как банк. Ведь далеко не все кредитные организации в действительности настолько устойчивы, чтобы пережить существующее экономическое волнение. Поэтому в ежедневных новостях все чаще стали появляться сообщения о том, что у очередного банка было отобрано право вести свою деятельность и он перестал существовать.

Что же происходит с заемщиками кредитной организации, у которой отозвано разрешение вести деятельность?

Взявший кредит гражданин не теряет своего статуса, даже если у банка отозвали лицензию. Иными словами — его долг перед банком все еще актуален. То, что организация, выдавшая ему заем, перестала существовать, не отменяет факт наличия у гражданина определенных обязательств.

Важно понимать, что ваш кредитор не испарился в воздухе. Скорее всего, эта организация сразу же начала проходить необходимую ей процедуру банкротства или же была выкуплена другим игроком на рынке со всеми своими активами, к которым в некотором роде относятся и сами заемщики с их кредитами.

Адвокат Ирина Леонидовна Урадовских, юрист по защите заёмщиков банков

Ведущий адвокат по гражданским делам

Адвокат по гражданским делам

Консультации, защита в суде

Ирина Леонидовна Урадовских — адвокат по таким делам, как земельные споры, споры по недвижимости, споры с застройщиками, медицинские споры, дела по банкротству, дела по разделу имущества, споры по детям, все виды жилищных споров.

Что ожидать от банка, у которого отняли лицензию?

Если с вашим кредитором произошла столь злостная неприятность, он будет обязан проинформировать всех своих заемщиков и партнеров о том, как дальше будет развиваться ситуация — таков закон. Если у банка отозвали лицензию, то вам должны будут сообщить в официальной форме новые реквизиты, по которым будет необходимо проводить ежемесячные платежи.

В случае, когда заемщик провел очередной платеж буквально за несколько дней до того, как другая компания стала держателем его долга , ему будет необходимо связаться с сотрудниками банка и, возможно, нового владельца тоже, чтобы точно убедиться в том, что вся сумма поступали на актуальный счет.

Если по какой-то причине информация по новым реквизитам не была вам предоставлена, то самый безопасный вариант для вас продолжать вносить оговоренные в договоре суммы по старым данным или на депозит нотариуса , собирая при этом все платежные квитанции. Это максимально обезопасит вас в случае сложных взаимоотношений между старым и новым кредитором. При неблагоприятном стечении обстоятельств и судебном разбирательстве у вас будут все доказательства того, что все возложенные на вас обязательства вы выполнили, несмотря ни на что.

Опасаться ли пени и других штрафных санкций

По действующим российским законам, если кредитор проходит через процедуру ликвидации компании или у него была отменена лицензия, то никакие штрафы и пени заемщикам не начисляются. Однако любая просрочка по назначенным выплатам может существенно усложнить вам жизнь и испортить взаимоотношения с новым держателем вашей задолженности. Пропускать поставленные сроки категорически не рекомендуется.

Может ли новый банк изменить условия старого соглашения?

Согласно актуальным законодательным нормам, получившая ваш долг в собственность организация не имеет никакого права вносить свои корректировки в текст уже подписанного соглашения. Если по какой-то причине она все же пытается это сделать, то действия ее абсолютно незаконны и должны быть сразу пресечены соответствующими контрмерами. Заемщик имеет полное право обратиться по этому поводу в суд.

Если процесс перехода от одного банка к другому для вас не прошел гладко, были допущены просрочки по платежам, вы планировали провести процедуру реструктуризации долга, новая кредитная организация предъявляет к вам необоснованные претензии, вы не можете разобраться в том, были ли засчитаны вам последние платежи или же нет — то самым полезным для вас будет обратиться за профессиональной консультацией к компетентным юристам Законного Права.

В неопределенной ситуации, когда права одной компании переходят к другой, можно очень просто наделать грубых ошибок, за которые потом придется долго и мучительно расплачиваться. «Мутные воды» — большое искушение для нечистых на руку организаций, пытающихся нажиться за счет правовой безграмотности граждан.

Лучшая защита для заемщика — это полное понимание происходящего и толковый адвокат на вашей стороне.

[1]

У банка отозвали лицензию: Как платить кредит?

Содержание статьи

Закрытие банка не означает списание долга. Кредит в банке с отозванной лицензией придется погашать, иначе долг может обернуться проблемами. Как вести себя с кредитором, у которого отозвали лицензию?

Что происходит с кредитом после банкротства банка

Отзыв лицензии Центробанком – это первый шаг к полной ликвидации финучреждения. Причин для закрытия банка может быть несколько:

- падение рейтинга по данным ЦРБ;

- нехватка средств для выплат процентных ставок и самих вкладов;

- резкий скачок дебиторской задолженности;

- невыполнение требований ЦРБ по страхованию рисков;

- ограничение доступа к международному капиталу;

- невыполнение обязательств по отношению с клиентами и контрагентами.

Если хотя бы один из этих признаков можно отнести к банку, то отзыв лицензии неизбежен. После того, как банк лишили лицензии, проходит еще время до его полного закрытия. Это время уходит на то, чтобы:

- в суде прошла процедура банкротства;

- прошла распродажа или передача имущества банка, в том числе кредитных договоров.

Все средства, отданные банком под проценты или взятые на депозит, – это активы финансового учреждения. Закрытие банка — не повод для списания текущих портфелей, ведь это фактически такое же имущество, как недвижимость или серверное оборудование. Поэтому у ликвидированных банков всегда есть приемник – организация, государство или другой банк, который выкупает все обязательства и права закрытого банка.

Банк перестает существовать, но у клиента, взявшего кредит, обязательства сохраняются, только изменяется адресат. Закрыть долг можно единственным способом – полностью его погасить.

Если клиент узнает, что у банка отозвана лицензия, расслабляться нельзя. Необходимо подтянуть финансовую дисциплину: вносить платежи вовремя и сохранять все квитанции об оплате. О проблемах банков клиенты узнают через СМИ, однако данную информацию необходимо проверить:

- зайти на официальный сайт банка;

- посетить отделение банка лично;

- поискать информацию на сайте ЦРБ или в Едином федеральном реестре сведений о банкротстве.

Во время процедуры банкротства активами банка может временно управлять Агентство по страхованию вкладов – организация, занимающаяся погашением задолженности банка перед вкладчиками. АСВ также управляет кредитными активами. Поэтому проверить положение банка можно и на официальном сайте агентства. Долговые обязательства будут переданы, третьей стороне.

Почему необходимо продолжать платить

Согласно статье 385 Гражданского кодекса РФ, должник не обязан платить по обязательствам, если старый кредитор не сообщил о передаче долга другому и новый не доказал, что имеет полномочия на получение средств по кредиту. Ссылаясь на данную норму, клиенты думают «пересидеть» срок исковой давности — 3 года — и не осуществлять платежи. Однако это чревато тем, что накануне исчерпания срока новый кредитор может предъявить претензии о неуплате по кредиту, штрафы и пеню. Погашать кредит придется, только с большими финансовыми потерями.

Согласно статье 14 Закона «О потребительском кредите», банк вправе потребовать возврата всей суммы сразу, если клиент два месяца не платил по обязательствам.

Как платить кредит, если у банка отозвали лицензию

Уведомление о том, что банк лишен лицензии и начата процедура банкротства, должно прийти каждому клиенту. Это может быть сделано с помощью рассылки смс, по электронной почте, заказным письмом или телефонным звонком. Сообщить о ситуации может:

После того, как кредитор сменился, необходимо заключить с ним новый договор. Условия выплат по кредиту не меняются вплоть до сроков ежемесячной платы, однако документы следует изучить на предмет возможных нововведений и условий. Самое важное — это изменение реквизитов, по которым следует вносить средства.

Если клиент не знал, что у банка отозвана лицензия, и платеж поступил по старым реквизитам, то средства в качестве погашения кредита могут не засчитать и появится задолженность. В данном случае при получении новых реквизитов, следует заплатить еще раз. Уплаченные средства прежнему кредитору будут храниться на его депозитном счете. Их в качестве вклада обязано вернуть АСВ.

При ликвидации банка, в котором есть и кредит, и депозит, погасить долг взаимозачетом не получится. Сначала нужно получить средства от агентства, а потом распоряжаться ими по своему усмотрению, в том числе и для закрытия долга.

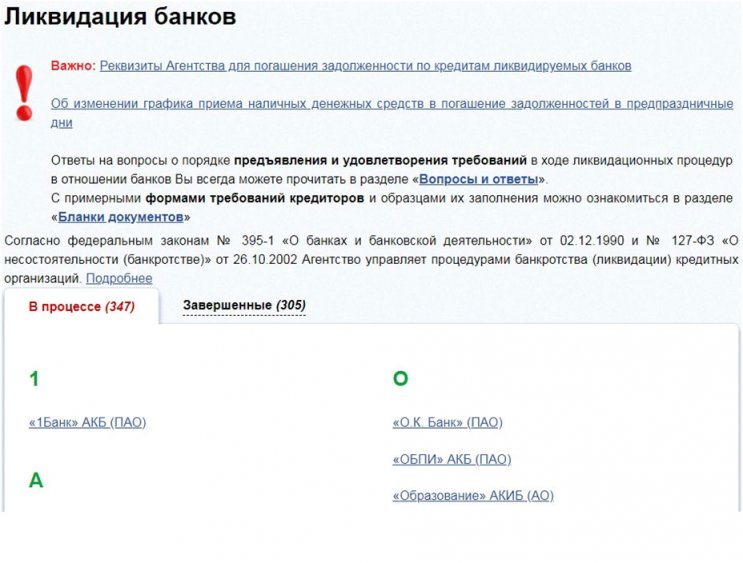

Куда платить, когда банк ликвидирован

После того, как завершилась процедура банкротства, АСВ приступает к ликвидации банка. Все дела банка на данный период курирует агентство. Осуществлять платежи по кредиту необходимо также ему. Уже после передачи активов новому владельцу, АСВ рассылает сообщение об этом всем клиентам. До этого вся информация доступна на официальном ресурсе организации.

На сайте АСВ в разделе «ликвидация банков» необходимо выбрать рубрику «погашение кредитов», найти название банка, в котором брался кредит, и новые реквизиты, по которым следует вносить платежи.

Если информации о будущем банка нигде нет, но офис его закрыт, сообщений о передаче кредита не поступало, следует проверить данные о себе, которые клиент предоставлял банку. Если клиент сменил место жительство, банк или АСВ об этом не узнает. Возможно, уведомление пришло на старый номер телефона или на прежний адрес.

В редких случаях, когда банк закрыт и нет о нем информации, стоит себя обезопасить. Вносить платежи по прежним реквизитам опасно. Но не платить нельзя. Клиент банка может обратиться к нотариусу, передав на депозит средства, предназначенные на платеж по кредиту. В случае разбирательства закон будет на стороне клиента. У нотариуса регистрируется заявление, в котором указывается название банка, сумма долга и ежемесячных платежей, а также причина, по которой невозможно осуществить платеж. Нотариус самостоятельно найдет реквизиты правопреемника банка и передаст необходимую сумму денег с депозита. Однако данная процедура платная.

Что будет, если не платить кредит в ликвидированном банке

Невыплата по кредитным обязательствам банку, который лишился лицензии, не отличается от игнорирования платежей действующему финучреждению. Поэтому при долгой задержке выплат банк-правопреемник имеет право подать иск в суд. На основании существующего договора старого банка с клиентом, суд вынесет решение в пользу кредитной организации.

В решении суда будет определено в какой срок клиент обязан погасить долги. В случае неисполнения судебного решения, дело будет передано в службу судебных приставов, которая наделена широкими полномочиями по взысканию:

- изымать необходимую сумму платежей из заработной платы или других доходов;

- наложит арест на имущество;

- реализовать имущество, находящееся в залоге и полученной суммой возместить убытки банка, остальное передать клиенту;

- запретить должнику выезд за границу.

Во многих кредитных договорах клиенты вписывают поручителя. В случае, если должнику нечем оплачивать кредит, банк будет взымать средства с указанного лица.

Отзыв лицензии у банка: что делать заемщику?

У меня взят потребительский кредит в одном банке. Платить еще 2 года. Плачу без просрочек. На днях Центробанк отозвал у моего банка лицензию. Что мне теперь делать? Может ли банк потребовать вернуть ему сразу весь кредит?

Отзыв лицензии у банка никак не влияет на ваши обязательства по кредитному договору. Потеря лицензии на банковские операции сама по себе не дает банку права потребовать от вас досрочного возврата всего кредита. Ваш кредитный договор будет продолжать действовать на прежних условиях. Это значит, что вам нужно продолжать гасить свой кредит четко по графику платежей.

Однако некоторые нюансы все-таки есть.

1) Прием платежей по кредиту.

При отзыве лицензии банку назначают временную администрацию и начинают процедуру ликвидации или банкротства. За эту процедуру отвечает государственная корпорация Агентство по страхованию вкладов.

В большинстве случаев отзыв лицензии приводит к закрытию региональных офисов банков. То есть возможности вносить платежи по кредиту наличными в кассу банка скорее всего уже не будет.

До признания банка банкротом (первые 2-3 месяца после отзыва лицензии) оплата кредитов идет по-прежнему в пользу банка. Однако реквизиты меняются : раньше вы вносили кредитные платежи на свой личный счет в банке, а уже оттуда банк списывал деньги в счет погашения кредита. Теперь у банка остается лишь общий счет для приема платежей по кредитам от всех заемщиков. То есть на свои старые реквизиты из договора лучше не платить — деньги вернутся обратно.

Второй раз реквизиты меняются после признания банка банкротом . По закону с этого момента все кредитные платежи идут в пользу конкурсного управляющего банка — Агентства по страхованию вкладов (АСВ).

Новые реквизиты для оплаты кредитов нужно искать на сайте Агентства (смотрите раздел Ликвидация банков и ищите там свой банк).

Многие заемщики ждут официального письма от банка о смене реквизитов и не хотят платить кредит до его получения. Нужно помнить, что такие письма рассылают обычно уже после признания банка банкротом. То есть пройдет минимум 2-3 месяца. Некоторые заемщики также ждут передачи кредитов другому банку, но до этого момента может пройти еще больше времени — год — два. И все это время от вас не будет оплаты по кредиту.

Чем это чревато?

- Начислением пени за просрочку. Вы хотите платить дополнительные деньги банку?

- Предъявлением требования о досрочном возврате ВСЕЙ суммы кредита — не только просроченных платежей, а вообще всего кредита с причитающимися процентами и штрафами за просрочку. Если вы не вернете деньги по претензии, конкурсный управляющий банка будет обращаться в суд с иском. Для вас это означает проблемы с судебными приставами (удержания из зарплаты, арест имущества, запрет выезда и т.п.) и испорченную кредитную историю.

Поэтому оплату кредита лучше не прекращать! Не нужно ждать передачи кредитов другому банку и письма о смене реквизитов. Берите актуальные реквизиты для оплаты кредитов с сайта АСВ и платите на них. Обязательно сохраняйте все платежки на случай возможных вопросов.

По всем спорным вопросам вы можете обращаться на горячую линию Агентства по страхованию вкладов — 8 800 200-08-05.

2) Комиссия за оплату кредита.

Заемщики банка с отозванной лицензией также столкнутся с тем, что теперь им придется оплачивать кредит через сторонние банки с комиссией. С одной стороны, эти банки могут брать с вас комиссию за перевод, поскольку оказывают вам самостоятельную банковскую услугу. С другой стороны, в статье 5 федерального закона «О потребительском кредите (займе)» сказано:

Кредитор обязан предоставить заемщику информацию о способе бесплатного исполнения денежного обязательства по договору потребительского кредита (займа) в населенном пункте по месту получения заемщиком оферты (предложения заключить договор) или по указанному в договоре потребительского кредита (займа) месту нахождения заемщика.

Кредитор — это ваш банкротящийся банк, которым сейчас управляет АСВ. Банк еще продолжает существовать как юридическое лицо. Соответственно, обязанность обеспечить бесплатный способ оплаты кредитов в городах, где находятся заемщики (или были заключены кредитные договоры), по-прежнему остается.

На самом деле АСВ постепенно добавляет по каждому банку-банкроту разные способы оплаты кредитов без комиссии. Проблема в том, что это происходит не сразу после отзыва лицензии. То есть пока АСВ договорится о бесплатном приеме платежей с банком, отделение которого есть в вашем городе, пройдет какое-то время, и вы неизбежно заплатите сколько-то платежей с комиссией.

Как же быть? Банкротящихся банков много, и у АСВ не до всех быстро доходят руки. Вы можете написать в АСВ обращение через официальный сайт. Выбираете вопрос по погашению кредита, в том числе ипотеки, соглашаетесь с обработкой персональных данных и пишете в произвольной форме жалобу на то, что в вашем городе нельзя оплатить кредит вашего банка-банкрота без комиссии со ссылкой на указанную выше статью.

3) Долги по кредиту.

| Видео (кликните для воспроизведения). |

При наличии просрочки по кредиту банк даже после отзыва лицензии сможет потребовать от вас досрочного погашения всего кредита с процентами и взыскать задолженность по кредиту по суду. С иском о взыскании долга по кредиту в пользу банка будет обращаться ликвидатор или конкурсный управляющий банка — Агентство по страхованию вкладов. Все вопросы, связанные с урегулированием задолженности по кредиту, вам придется решать с Агентством.

4) Переуступка долга по кредиту.

Обратите внимание, что при ликвидации или банкротстве банка все его права требования по кредитным договорам могут быть переуступлены в пользу третьих лиц. Это касается не только должников по кредитам, но и добросовестных заемщиков. В данном случае переуступка прав требования по кредиту является вынужденной мерой, ведь банк при ликвидации или банкротстве прекращает свое существование. До этого момента ему нужно рассчитаться по всем долгам, а сделать это можно, в том числе, путем перепродажи имеющихся прав требования по кредитам.

Переуступка прав требования по кредитам банка-банкрота происходит по результатам открытых торгов. Торги назначает и проводит конкурсный управляющий банка — Агентство по страхованию вкладов. В законе нет обязательного требования о том, чтобы все долги по кредитам продавались только банкам, поэтому есть вероятность, что права требования по вашему кредиту будут проданы небанковской организации, в т.ч. коллекторам.

Совет:

Мы настоятельно рекомендуем всем заемщикам банков, у которых была отозвана лицензия, по возможности погасить кредит досрочно. Постарайтесь погасить кредит в первые месяцы после отзыва лицензии. В таком случае вы убережете себя от споров по поводу оплаты кредита, а также перспективы «быть проданным» в пользу сторонней организации.

Как платить кредит, если у банка отозвали лицензию?

Отзыв лицензии у банка — это то, чего боятся абсолютно все вкладчики и даже заемщики кредитов. Лишение банка лицензии производится из-за нарушения организацией определенного свода правил. Не имея лицензии, банк не может продолжать свою деятельность дальше, поэтому беспокойство вкладчиков или владельцев ипотеки вполне понятно.

Разбираемся, как застраховать себя от подобных неприятных сюрпризов и что делать со своими вкладами или кредитами, если они всё же случились.

Интересный факт! Выдавать и отзывать лицензии у банков имеет право только Центробанк.

За что отбирают лицензии у банков?

Любая незаконная деятельность, в которых будет замечен банк, послужит поводом к отзыву лицензии. Вот перечень наиболее частых причин, по которым компании лишались их в прошлые годы:

- Сомнительная кредитная политика;

- Банкротство;

- Задержки отчетности;

- Ложная информация в отчетах;

- Выдача лицензии была основана на ложных данных;

Как видите, Центробанк ко всем недочетам относится достаточно строго.

Но что значит «Отозвана лицензия у банка»? Что же происходит после этой страшной процедуры лишения банковской лицензии? Банк теряет право на совершение любых операций по вкладам и кредитам, в том числе, он не может выплатить проценты.

Как уберечь себя от потери вклада при отзыве лицензии у банка?

Первый совет, пожалуй, самый очевидный — не доверяйте средства мелким организациям, которые обещают вам бешеные проценты. Вероятнее всего, это просто «мыльный пузырь», который лопнет через пару месяцев, организаторы исчезнут, а вы ничего не получите.

Кроме того, в нашем государстве существует целая система страхования вкладов. К сожалению, под категорию страхуемых попадают не все сбережения. Вы не сможете получить компенсацию, если деньги хранятся:

- На счетах нотариусов и адвокатов, предназначенных для проведения их деятельности;

- На счетах ИП;

- На вкладах на предъявителя;

- У самого банка в доверительном управлении;

- В заграничных филиалах отечественных банков;

- На обезличенных металлических счетах.

С облегчением выдыхать рано — даже если ваш вклад не относится к списку выше, на 100% рассчитывать на получение компенсации нельзя. Центробанк гарантирует возврат суммы только в том случае, если она не превышает 1,4 миллиона рублей. Если вы сделали вклад на большую сумму, остальные деньги придется требовать с самого банка, привлекая на помощь юристов. Отсюда следующий совет: не храните всё в одном банке, разбивайте деньги на несколько вкладов. Может, так вы получите меньше прибыли, но зато будете уверены в надежности хранения ваших кровных.

Как застраховать вклад?

У агентства, занимающегося страхованием вкладов, есть официальный сайт, на котором предоставлены все тематические новости об отозванных лицензиях банков. Если ЦБ сегодня отозвал лицензию у какого-либо банка, спустя 14 дней на сайте появится информация о том, где получить выплаты вклада. Ну а чтобы убедиться, что получить вы их сможете, сначала проверьте, входит ли банк, в котором вы намерились открыть вклад, в список участников.

На моменте оформления депозита внимательно вчитывайтесь в условия, а главное, в собственные данные. Одна неверно поставленная цифра в дате рождения или опечатка в букве может значительно затруднить получения честно заработанных средств.

Со страхованием, кажется, всё понятно. Но что конкретно делать, если отозвали лицензию у банка? Какие предпринять шаги?

Действия по получению страховки

Первым делом заходим на уже знакомый нам сайт АСВ (Агентство по страхованию вкладов). Как правило, новости об отзыве лицензии у определенной организации появляются на этом сайте на несколько дней позже, чем в СМИ. Связано это с тем, что ЦБ и АСВ проводят определенные проверки.

Государственная корпорация «Агентство по страхованию вкладов» создана в январе 2004 года на основании Федерального закона от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов в банках Российской Федерации».

О том, что начались выплаты для клиентов обанкротившегося банка, можно своевременно узнать, если подписаться на обновления сайте. По истечении 14-ти дней будет опубликован список организаций, в которые можно ограничиться, чтобы получить положенную вам по закону компенсацию.

Интересный факт! В 2016 году за возмещением вкладов из банков, лишившихся права на деятельность, людей направили в Россельхозбанк.

Чтобы процедура прошла как можно быстрее, не забудьте взять с собой все нужные бумаги:

- Документ, удостоверяющий личность, и его копия;

- Заявление на получение выплаты (его можно распечатать на сайте АСВ или получить в банке);

В течение трех рабочих дней ваша просьба будет удовлетворена. По вашему выбору сумма может быть переведена на карту другого банка или выдана наличными.

Как платить кредит, если у банка отозвали лицензию? И нужно ли?

Если вкладчики, узнав о закрытии банка, хватаются за голову и лихорадочно ищут, что же делать, чтобы вернуть деньги, то заемщики как правило радуются. Банка нет, значит и платить за ипотеку некому! Якобы кредит, взятый в банке, у которого позже отозвали лицензию, выплачивать не нужно. Это очень распространенное заблуждение.

Интересный факт! Отзыв лицензии не всегда означает исчезновение юридического лица. Владельцы имеют право попытаться вернуть себе организацию.

Не стоит забывать и о том, что у банков есть крупные вкладчики, которые не меньше остальных хотят вернуть себе несколько миллионов, которые вы потратили на жилье или дорогую машину. А значит, погашение кредита в банке с отозванной лицензией возможно.

Важнее всего то, что пока банк лишен своей лицензии, права на взыскание вашего кредита отходит другой организации. А она, поверьте, сделает всё, чтобы разыскать должников и потребовать с них деньги.

Алгоритм действий для заемщика кредита

Чтобы узнать, кому вы должны теперь, нужно заглянуть на сайт ЦБ России. Информация там появляется достаточно быстро, так что вы можете рассчитывать на её актуальность и достоверность, ведь это официальный источник.

Как платить кредит, если у банка отозвали лицензию? В идеале новый банк-кредитор должен отправить вам официальное письмо (проверьте почтовый ящик) или позвонить по телефону, чтобы уведомить, куда отныне нужно вносить ежемесячный платеж. Однако зачастую на практике всё приходится делать самому. Можете даже продолжить выплаты по реквизитам прежнего банка, это законно, только сохраняйте квитанции, чтобы потом доказать, что добросовестно платили всё это время.

Если уж вам не повезло настолько, что вы заплатили ровно в тот день (или накануне), когда стало известно об отъеме лицензии, как можно тверже требуйте у банка выписку о совершении этой выплаты. В неизбежно возникающей суматохе некоторые финансовые отчеты теряются (иногда намеренно), так что добивайтесь своего, чтобы вас не заставили платить за этот месяц снова.

К плюсам заключения договора с новым банкам относится то, что организация может согласиться на более выгодные для вас условия. Для них важно выплатить всё заемщикам, поэтому они рассчитывают, что вы выплатите кредит быстрее, если они снизят процент.

Вкратце пробежимся по всем пунктам еще раз:

- Узнайте на сайте Центробанка, кто теперь имеет право на ваш кредит;

- Придите в новый банк-кредитор и заключите договор (попробуйте договориться о более выгодных условиях);

- Получите реквизиты для выплат;

- Не задерживайте платежи;

Вот, как оплатить проценты в банк с отозванной лицензией.

Что же случится с теми, кто рискнул не выплачивать проценты? Все, что вам угрожает, детально прописано в договоре.

Во-первых, ваша кредитная история значительно ухудшится. Если в будущем вам снова срочно понадобится большая сумма, фирма сто раз подумает, прежде, чем оформить займ. Кому нужен злостный неплательщик?

Во-вторых, просрочка платежей грозит пенни, значит, в будущем придется вытряхнуть из своего кармана ещё больше.

Могут с вами поступить и вообще нечеловечно — продать долг коллекторам, которые не ограничатся назойливыми звонками посреди ночи. Таким людям не страшен закон, поэтому понятны слухи, которые ходят следом за всеми, причастными к данной профессии.

В совсем уж в крайних случаях банк имеет право потребовать от гос.органов продажи вашего имущества: автомобиля, жилплощади, других ценностей.

Черный список банков

В 2018 году отозванные лицензии привели к исчезновению многих банков. Приводим подробный список организаций — банков с отозванной лицензией, нарушивших правила и лишившихся прав на ведение финансовой деятельности:

- Стар Альянс;

- ПартнерКапиталБанк;

- Уралкапиталбанк;

- Алжан;

- Телекоммерц Банк;

- ВВБ;

- ОФК Банк;

- Мастер-Капитал;

- Эльбин;

- Логос;

- Русский Торговый;

- Воронеж;

- Советский;

- Бум-Банк;

- Газбанк;

- Тагилбанк;

- Аксонбанк;

- Центрально-Европейский.

На деле организаций во много раз больше, ведь ЦБ проверяет деятельность абсолютно всех банков, даже самых маленьких в самых небольших городах. Многие считают, что у ЦБ есть некий черный список, куда вносятся банки, у которых вскоре будет отобрана лицензия. Правда ли это? Правда, да не совсем.

Лицензию не отнимают в один миг, перед этим проводятся проверки, которые могут занять не один месяц. Если выявленные погрешности были небольшими (например, опечатки в официальных бумагах или несвоевременно сданный отчет), фирме дается время на исправление ошибок. Таким образом, ЦБ действительно может предполагать, кто в скорое время лишится заветной лицензии. Однако, несомненно, что эта статистика нигде не публикуется, чтобы не вызывать беспричинной паники у населения.

Ежегодно и даже ежемесячно публикуются так называемые «сливы» этих самых черных списков, порой с очень точными прогнозами вплоть до даты будущего отзыва права на ведение деятельности. Следует ли объяснять, что они почти никогда не сбываются? Сайт ЦБ не так уж прост, ведь это официальная государственная организация. Уж она точно защищена как следует. Не доверяйте тем, кто пытается спровоцировать вас на эмоции, доверяйте организациям, которые работают уже много лет, и своей страховке.

У банка отозвали лицензию: платить ли кредит?

Ликвидация банка не означает ликвидации долга по кредиту. Но куда и кому платить кредит? Ответ вы узнаете из данной статьи.

За прошедшие годы регулятор (Центральный банк РФ) отозвал лицензии у более 200 банков, что привело к банкротству и, соответственно, закрытию всех внутренних и внешних счетов. Подобные события могут негативно отражаются на экономике страны и образуют дефицит рабочих мест. Однако это лишь одна сторона. Второй ряд проблем связан со вкладчиками и заёмщиками, клиентами ликвидированных организаций. И если вернуть депозит (до 1 400 000 руб.), следуя чёткой инструкции, практически не составляет труда, вопросов о погашении кредитных обязательств в несуществующей более компании возникает великое множество.

Самые распространённые дилеммы у заёмщиков звучат приблизительно так:

- «Стоит ли мне платить по кредиту, если банк перестал функционировать и вовсе исчез с рынка?»

- «Можно ли перестать выполнять свои обязанности по договору, или за это предусмотрена ответственность?»

- «Куда перечислять деньги, если расчётные счета старого банка закрыты?»

На эти и другие вопросы будет дан развёрнутый ответ в данном материале.

Процедура банкротства: важные сведения для клиентов

Прежде чем проводить подробный инструктаж, разберём ключевые аспекты банкротства банка. Ведь из данного механизма можно почерпнуть весьма актуальную информацию и глубже понять последующую логику ответственных лиц.

Итак, причин для закрытия кредитной организации может быть довольно много. Распространённые:

- Дефицит ликвидных средств на счетах, из которых выплачиваются проценты по депозитам и выполняются различные обязательные операции.

- Грубые нарушения требований ЦБ РФ.

- Санкции, приведшие к закрытию доступа к иностранному капиталу и инвестициям.

Как только один из признаков обнаружен, Центробанк вправе запустить процедуру банкротства, и первым делом отзывает лицензию у данной организации. Для последней это значит полный крах. Равно как и в случаях с закрытием любых юридических лиц, в процессе формируется конкурсный управляющий. Им в банковской среде является Агентство по страхованию вкладов (АСВ). Именно эта организация после завершения банкротства принимает на себя обязанности по выплате депозитов и взысканию долгов с заёмщиков, если те не были проданы другим заинтересованным банкам.

В любом случае, имеющиеся долговые обязательства никуда не исчезают, а лишь переходят в собственность иным организациям, среди которых могут быть банки, коллекторские агентства, финансовые учреждения и прочие. Возвращаясь к главному вопросу о возможности не гасить долги, ответ отрицательный.

Куда платить по кредиту, если банк «лопнул»?

Ознакомившись с данным выводом, у клиента обанкротившегося кредитора возникает резонный вопрос о новом адресе платежей. Ведь в большинстве случаев никаких уведомлений о смене реквизитов не поступает. Многие могут счесть это поводом для приостановки или полного отказа от своих обязательств. Однако подобные действия будут неправомерными. В соответствии с законом клиент должен самостоятельно найти и проверить информацию о закрытии или смене расчётных счетов для платежей.

В судебной практике РФ был случай, когда ответственный орган признал размещённую на сайте АСВ информацию уведомлением и обязал ответчика в полной мере рассчитаться по долгам.

Но даже люди, не стремящиеся получить выгоду от ликвидации кредитора, сталкиваются с серьёзной проблемой получения актуальных данных по новым реквизитам. Некоторые узнают о банкротстве из газет и телевизионных программ, другие распространяют информацию соседей по «сарафанному радио». Подлинных же источников всего 3:

- Официальный сайт ЦБ РФ.

- Официальный сайт кредитора в процессе банкротства.

- Сайт Агентства по страхованию вкладов.

Если на странице банка нет информации о грядущих масштабных изменениях, два других источника гарантированно разместят таковую. Если же и там отсутствуют данные о закрытии, следует позвонить в отделение кредитора и уточнить информацию у него. Возможно, сведения распространяются в качестве дезинформации с целью компрометации от конкурентов.

Подробная инструкция для заёмщиков ликвидированных банков или находящихся в процессе банкротства

Следует понимать, что полностью закрытая компания с соответствующей отметкой в государственном реестре по своему статусу отличается от кредитора, который лишь находится в процессе банкротства. Например, на период ликвидации ответственным органом за любые движения средств является АСВ. После закрытия в игру могут вступить третьи лица, и нести деньги придётся уже им. Поэтому разберём 2 отдельных случая:

Банк банкротится по инициативе ЦБ РФ:

- Получив информацию о ликвидации из любых источников, её необходимо проверить на вышеперечисленных страницах.

- На сайте Агентства по страхованию вкладов есть раздел «Ликвидация», в который необходимо зайти для получения дальнейших инструкций.

- Заёмщик должен найти в списке интересующий банк (расположены в алфавитном порядке) и перейти по ссылке.

- Следующий шаг – раздел «Погашение кредита. Реквизиты».

В этой вкладке будут храниться все актуальные данные, расчётные счета и прочая информация о том, куда следует направлять платежи по кредитным обязательствам на время ликвидации.

Ситуация, по сути, аналогичная, лишь с несколькими поправками. В главном списке компаний необходимо выбрать раздел «Завершённые». Далее действуем так же:

- Выбираем нужную организацию.

- Отправляемся на страницу погашения кредитов.

- Смотрим самое последнее обновление данных о новых реквизитах.

Что будет, если не платить по кредиту банка с отозванной лицензией?

Данный раздел для людей, до конца не понимающих степень ответственности, и считающих, что ликвидация кредитной организации может стать веским поводом для аннулирования своих обязательств.

На самом деле, последствия для подобных лиц будут полностью аналогичны нарушению обязанностей по договору действующего кредитора. То есть пени, штрафы, повышенный процент плюс тело кредита придётся выплатить. Если долгое время не платить, можно нарваться на требование обладателя кредитными средствами погасить задолженность в 30-дневный срок. Также есть вероятность передачи долга коллекторскому агентству, либо обращения в суд с дальнейшими разбирательствами. Естественно, прилагаются негативные изменения кредитной истории и невозможность дальнейшего пользования услугами банков.

Кто виноват, и как действовать, если в процессе смены реквизитов платёж не дошёл до нужного адресата?

Довольно часто клиенты отсылают деньги в счёт долга в самый неподходящий момент. А именно, когда объявляется об отзыве лицензии. Таким образом, деньги, отправленные на старый расчётный счёт, зависают, образуется просрочка, и возникают различные негативные последствия.

Если вы получили уведомление о зависшем или вернувшемся платеже, оптимальным решением будет заплатить ещё раз по новым реквизитам, а затем дождаться компенсации, и использовать средства для следующего платежа. Если одним из негативных следствий стала порча КИ, с данным вопросом стоит обратиться в Агентство по страхованию вкладов. Практика показывает, что решить проблему удаётся в 99% случаев.

Бывают ситуации, когда узнать новые действующие реквизиты невозможно по объективным причинам, а допускать просрочки нельзя. Для подобных случаев есть дежурный, затратный, но действенный выход – создать депозит у нотариуса. Заплатив определённое вознаграждение, он самостоятельно найдёт нужные счета и отправит туда деньги. В крайнем случае факт заверения вклада станет свидетельством добросовестных намерений заёмщика и хорошим подспорьем для отстаивания прав в судебном порядке.

| Видео (кликните для воспроизведения). |

Подводя черту под вышенаписанным, можно сделать однозначный вывод об обязательности продолжать гасить кредитный долг. Узнать всю необходимую информацию можно в Сети, посетив соответствующие сайты. Если же по каким-то причинам у вас возникли затруднения с получением актуальных данных, заполните форму на нашем сайте для получения подробной консультации и практической помощи по интересующим вопросам.

Источник http://www.papabankir.ru/ipoteka/kak-platit-kredit-yesli-u-banka-otozvali-litsenziyu/

Источник http://gurukredit.ru/u-banka-otozvali-licenziyu-kuda-platit-kredit/

Источник http://nalogcrimea.ru/kak-platit-kredit-esli-u-banka-otozvali-litsenziyu-sovety-yurista/