Особенности рефинансирования кредита на покупку автотранспорта

Хорошо поставленная работа по привлечению граждан к кредитованию привело к тому, что большинство товаров покупается с помощью этой опции. По объединенным данным кредитного бюро в нынешнем году общий объем автокредитования возрос на 1% в сравнении с 2017 годом. Хотя прошлогодние показатели были немаленькие. Уровень приобретения новых авто через ссуду составлял 30% от общего количества купленных машин. И если в последние годы были предложены адекватные условия для клиентов, то в 2015-2016 граждане получали соглашения со ставкой 20-25%. Такие условия на фоне существующих лояльных, неинтересны обладателям займов. Тем более, некоторые банки предлагают неплохой выход из ситуации в виде перекредитования, то есть рефинансирование автокредита.

Особенности процедуры

Любую информацию о способах облегчения условий займа каждый гражданин должен проверить на механизм их осуществления и ознакомиться с особенностями реализации предложения.

Существующая практика перекредитования выявила критерии, имея которые автовладельцу следует рассмотреть банковское предложение. К ним относятся:

- Оформление кредита в 2015 г. В следующем году также встречались непривлекательные виды, которые некоторые граждане все же оформили.

- При сравнении ставки имеющегося договора с перекредитованием, последняя ниже не менее чем на 2%. Выгода будет заметна на первом году его функционирования.

- При наличии обстоятельств, которые диктуют снижение размера ежемесячного взноса. Этого можно достигнуть путем увеличения срока выплат через изменение договора.

- Возникновение необходимости продажи, находящегося в залоге у банка авто. Рефинансирование, выполненное в виде потребительского кредита, поможет перевести машину в полное владение.

- Неподъемные финансовые требования по автозайму, являющиеся основной причиной. Множество заемщиков подписывает кредитные договоры на машины в салонах. Заметив интересующую их модель, клиент не всегда адекватно анализирует свои материальные способности возможности и попадает на излишнюю ответственность. Быстрые оформления в автосалонах не эффективны, поскольку тарифы по ним высокие, а в некоторых вариантах выше ставки обычной ссуды наличными.

- Желание поменять находящийся в кредите автомобиль на новый. Финучреждение выдает заемщику ссуду на аннулирование остатка долга и покупку нового авто. Прежняя машина может стать первоначальным капиталом для нового автозайма.

Особенностью мероприятия является необходимость двойной оплаты страховки. Рефинансирование автокредита без КАСКО практически не осуществимо, но возможно. Также при работе с клиентом навязываются различные варианты страховок и только единицы способны адекватно отказаться от этих необязательных процедур.

Банки, предлагающие рефинансирование автокредита

Сегодня рейтинг кредитных организаций, с которыми рекомендовано взаимодействовать, выглядит следующим образом:

| Наименование финучреждения | Ставка % | Сумма, тыс. руб | Длительность, лет | Дополнительные условия |

|---|---|---|---|---|

| Альфа | 11,9-19,9 | 50-1500 | 1-5 | Работают только со сторонними автозаймами. |

| Промтрансбанк | 14.9 | До 2000 | До 5 | Первоначальный взнос 10% от остатка суммы. |

| Россельхозбанк | 12-18,5 | До 1000 | 1-5 | Индивидуально рассматриваются клиенты, допустившие просрочки платежей. |

| Юникредит | 18 | До 6500 | 1-7 | нет |

| ВТБ | 13.5 | От 600 | 0,5-5 | Собственные займы не перекредитуются. |

| Сбербанк | 13,9-14,9 | 15-3000 | 1-7 | Облегченные условия обладателям зарплатных карт. Допустима временная регистрация, при этом договор имеет срок до ее аннулирования. |

| Тинькофф | 12,9-23,9 | 300 и меньше | — | После перечисления суммы по заявленным реквизитам наступает грейс-период и выданной картой нельзя воспользоваться 4 месяца. Так как будут насчитаны повышенные проценты за его нарушение. |

| Почта банк | 14,9-19,9 | 50-200 | 1-5 | Не перезаключаются автоссуды, полученные у группы ВТБ. |

Некоторые банки, такие как Энергобанк, Уралсиб и Газпромбанк не имеют активных опций по перекредитованию непосредственно автоссуды. Но с индивидуальным подходом смогут предоставить заем наличными для погашения имеющего кредита с довольно привлекательными условиями.

Существует еще один вид переоформления договора это перезайм по системе Трейд-инн. В Европе по этой схеме приобретается около 80% новых авто, в нашей стране делать такую процедуру доступно немногим. Лишь 15% россиян воспользовались этой возможностью. Отечественным банком, который поддерживает эту программу, является ЮниКредитБанк.

Как оформить рефинансирование автокредита

Текущий период характеризуется замещением автокредитования. Снижение средней тарификации потребительских предложений в 2016 ниже 20% отметки и вступление в действие субсидийных госпрограмм по ставкам автозаймов, выполнение направленного рефинансирования, стало сходить на нет.

Кредитодатели, предлагающие свою помощь, выполняют замещение автозайма потребительским продуктом. Происходит это по следующему алгоритму:

- соискатель подбирает подходящее ему финучреждение;

- производится заполнение предварительной заявки и анкетирование кандидата;

- после изучения предложенных клиентом документов, финучреждение выдает предварительное согласие, которое может быть изменено в процессе взаимодействия с соискателем;

- подготавливается необходимый набор документов по списку-перечню, предложенному кредитором;

- собранные документы дополняются основной заявкой, весь набор сдается кредитодателю;

- на протяжении 2-3 дней происходит рассмотрение сданного заявления и выносится решение;

- в случае одобрения, инициируется заключение договора, который имеет статус потребительского, в соглашении прописывается сумма, которую следует перевести кредитору на погашение первоначального займа;

- производится действие зачисления средств на реквизиты, указанные в договоре автокредитования;

- в первом банке берется подтверждение закрытия кредита, владелец получает ПТС и производит погашение нового продукта по предложенным условиям.

Взаимоотношения со страховщиками по КАСКО можно постараться завершить по истечении годичного периода кредитования. После окончания первого соглашения обязать повторно страховать автомобиль от рисков угона банки не правомочны.

По сведениям финансистов тенденция на реализацию используемого алгоритма останется неизменной и в 2019

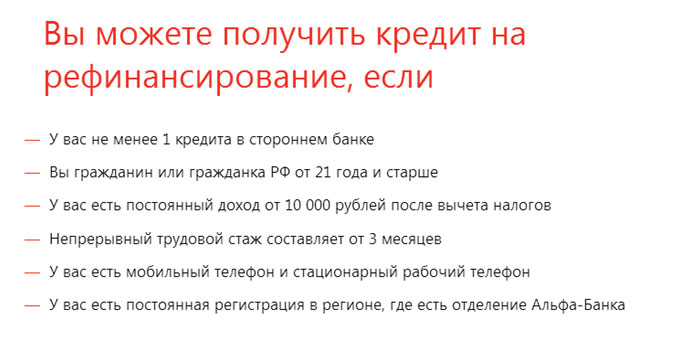

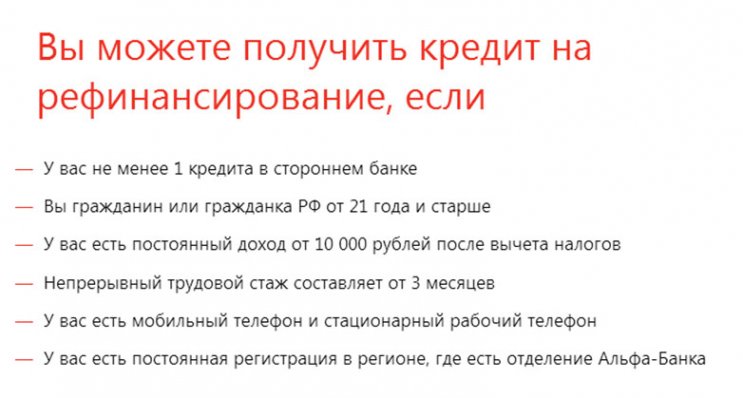

Требования к заемщикам и рефинансируемому кредиту

Правила, которые требуют выполнять финучреждения при реализации перезайма, полностью совпадают с теми, которые предъявляются в потребительской ссуде. К ним относятся:

- Возрастное ограничение. Минимальный – 21 год, максимальный на момент погашения долга должен не превышать 65 лет. Иногда встречаются случаи продление этого порога до 67-летнего возраста, но такие прецеденты индивидуальны.

- Обязательное наличие гражданства РФ.

- Регистрация места жительства должна быть на постоянной основе. При этом прописка оформлена в регионе, где есть представительство кредитуемого учреждения. Можно встретить требования, по которым у заемщика место фактического проживания должно совпадать с пропиской.

- Наличие официального рабочего стажа. Банки немного разняться в этом требовании, но, как правило, минимальный порог должен быть не менее трех месяцев.

- Во избежание получения неправдивых данных правила требуют наличия стационарной связи по адресу проживания соискателя или на месте работы.

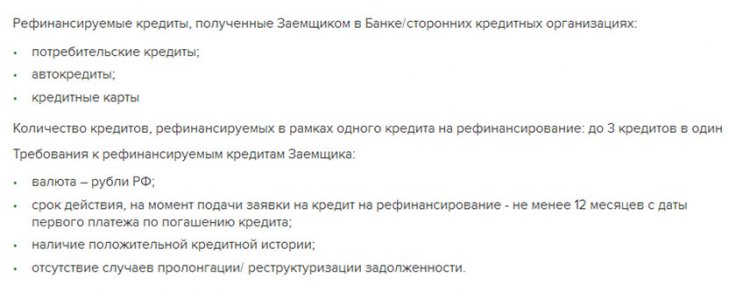

- При рефинансировании кредита автокредит должен оканчиваться не ранее чем за три месяца. Также закрываемый заем должен быть оформлен более полугода назад.

- Основным критерием для финучрждения является наличие положительной кредитной истории. Объясняется это тем, что обычно доход с переоформленного соглашения не большой и банкиры хотят быть уверенным, что деньги, отданные человеку, будут возвращены при соблюдении всех требований соглашения.

Условия рефинансирование автокредита для физических лиц, которые предъявляет кредитодатель, выполнимые. Важно, чтобы соискатель проявил максимум заинтересованности.

Список документов

Благополучный исход мероприятия рефинансирования во многом зависит от подготовленности требуемых документов. Поэтому прежде чем инициировать действие перекредитования, следует проверить наличие всех бумаг, поскольку такой набор стандартный, лишь с некоторыми индивидуальными изменениями. К типовому перечню относятся:

- личный гражданский документ;

- действующий договор кредитования;

- актуальная справка об остатке невыплаченной суммы;

- Ф2-НДФЛ или заполненная форма, предоставленная банком;

- справка, подтверждающая трудоустройство;

- ИНН или страховой номер ИЛС;

- правовые документы на авто;

- подтверждение имущественной состоятельности.

Документы, которые подтверждают доходы, трудовой стаж и состоятельность инициатора, должны иметь актуальную дату. Иные бумаги рекомендовано подавать действующего характера, в приглядном состоянии.

Выгодно ли перекредитование автокредита

Используемый ранее банками классический вид предложения имел единственный серьезный положительный аспект – это снижение процентного тарифа и соответственно, ежемесячного взноса.

При замещении потребительским вариантом экспертами была дана оценка того, выгодно ли перекредитование автозайма и при каких обстоятельствах рекомендуется его оформлять:

- Освобождение от банковского залога своего имущества, что дает право выполнять с ним любые действия по продаже или иным законным процедурам.

- Отсутствует необходимость заключать КАСКО. Это условие следует заранее обговорить с займодателем, одобряющим перекредитование машин. Возможно, что не оформление КАСКО повлечет дополнительные проблемы и затраты.

- При продуманном перекредитовании наблюдается уменьшение финансовой нагрузки. Анализ действия предложения показал, что перезайм способен снизить взносы практически в два раза, тем самым минимизируя переплаты.

Проводя переоформление займа своего авто следует уточнить реально ли досрочное аннулирование ссуды, так как возникшая возможность прекратить соглашение с кредитором до окончания срока его действия еще больше сократит расходы клиента на сопровождение полученного кредита.

Резюмируя, можно сделать вывод, что наличие множества предложений от серьезных финучреждений, даже системообразующих, показывает существующую выгоду в размещении автокредита под перезайм. Однако пользоваться предложениями бездумно нельзя. Необходимо посчитать потенциальную выгоду, благо, что каждое финучреждение имеет онлайн калькулятор для дистанционного просчета клиентами своих растрат.

О рефинансировании в банках можно узнать из видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Рефинансирование автокредита ТОП 15 банков — условия, документы и пошаговая инструкция

Авто консультант-эксперт с 8-летним опытом работы в области автокредитования, финансов, бизнеса и инвестиций. За 2020 год провел анализ более 430 предложений банковских и автостраховых учреждений. С 2014 года занимаюсь Банкротством. С 2015 года (как только внесли поправки в Закон), занимаюсь Банкротством физических лиц. Это основные направления моего вида деятельности. Для решения проблем в финансовом кризисе, необходимо применять финансовые инструменты.

Если у вас наступил сложный финансовый момент в жизни, рефинансирование кредита — это хороший выход из сложной ситуации, а главное банк скорее всего пойдет на встречу заемщику.

Что это такое и суть рефинансирования

Кредитные программы финансовых учреждений постоянно обновляются. На момент покупки транспортного средства за кредитные средства у заемщика есть право выбора. Сделка заключается только при условии, что клиента устраивают все партнерские предложения:

- процентная ставка;

- величина суммы;

- сроки погашения кредита.

Но в силу жизненных обстоятельств после оформления бумаг у большей половины кредитуемых лиц возникают финансовые трудности, не позволяющие своевременно выполнять обязательства согласно кредитному договору. Заморозить платежи по кредиту согласно подписанному графику невозможно даже по очень уважительной причине.

Выход из трудного финансового положения есть – это рефинансирование кредита. Услуга хоть свежая на рыке кредитования физических лиц, но оправдывает свое существование. Под рефинансированием кредитов подразумевается получение кредитных сумм под выгодный процент в любом банке для перекрытия автокредита.

Нововведение позволило не пользоваться отсрочками платежей, кредитными каникулами, в силу которых накапливается процентная надбавка на тело кредита.

При рефинансировании клиент не получает кредитные деньги на руки, взаиморасчеты осуществляются между финансовым учреждением, выдавшим автокредит, и финансовым учреждением, предоставившим рефинансирование кредита. Таким образом, у клиента возникают финансовые обязанности перед другим банком с новыми условиями погашения задолженности, более выгодными.

Цели рефинансирования

Погашение задолженности по первому кредиту вторым займом весьма успешно практикуется в настоящее время. Изначальная суть программы перекредитования – помочь заемщику справится с финансовой нагрузкой в моменты потери основного источника дохода, ведь не освобождают от кредитного возврата:

- сокращение с занимаемой должности;

- снижение заработной платы;

- оформление инвалидности;

- рождение детей;

- аннулирование лицензии на ведение предпринимательской деятельности.

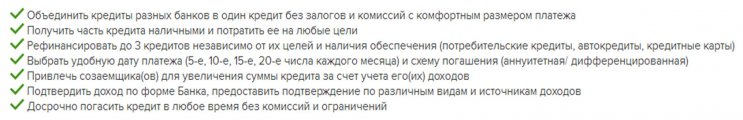

Выгодным предложением можно воспользоваться в целях:

- перевода целевого кредита в потребительский — погашая задолженность по автокредиту, заемщик становится полноправным владельцем транспортного средства и может его продать, а на вырученные деньги купить новый автомобиль либо погасить задолженность по рефинансированию;

- снижения процентной ставки;

- продления сроков погашения кредита;

- уменьшения суммы ежемесячного взноса.

Рефинансированием можно воспользоваться не только в качестве инструмента погашения задолженности, но и в целях сокращения срока автокредитования. Всегда можно ускорить закрытие кредита на более выгодных условиях.

Финансовые учреждения предлагают услугу рефинансирования долгов по автокредитам только с целью решения конкретной задачи клиента, которая прописывается в договоре.

Преимущества рефинансирования автокредита, все тонкости

Основные плюсы перекредитования автокредита сводятся к следующему:

- сохранение положительной кредитной истории, что позволяет в будущем беспрепятственно пользоваться услугами банков;

- своевременное закрытие финансовых обязательств;

- смена основного кредитора на более лояльного партнера в вопросах займов;

- уменьшение кредитной зависимости за счет пересмотра условий погашения долгов.

Тонкость рефинансирования заключается в том, что условия кредитования изменяет новый кредитор, но не тот, который выдал автокредит. Следовательно, новый банк погашает сумму долга клиента на тех же условиях, что и сам клиент. Поэтому эти расходы обязательно включаются в окончательные расчеты с новым кредитором.

Недостатки рефинансирования

Несмотря на преимущества перекредитования долгов по автокредитам, есть и недостатки у этой процедуры:

- доступна она только платежеспособным лицам (имея хоть одну просрочку по графику погашения платежа можно получить отказ);

- требует сбора стандартного пакета документов;

- обязательным условием многих кредиторов является страховка жизни и имущества, что чревато дополнительными затратами для клиента (в счет не берутся страховки, уплаченные непосредственно при оформлении автокредита);

- при малом остатке задолженности по автокредиту сделка может не улучшить ситуацию, а увеличить финансовые обязательства клиента.

В чем выгода рефинансирования автокредита?

Перекредитование – взаимовыгодное сотрудничество банков с клиентами других финансовых учреждений:

- первые получают возможность наращивания клиентской базы;

- вторые – закрыть долговые обязательства, заменить подержанный автомобиль на новый, упростить кредитное обременение, получить дополнительные кредитные средства на осуществление других целей.

В каких ситуациях «перезагрузка» автокредита целесообразна?

Рефинансирование уместно только, когда условия кредитуемого банка на порядок выгоднее условий автокредита. В ином случае в перекредитовании нет смысла.

ТОП 15 банков рефинансирование

Степень выгодности услуги рефинансирования автокредитов можно просчитать, только владея информацией по программам кредитования финансовых учреждений. На сегодня самыми выгодными условиями по перекредитованию физических лиц располагают:

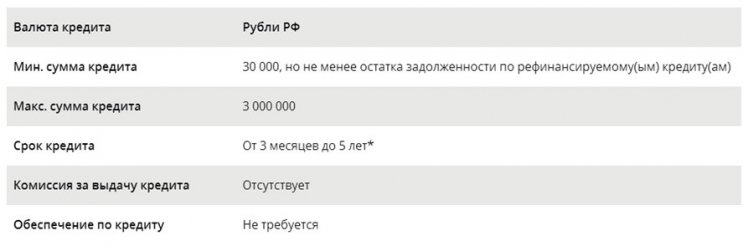

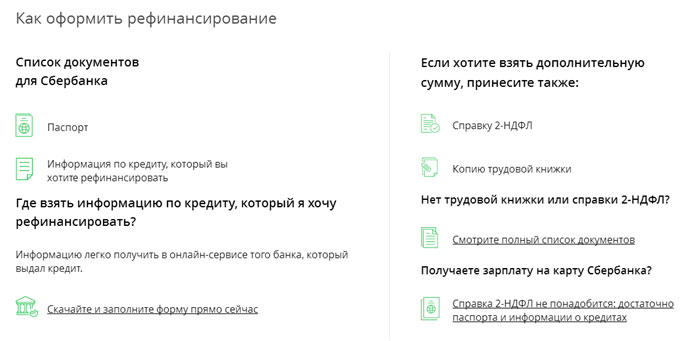

Сбербанк

Здесь можно переоформить автокредит без поручителей и залогов. К тому же банк предлагает наряду с закрытием задолженности по автокредиту объединить в договоре рефинансирования несколько проблемных кредитов клиента, таким образом свести обязательства клиента перед несколькими финансовыми учреждениями к единому партнерскому договору.

Плюсы сотрудничества со Сбербанком сводятся к формированию удобного графика погашения задолженности, снижению переплат, выбору оптимального ежемесячного платежа, получению дополнительных денежных сумм на иные расходы.

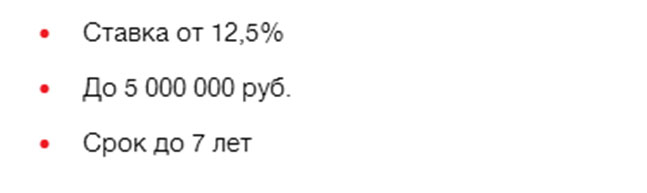

Условия перекредитования – 13,5%, максимум — 3 млн. рублей, погашение до 5 лет.

Этот банк категорически рефинансирует автокредиты клиентов других финансовых учреждений. Программа ВТБ предусматривает перекредитование только платежеспособных физических лиц. Цель программы – предоставление выгодных условий только при отсутствии задолженности по автокредиту перед банком, через который оформлялась сделка купли-продажи нового авто.

Условия перекредитования – 12,5% и выше, максимум 5 млн. рублей, погашение до 5 лет.

Россельхозбанк

А данный момент это самый демократичный банк. Программа рефинансирования предусматривает несколько схем погашения задолженности. Клиенту предоставляется возможность самостоятельного выбора относительно дат внесения ежемесячных платежей и их размеров. Предусмотрено досрочное погашение финансовых обязательств.

Кроме перекредитования автокредита можно рассчитывать на возможность получения кредитных средств и под другие цели на выгодных условиях.

Условия перекредитования – 11,5% и выше, максимум 5 млн. рублей, погашение до 7 лет.

Альфа-Банк

Здесь можно «перезагрузить» автокредит без скрытых комиссий и завышенных процентных ставок. На выбор клиента полная или частичная схема досрочного внесения задолженности. Рефинансирование касается только автокредитного договора.

Условия перекредитования – 11,9 – 19,9%, максимум — 1,5 млн. рублей, погашение до 5 лет.

Росбанк

Располагать на рефинансирование автокредита в этом банке можно только при условии отсутствия задолженности (отсрочек, просрочек) по нему перед кредитующим финансовым учреждением.

При перекредитовании платежеспособных клиентов банк не взимает комиссию за предоставление и последующее обслуживание кредита. Получаемую сумму можно погашать частями, предусмотрена досрочная программа закрытия кредита.

Условия перекредитования — 12-14%, максимум — 3 млн. рублей, погашение до 7 лет.

Юникредит

Здесь можно оформить рефинансирование автокредита по системе трейд-ин. Предполагается только замена подержанного авто, находящегося в кредитном залоге на новое транспортное средство под более выгодные условия. При этом фактическая стоимость с учетом износа транспорта зачисляется в качестве первоначального взноса по рефинансированию.

Дополнительные комиссии за обслуживание кредита банк не берет, при оформлении страховки на жизнь предлагаемая ставка снижается на несколько порядков.

Условия перекредитования – 18%, максимум – 6,5 млн. рублей, погашение до 7 лет.

Райффайзенбанк

Один из банков, рефинансирование в котором учитывает интересы клиента, независимо от позиции первоначально кредитующего учреждения. Банк не берет комиссию за обслуживание кредита. Рассматривает заявки около двух недель.

Максимальная процентная ставка 12,5%, сумма – 2 млн. рублей, погашение до 5 лет.

Почта Банк

На рефинансировании в этом банке не могут рассчитывать клиенты ВТБ отделений. Для пенсионеров предлагаются особые условия кредитования, касающиеся только погашения задолженности по автокредиту. Другие физлица вправе рассчитывать и на получение кредитных средств на осуществление других целей. Основная ставка рефинансирования в этом учреждении – снижение ежемесячного платежа.

Условия кредитования – 12,9% и выше, максимум – 1 млн. рублей, погашение до 5 лет.

Уралсиб

Банк рефинансирует автокредиты с целевыми и нецелевыми последующими расходами. Кредитные суммы под нецелевое вложение выдаются под завышенный процент. Так что выгодным является оформление перекредитования с целью замены подержанного автомобиля на новый.

Условия рефинансирования – 14,5%, максимум — 1,5 млн. рублей, погашение до 7 лет.

Связь-Банк

Что касается нецелевого кредитования, то здесь выгодно рефинансироваться без поручительства и залога, но на крупную сумму можно рассчитывать только при условии наличия ликвидного обеспечения. По перекредитованию автокредита залоги не предусмотрены, дополнительные комиссии тоже.

Условия рефинансирования – 11,9%, максимум – 3 млн. рублей, погашение до 7 лет.

Промсвязьбанк

Программа этого банка отличается выгодной процентной ставкой, которой свойственно снижаться при оформлении сделки через интернет, оформлении страховых полисов, постоянном трудоустройстве. Рассчитывать на положительное решение банка можно при добросовестном внесении платежей по автокредиту. Рефинансирует кредиты со сроком давности более полугода.

Условия перекредитования – 9,9%, максимум – 3 млн. рублей, погашение до 7 лет.

Хоум Кредит Банк

Положительное решение по рефинансированию автокредита в этом банке получают лишь трудоустроенные лица, имеющие положительную кредитную историю. На максимальную сумму могут рассчитывать только клиенты банка.

Условия перекредитования – 10,9% и выше, максимум – 1 млн. рублей, погашение до 5 лет.

СОВКОМ Банк

Программа этого банка не предусматривает прямого рефинансирования клиентов. Через отделения можно оформить целевой кредит, за счет которого можно возместить задолженность по автокредиту или закрыть его полностью. Главное условие положительного решения – платежеспособность клиента.

Условия кредитования – 14,9%, максимум — 300 тыс. рублей, погашение до 5 лет.

Газпромбанк

Рефинансирование для каждой группы клиентов в этом банке имеет свои преимущества:

- клиенты банка могут рассчитывать на 3 млн. рублей;

- трудоустроенные лица в бюджетных организациях – на 2 млн. рублей;

- остальные — на 600 тыс. рублей.

Основная ставка рефинансирования автокредита – 10,8%, при оформлении страховых договоров может быть ниже. Погашение до 5 лет.

Плюс Банк

Это финансовое учреждение не предусматривает рефинансирования долгов клиентов других банков. Как таковой программы перекредитования физических лиц не предлагает. Но в силу лояльного отношения к своим вкладчикам и клиентам проводит акции, позволяющие перейти с одного вида кредитования на другой при условии снижения процентной ставки на 1-2 порядка.

Инструкция по оформлению рефинансирования автокредита

Алгоритм оформления рефинансирования включает следующие этапы:

- получение выписок по автокредиту в отделении банка-кредитора и расчета оставшейся задолженности;

- предоставление необходимого пакета документов вместе с выписками по автокредиту в банк, предоставляющий рефинансирование, заполнение заявление о перекредитовании задолженности;

- ожидание положительного решения банка о реструктуризации долгов ;

- заключение с рефинансирующим банком кредитного договора, подписание графика платежей;

- подача заявления о досрочном закрытии кредита в банк, предоставивший автокредит;

- погашение автокредита новым кредитором путем перечисления необходимой суммы для закрытия задолженности в банк, предоставивший автокредит;

- взятие справки в банке о закрытии автокредита и ПТС;

- переоформление транспортного средства в залог новому банку;

- своевременное внесение платежей по новому графику погашения задолженности.

Требования к заемщикам и рефинансируемому кредиту

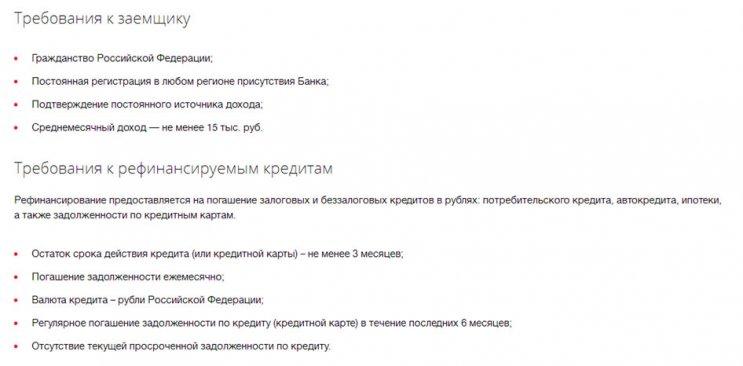

Перекредитование является тем же самым кредитом, но с более выгодными условиями для заемщика. Поэтому и требования по рефинансированию у банков идентичны:

- обязательная платежеспособность клиентов (трудоустройство, стаж, официальное оформление);

- возрастное ограничение (20 – 70 лет);

- обязательное гражданство РФ;

- регистрация заемщика в зоне расположения отделений банка;

- наличие номеров рабочего и сотового телефонов;

- наличие автокредита со сроком давности от полугода;

- обязательное своевременное погашение кредита согласно графику платежей;

- положительная КИ.

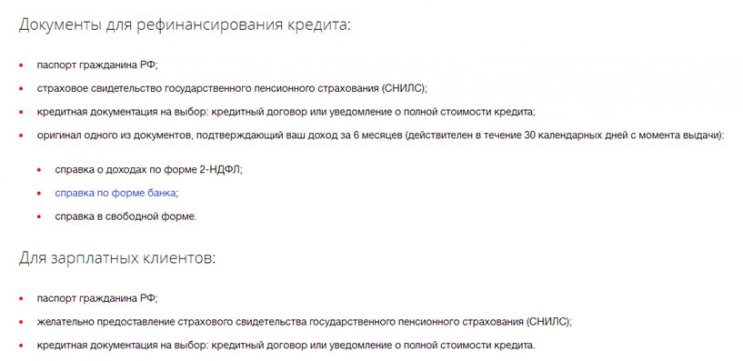

Список документов

Пакет документов для выполнения рефинансирования передается новому кредитору. В него включены:

- копия паспорта с регистрацией;

- справка о доходах с основного места работы (можно с работы по совместительству, если она приносит более весомый доход);

- копия заполненных страниц ТК образца РФ;

- копия водительского удостоверения;

- копия паспорта авто, приобретенного на условиях автокредита;

- расчеты по оставшейся задолженности, полученные от автокредитора;

- график платежей по автокредиту;

- реквизиты банка-автокредитора для перечисления суммы задолженности.

Как происходит рефинансирование автокредита?

На сегодня банки используют два механизма перекредитования:

- с остатком залога;

- без залоговых обязательств.

В первом случае залогом является автомобиль, задолженность по которому погашается согласно упрощенным условиям рефинансирования.

Во втором случае все права на автомобиль переходят его владельцу, и он погашает только задолженность по потребительскому кредиту, сохраняя за собой преимущество распоряжаться транспортным средством на свое усмотрение (дарить, продавать, сдавать в аренду).

Второй вариант более приемлем для двух партнерских сторон, поскольку освобождает от документальной волокиты с переоформлением залоговых обязательств.

Рефинансирования с помощью трейд-ин

Рефинансирование автокредита по трейд-ин подразумевает выдачу клиенту двух целевых кредитов:

- на покупку нового авто;

- на погашение задолженности по имеющемуся автокредиту.

Обязательным условием для оформления сделки трейд-ин является продажа автомобиля, купленного в кредит через дилерскую сеть – партнера нового кредитующего банка. Вырученные деньги погашают первоначальный взнос кредита на покупку нового авто.

Наглядно схема осуществления трейд-ин выглядит так:

Погашение автокредита за счет нового кредитора – Продажа авто через дилера нового кредитора – Заключение кредитного договора на покупку нового авто – Внесение первоначального взноса – Погашение кредита по графику платежей.

Что делать, если поступил отказ?

В ситуации, когда обратившийся с просьбой о рефинансировании автокредита при временной потере источника дохода получает отказ от финансовых учреждений, он имеет право:

- обратиться в суд с иском о пересмотре условий кредитования в связи с временной нетрудоспособностью;

- договориться с руководством банка-автокредитора о реструктуризации задолженности;

- взять кредитные каникулы, если такое условие прописано в кредитном договоре, и за это время найти более выгодные предложения по рефинансированию долгов.

Заключение

Стоит ли перекредытовываться, каждый решает для себя в индивидуальном порядке. Одни это делают с целью предотвращения накопления кредиторской задолженности по автокредиту, другие руководствуются целью улучшения благосостояния.

При выборе банка в целях рефинансирования автокредита следует внимательно изучать условия предложения и выбирать те, которые действительно решат существующую проблему заемщика.

Рефинансирование автокредита

Взяли автокредит под высокий процент? Надоело оплачивать КАСКО? Хотите вывести кредитный автомобиль из-под залога? Решить эти и другие вопросы можно с помощью рефинансирования автокредита.

В этой статье мы расскажем, как перекредитовать действующий заем, и рассмотрим пять наиболее выгодных предложений банков по рефинансированию автокредита для физических лиц.

Кому стоит рефинансировать автокредит?

Рефинансирование, или перекредитование, будет полезно людям, получившим ссуду на невыгодных для себя условиях. Чаще всего это касается заемщиков, оформивших займы в прошлых годах, когда ставки по автокредитам были существенно выше нынешних. Посредством рефинансирования можно снизить процентную ставку и изменить срок действия договора, уменьшив тем самым переплату и сделав погашение задолженности более комфортным.

Кроме того, некоторые банки позволяют рефинансировать не один, а сразу несколько кредитов, благодаря чему можно объединить несколько разных выплат в единый платеж. При этом рефинансируемые займы могут относиться к разным видам кредитования, например, автокредит и потребительская ссуда или кредитная карта.

Как происходит рефинансирование автокредита?

Существуют две основные схемы рефинансирования автомобильных займов: кредит с переводом предмета залога или оформление целевого потребительского кредита. Рассмотрим каждый из этих вариантов по шагам.

Рефинансирование с переходом залога

- Заемщик подает в новый банк заявку на перекредитование (помимо стандартного комплекта документов требуется предоставить сведения о текущем кредите).

- После предварительного одобрения заемщик за свой счет производит оценку автомобиля.

- Между заемщиком и новым кредитором заключается соглашение, согласно которому кредитор обязуется погасить автокредит, оформленный заемщиком в другом банке, а заемщик, в свою очередь, берет на себя обязательства погашать задолженность перед новым кредитором на зафиксированных в соглашении условиях. При этом на момент переоформления залога по новому договору может действовать повышенная процентная ставка.

- Банк погашает задолженность заемщика перед первым кредитором, после чего заемщик получает документы для снятия обременения с автомобиля.

- Заемщик переоформляет документы о залоге и договор страхования.

- Заемщик начинает погашать кредит в новом банке по новому графику платежей.

Рефинансирование автокредита за счет потребительского займа

- Как и в первом случае, заемщик подает в новый банк заявку на рефинансирование.

- Заемщик и банк заключают договор потребительского кредитования, в соответствии с которым сумма кредита не выдается на руки заемщику, а переводится в другой банк для погашения действующего автокредита. При этом некоторые банки предлагают программы рефинансирования, в рамках которых размер ссуды может превышать сумму текущего долга, и часть займа выдается заемщику на личные нужды.

- Банк переводит деньги первому кредитору, и после погашения долга заемщик получает возможность вывести транспортное средство из-под залога.

- Заемщик начинает погашать потребительский кредит в новом банке.

Сегодня банки предпочитают использовать второй вариант перекредитования. Это удобно и для самих кредиторов, и для клиентов, так как позволяет избежать лишней волокиты с переоформлением залога и дает заемщикам возможность начать совершать сделки с автомобилем.

Трейд-ин

Еще одна менее распространенная схема рефинансирования автокредита – приобретение нового автомобиля по программе трейд-ин. Суть этой схемы состоит в том, что заемщик получает в банке кредит сразу на новый автомобиль и на погашение остатка задолженности по действующему автокредиту, при этом старая машина продается, а вырученные за нее средства направляются на первый взнос по новому займу.

Минусы и плюсы трейд-ин:

- Минусы — необходимость совершать все сделки через определенного автодилера-партнера банка, который часто приобретает старый автомобиль по цене ниже рыночной.

- Плюсы — экономия время на продажу старого и покупку нового автомобиля и на поиск нового кредитора.

Топ 5 предложений банков по рефинансированию автокредита:

1. Рефинансирование автокредита в Сбербанке

Главный банк страны предлагает программу рефинансирования как собственных автокредитов, так и кредитов других организаций.

Процентная ставка по программе рефинансирования начинается от 11,5% годовых, при этом Сбербанк позволяет объединить сразу несколько займов (но не более пяти), а также получить часть денег на собственные нужды.

Требования к рефинансируемым займам:

- кредит должен быть оформлен в рублях РФ;

- в течение последних 12 месяцев по нему не должно быть просрочек;

- кредитная задолженность не реструктуризировалась.

Условия кредитования:

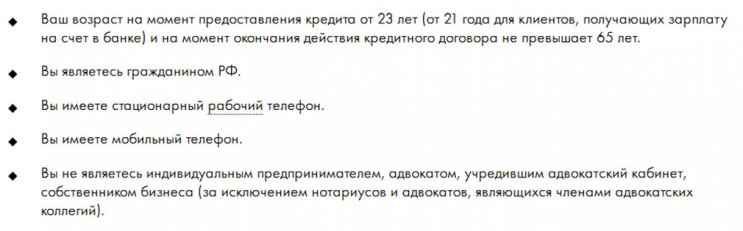

Оформить рефинансирование в Сбербанке могут граждане РФ в возрасте от 21 года до 65 лет, имеющие стаж не менее полугода на последнем месте работы (не менее 3 месяцев при условии перечисления заработной платы или пенсии на карту Сбербанка).

2. Рефинансирование автокредита в ВТБ

В отличие от Сбербанка, ВТБ предлагает программу рефинансирования только тех кредитов, которые были оформлены в сторонних банках. Перекредитовать можно до шести займов за раз, при этом все они могут относиться к разным видам кредитования.

Условия рефинансирования:

Оформить заявку на рефинансирование можно на сайте банка. В случае предварительного одобрения заемщику направляется СМС, после чего требуется предоставить в офис ВТБ комплект документов.

В числе плюсов рефинансирования автокредита в ВТБ можно назвать привлекательную процентную ставку, возможность объединить до 6 кредитов и отсутствие требований к обеспечению займа.

3. Рефинансирование автокредита в Альфа-Банк

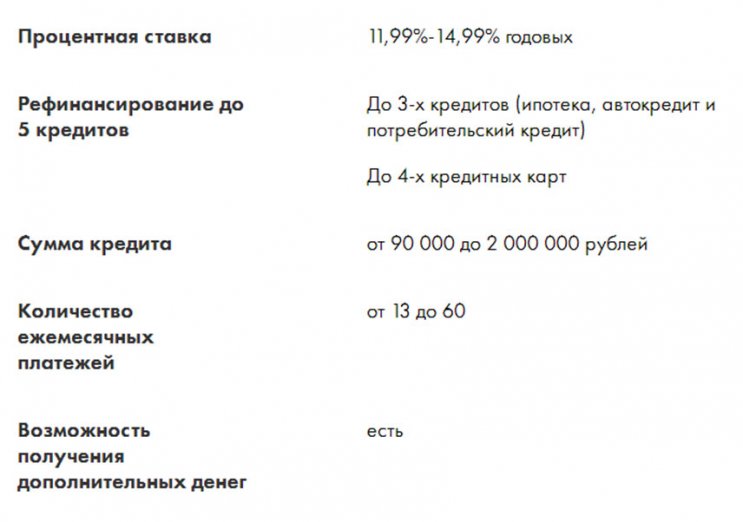

Оформить рефинансирование в Альфа-Банке очень просто: достаточно заполнить соответствующее заявление на сайте или в офисе банка, при этом предоставлять справки о доходах не обязательно. В рамках рефинансирования банк позволяет объединить до пяти разных займов под процентную ставку от 11,99% на срок до 7 лет. Точный размер ставки устанавливается индивидуально и зависит от суммы нового займа и от ряда других параметров.

Требования к заемщикам:

Главными преимуществами рефинансирования автокредита в Альфа-Банке являются конкурентные условия кредитования, гибкий подход к рассмотрению заявок, а также тот факт, что процентная ставка не зависит от наличия страховки.

4. Рефинансирование автокредита в Россельхозбанке

Этот банк предлагает одни из самых выгодных условий перекредитования займов. Ставки по программе рефинансирования начинаются от 10% годовых, при этом рефинансированию подлежат как кредиты сторонних банков, так и самого Россельхозбанка.

Условия и требования к рефинансируемым займам:

Рефинансирование автокредита в Россельхозбанке позволяет:

5. Рефинансирование автокредита в Райффайзен Банке

Возможность рефинансировать автокредит на выгодных условиях предлагает и Райффайзен Банк. Процентная ставка по программе начинается от 11,99%, однако за несоблюдение правил погашения рефинансируемых займов предусмотрено повышение ставки на 8 пунктов.

Условия рефинансирования:

Заявку на рефинансирование можно подать через сайт или офис банка, либо заказав выезд кредитного специалиста. Банк обещает короткий срок рассмотрения заявок – от 1 часа.

Требования к заемщикам

Зарплатные клиенты банка могут подать заявку по упрощенному комплекту документов (анкета и паспорт), а сторонним заемщикам потребуется предоставить справку о доходах и документы, подтверждающие трудоустройство. При этом банк также готов рассматривать дополнительных доход заемщика от работы по совместительству, сдачи недвижимости в аренду или пенсионных выплат.

При составлении рейтинга предложений по рефинансированию автокредита мы ориентировались на размер действующих в настоящее время процентных ставок и удобство оформления новых займов. Вместе с тем, вы также можете воспользоваться нашей системой поиска предложений по рефинансированию автокредитов в разных банках, которая поможет подобрать наиболее выгодное предложение с учетом ваших пожеланий.

Источник http://moydolg.com/refinansirovanie/kredit/avto.html

Источник http://auto-pravda.online/avtokredit/40-kakie-15-bankov-predlagayut-refinansirovanie-avtokreditov.html

Источник http://tobanks.ru/articles/17053-refinansirovanie-avtokredita.html