Рейтинговые агентства

Из новостных источников инвесторы периодически черпают информацию о том, что рейтинговое агентство повышает или понижает рейтинг какого-либо эмитента, причем с пересмотром на повышение или понижение. Рыночная реакция на подобного рода новостной фон может быть весьма бурной. Поэтому каждый трейдер должен понимать, что из себя представляют рейтинговые агентства и чем они занимаются. В этой статье мы расскажем вам и о том, и о другом.

Смысл работы рейтинговых агентств

Рейтинговые агентства, как следует из названия, устанавливают кредитные рейтинги, характеризующие уровень кредитного риска (платежеспособности) как отдельных выпусков долговых обязательств, так и эмитентов — отдельно взятых компаний, муниципальных образований и даже стран. Указанные рейтинги присваиваются высококвалифицированными аналитиками рейтинговых агентств на основе определенных математических моделей или аналитических исследований, которые предполагают определенную долю субъективных суждений, базирующихся на опыте самих аналитиков.

Для чего нужны рейтинги:

- Для эмитентов: наличие более высокого рейтинга (или его наличие в принципе) облегчает выход на рынок капитала и позволяет привлекать денежные средства под более низкий процент;

Рейтинговые агентства являются коммерческими организациями, получающими свою прибыль как с инвесторов — за предоставление им актуальной информации относительно кредитного риска того или иного эмитента/выпуска, так и с эмитентов ценных бумаг, которым эти рейтинги присваиваются. Причем рейтинги не просто присваиваются, но и подлежат пересмотру, в результате которого «статус» ранжируемого может измениться, а это, в свою очередь, требует от агентства постоянного контроля за эмитентом. Стоит отметить, что рейтинговые агентства (обычно на платной основе) выпускают для своих подписчиков различные аналитические обзоры по интересующим инвесторов рынкам — например, о кредитных рейтингах эмитентов облигаций.

«Большая тройка» рейтинговых агентств

Чтобы рейтинговое агентство успешно работало, инвесторы должны ему доверять. Это требует определенной репутации, которая нарабатывается десятилетиями. Поэтому в мире не так много действительно глобальных и успешных рейтинговых агентств. Лучшие из них образуют так называемую «большую тройку», в которую входят S&P Global Ratings, Moody’s Investor Services и Fitch Ratings.

Историю рейтинговых агентств начал Генри Пур (основатель Standard and Poor’s), опубликовав в 1860 г. свое исследование на эту тему. На данный момент компания S&P Global Ratings осуществляет свою деятельность в 28 странах мира. Джон Муди (основатель Moody’s) представил свое исследование миру лишь в 1900 г. На текущий момент Moody’s присваивает свои рейтинги 110 суверенным государствам, 11 000 корпоративным эмитентам, 102 000 ценным выпускам. Агентство Fitch Ratings начинает свою историю с 1913 г. — с образования Джоном Фитчем издательства Fitch Publishing Company. После чего агентство формировалось до текущего состояния через череду слияний. Причем исторически Fitch имеет еще и европейские корни, отсюда его преимущественная специализация на Европе и Азии (по сравнению с S&P и Moody’s).

В России тоже есть рейтинговые агентства — это РИА «Рейтинг», «Рус-Рейтинг», Национальное рейтинговое агентство (НРА), «AK&M» PA, однако крупнейшие мировые фонды в меньшей мере ориентируются на информацию, получаемую от данных агентств. Тем не менее рейтинги указанных агентств могут носить более адекватный и специализированный под российскую действительность характер.

Рейтинговые шкалы

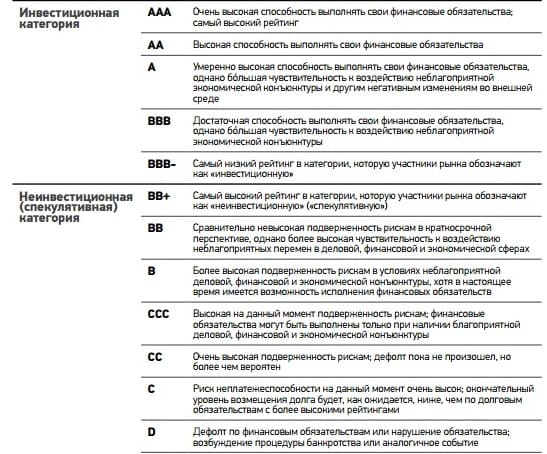

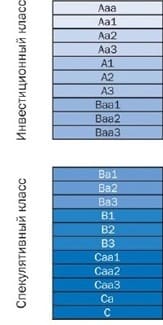

Рейтинговые агентства присваивают как долгосрочные, так и краткосрочные рейтинги. Традиционно все рейтинги несколько похожи друг на друга и делятся всего на две категории: инвестиционную и спекулятивную. Кроме того, рейтинги могут быть с позитивным, негативным или стабильным прогнозом. Для агентства S&P к инвестиционной категории относятся рейтинги от ААА до ВВВ-, а к спекулятивной — от ВВ+ до D. Причем градация рейтингов от АА до ССС может расширяться символами + и — дополнительными элементами характеристики.

Для агентства Moody’s к инвестиционному классу относятся рейтинги от Ааа до Ваа3, а к спекулятивному — от Ва1 до С.

Для агентства Fitch к инвестиционному классу относятся рейтинги от ААА до ВВВ, а к спекулятивному — от ВВ до D

Информация от рейтинговых агентств крайне важна для трейдеров, поскольку зачастую именно она определяет перечень инвесторов и стоимость заимствования для эмитентов.

В теории всё кажется простым и понятным — подводные камни всплывают, как правило, уже в процессе торговли. Чтобы минимизировать их количество, попробуйте для начала приумножить виртуальные деньги — откройте учебный счёт в «Открытие Брокер». И не забудьте подписаться на наши обновления, чтобы быть в курсе свежих статей — так вы сможете развиваться одновременно по всем направлениям!

ПРИСВОЕНИЕ

КРЕДИТНЫХ

РЕЙТИНГОВ

ГЛАВА 1. КРЕДИТНЫЙ РЕЙТИНГ КАК «ЗНАК КАЧЕСТВА» ИНСТРУМЕНТОВ

В главе представлена информация о том, чем являются и чем не являются кредитные рейтинги, кто и для чего их использует, а также о том, на основании каких показателей оценивается деятельность рейтинговых агентств .

Принимая решение о выходе на долговые рынки, компании зачастую обращаются к рейтинговым агентствам , поскольку присваиваемые этими агентствами рейтинги обеспечивают эмитентам стабильный доступ к международным рынкам капитала, снижают стоимость привлечения финансирования, а кроме того, повышают ликвидность долговых обязательств.

Для инвесторов кредитные рейтинги являются одним из инструментов, используемых при принятии решения о покупке тех или иных облигаций, других долговых обязательств с фиксированным доходом. Они обеспечивают единую понятийную базу для оценки и сравнения кредитных рисков, связанных с инвестициями, производимыми в разные классы активов, в разных географических регионах и в разное время.

Для управляющих пенсионными фондами и другими формами доверительного управления финансовыми средствами кредитные рейтинги – это прекрасное средство мониторинга. Часто изменения кредитных рейтингов означают необходимость соответствующей коррекции инвестиционного портфеля.

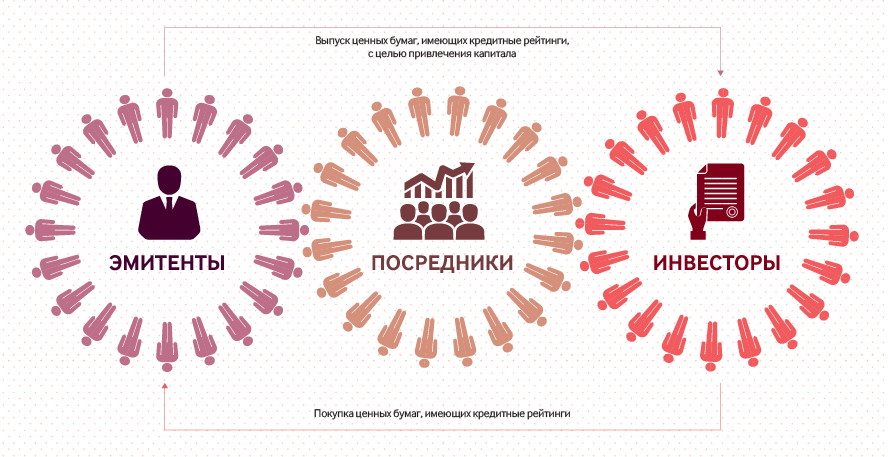

Распространяемые инвесторам на бесплатной основе рейтинги являются своего рода звеном взаимодействия между инвестором и эмитентом, способствуя повышению прозрачности рынков ценных бумаг. Благодаря этому расширяется пул инвестиционного капитала, которым могут воспользоваться эмитенты.

Кредитный рейтинг часто используется банками и другими финансовыми посредниками для принятия решений по кредитованию, сделкам на денежном рынке, страхованию, лизингу и в других ситуациях, где требуется оценка кредитоспособности делового партнера. Многие компании предпочитают не раскрывать свою финансовую информацию в процессе деловых переговоров. В этом случае кредитный рейтинг служит надежным ориентиром кредитоспособности.

1. Что такое кредитный рейтинг

ПРИСВОЕНИЕ КРЕДИТНЫХ РЕЙТИНГОВ

Кредитные рейтинги – это мнение об уровне кредитного риска. По существу, задача рейтингового агентства заключается в том, чтобы ответить на вопрос: сможет ли заемщик в срок и в полном объеме заплатить по своим долговым обязательствам? Для того чтобы дать правильный ответ, рейтинговые агентства оценивают кредитоспособность эмитента, а именно его способность и желание платить по своим обязательствам.

Кредитные рейтинги могут присваиваться различным типам эмитентов: суверенному правительству, региональным и местным органам власти, корпорациям, финансовым институтам, объектам инфраструктуры, страховым компаниям, фондам.

Каждое рейтинговое агентство применяет собственную методологию оценки кредитоспособности и выражает результаты своих оценок, применяя определенную рейтинговую шкалу . Обычно используется буквенная шкала, которая позволяет выразить мнение агентства об относительном уровне кредитного риска в диапазоне, например, от «ААА» до «D».

2. Долговые обязательства инвестиционной и неинвестиционной категорий

Ранее термин «инвестиционная категория» относился к облигациям и другим долговым ценным бумагам, являющимся, по мнению органов регулирования банковской деятельности и участников рынка, подходящими инвестиционными инструментами для финансовых организаций. В настоящее время этот термин широко используется также для обозначения рейтингов эмитентов и долговых обязательств с относительно высокими кредитными характеристиками.

Термин «неинвестиционный», или «спекулятивный», как правило, относится к ценным бумагам, эмитент которых на сегодняшний день способен выполнять свои финансовые обязательства, но сталкивается со значительной неопределенностью (связанной, например, с возможностью ухудшения деловой и финансовой конъюнктуры), способной негативно повлиять на уровень кредитного риска.

Если эмитент или долговое обязательство имеют долгосрочный кредитный рейтинг «ВВВ−» и выше по шкале S&P, то регулирующие органы и участники рынка обычно относят его к инвестиционной категории. Если же рейтинг ниже «ВВВ−», то его обычно относят к неинвестиционной категории.

3. Применение кредитных рейтингов

Спектр применения кредитных рейтингов весьма широк. Кредитные рейтинги могут играть важную роль для разных категорий эмитентов, позволяя им привлекать средства с рынков капитала. Вместо того чтобы брать банковский кредит, эти организации порой занимают деньги напрямую у инвесторов, выпуская облигации и ноты. Инвесторы покупают долговые ценные бумаги, рассчитывая не только вернуть вложенные средства, но и получить процентный доход при наступлении срока погашения или в результате периодических выплат.

Кредитные рейтинги позволяют упростить процесс выпуска и размещения облигаций и других долговых обязательств, поскольку являются эффективной, общепризнанной и давно используемой относительной мерой кредитного риска. При выборе эмитента или долгового обязательства с приемлемым уровнем кредитного риска и принятии соответствующего инвестиционного или делового решения инвесторы и другие участники рынка могут использовать кредитные рейтинги в качестве своего рода фильтра.

Рейтинги могут быть инструментом оценки, позволяющим инвесторам и другим участникам рынка при принятии тех или иных инвестиционных решений соотнести относительные кредитные риски эмитентов или долговых обязательств со своей собственной готовностью к принятию рисков или собственными правилами в отношении определения этих кредитных рисков. Например, рассматривая вопрос о покупке муниципальных облигаций , инвестор может проверить, соответствуют ли кредитные рейтинги этих бумаг уровню кредитного риска, который инвестор считает для себя допустимым. В то же время кредитные рейтинги помогают компаниям в привлечении средств на развитие бизнеса и/или исследования и разработки, а региональным или местным органам власти – в финансировании проектов, осуществляемых в общественном секторе (схема 1).

Схема 1. Привлечение капитала с использованием ценных бумаг, имеющих рейтинг

4. Пользователи кредитных рейтингов

1. Инвесторы. Чаще всего кредитные рейтинги используют инвесторы, которым они помогают оценивать кредитный риск и сравнивать различных эмитентов и различные долговые обязательства при принятии инвестиционных решений и управлении портфелями. Так, некоторые инвесторы могут применять кредитные рейтинги при оценке целесообразности покупки муниципальных облигаций или КО с учетом собственной готовности к принятию рисков. Для институциональных инвесторов, в том числе для паевых инвестиционных фондов, пенсионных фондов, банков и страховых компаний, кредитные рейтинги зачастую являются хорошим дополнением к их собственному кредитному анализу тех или иных долговых инструментов. Кроме того, с помощью кредитных рейтингов институциональные инвесторы могут устанавливать пороговые значения кредитного риска и формулировать свои инвестиционные правила. Рейтинг может использоваться как индикатор кредитного качества, однако инвесторам следует учитывать самые разные факторы, в том числе результаты собственного анализа.

2. Эмитенты. Для таких эмитентов, как компании, финансовые институты, национальные правительства, регионы, города и муниципалитеты, кредитные рейтинги – это мнение независимых специалистов об их кредитоспособности, а также о кредитном качестве их долговых обязательств. Кроме того, эмитенты могут использовать кредитные рейтинги для информирования участников рынка об относительном кредитном качестве своих долговых обязательств, тем самым увеличивая число потенциальных инвесторов. кредитные рейтинги также помогают эмитентам определиться с процентной ставкой, которую можно предложить по новым выпускам долговых обязательств. Как правило, чем выше кредитоспособность эмитента (кредитное качество долгового обязательства), тем ниже предлагаемая инвесторам процентная ставка. И, наоборот, эмитент с более низкой кредитоспособностью, как правило, вынужден назначать более высокую процентную ставку, чтобы компенсировать повышенный кредитный риск, принимаемый инвесторами.

3. Компании и финансовые институты. Компании и финансовые институты, особенно занимающиеся сделками, «чувствительными» к кредитным рискам, могут использовать кредитные рейтинги для оценки риска контрагента (риска неисполнения контрагентом финансовых обязательств). Необходимость оценки такого риска может возникнуть у компании при рассмотрении вопроса о целесообразности предоставления кредита определенной организации или при выборе компании, которая могла бы стать гарантом погашения долгового обязательства в случае дефолта эмитента. Таким образом, мнение рейтингового агентства об уровне контрагентского риска может помочь компании в анализе рисков, которым она подвергается, вступая в сделку с финансовой организацией, согласившейся принять определенные финансовые обязательства, а также в оценке жизнеспособности потенциального партнерства или иной формы делового сотрудничества.

4. Законодательные органы. Использование кредитных рейтингов находит все большее признание и применение в государственном управлении. Регуляторы финансовых рынков используют рейтинги для оценки кредитного качества эмитентов, банковских институтов или долговых инструментов. Сферы регулирования охватывают средства федерального бюджета, пенсионные средства, средства страховых компаний, активы и капитал банков (подробнее о законодательных требованиях по рейтингам см. в разделе 3 данной части).

5. Специфика кредитных рейтингов

Кредитные рейтинги – не индикаторы качества инвестиций

Несмотря на то что инвесторы могут использовать кредитные рейтинги для принятия тех или иных решений, рейтинги не являются индикаторами качества инвестиций. Иными словами, кредитные рейтинги – это не рекомендации относительно покупки, продажи или хранения ценных бумаг и не мера измерения стоимости активов. Кроме того, их назначение отнюдь не в том, чтобы указывать на целесообразность тех или иных инвестиций. Рейтинги отражают лишь кредитоспособность, необходимую для принятия инвестиционного решения, а в некоторых случаях еще и уровень возмещения долга в случае дефолта .

Решая вопрос о целесообразности инвестиций, инвестор наряду с кредитным качеством рассматриваемого объекта инвестирования должен учитывать такие факторы, как текущая структура его портфеля, инвестиционная стратегия, горизонт планирования, уровень риска, который он готов принять, а также оценочная стоимость рассматриваемой ценной бумаги относительно стоимости других ценных бумаг. Аналогией может служить покупка автомобиля: покупателю важно знать, что машина надежна, но он вряд ли будет руководствоваться только этим критерием.

Кредитные рейтинги – не абсолютная мера вероятности дефолта

Поскольку будущие события и тенденции далеко не всегда предсказуемы, присвоение кредитных рейтингов нельзя отнести к разряду точных наук. Именно поэтому мнение специалистов рейтинговых агентств , лежащее в основе присваиваемых рейтингов, не следует считать гарантией кредитного качества или точным определением вероятности дефолта эмитента или дефолта по долговым обязательствам. На самом деле кредитные рейтинги выражают мнение об относительной кредитоспособности эмитента или кредитном качестве долгового обязательства по шкале значений от «самого высокого» до «самого низкого» и позволяют сопоставить уровни кредитных рисков. Например, корпоративная облигация с рейтингом «АА» обладает, по мнению рейтингового агентства , более высоким кредитным качеством, чем корпоративная облигация с рейтингом «ВВВ». При этом рейтинг «АА» не гарантирует, что дефолта по облигации не произойдет. Просто, по мнению рейтингового агентства , вероятность дефолта по ней ниже, чем по облигации с рейтингом «ВВВ».

Кредитные рейтинги носят прогнозный характер

В рамках кредитного анализа рейтинговое агентство изучает доступную текущую информацию и данные прошлых лет, а также оценивает потенциальное влияние будущих событий, которые можно предвидеть. Например, при определении рейтинга компании – эмитента долговых обязательств рейтинговое агентство может учитывать ожидаемые фазы делового цикла – подъемы и спады экономической активности, способные повлиять на кредитоспособность этой компании. Перспективные оценки рейтинговых агентств могут быть полезны инвесторам и другим участникам рынка, принимающим долгосрочные и краткосрочные инвестиционные и деловые решения, но вместе с тем кредитные рейтинги отнюдь не гарантируют, что инвестиции окупятся или что не произойдет дефолт .

6. Оценка деятельности рейтинговых агентств

«Как оценить деятельность рейтинговых агентств ?» – один из вопросов, которые наиболее часто задают участники рынка и журналисты. Некоторые из них полагают, что основанием для такого рода оценок может стать, например, влияние рейтингов на рыночные цены. Если изменение рейтинга не сопровождается изменением спредов по облигациям или если котировки облигаций значительно отличаются от уровней, соответствующих определенным рейтинговым категориям, некоторые аналитики и представители прессы видят в этом несостоятельность рейтинговых оценок. Однако рейтинги и рыночные индикаторы (спреды по облигациям и котировки кредитных дефолтных свопов) – это абсолютно разные вещи, и их нельзя сопоставлять напрямую. Они генерируются разными процессами и зачастую обусловлены разными факторами. Рейтинги представляют собой субъективное мнение о кредитоспособности эмитента на долгосрочную перспективу, основанное на всестороннем кредитном анализе, тогда как рыночные индикаторы, помимо фундаментальных факторов, учитывают подъемы и спады настроений рынка, ликвидность ценных бумаг и многие другие кратковременные факторы технического характера.

Если рынок неадекватно реагирует на рейтинговое действие или не реагирует на него вовсе, то это ничего не говорит о качестве самого рейтингового действия. Возьмем, например, суверенные рейтинги стран еврозоны: в течение многих лет, предшествовавших недавнему долговому кризису, рынок оценивал долговые обязательства, выпускавшиеся такими странами, как Греция и Италия, примерно на том же уровне, что и государственные облигации Германии с рейтингом «ААА», в то время как их кредитные рейтинги были существенно ниже (причем это происходило даже после последующего понижения рейтингов в 2004–2005 годах). Это отличный пример волатильности рынков и их склонности переоценивать или недооценивать те или иные ценные бумаги, в то время как уровень рейтингов остается относительно стабильным. Для вынесения суждения о качестве рейтинговых оценок нужно анализировать их корреляцию с дефолтами , со статистикой, накопленной рейтинговыми агентствами за десятилетия работы, а не с краткосрочными изменениями рыночных цен. Такой анализ можно провести путем сравнения дефолтов конкретного класса активов и конкретной рейтинговой категории со средними значениями для этого класса активов и рейтинговой категории на протяжении длительного времени. Это очень простой и легко поддающийся проверке эмпирический критерий. Рейтинговые агентства , регулирующие органы и многие другие организации публикуют обширные данные, позволяющие анализировать именно этот аспект. В частности, S&P публикует подробные ежегодные исследования дефолтов и перехода рейтингов в другие категории (Default & Transition Study), в которых рассматривается широкий спектр классов активов и регионов. Данные исследований показывают, как меняется рейтинг на протяжении определенного периода времени. Результаты этой работы используются pейтинговыми агентствами для совершенствования и развития методов кредитного анализа и формирования мнений, на основании которых присваиваются рейтинги.

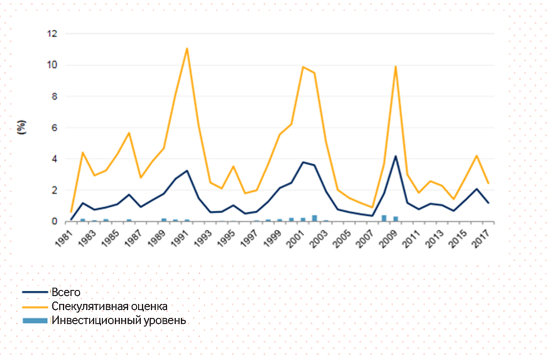

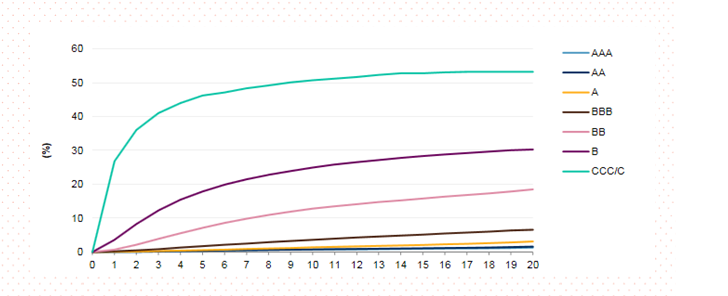

Показатели перехода рейтингов в другие категории могут быть также полезны инвесторам и другим участникам рынка, так как по ним можно судить об относительной стабильности или волатильности кредитных рейтингов . Например, инвесторы, которые обязаны покупать ценные бумаги только с высокими рейтингами и хотят иметь некоторое представление о стабильности этих бумаг, могут в ходе своего инвестиционного анализа посмотреть историю перехода их рейтингов в другие категории и статистику дефолтов . Результаты проводимых на протяжении значительного времени исследований статистики дефолтов и перехода рейтингов в другие категории указывают на наличие хорошо просматриваемой корреляции более высоких рейтингов с более низкой вероятностью дефолтов и, наоборот, более низких рейтингов с более высокой вероятностью дефолтов (схема 2).

Схема 2. Глобальные уровни дефолта: инвестиционная категория против спекулятивной категории

Источник: S&P Global Fixed Income Research и S&P Global Market Intelligence’s CreditPro®

Чем выше рейтинг, тем ниже частота дефолтов , и наоборот (схема 3).

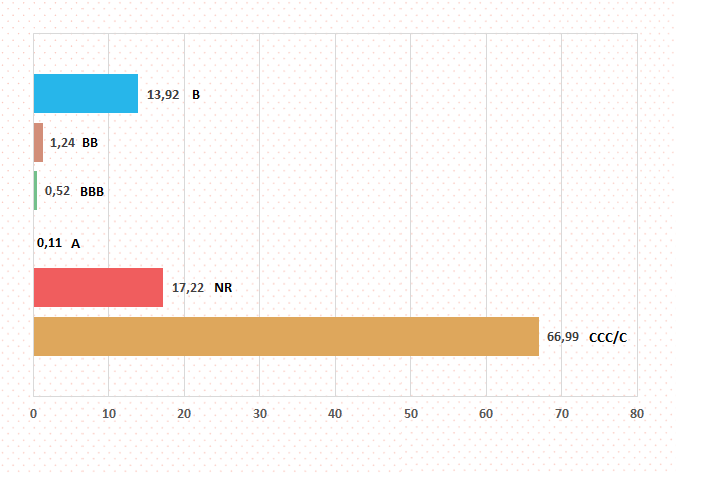

Схема 3. Распределение рейтингов до наступления дефолта (1981–2017)

Источник: S&P Global Fixed Income Research и S&P Global Market Intelligence’s CreditPro®

Так, за период с 1981 года по 2017 год всего 0,92% компаний, имевших рейтинги S&P инвестиционной категории («ВВB−» и выше), допустили дефолт в течение пяти лет против 14,95% компаний, имевших рейтинги неинвестиционной категории («ВВ+» и ниже).

Схема 4. Глобальный риск наступления дефолта по рейтинговым категориям (1981-2017)

Источник: S&P Global Fixed Income Research и S&P Global Market Intelligence’s CreditPro®

Исследования также показывают, что у эмитентов и долговых обязательств, имеющих более низкие рейтинги, период ухудшения кредитоспособности (кредитного качества), предшествующий дефолту , как правило, короче. Например, в пуле компаний, допустивших дефолт в 1981–2017 годах, средние сроки со времени первоначального присвоения рейтинга (или даты начала исследования – 31 декабря 1980 г.) до наступления дефолтa для эмитентов, первоначально имевших рейтинги категории «A», составляли 13,5 года и рейтинги категории «B» – 4,8 года, в то время как для эмитентов рейтинговой категории «CCC» или ниже средний срок до дефолтa составлял всего 2,2 года.

Суверенные рейтинги также демонстрировали чрезвычайно хорошую долгосрочную динамику и по-прежнему эффективно определяют относительный кредитный риск. Данные S&P свидетельствуют о том, что относительный рэнкинг суверенных рейтингов соответствует показателям дефолтов в прошлом. Суверенные эмитенты, допустившие дефолт по своим обязательствам, как правило, имели низкие уровни рейтингов до дефолтa . И суверенные рейтинги, как правило, демонстрируют большую устойчивость на более высоких уровнях. Статистика показывает, что рейтинги тесно коррелируют с дефолтами , а именно это и есть подлинный критерий качества работы рейтинговых агентств .

Copyright © ПАО Московская Биржа, 2011 – 2022.

При использовании любых материалов ссылка на moex.com обязательна

Что такое рэнкинг

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

С каким банком сотрудничать, а какой лучше обойти стороной — вопрос, который волнует не только юридические компании, но и обычных россиян. Поэтому в обиход входят такие узкоспециализированные термины как рейтинг, рэнкинг, показатели финансовой устойчивости и другие. Не все они понятны для обывателя, а некоторые и вовсе не нужны, чтобы не вносить путаницу и сумятицу в умы граждан.

- Как понять что это — рейтинг или рэнкинг

- Где встречается рэнкинг

- Насколько объективны рейтинги

- Входные данные для составления рейтинга или рэнкинга

- Зачем и кому нужен рейтинг

- Резюме

Бробанк расскажет, что такое рэнкинг, чем он отличается от рейтинга, кто подсчитывает и сопоставляет такие данные, а также для чего они нужны.

Как понять что это — рейтинг или рэнкинг

Прежде чем оценивать и использовать информацию нужно разобраться, что перед вами — рэнкинг или рейтинг. В международной практике эти два понятия чаще всего используются параллельно, когда речь идет о составлении ТОПов в определенной сфере. Но в русском языке гораздо чаще используют только рейтинги, а рэнкинг применяют как его более редкий синоним. Чтобы выявить разницу между понятиями приведем их определения:

| Понятие | Определение |

| Рейтинг | От английского слова «rating» — числовая или порядковая оценка, которая определяет значимость конкретного объекта или явления в группе подобных. Перечень объектов и явлений, которые выделяются наибольшей значимостью, входят в «TOP N». Где N — количество анализируемых объектов и явлений, которое равно 10, 20, 100 и т.д. Это могут быть возрастные рейтинги, рейтинги кредитной надежности, рейтинг популярности телепрограммы или любая другая выборка, которая основана на мнении экспертной группы исходя из общих признаков оцениваемого объекта, субъекта или явления. |

| Рэнкинг или ренкинг | От английского «ranking» — ранжирование, местоположение в шеренге, ряду. Прямая задача ренкинга — упорядочивание информации об объекте, который подвергается анализу. Этот способ ранжирования не несет в себе оценки. Он только позволяет увидеть позицию объекта среди других подобных по конкретному критерию, который установлен в качестве определяющего. Никаких экспертных мнений, только четкие цифры. |

Если исходить из этих знаний, то можно обнаружить определенные явления. Так компания с наибольшей прибылью и высоким рейтингом, но с большим объемом краткосрочных обязательств по рэнкингу, может в реальности занимать другую строчку в рейтинге. То есть после вычитания обязательств чистая прибыль лидера будет в разы ниже уровня тех компаний, которые находятся в рейтинге ниже.

Где встречается рэнкинг

Рэнкинг возможен только для цифровых и сопоставимых величин. Например, можно провести несколько видов ранжирования:

- экономическое — по уровню прибыли или ROi;

- натуральное — по объему производства в единицах готовой продукции;

- статистическое — по уровню заработной платы, числу покупок или количеству жителей страны.

Рэнкинги встречаются в экономике, маркетинге, спорте, бизнесе. А также везде, где есть потребность в ранжировании перечня компаний, претендентов, участников или предложений. В частности для выявления достойного покупателя поставщик может оценивать потенциальную компанию по уровню платежеспособности, количеству сделок или рентабельности.

По сути, к термину «ренкинг» более близким, чем рейтинг, будет понятие «градация». Оно означает, что происходит последовательный переход от одного уровня к другому с усилением или ослаблением определенного признака. Хотя нередко экономисты и аналитики используют определение рейтинг и рэнкинг для обозначения одних и тех же данных. Не всегда это будет ошибкой, но лучше понимать в чем же их существенная разница.

Насколько объективны рейтинги

Любой рейтинг, в отличие от рэнкинга — это оценочный показатель. Поэтому данные рейтинговых агентств не всегда признают объективными. До начала 70-х годов XX века составление рейтингов финансировали инвесторы. Они были заинтересованы в получении объективной и достоверной информации.

Но позже оплачивать анализ начали эмитенты ценных бумаг и компании. У них были другие цели, они стремились «улучшить» свое положение в глазах инвесторов. Это привело к тому, что вокруг агентств возникали скандалы. К ним выдвигали обвинения в предвзятости выставленных оценок. Но ситуация постепенно возвращается к первоначальной. Агентства доказывают свою непредвзятость, дорожат своей репутацией и скандалов становится в разы меньше.

Однако рейтинги составляют не только именитые агентства, но и менее заинтересованные лица, которые относятся к деловым кругам. К ним относится, например, рейтинг Forbes. Так издание уже несколько лет публикует список лучших стран для ведения бизнеса. Также Forbes составляет рейтинг лучших банков в каждой стране, с которыми стоит сотрудничать инвесторам и частным лицам. Для определения лучших стран издание руководствуется:

- уровнем внутреннего валового продукта;

- положением государства в рэнкинге объем налогов;

- позицией страны в рэнкинге развития технологий и экономических свобод;

- уровнем влияния чиновников на ведение бизнеса внутри страны.

Кроме открытых рейтингов в каждой стране существуют и закрытые. Данные из них недоступны для широкого числа инвесторов и обычных граждан. Но для обывателя такая информация не всегда нужна. Им может оказаться достаточно тех данных, которых находятся в открытом доступе.

Рейтинги банков среди неспециалистов гораздо более известны, чем рэнкинги. Они кажутся более понятными. Так происходит, потому что для их составления работали эксперты, которые и интерпретировали сухие цифры в доступные показатели. Чем выше у населения финансовая грамотность, тем популярнее становятся рейтинги, а затем уже и рэнкинги банков.

Входные данные для составления рейтинга или рэнкинга

Рейтинги банков составляют международные и отечественные рейтинговые агентства. В частности кредитный рейтинг подсчитывают международные компании Moody’s, Standart&Poor’s и Fitch Ratings. А также российские — АКРА, Эксперт РА, Национальное рейтинговое агентство и Национальные кредитные рейтинги.

В основе определения позиции для международных агентств лежит кредитоспособность банка. Итоговый показатель нужен потенциальному инвестору, чтобы понять стоит ли покупать ценные бумаги этой компании, и то насколько она надежна и устойчива на рынке.

Для сопоставимости данных международные агентства используют условные обозначения. Параметры от А до D, где уровень АА — принадлежит более надежным компаниям с наивысшим уровнем кредитоспособности и самыми низкими ожиданиями по кредитным рискам.

Показатели В относятся к менее надежным компаниям, где повышены кредитные риски, которые могут усилиться при экономической нестабильности. Самый низкий рейтинг — уровень D, он означает дефолт. Изменение показателя внутри группы варьируется через символы + и — или цифровые обозначения от 1 до 3:

| S&P и Fitch | Moody’s |

| АА- | Аа3 |

| А+ | А1 |

| А | А2 |

| А- | А3 |

| ВВВ+ | Ваа1 |

| ВВВ | Ваа2 |

| ВВВ- | Ваа3 |

| ВВ+ | Ва1 |

| ВВ | Ва2 |

| ВВ- | Ва3 |

Среди экспертов принято считать, что все облигации, у которых рейтинг ниже ВВВ — относятся к ценным бумагам спекулятивного или неинвестиционного, «мусорного» уровня. Хотя они и могут давать инвестору высокую доходность, у них будет высокий уровень риска. Поэтому такие активы редко используют для диверсификации инвестиционного портфеля.

Однако некоторые вкладчики, которые готовы рискнуть, направляют часть средств в такие ценные бумаги. Самую высокую прибыль спекулятивные активы приносят инвесторам при падении цен на основной пакет инвестиционных бумаг со стабильным или невысоким уровнем доходности.

Зачем и кому нужен рейтинг

Граждане наряду с юридическими компаниями учатся сравнивать и оценивать показатели, приведенные в рейтингах, и составлять собственное мнение о том или ином банке. Кроме того сказывается и политика проводимая Центробанком по зачистке банковского сектора. Когда начался массовый отзыв лицензий у кредитно-финансовых компаний — возник стремительный рост популярности рейтинговых оценок. Данные начали запрашивать и изучать многие россияне, которые до того мало что знали о таких показателях.

После этого многие банки озадачились вопросом присвоения определенного уровня у тройки мировых рейтинговых агентств — Moody’s, Standart&Poor’s и Fitch Ratings. Понятно, что все компании при этом стремятся показывать только положительную динамику, но не у всех это получится. Некоторые банки напротив, остаются в стороне и не запрашивают у агентств никакого анализа. Такое поведение лишает кредитно-финансовые учреждения вложений от ряда крупных инвесторов, которые не готовы вкладывать деньги в компании вообще без рейтинга.

Агентства для составления рейтинга оценивают показатели в двух направлениях — для инвестиционной деятельности и спекулятивной. Логично, что инвестиционная более надежна. Спекулятивная показывает способность компании к совершению рискованных сделок, хоть и с более высокой прибылью. Главная задача проведения рейтингового анализа и присвоения уровня — дать оценку устойчивости банка с точки зрения возможного дефолта.

Кроме буквенного показателя рейтинговые агентства присваивают один из 4-х вариантов по прогнозу развития в ближайшей перспективе:

- Позитивный — положение компании может улучшиться и рейтинг вырасти.

- Негативный — агентство считает, что уровень банка в рейтинге может понизиться.

- Стабильный — глобальных изменений в ближайшей перспективе не произойдет.

- Развивающийся — вероятность как роста, так и падения позиции компании в рейтинге приблизительно равна.

Для получения объективного результата банки следует сравнивать по сопоставимым показателям. Если, например, вы будете анализировать позицию в международном рейтинге, то он будет существенно отличаться от отечественного. Поэтому берите показатели одного и того же агентства, иначе данные будут необъективны.

Резюме

Рейтинг — совокупный оценочный показатель, который позволяет определить надежность банка. Но стопроцентной гарантии никакое агентство не дает. Не раз в истории бывали случаи, когда компании со стабильным мировым прогнозом развития через время объявляли о банкротстве. Поэтому при оценке уровня рейтингов смотрят не только на рейтинг, но и на рэнкинг, который относится больше к статистическим данным.

В частности на основе ренкинга можно проанализировать в каком из банков более высокие проценты по вкладам или кредитам на протяжении определенного периода времени. Такие данные позволят самостоятельно посчитать, где кредитоваться или вкладывать будет выгоднее.

В итоге можно сделать вывод, что рейтинг используют для первичной классификации, а рэнкинг для упорядочивания точных данных. Второй показатель лишен субъективности, потому что он отражает исключительно цифры без учета мнений экспертов и аналитиков.

Источник https://journal.open-broker.ru/investments/rejtingovye-agentstva/

Источник https://bondguide.moex.com/articles/assignment-credit-ratings/5

Источник https://brobank.ru/renking/