Содержание

Что такое ДГО в страховании

Несмотря на то что ОСАГО — обязательный для всех автовладельцев вид страхования, наличие этого полиса отнюдь не означает справедливого возмещение ущерба при наступлении страхового случая. Ведь условия ОСАГО жестко регламентируются государством, и в первую очередь — по размеру страхового возмещения. Поэтому страховые компании стали предлагать различные виды добровольного страхования, позволяющие повысить качество урегулирования убытков по сравнению с ОСАГО.

Как расшифровывается ДГО

ДГО (ДСАГО, ДОСАГО) расшифровывается как «добровольное страхование автогражданской ответственности». Учитывая ограничения ОСАГО по видам страховых случаев и размеру выплат, полис ДГО изначально рассчитан на увеличенный размер страхового возмещения, а также содержит ряд дополнительных услуг, привлекательных для страхователя. При этом выбор страхового тарифа носит добровольный характер и связан лишь с индивидуальными предпочтениями автовладельца.

Как работает ДГО

✅ В отличие от ОСАГО, страховая сумма по ДГО не лимитируется законом и устанавливается по взаимному согласию сторон.

✅ Еще одним положительным условием ДГО является возможность не учитывать износ пострадавшей автомашины при расчете страховой выплаты. Ведь в стандартной «автогражданке» износ влияет на размер компенсации, а ДГО разрешает производить выплаты без учета износа.

Помимо увеличенного размера выплат, страховые компании также предлагают ряд услуг, позволяющих расширить сферу действия полиса ОСАГО за счет, например, таких опций ДГО:

- для оформления ДТП предусматривается участие аварийного комиссара;

- для перевозки пострадавшего в ДТП автомобиля в пункт ремонта предусматриваются услуги эвакуатора;

- для устранения технических проблем в дороге (сел аккумулятор, кончился бензин, спустило колесо и т. п.) предусматриваются услуги техпомощи;

- иные условия, включая расчет страховки по коэффициенту ДГО без учета износа.

Вот удивительный пример из жизни. Перед самым отпуском автовладелец с полисом ДГО попадает в ДТП не по своей вине. Естественно, он расстроился и решил, что проведет весь отпуск в решении вопросов со своей страховой. Однако при оформлении страхового случая сотрудники страховщика оперативно проконсультировали его по порядку действий, сами сфотографировали авто и помогли оформить необходимые документы, в кратчайший срок организовали осмотр транспортного средства и произвели выплату. Сделав ремонт, автомобилист еще и успел насладиться большей частью своего отпуска!

Зачем нужно ДГО

Оформлять или не оформлять ДГО — каждый страхователь решает сам, оценивая свои материальные возможности и исходя из того, нужна ли ему дополнительная техническая и финансовая поддержка или нет. Как правило, страхование ДГО предусматривает возмещение ущерба в случаях:

- расходов на восстановление вышедшего из строя автомобиля;

- затрат на лечение, когда состояние здоровья требует дополнительной медпомощи и ухода;

- компенсации заработка, утраченного по причине ухудшения здоровья;

- расходов на погребение (в случае смерти потерпевшего).

Дополнительно могут быть также предусмотрены: компенсация судебных издержек, возмещение затрат на экспертизу и иные сопутствующие расходы.

Тем не менее для многих автовладельцев основным назначением ДГО по-прежнему является возможность компенсации ущерба пострадавшей стороне в полном объеме. Ведь по полису ОСАГО страховая сумма не может (ст. 7 фед. закона от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств») превышать:

- 500 тыс. руб. в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего;

- 400 тыс. руб. в части возмещения вреда, причиненного имуществу каждого потерпевшего.

Как видим, сумма страховой выплаты при ДТП с участием более дорогого автомобиля может не покрывать всего нанесенного ущерба. Возникшую разницу автовладельцу без полиса ДГО придется выложить из своего кармана.

Преимущества ДГО

Конечно, не может ДГО заменить полис ОСАГО, ведь ОСАГО – это обязательный для всех автовладельцев вид страхования, регулируемый государством (ст. 3 Закона № 40-ФЗ). Однако, имея страхование в рамках ДГО, владелец машины за сравнительно небольшую цену может получить полноценное страховое покрытие в случае ДТП.

Преимущество такой дополнительной страховки становится наглядным, когда застрахованная машина попадает в аварию с более дорогой. Стандартное ОСАГО не покрывает всей суммы нанесенного ущерба, но с полисом ДГО неоплаченная разница между величиной ущерба и выплатами по ОСАГО будет перекрыта за счет страховщика.

Рассмотрим такую ситуацию. Владелец бюджетного автомобиля попал по своей вине в ДТП с автомашиной бизнес-класса. Оценочная стоимость причиненного ущерба составила 580 тыс. руб. Предельная сумма выплат по ОСАГО, как известно, 400 тыс. руб. Если страхователь-виновник имеет только полис ОСАГО, то его страховая возместит лишь 400 тыс. руб. ущерба, а оставшуюся сумму в 180 тыс. руб. должен выплатить он сам. Если же у него есть и ДГО и ОСАГО, тогда все убытки, возникшие в связи ДТП, полностью покроет страховщик.

Этот пример наглядно показывает, что ДГО может надежно защитить страхователя от дополнительных рисков непредвиденной финансовой нагрузки. А в дороге, как мы знаем, может возникнуть всякое!

Что такое ОСАГО

Все статьи Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Страхование автомобиля Покупка б/у авто: с чего начать Советы по покупке

Содержание

Этот вопрос особенно актуален для начинающих водителей. Что такое ОСАГО , что он дает , как его оформить и во сколько это обойдется? Ищем ответы в материале.

Что называется полисом ОСАГО

Полис ОСАГО – это обязательная страховка, которая страхует гражданскую ответственность водителей при ДТП. Потерпевший в аварии гарантированно получает выплату на ремонт автомобиля, а виновный будет ремонтировать машину из собственных средств.

На оформление полиса дается 10 суток после сделки купли-продажи авто. Если упустить этот срок, грозит штраф по статье 19.22 КоАП в размере 1500 — 2000 рублей.

Купить полис можно максимум на год. По окончании срока действия страховку нужно переоформить. С просроченной страховкой ездить нельзя – опять же, последует штраф.

Зачем нужна страховка на машину

Полис ОСАГО значительно облегчает жизнь водителям при ДТП. Пострадавшей стороне не нужно обращаться в суд, чтобы взыскать средства на ремонт машины с виновника. А виновному в аварии не нужно компенсировать потерпевшему ущерб из своих средств.

Максимальный лимит страхового возмещения по ОСАГО составляет 400 тыс. рублей. Обычно этой суммы достаточно, чтобы покрыть ущерб потерпевшей стороне. Но если урон причинен на большую сумму, доплачивать нужную для ремонта сумму виновник аварии будет из своего кармана.

Если в аварии пострадают пешеходы, они также получат компенсацию по ОСАГО.

Но полис не покроет ущерб, нанесенный культурным ценностям и антиквариату, – водителю придется оплачивать его самостоятельно. Кроме того, по ОСАГО не выплачивается моральный вред.

Все риски, при которых полис не покроет ущерб, обозначены в статье 6 Закона «Об ОСАГО» .

Сколько стоит полис ОСАГО

Тарифы для расчета стоимости ОСАГО установлены Центральным банком РФ . Страховщики не вправе их превышать.

Расчет стоимости полиса осуществляется по следующим коэффициентам:

- Базовый тариф (ТБ) , назначаемый в соответствии с категорией машины. Для категории В минимальный тариф в 2022 году составляет 2 224 рубля, а максимальный – 5 980 рублей.

- Территориальный тариф (КТ) , который зависит от региона регистрации владельца авто. Его пределы – от 0,64 до 1,99.

- Тариф безаварийности (КБМ) , который зависит от того, попадал водитель в ДТП за год действия договора или нет. Максимально за безаварийную езду можно получить 50% скидки.

- Тариф водительского стажа и возраста страхователя (КВС). Если водитель молод и ему до 21 года включительно, тариф будет максимальным – 1,92.

- Коэффициент количества лиц, допущенных к управлению (КО) . Если полис ограниченный определенным количеством водителей, тариф в 2022 году будет равен 1, а если не ограниченный – 2,32.

- Тариф мощности авто (КМ) . Размеры ставок будут следующими: до 50 л. с. – 0,6; 50-70 л. с. – 1; 70-100 л. с. – 1,1; 100-120 л. с. – 1,2; 120-150 л. с. – 1,4; более 150 л. с. – 1,6.

- Тариф срока использования авто (КС) . Если машина используется 3 месяца в году, ставка будет – 0,5, а если 10 месяцев и более – 1.

Чтобы рассчитать стоимость ОСАГО, нужно будет перемножить эти коэффициенты, следуя формуле: Т = ТВ х КТ х КБМ х КВС х КО х КМ х КС .

Покажем на примере. Допустим, водителю 48 лет. Он живет в Московской области (КТ для МО равен 1,56) и имеет стаж вождения более 20 лет. За год автомобилист ни разу не попал в ДТП и хочет застраховать машину категории В с мощностью двигателя более 150 л. с. сроком на 12 месяцев. Смотрим в тарифы Центробанка и умножаем показатели: 5436 х 1,56 х 0,5 х 0,94 х 1 х 1,6 х 1 = 6377,10 рублей.

Из-за большого количества тарифов и индивидуальных условий оформления страховки, назвать конкретные цены на полис невозможно. Но можно узнать стоимость ОСАГО по госномеру авто, не запариваясь с формулой и таблицей Центробанка. Как именно, расскажем ниже.

Где и как оформляется ОСАГО

Оформить полис ОСАГО можно двумя способами – обратиться в офис страховщика или заказать через интернет.

Из документов в обоих случаях понадобится:

- гражданский паспорт;

- документ о праве собственности на машину (договор купли-продажи, дарения, свидетельство о праве наследования);

- ПТС и СТС на машину;

- водительские права всех лиц, допущенных к управлению авто и которых нужно будет вписать в полис.

Ранее требовалась диагностическая карта о пройденном техосмотре, но 22 августа 2021 года это требование отменили.

При оформлении в офисе специалист страховой компании внесет все данные, рассчитает стоимость полиса и после оплаты выдаст страховку. Действовать ОСАГО начнет уже на следующий день.

При оформлении на сайте данные из документов придется вбивать самостоятельно. После оплаты электронный полис появится в личном кабинете заказчика. Страховку можно будет скачать на смартфон и прямо с экрана телефона предъявлять сотруднику ГИБДД. Действовать страховка начнет через 3 дня после покупки.

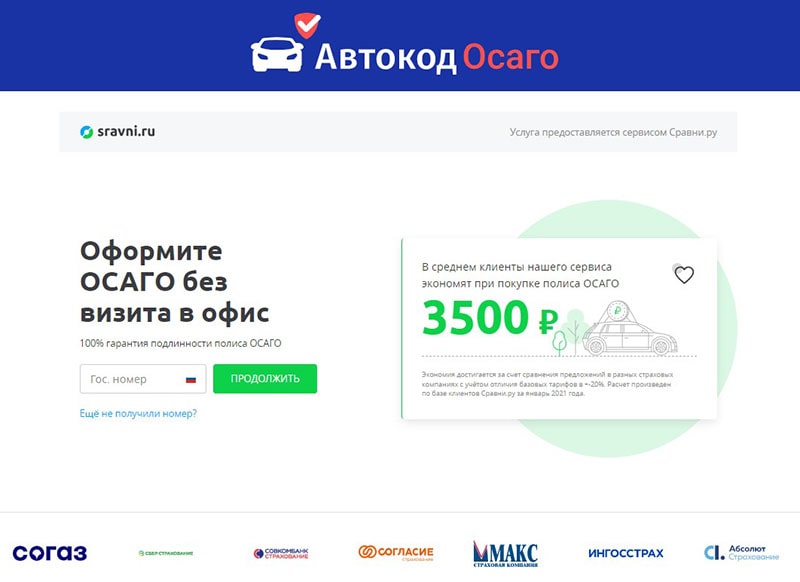

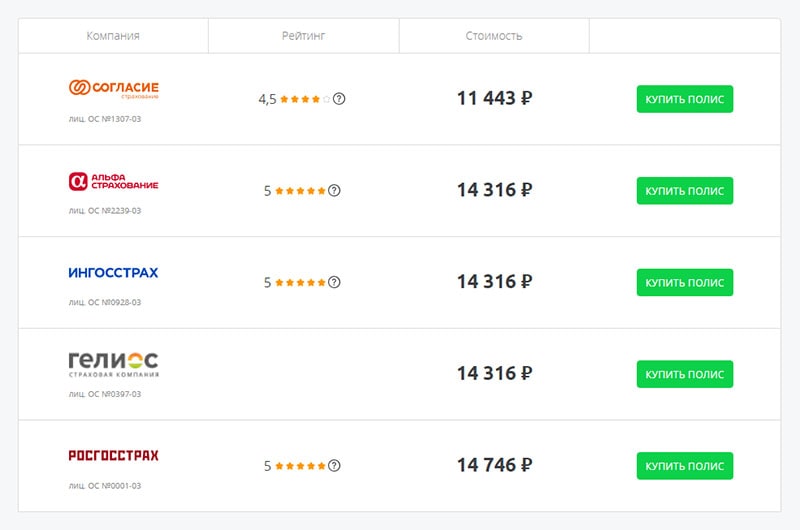

Минус этих двух способов – отсутствие возможности сравнить цены в разных страховых компаниях и выбрать выгодный вариант. Поэтому лучше воспользоваться специальным агрегатором «Автокод ОСАГО» .

Сервис показывает предложения разных страховых компаний и позволяет купить ОСАГО с экономией до 3 500 рублей.

Из документов для оформления страховки понадобятся права, гражданский паспорт, СТС и ПТС. Данные автомобиля отобразятся автоматически после ввода госномера.

После оплаты полис придет на электронную почту и сразу же начнет отображаться в базах ГИБДД и РСА. При желании полис можно распечатать на принтере.

Что будет, если не оформить ОСАГО

Ездить без ОСАГО в России запрещается, иначе при остановке на дороге инспектор выпишет штраф 800 рублей по статье 12.37 КоАП .

Если автовладелец оформил полис, но забыл дома, взыскание составит 500 рублей. Такой же штраф назначат водителю, не вписанному в страховку на авто, которым он управляет.

Санкции за повторную езду без страховки не предусмотрены.

Если водитель оформил электронный ОСАГО, инспектор должен проверить наличие страховки по базе. Штрафовать за отсутствие бумажной версии полиса сотрудник ГИБДД не вправе. Водителю достаточно показать PDF-файл со страховкой на телефоне.

Если ОСАГО просрочен или не оформлен, а водитель устроит аварию, ремонтировать свое и чужое авто придется на собственные деньги.

Итак, ОСАГО дает уверенность в том, что в случае ДТП водителю не придется выплачивать ущерб потерпевшему из своего кармана – этим займется страховая компания. А при отсутствии вины водитель гарантированно получит выплату на ремонт своего авто.

Что такое автострахование?

Зачем нужна автостраховка и какой она бывает? КАСКО, ОСАГО, ДСАГО — что лучше? Как рассчитать стоимость автостраховки? Из чего складывается стоимость полиса.

Автострахование — страховой договор, согласно которому страховая компания возмещает все расходы автовладельца, в случае угона автомобиля или нанесения ему ущерба. Для чего нужно автострахование? Автострахование покрывает все виды рисков для владельцев автотранспорта. Автострахование — страховой договор, согласно которому страховая компания возмещает все расходы автовладельца, в случае угона автомобиля или нанесения ему ущерба. Для чего нужно автострахование? Автострахование покрывает все видырисков для владельцев автотранспорта. Виды автострахования На данный момент существует несколько видов автострахования:

- ОСАГО — это обязательный вид страхования ответственности владельцев транспортных средств. Защищает автовладельца от самостоятельных выплат потерпевшим в случае наступления страхового случая. Таким образом, ОСАГО компенсирует ущерб, нанесенный жизни и здоровью потерпевших.

- КАСКО — это добровольный вид страхования, предусматривающий только страхование транспортного средства. КАСКО не включает в себя страхование пассажиров или перевозимого имущества.

- ДСАГО — это вид добровольного страхования гражданской ответственности владельцев транспортных средств. Чаще всего выступает, как дополнительный страховой договор.

Как рассчитать стоимость автостраховки

У каждой страховой компании существуют свои способы определения тарифов автострахования. Отличаются не только методы просчета страховок, но и сами автовладельцы, марки их автомобилей, стаж вождения, условия хранения страхуемых транспортных средств. Все эти факторы влияют на стоимость страховки. Для того чтобы рассчитать действительную стоимость страховки воспользуйтесь страховым калькулятором.

Из чего складывается стоимость полиса

На стоимость страхового полиса влияет техническое состояние и оснащение автомобиля, категория транспортного средства, грузоподъемность, возраст автомобиля, марка, количество лиц, допущенных к управлению автомобилем, условия его хранения, сроки на которые владелец автомобиля хочет заключить страховой договор.

В Российской Федерации автостраховая отрасль регулируется рядом законодательных актов, среди которых:

- Федеральный Закон об обязательном страховании гражданской ответственности владельцев транспортных средств от 03.04.2002 г. Закон РФ о страховой деятельности № 4015-1 от 27.11.1992 г.;

- Закон об организации страхового дела в РФ (в редакции Федеральных законов N157-ФЗ от 31.12.1997 г. и N 204-ФЗ от 20.11.1999 г);

- Гражданский Кодекс Российской Федерации (Глава 48.) Страхование, Ст. 927. Добровольное и обязательное страхование.

Плюсы и минусы автострахования

Водители, заключившие договоры обязательного и добровольного страхования могут исключить риски дополнительных трат в случае возникновения аварийной ситуации. В случае аварии страховая компания берет на себя компенсацию возникающих расходов в рамках ранее оговоренной суммы компенсации.

Минусами автострахования можно назвать необходимость дополнительных трат.

Где найти лучшее решение

В связи с увеличением количества автотранспортных средств ситуация на автодорогах становится все сложнее, увеличивается количество невнимательных и склонных к аварийной езде водителей. Итогом этих перемен становятся ежедневные аварийные сводки, сложные ситуации, покореженные машины и человеческие жертвы. На данный момент страхование автомобиля — единственный способ для владельца транспортного средства защитить себя от финансовых неприятностей в случае аварии, бытовых и криминальных ситуаций или стихийных бедствий.

Источник https://daily.mango.rocks/dgo-v-strahovanii/

Источник https://avtocod.ru/chto-takoe-osago

Источник https://credits.ru/publications/364073/chto-takoe-avto-strahovanie/