Содержание

Договор страхования

Обязательным документом, характерным для взаимоотношений между страховой компанией и гражданами является договор страхования. Все особенности составления, подготовки соглашения излагаются несколько ниже.

Основные положения договора страхования

Договор личного страхования представляет собой своеобразное соглашение, установленное между страхователем и страховщиком. Стоит отметить, в силу именно данного документа страхователь обязуется при наступлении предусмотренного случая выполнить выплату пострадавшему лицу (а также другому гражданину, на имя которого будет заключен соответствующий договор). В то же самое время со стороны физического, юридического лица обязательно предусмотрена необходимость внесения взносов (также четко прописываются в документе). Содержаться могут и многочисленные другие условия, которые предварительно определяются по соглашению двух сторон, которые не перечат действующему законодательству, принятому в Российской Федерации.

Особенности заключения соглашения

Перед тем, как анализировать образец договора страхования, обязательно необходимо уточнить условия заключения данного документа, а именно:

- Для последующего заключения соглашения о страховании, со стороны гражданина необходимо предоставить правильно оформленное заявление в письменном виде. Как исключение, можно оформить документ в установленной форме, так и произвольно, главное, это заявить о необходимости заключения соглашения.

- Соглашение признается вступившим в силу в том случае, когда была выполнена уплата лицом самого первого взноса, рассчитанного на этапе подготовки.

- В состав договора страхования отображается наименование документа, а также юридический адрес, даже банковские реквизиты компании, предоставляющей свои услуги. Указывается также ФИО получателя полиса, устанавливается размер страховой компенсации. Отображается и сам предмет страхования, вне зависимости от того, будет это квартира, автомобиль, собственная жизнь.

- Со стороны специалистов компании прописывается и срок действия договора, специфика и порядок изменения правила, порядка использования соглашения. Отображаются различные дополнения, правила страхования, любые иные исключения из них, которые имеют место в процессе подготовки данных. Условия договора страхования обязательно прописывают периодичность и порядок внесения взносов в фонд, что гарантирует его стабильное развитие, формирование положительного баланса для последующей выплаты материальных средств.

Ответственность и обязательства страховщика

Со стороны страховщика обязательно должен выполняться целый ряд мер, которые гарантируют максимальное обеспечение интересов клиента. В первую очередь, страхователя необходимо ознакомить с действующими в компании правилами страхования. Если организация проводит ряд мероприятий и комплексных решений, направленных на уменьшения риска (а также и процентной ставки, вносимых материальных средств на счет компании для формирования фонда), граждане должны быть обязательно ознакомлены с результатами данных действий, с ними должен быть перезаключен договор страхования.

Страховщик обязуется выплачивать суммы средств, при условии, что имеет место сам случай, в оговоренных и предусмотренных данным соглашением регламентах. Не подлежат возмещению суммы материальных средств, которые значительно превосходят установленные размеры причиненного лицу ущерба. Страховая организация в установленном порядке обязуется не распространять сведения относительно личности оформившего документ лица. Стоит отметить, при наступлении случая стоит отметить наличие дополнительных штрафных санкций, имеющих место при нарушении страховой выплаты в установленный срок.

Заключение договора страхования позволит обеспечить правовую защиту потенциального клиента организации. Следовательно, прядок обеспечения защиты интересов обычных граждан ставится на самый высокий уровень в государстве, на его основе разрабатываются многочисленные дополнительные документы, регламентирующие взаимоотношения между страховщиком и страхователем.

Договор ОСАГО

ОСАГО представляет собой договор страхования, в соответствии с которым страховщик обязуется при возникновении страхового случая (аварии на дороге) произвести возмещение пострадавшему (организация ремонта транспортного средства либо денежная выплата его владельцу). В результате покрывается ущерб, причинённый машине, здоровью и жизни. Величина компенсации не может превышать сумму, которая указана в договоре. Сотрудничество со страховой осуществляется на возмездной основе, страхователь обязан оплатить её услуги.

Ключевые параметры договора ОСАГО

Подписывая договор страхования ОСАГО, необходимо знать его ключевые особенности:

- Публичный характер. Страховая компания обязана подписывать соглашение с каждым клиентом.

- Каждый собственник транспортного средства должен застраховать свою гражданскую ответственность.

- Незастрахованный водитель не имеет права управлять транспортным средством. В соответствии с действующим законодательством, купившее машину лицо обязано оформить ОСАГО. Для этого ему предоставляется 10 дней с даты постановки автомобиля на учёт. Момент вождения такого автотранспорта является спорным.

- Какие документы необходимо подать, чтобы заключить договор ОСАГО

Большинство страховых компаний требуют стандартный перечень документов. Они закреплены законом «Об ОСАГО» в статье 15 пункте 3. В него списке обязательно должны быть:

- Заявление о подписании соглашения по установленной форме

- Свидетельство ОГРН для юридический лиц

- Удостоверение водителя

- Гражданский паспорт (если страхователь физическое лицо)

- Документ о регистрации автотранспорта – свидетельство о регистрации машины, ПТС, технический паспорт и т.д.

- Диагностическая карта – подтверждает, что автотранспорт отвечает условиям дорожной безопасности

На какой срок можно заключить договор ОСАГО

Закон «Об ОСАГО» в статье 10 регламентирует срок действия страхового соглашения. Стандартным периодом является 12 месяцев. Действующее законодательство определяет частные случаи:

- Покупка автотранспорта. Позволяет оформить автогражданку не больше, чем на 20 дней. В течение этого времени необходимо добраться до места госрегистрации.

- Транзитный проезд иностранных граждан. Минимальный срок действия автогражданки – 5 дней. Договор должен быть оформлен на всё время нахождения на территории Российской Федерации.

Когда страховщик может отказать заключить ОСАГО

Страховая компания обязана подписать соглашение автогражданки с каждым лицом, которое подало соответствующее заявление. С позиции законодательства неприемлемо навязывать вместе с полисом дополнительные услуги с целью повышения стоимости услуг. Также нельзя придумывать обстоятельства, чтобы отказать из-за «форс-мажора». Примером может быть ситуация, когда в офисе страховщика нет пустых бланков или отделение закрывается через 5 минут, а его сотрудникам не хочется задерживаться из-за последнего клиента. В случае обнаружения нарушения необходимо обратиться в Центробанк РФ.

Страховщик может отказать исключительно на основе предоставления не полного комплекта документации либо несоответствия указанных данных действительности.

Допускаются ли корректировки в договор ОСАГО

В полис автогражданского страхования можно вносить изменения. Это может повлечь увеличение страховой премии в соответствии с повышением стоимости рисков и времени, которое прошло с подписания соглашения.

Корректировки следует внести в графу «Особые отметки», документ необходимо подписать. Если застрахованный пожелает, тогда через 2 дня компания выдаст новый бланк полиса. Старый договор страхования будет сохранён в архиве страховой организации. Эти правила внесения изменений относятся ко всем видам полисов: электронным и бумажным.

Корректировки вносятся в полис и информационную сеть АИС ОСАГО, там происходит проверка их достоверности.

Пролонгация и прекращение действия договора ОСАГО

Через год после покупки автогражданки договор можно пролонгировать. Это не значит, что действующее соглашение будет продлено. Просто страховщик заключает новый договор.

Досрочно договор полиса ОСАГО можно прервать по таким причинам:

- Гибель владельца транспортного средства либо страхователя;

- Ликвидация юридического лица страховой организации;

- Отзыв у компании лицензии;

- Страхователь предоставил неполную либо недостоверную информацию при заключении договора;

- Утеря либо полное уничтожение страховой организации;

- Передача автомобиля новому хозяину;

- В других случаях, которые предусмотрены действующим законодательством.

Когда можно вернуть уплаченную страховую премию по ОСАГО

В случае досрочного прекращения страховая премия за неиспользованный срок не будет возвращена в таких ситуациях:

- Страхователь является недобросовестным

- Страховая компания ликвидирована либо потеряла лицензию

В других ситуациях премия будет возвращена за время, начиная с даты, которая следует после дня завершения действия соглашения. При гибели, утрате либо угоне транспортного средства по форс-мажору – со дня подтверждения этих фактов решением уполномоченных на то органов.

Денежные средства будут перечислены на счёт страхователя на протяжении двух недель после рассмотрения заявления страховой компанией. Если организация необоснованно уклонилась либо отказывает в выплатах в случае досрочного расторжения, клиент имеет право подать на неё жалобу в Центральный банк РФ либо Союз автостраховщиков.

При получении компенсации от страховщика необходимо помнить, что остаток вычисляется не из полной перечисленной платы, а с вычитанием 23%, которые расходуются на содержание страховой организации и Союза автостраховщиков.

Субъект и объект договора страхования ОСАГО

Объектом в такой ситуации выступает гражданская ответственность за причинение вреда, который водитель застрахованного автомобиля нанёс имуществу либо третьим лицам.

Субъектами являются стороны, участвующие в страховании: страховщик, страхователь и другие лица, которым при возникновении страхового случая будет заплачено возмещение. Страхователями при подписании соглашений о покупке обязательного полиса для автотранспорта могут выступать как физические лица, так и организации, от имени которых договор подписывает представитель компании.

Главные условия договоров по ОСАГО

Документ должен содержать все условия в отношении сделки, в которой участвуют страхователь и страховщик. На данный момент ключевыми условиями являются следующие:

- Объект страхования. Условия, которые оговорены страховкой, касаются только того автотранспорта, который указан в соглашении. Именно для этой цели необходимо вписать госномер и VIN, который является персональным для каждого автомобиля и присваивается ему при изготовлении.

- Перечень страховых случаев. При их возникновении страховая компания обязана покрыть затраты на восстановление авто либо выплату возмещения. В данный список входят все аварии, в которых одной из сторон стала машина, обозначенная в договоре. Исключениями выступают такие случаи:

В ДТП участвовали машины, не указанные в соглашении ОСАГО.

Поломка стала следствием грузоперевозок, для которых следует оформить дополнительный полис.

Необходимо возместить причинённый здоровью вред, который был получен работником при выполнении трудового соглашения.

Следует покрыть ущерб, полученный пассажирами во время езды в автотранспорте.

Авария произошла при участии транспортного средства в испытаниях или состязаниях.

Необходимо возместить упущенную выгоду и компенсировать моральный ущерб.

Ущерб причинён при проведении погрузочно-разгрузочных работ независимо от условий выполнения этой операции. - Срок действия договора автогражданки.

- Сумма компенсации по страховке. При наступлении страхового случая, обозначенного в соглашении, страховая обязана произвести выплату на сумму, которая напрямую зависит от уровня причинённого вреда.

- Стоимость договора страхования ОСАГО. Она рассчитывается персонально для всех клиентов. Коридор базовой ставки устанавливает Центробанк РФ, из него страховая выбирает конкретное значение. Величина изменяется с учётом различных параметров:

Категория ТС.

Регион регистрации автотранспорта.

Количество страховых возмещений, сделанных в прошлом периоде.

Мощность транспортного средства, на которое оформляется страховка.

Интервал наиболее активного использования страхуемой машины.

Основные этапы заключения договора страхования ОСАГО

Чтобы заключить соглашение автогражданки, страхователь обязан произвести такие этапы:

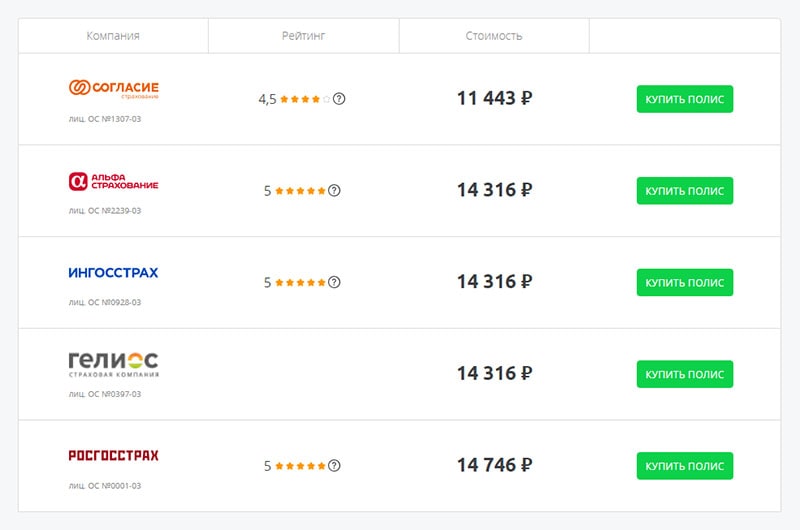

- Выбор страховой организации, которая является надёжной и предлагает выгодные условиях сотрудничества.

- Сбор нужных документов.

- Подача заявления в страховую по установленной форме.

Страховая организация рассчитает стоимость своих услуг. После этого она может попросить предоставить машину для осмотра (обычно для автомобилей, которые эксплуатируются на протяжении многих лет). Эксперт заполнит акт, обозначив в нём все повреждения: трещины, вмятины и другие дефекты.

Перед подписанием договора на ОСАГО необходимо внимательно его перечитать. При наличии вопросов их нужно сразу же задать, чтобы внести ясность. Только при согласии соглашение можно подписать и получить финансовую защиту гражданской ответственности.

Что такое ОСАГО

Все статьи Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Страхование автомобиля Покупка б/у авто: с чего начать Советы по покупке

Содержание

Этот вопрос особенно актуален для начинающих водителей. Что такое ОСАГО , что он дает , как его оформить и во сколько это обойдется? Ищем ответы в материале.

Что называется полисом ОСАГО

Полис ОСАГО – это обязательная страховка, которая страхует гражданскую ответственность водителей при ДТП. Потерпевший в аварии гарантированно получает выплату на ремонт автомобиля, а виновный будет ремонтировать машину из собственных средств.

На оформление полиса дается 10 суток после сделки купли-продажи авто. Если упустить этот срок, грозит штраф по статье 19.22 КоАП в размере 1500 — 2000 рублей.

Купить полис можно максимум на год. По окончании срока действия страховку нужно переоформить. С просроченной страховкой ездить нельзя – опять же, последует штраф.

Зачем нужна страховка на машину

Полис ОСАГО значительно облегчает жизнь водителям при ДТП. Пострадавшей стороне не нужно обращаться в суд, чтобы взыскать средства на ремонт машины с виновника. А виновному в аварии не нужно компенсировать потерпевшему ущерб из своих средств.

Максимальный лимит страхового возмещения по ОСАГО составляет 400 тыс. рублей. Обычно этой суммы достаточно, чтобы покрыть ущерб потерпевшей стороне. Но если урон причинен на большую сумму, доплачивать нужную для ремонта сумму виновник аварии будет из своего кармана.

Если в аварии пострадают пешеходы, они также получат компенсацию по ОСАГО.

Но полис не покроет ущерб, нанесенный культурным ценностям и антиквариату, – водителю придется оплачивать его самостоятельно. Кроме того, по ОСАГО не выплачивается моральный вред.

Все риски, при которых полис не покроет ущерб, обозначены в статье 6 Закона «Об ОСАГО» .

Сколько стоит полис ОСАГО

Тарифы для расчета стоимости ОСАГО установлены Центральным банком РФ . Страховщики не вправе их превышать.

Расчет стоимости полиса осуществляется по следующим коэффициентам:

- Базовый тариф (ТБ) , назначаемый в соответствии с категорией машины. Для категории В минимальный тариф в 2022 году составляет 2 224 рубля, а максимальный – 5 980 рублей.

- Территориальный тариф (КТ) , который зависит от региона регистрации владельца авто. Его пределы – от 0,64 до 1,99.

- Тариф безаварийности (КБМ) , который зависит от того, попадал водитель в ДТП за год действия договора или нет. Максимально за безаварийную езду можно получить 50% скидки.

- Тариф водительского стажа и возраста страхователя (КВС). Если водитель молод и ему до 21 года включительно, тариф будет максимальным – 1,92.

- Коэффициент количества лиц, допущенных к управлению (КО) . Если полис ограниченный определенным количеством водителей, тариф в 2022 году будет равен 1, а если не ограниченный – 2,32.

- Тариф мощности авто (КМ) . Размеры ставок будут следующими: до 50 л. с. – 0,6; 50-70 л. с. – 1; 70-100 л. с. – 1,1; 100-120 л. с. – 1,2; 120-150 л. с. – 1,4; более 150 л. с. – 1,6.

- Тариф срока использования авто (КС) . Если машина используется 3 месяца в году, ставка будет – 0,5, а если 10 месяцев и более – 1.

Чтобы рассчитать стоимость ОСАГО, нужно будет перемножить эти коэффициенты, следуя формуле: Т = ТВ х КТ х КБМ х КВС х КО х КМ х КС .

Покажем на примере. Допустим, водителю 48 лет. Он живет в Московской области (КТ для МО равен 1,56) и имеет стаж вождения более 20 лет. За год автомобилист ни разу не попал в ДТП и хочет застраховать машину категории В с мощностью двигателя более 150 л. с. сроком на 12 месяцев. Смотрим в тарифы Центробанка и умножаем показатели: 5436 х 1,56 х 0,5 х 0,94 х 1 х 1,6 х 1 = 6377,10 рублей.

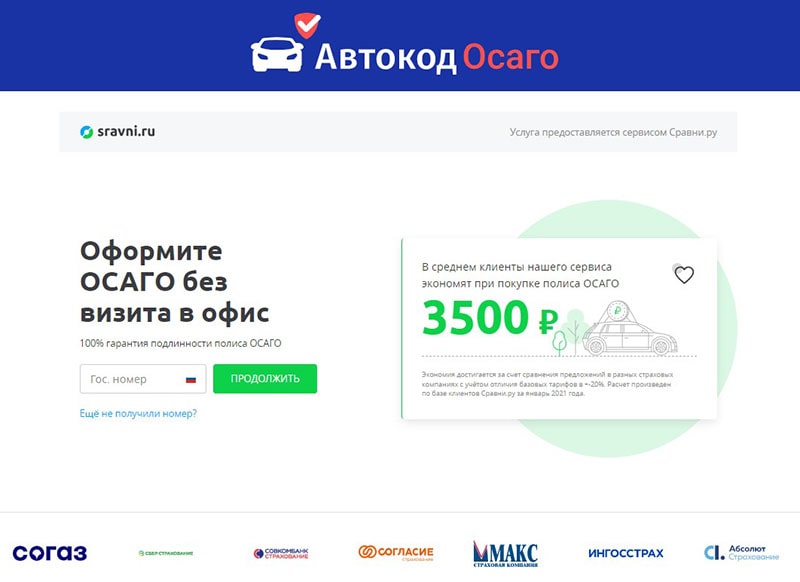

Из-за большого количества тарифов и индивидуальных условий оформления страховки, назвать конкретные цены на полис невозможно. Но можно узнать стоимость ОСАГО по госномеру авто, не запариваясь с формулой и таблицей Центробанка. Как именно, расскажем ниже.

Где и как оформляется ОСАГО

Оформить полис ОСАГО можно двумя способами – обратиться в офис страховщика или заказать через интернет.

Из документов в обоих случаях понадобится:

- гражданский паспорт;

- документ о праве собственности на машину (договор купли-продажи, дарения, свидетельство о праве наследования);

- ПТС и СТС на машину;

- водительские права всех лиц, допущенных к управлению авто и которых нужно будет вписать в полис.

Ранее требовалась диагностическая карта о пройденном техосмотре, но 22 августа 2021 года это требование отменили.

При оформлении в офисе специалист страховой компании внесет все данные, рассчитает стоимость полиса и после оплаты выдаст страховку. Действовать ОСАГО начнет уже на следующий день.

При оформлении на сайте данные из документов придется вбивать самостоятельно. После оплаты электронный полис появится в личном кабинете заказчика. Страховку можно будет скачать на смартфон и прямо с экрана телефона предъявлять сотруднику ГИБДД. Действовать страховка начнет через 3 дня после покупки.

Минус этих двух способов – отсутствие возможности сравнить цены в разных страховых компаниях и выбрать выгодный вариант. Поэтому лучше воспользоваться специальным агрегатором «Автокод ОСАГО» .

Сервис показывает предложения разных страховых компаний и позволяет купить ОСАГО с экономией до 3 500 рублей.

Из документов для оформления страховки понадобятся права, гражданский паспорт, СТС и ПТС. Данные автомобиля отобразятся автоматически после ввода госномера.

После оплаты полис придет на электронную почту и сразу же начнет отображаться в базах ГИБДД и РСА. При желании полис можно распечатать на принтере.

Что будет, если не оформить ОСАГО

Ездить без ОСАГО в России запрещается, иначе при остановке на дороге инспектор выпишет штраф 800 рублей по статье 12.37 КоАП .

Если автовладелец оформил полис, но забыл дома, взыскание составит 500 рублей. Такой же штраф назначат водителю, не вписанному в страховку на авто, которым он управляет.

Санкции за повторную езду без страховки не предусмотрены.

Если водитель оформил электронный ОСАГО, инспектор должен проверить наличие страховки по базе. Штрафовать за отсутствие бумажной версии полиса сотрудник ГИБДД не вправе. Водителю достаточно показать PDF-файл со страховкой на телефоне.

Если ОСАГО просрочен или не оформлен, а водитель устроит аварию, ремонтировать свое и чужое авто придется на собственные деньги.

Итак, ОСАГО дает уверенность в том, что в случае ДТП водителю не придется выплачивать ущерб потерпевшему из своего кармана – этим займется страховая компания. А при отсутствии вины водитель гарантированно получит выплату на ремонт своего авто.

Источник https://bankiros.ru/wiki/term/dogovor-strahovania

Источник https://instore.market/wiki/osago/dogovor-osago/

Источник https://avtocod.ru/chto-takoe-osago