Как оприходовать бензин по топливным картам. Учет и списание гсм по топливным картам

Система расчетов между юридическими и физическими лицами за последние десятилетия претерпела существенные изменения. Сегодня предпочтения отдаются безналичным вариантам. Топливные карты, как один из способов контроля за горючим, приобретенным по безналичному расчету, пользуется спросом среди экономических субъектов. Они дают возможность без усилий определить, когда, в каком количестве работник приобрел ГСМ для заправки автомобиля. Расскажем в статье, как осуществляется бухгалтерский учет топливных карт.

Топливные карты – что это? Преимущества

Топливная карта представляет собой документ строгой отчетности, предназначенный для контроля за движением ГСМ. При этом важным аспектом является то, что топливная карта – не платежное средство, а технический ресурс отслеживания отпускаемых нефтепродуктов.

Топливные карты имеют преимущества как для физических, так и для юридических лиц. Физические лица получают возможность приобрести ГСМ по скидкам и бонусам. Но большие плюсы несут топливные карты предприятиям. К ним относится:

- возможность сократить трудоемкие расчеты с подотчетными лицами за счет безналичного перечисления средств продавцов горючего;

- получение скидок по стоимости топлива;

- простой контроль за движением ГСМ;

- возможность возврата НДС по картам.

Главным преимуществом топливной карты является упрощение процедуры контроля получения и расходования топлива сотрудниками.

Виды топливных карт и их возможности

Топливные карты могут быть нескольких видов:

| Вид карты | Возможности |

| Денежная | Содержит сведения о величине средств, перечисленных продавцу. Эта карта позволяет покупателю приобрести любой вид топлива или какие-либо сопутствующие услуги в пределах тех средств, которые получены продавцом. ГСМ реализуется по рыночной цене, действующей на день заправки. |

| Литровая | После оплаты литровой топливной карты на нее зачисляется определенное количество ГСМ в том ассортименте, которое указано в договоре. Стоимость горючего фиксируется ан день перечисления денег продавцу. Далее при заправке по такой карте цена топлива останется без изменения |

Документальное оформление движения карт

Порядок выдачи топливной карты сотрудникам организации устанавливается учетной политикой и приказом директора. Система их документального учета должна включать в себя:

- правила применения топливных карт;

- перечень лиц, которые их могут получать;

- порядок выдачи карт;

- заполнение журнала их движения.

Если топливная карта систематически используется одним и тем же работником, то ее можно закрепить за ним письменным распоряжением руководителя.

Движение карт оформляют записями в специальном журнале. Форма этого документа произвольная. В нем должны содержаться обязательные реквизиты – номер и дату карты, Ф.И.О. работника, данные об остатках, поступлении и расходе топлива.

Бухгалтерский учет топливных карт

Бухгалтерский учет у покупателя

Бухгалтерский учет у покупателя горючего зависит от того, на каких условиях была получена топливная карта. Она могла быть предоставлена:

- реализатором ГСМ бесплатно;

- на условиях возврата;

- либо за средства покупателя.

Учет карт на ОСНО: проводки

Учет карт зависит от того, какой налоговый режим применяется на предприятии. Когда топливная карта выдана покупателю бесплатно, то показывать ее в учете не надо. Ее закрепляют за определенным юридическим лицом, и продать ее невозможно.

При выдаче карты на условиях возврата покупателю необходимо перечислить ее залоговую стоимость. После окончания действия карту необходимо возвратить продавцу. В таком случае она учитывается на балансе продавца топлива, как его собственность. У покупателя топливная карта должна отражаться на забалансовом счете.

| Корреспонденция счетов | ||

| Дебет | Кредит | |

| 60 | 51 | Перечисление залоговой стоимости карты собственнику |

| 009 | На сумму залога | |

| 015 | При получении карты | |

| 51 | 60 | Возврат залоговой стоимости по завершении действия карты |

| 009 | Возврат залогового обеспечения | |

| 015 | Возврат карты | |

Когда карты покупают, то их движение отражается следующим образом:

| Корреспонденция счетов | Содержание хозяйственной операции | |

| Дебет | Кредит | |

| 60 | 51 | Перечислено поставщику за карты |

| 20, 26, 44 | 60 | Списана на затраты стоимость карт |

| 19 | 60 | НДС по топливным картам |

| 68 | 19 | Списание НДС |

| 015 | Отражение карты за балансом | |

Пример 1. Организация составила с продавцом ГСМ договор на обслуживание топливных карт, в соответствии с которым ему перечислено 1180 рублей (в т.ч. НДС 180 рублей). В учете приобретение карты показано так:

- Дт 60 Кт 51 = 1180 – перечислено за карту;

- Дт 20 Кт 60 = 1000 – оприходована карта и списана в издержки производства;

- Дт 19 Кт 60 = 180 – НДС по карте;

- Дт 015 = 1180 – карта учтена за балансом;

- Дт 68 Кт 19 = 180 – НДС к вычету.

Многие предприятия для отражения операций с топливными картами применяют счета 71 и 10. Это не обосновано. Прежде всего, следует учитывать тот факт, что топливные карты не являются денежными средствами или денежными документами, поэтому отражение передачи их сотруднику проводкой Дт 71 Кт 50/3 не верно.

Учитывать топливные карты на 10 счет также не следует в связи с тем, что они не удовлетворяют признакам материалов:

- не используются в качестве сырья и материалов для производства продукции, работ, услуг;

- не предназначены для реализации;

- не применяются для управленческих потребностей юридического лица.

Таким образом, топливные карты не отвечают требованиям, предъявляемым к МПЗ. Они не имеют ценности сами по себе и не могут применяться предприятием как предметы труда.

Учет топливных карт при УСН

При бесплатном предоставлении карты, показывать ее также не нужно, поскольку никакой экономической выгоды это не несет. Получение карты во временное пользование под залог отражается как при ОСНО. Когда она покупается за счет средств предприятия, то стоимость разрешается включить в расходы при расчете единого налога.

Если единый налог рассчитывается как разница между доходами и расходами, то для снижения налогооблагаемой базы по налогу на прибыль в расходы необходимо выполнение следующих условий:

- экономическая обоснованность затрат;

- документальное подтверждение издержек;

- горючее по картам должно предназначаться для автотранспорта, используемого предприятием для получения коммерческой выгоды.

Как вести учет топливных карт на ЕНВД

Поскольку при этой системе предприятие уплачивает налог на вмененный доход, то стоимость топливной карты не может никаким образом изменить величину налогового платежа. Возможен вариант, когда юридическое лицо совмещает ОСНО и ЕНВД.

В таком случае топливные карты могут использовать и в той и в другой деятельности, и расходы на их приобретение следует распределить между ними. НДС также требует распределения. Та часть НДС, которая не подлежит возмещению, прибавляется к расходам предприятия.

Налоговый учет топливных карт

Издержки, связанные с приобретением топливных карт, можно включить в расходы при расчете налога на прибыль. Читайте также статью: → “ ». Они могут быть учтены в качестве:

- материальных затрат;

- затрат на содержание транспорта на предприятии;

- прочих издержек по производственной и коммерческой деятельности.

Выбор варианта налогового учета расходов по топливным картам юридическое лицо в обязательном порядке должно зафиксировать в учетной политике.

Ответы на актуальные вопросы

Вопрос №1. Предприятие занимается оптовой и розничной торговлей, совмещая при этом общую систему и ЕНВД. По оптовой торговле организация является плательщиком НДС и налога на прибыль. В апреле предприятие купило топливные карты стоимостью 1180 рублей (в т.ч. НДС 180 рублей). В отношении розничной торговли применяется ЕНВД. Согласно учетной политике компании общехозяйственные расходы распределяются в конце месяца пропорционально выручке, полученной от опта и розницы. Доходы за апрель:

- оптовая торговля – 250000 рублей;

- розничная торговля – 125000 рублей.

Доля доходов по опту в общей величине выручки по предприятию за апрель 2016 г. составляет 66,67%. Следовательно, на расходы по ОСНО можно отнести 666, 70 рублей, потраченных на покупку карты ((1180-180)*66,7%).

Вопрос №2. Как показать на счетах бухучета операции по движению топлива, полученного по топливным картам?

Проводки по учету горючего, полученного по картам, не отличаются от корреспонденций счетов по движению ГСМ, купленного за наличный или безналичный расчет.

- Дт 60 кт 51 – перечисление средств поставщику за ГСМ;

- Дт 10 Кт 60/1– оприходование топлива;

- Дт 60/2 Кт 60/1 – зачет предоплаты;

- Дт 20, 26, 44 (в зависимости от направления использования) Кт 10 – списание израсходованного топлива.

- Дт 19 Кт 60 – НДС по полученному ГСМ;

- Дт 68 Кт 19 – НДС к зачету.

Вопрос №3. Когда можно списать издержки на покупку горючего по картам для уменьшения облагаемой базы по налогу на прибыль – при перечислени денег за ГСМ или при заправке автотранспорта? На предприятии применяется метод начисления.

Ни в один из указанных моментов списывать расходы нельзя. Перечисление аванса по топливной карте, также как и заправка автомобиля не являются основанием для включения стоимости горючего в затраты.

Чтобы издержки можно было признать расходами, необходимы подтверждающие документы. При заправке транспорта у покупателя остается всего лишь чек, который подтверждает факт покупки ГСМ, но не факт их расхода. Не являются основанием и такие документы, как акт приема-передачи, счет фактура.

Вопрос №4. Можно ли принять к вычету НДС по купленной топливной карте? Какие документы являются основанием для этого?

НДС по приобретенным топливным картам можно приять к вычету. Для этого одновременно должны выполняться такие условия:

- карта должна быть приобретена для автотранспорта, участвующего в производстве продукции, работ, услуг, которые при продаже облагаются НДС;

- карта должна быть оприходована;

- у предприятия должен быть счет-фактура на топливную карту;

- расчет с продавцом за карту должен быть произведен в полном объеме.

- принятие НДС к вычету оформляется проводкой: Дт 68 Кт 19.

Вопрос №5. Можно ли отнести издержки, связанные с покупкой топливной карты, в дополнительные затраты по приобретению ГСМ, то есть увеличить стоимость бензина?

Нет, увеличивать стоимость купленного горючего таким образом нельзя. Если бы карта использовалась однократно, то такой вариант был бы допустим. Но карта в большинстве случае применяется многократно. Поэтому расходы на ее покупку сложно распределить между объемом полученного топлива. В связи с этим стоимость топливной карты следует отнести в расходы от обычных видов деятельности.

Понятие «топливная карта» отсутствует в российском законодательстве. Ранее этот термин содержался в Распоряжении Правительства Москвы от 5 ноября 2008 года № 2591-РП «О порядке предоставления топливных карт владельцам малолитражных автомобилей», согласно которому топливная карта (смарт-карта со встроенной микросхемой) – техническое средство учета отпуска нефтепродуктов на АЗС, на которых допущены к приему топливные карты, представляющее собой носитель информации, подтверждающей право на получение нефтепродуктов. Однако данный документ утратил силу с 18 июня 2013 года.

Согласно разъяснениям УФНС РФ по г. Москве, данным в письме от 30 июня 2010 года № 16-15/[email protected], топливные карты не имеют статуса кредитных или иных платежных карточек, эмитентом которых является кредитное учреждение, они используются как средство строгой отчетности, позволяющее держателю карты получить от лица покупателя определенное количество товара. Карта фиксирует объем приобретенного топлива в литрах и позволяет ее держателю заправлять топливный бак в пределах расходного лимита, который устанавливается в заявке организации-покупателя.

Как правило, порядок расчетов с поставщиками горючего по топливным картам устанавливается в договоре. В нем стороны должны определить лимит топлива, который может быть отпущен ежедневно (за месяц), размер предоплаты за ГСМ и обслуживание карты, а также иные условия (например, предоставление скидки, порядок сверки расчетов). Ежемесячно поставщик топлива представляет организации-покупателю счет-фактуру, акт приема-передачи на проданные ГСМ (накладную), а также отчет (или реестр) операций по картам. В отчете должно быть указано, когда и сколько топлива было приобретено.

Бухгалтерский учет карт

Топливная карта может быть как получена бесплатно, так и приобретена за плату. В первом случае порядок ведения бухгалтерского учета законодательством не установлен. Нормами также не урегулировано отражение на счетах учета операций с нулевой стоимостной оценкой. Поэтому организация стоимость полученных топливных карт на балансовых счетах отдельно не отражает.

При этом в учетной политике может быть установлено, что с целью обеспечения сохранности топливных карт на основании абзаца 4 пункта 5 ПБУ 6/01 «Учет основных средств», утвержденного Приказом Минфина России от 30 марта 2001 года № 26н, их учет организуется на специально открытом для этих целей забалансовом счете , например, 012 «Топливные карты» в условной оценке. Аналитический учет может вестись в разрезе номеров карт, автомобилей, либо сотрудников – водителей.

Также организации целесообразно вести журнал учета выдачи и возврата топливных карт.

При получении карты от поставщика и передаче ее водителю в учете делается запись Дебет 012. При утрате топливной карты, ее возврате водителем либо расторжении договора с поставщиком – Кредит 012.

В случае приобретения топливных карт за плату у бухгалтера могут возникнуть сложности с их учетом.

Учитывать карты на счете 50 субсчет 3 «Денежные документы» будет неправильно, поскольку, как было указано выше, они не являются денежным документом, это техническое средство для приобретения ГСМ. Учитывать стоимость карт в цене приобретенного топлива также будет неверным, так как заранее не известно, сколько они будут использоваться. Возможно два варианта учета топливных карт (выбранный способ необходимо закрепить в учетной политике).

Первый: в момент получения топливных карт отнести затраты на их приобретение в состав прочих расходов на основании пункта 11 ПБУ 10/99 «Расходы организации», утвержденного Приказом Минфина от 6 мая 1999 года № 33н. При этом используются затратные счета 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и т. д., на которые будет списываться стоимость приобретенного ГСМ.

Второй метод предполагает, что топливные карты учитываются в качестве МПЗ, поскольку даже если срок их полезного использования превышает 12 месяцев, стоимость составляет менее 40 000 руб. (п. 4, 5 ПБУ 6/01). Исходя из положений подпунктов 5, 6 ПБУ 5/01 «Учет материально-производственных запасов», утвержденного Приказом Минфина от 9 июня 2001 года № 44н, топливные карты принимаются к учету по фактической себестоимости, равной сумме затрат на их приобретение, – сумме, подлежащей уплате поставщику топливных карт (без учета НДС). При передаче карт водителям их стоимость относится в состав прочих расходов.

Топливная карта может быть как получена бесплатно, так и приобретена за плату. В первом случае порядок ведения бухгалтерского учета законодательством не установлен. Нормами также не урегулировано отражение на счетах учета операций с нулевой стоимостной оценкой. Поэтому организация стоимость полученных топливных карт на балансовых счетах отдельно не отражает.

При выборе любого из двух указанных вариантов учета организация должна организовать учет карт с целью обеспечения их сохранности на забалансовом счете, например, 012 «Топливные карты» в условной оценке.

Обратите внимание, что денежные средства, которые перечислит организация на приобретение ГСМ и которые будут числиться на карте, являются предоплатой за топливо, поэтому расходом они не признаются и учитываются как дебиторская задолженность по дебету счета 60 «Расчеты с поставщиками и подрядчиками» (п. 3, 16 ПБУ 10/99).

ПРИМЕР. УЧЕТ ТОПЛИВНЫХ КАРТ

У организации имеется пять легковых и два грузовых автомобиля. 16 января 2018 года компанией приобретены у поставщика семь топливных карт стоимостью 700 руб. (в том числе НДС 106,78 руб.). Оплата за карты в сумме 700 руб. произведена 17 января 2018 года. В этот же день поставщику перечислена оплата за бензин в сумме 100 тыс. руб.

В бухгалтерском учете необходимо сделать следующие записи:

Дебет 10 Кредит 60

— 593,22 руб.– отражена стоимость приобретенных топливных карт;

Дебет 19 Кредит 60

— 106,78 руб. – отражен НДС, предъявленный поставщиком;

Дебет 60 Кредит 51

— 700 руб. – перечислена оплата поставщику;

Дебет 68 Кредит 19

— 106,78 руб. – принят к вычету НДС по топливным картам;

Дебет 20 (25,26 и т. д.) Кредит 10

— 593,22 руб. – списана на затраты стоимость топливных карт;

Дебет 012

— 70 руб. – топливные карты приняты на забалансовый учет (в условной оценке 10 руб.);

Дебет 60 аванс Кредит 51

— 100 000 руб. – перечислена поставщику оплата за топливо.

Налоговый учет

НДС, предъявленный поставщиком по счету-фактуре при приобретении топливных карт, подлежит вычету у покупателя при наличии первичных документов и после принятия карт на учет при условии, что они будут использоваться в деятельности, облагаемой НДС (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Раньше юридические и физические лица для своего удобства и контроля над расходом топлива успешно пользовались талонами, которые имели ряд характерных особенностей:

- Каждый талон имел определенные ограниченные пределы количества топлива.

- При заправке происходила минусовка заправленного количества бензина.

- Остаточная величина количества топлива имела отражение на самом талоне.

Не так давно были созданы пластиковые топливные карты, которые очень удобны в использовании по ряду причин:

Топливные карты бывают двух типов:

- Лимитированные. На карту вносится определенное количество топлива, которое может быть выдано пользователю в ограниченном количестве на определенный период времени, на день, неделю или месяц.

- Нелимитированные. На карту также вносится определенное количество топлива. Однако, пользователь может приобретать и использовать безлимитное количество определенного вида топлива, согласно договорным соглашениям со специализированным сервисом или организацией.

Учет самой топливной карты

Топливные карты без учета стоимости горюче-смазочных материалов относятся к материально-производственным затратам по их фактической себестоимости.

Эти затраты относятся к статье расходов на приобретение по обычным видам деятельности:

- сырья;

- товаров;

- различных материалов.

Бухучет стоимости топливной карты происходит на счете «Прочие расходы» на основании товарной накладной. На конец месяца в отчете стоимость топливных карт должны учитывать в стоимости приобретенного топлива.

Учет выдачи топливных карт

Учет выдачи карт ведется при помощи специального журнала, форма его утверждается на предприятии и должна содержать обязательные графы:

- модель и государственный регистрационный номер, закрепленного по приказу предприятия автотранспортного средства за работником;

- фамилия, имя и отчество водителя с его подписью;

- число, месяц и год получения карты водителем;

- число, месяц и год возвращения карты.

Учет выдачи топливных карт не отражается на бухгалтерском счете, не осуществляется никаких проводок, поскольку водитель не получает в пользование наличных денежных средств.

Налогообложение расходов на приобретение карты

В приказе по учетной политике предприятия должно быть указано, какой из видов расходов учитывается при приобретении топливной карты. Это могут быть:

Условия, при которых налог на добавленную стоимость принимается к вычету:

- топливная карта приобретена по представленному и оплаченному счету-фактуре;

- при помощи топливной карты совершаются торговые операции, стоимость которых облагается налогом на добавочную стоимость;

- после выполнения требований двух предыдущих пунктов карта принята бухгалтерией на учет.

Бухгалтерский учет расходов на топливо

Топливо относится к горюче-смазочным материалам, которые обладают двумя характеристиками, которые редко совпадают:

- нормативный расход;

- фактический расход.

Документальным доказательством расхода топлива на предприятии являются путевые листы.

В путевых листах предоставляется информация:

- пробег автомобиля;

- марка и номер автотранспортного средства;

- количество топлива, выданного по топливной карте;

- остаточное количество топлива при выезде на линии и возвращении на предприятие;

- сопоставление фактического и нормативного расхода топлива;

- выводы об экономии или перерасходе топлива.

Налогообложение расходов на топливо

Транспортный налог относится к разряду местных, и по этой причине местные власти могут менять по своему желанию:

- порядок его расчета;

- размер мощности автомобиля, на которые распространяется налог с определенной ставкой;

- ставка налога.

В настоящий момент налог на топливо входит в статью автотранспортных налогов и его величина зависит только от мощности двигателя автомобиля.

Идея оплаты транспортного налога по европейскому образцу, где его стоимость входит в цену топлива, возникла в правительстве еще в 2010 году.

Такой принцип налогообложения имеет множество преимуществ:

- Налог оплачивается теми лицами, которые реально пользуются автомобилем.

- Если машина стоит в гараже и на ней не ездят, и, соответственно, не заправляют, то налог платить не нужно.

- Упрощение учета налоговых органов. Вести учет ограниченного количества заправочных пунктов легче, чем многомиллионную толпу автовладельцев.

- Автомобильным владельцам не нужно подавать декларации, следить за сроками их подачи, все эти вопросы ложатся на плечи автомобильных заправок.

Последствия использования нового стиля налогообложения

- Чем меньше ездит водитель, тем меньше платит налогов. Сумма налога зависит от количества потраченного бензина собственником автомобиля. Отныне налог не будет равен для тех, кто не ездит совсем, и для тех кто постоянно находится в дороге.

- Сокращение работников налоговых органов , тем самым экономия государственного бюджета.

- Сохранение льгот для тех категорий населения, которым они положены.

- План при старом стиле налогообложения выполняется работникаминалоговой инспекции в направлении пополнения государственного бюджета на пятьдесят процентов. Введение нового стиля предполагает увеличение количества налогоплательщиков.

Как получить карту?

Для получения карты необходимо:

Нюансы оформления заключаются:

- В возможности привязать топливную карту к конкретному автотранспортному средству с определенными номерными знаками. Заправить другой автомобиль такой картой просто не получится. Такие условия обслуживания удобно оформлять по следующей причине: в случае воровства или потери ее, другой пользователь не сможет ею воспользоваться.

- В карте указывается тип топлива , к примеру: бензин А-92, или А-95, газ или солярка, которым можно заправлять машину.

Преимущества использования карты

Преимущества использования карты заключаются:

- В скорости обслуживания.

- В контроле за списанием расходов на топливо.

- При оформлении большего лимита на карту, сервис предоставляет дополнительные скидки.

- Все средства на карте можно использовать полностью.

- Автотранспортное средство заправляется на такое количество бензина или газа, сколько средств на него было снято с топливной карты, и не больше, и не меньше.

- Водителям, находящимся на службе у юридических лиц отпадает необходимость отчитываться по чекам в бухгалтерии.

- В бухгалтерии упрощаются учетные процедуры по причине нахождения всей информации в личном кабинете пользователя. Эта информация автоматически переходит в данные расчетной специализированной бухгалтерской программы.

Нюансы использования

Нюансы пользования картой:

- У каждой заправочной сети свои условия обслуживания пользователей топливных карт.

- Для пользователей топливных карт выделяются определенные дни недели и часы для возможности заправки.

В чем выгода топливных карт?

Топливные карты выгодно оформлять:

Как правильно организовать учет Топлива (а конкретно интересует каким документом оформлять его поступление на смарт карты?). Топливная компания по концу месяца выдает Накладную и счет-фактуру за месяц на объем истраченного топлива, а не поступившего на карты. Вместе с тем она дает отчеты по смарт-картам, где указано сколько истрачено, сколько зачислено на карты.На каком основании оформлять Поступление топлива (приход в литрах), чтобы корректно вести склад по товарному количеству топлива (литраж)?

Основанием для списания ГСМ на расходы является путевой лист. На заправке водитель получает на руки чек, в котором указываются дата и количество залитого в бак топлива. Нужно обязать водителей прикладывать эти чеки к сдаваемому в бухгалтерию путевому листу. ГСМ в общем порядке приходуется на учет на момент заправки водителя по смарт-карте (топливной карте). Данную информацию бухгалтер узнает также из путевого листа. Для сверки данных по заправкам используйте отчеты по смарт-картам, о которых говорится в вопросе.

Подробно о том, как вести учет ГСМ по топливным картам, см. материалы ниже.

Обоснование

Сергея Разгулина , действительного государственного советника РФ 3-го класса

Как отразить в бухучете и при налогообложении приобретение ГСМ по топливным картам Бухучет

В бухучете ГСМ, приобретенные по топливной карте , оприходуйте на счет 10 «Материалы». Топливо принимайте к учету по фактической себестоимости (без НДС) (п. , ПБУ 5/01). Сумму НДС, выделенного в счете-фактуре, отразите отдельно на счете 19 «НДС по приобретенным ценностям».

В бухучете ГСМ оприходуйте в тот день, когда к организации перешло право собственности на топливо. Это связано с тем, что счет 10 «Материалы» предназначен для отражения информации о наличии материалов, принадлежащих организации на правах собственности (Инструкция к плану счетов). Дата перехода права собственности может быть предусмотрена в договоре (например, топливо может переходить в собственность к покупателю на дату оплаты ГСМ) (). Если особый порядок перехода права собственности договором не предусмотрен, то оно переходит к покупателю в момент фактического отпуска ГСМ потребителю (). То есть при заправке автомобиля.*

Если право собственности на ГСМ переходит в момент оплаты, откройте к счету 10 субсчета «ГСМ в резервуарах поставщика» и «ГСМ в бензобаках автомобилей». На дату оплаты сделайте проводку:

– приняты к учету ГСМ, право собственности на которые перешло к организации (на основании накладной).

По мере фактического отпуска ГСМ делайте записи:

– оприходованы ГСМ, заправленные в бак автомобиля (на основании чеков АЗС).

Если топливо переходит в собственность организации в момент заправки, в бухучете на эту дату сделайте проводку:

Дебет 10-3 Кредит 60

– оприходованы ГСМ.

НДС можно принять к вычету только при поступлении счета-фактуры от поставщика (п. 1 ст. 172 НК РФ).

Пример отражения в бухучете приобретения ГСМ по топливным картам. Право собственности на ГСМ переходит к организации в момент заправки

4 июня ООО «Альфа» заключило с АЗС договор на обслуживание денежной топливной карты. В этот же день организация оплатила карту, стоимость которой составляет 118 руб. (в т. ч. НДС – 18 руб.). По договору плата за обслуживание карты не взимается, право собственности на ГСМ переходит к «Альфе» в момент заправки. Карта предназначена для заправки автомобиля КамАЗ-5320, который используется для доставки готовой продукции покупателям.

30 июня «Альфа» перечислила на карту аванс в сумме 5900 руб. (в т. ч. НДС – 900 руб.).

В бухучете организации сделаны следующие записи.

Дебет 60 Кредит 51

– 118 руб. – оплачена топливная карта;

Дебет 44 Кредит 60

– 100 руб. (118 руб. – 18 руб.) – отнесена на расходы стоимость карты;

Дебет 19 Кредит 60

– 18 руб. – отражен НДС со стоимости купленной карты;

Дебет 015 «Топливные карты»

– 118 руб. – учтена топливная карта;

– 18 руб. – принят к вычету входной НДС по приобретенной карте.

Дебет 60 субсчет «Авансы выданные» Кредит 51

– 5900 руб. – перечислен аванс на карту.

В течение месяца (июля) Колесов получил по карте 380 литров дизельного топлива по цене 15 руб. за литр (в т. ч. НДС – 2,29 руб.):

- 3 июля – 180 литров на сумму 2700 руб. (в т. ч. НДС – 412 руб.);

- 17 июля – 200 литров на сумму 3000 руб. (в т. ч. НДС – 458 руб.).

Приобретение ГСМ бухгалтер «Альфы» отразил проводками.

Дебет 10-3 Кредит 60

– 2288 руб. (180 л? (15 руб. – 2,29 руб.)) – оприходованы ГСМ (на основании чеков АЗС);

Дебет 19 Кредит 60

– 412 руб. – учтен входной НДС по ГСМ.

Дебет 10-3 Кредит 60

– 2542 руб. (200 л? (15 руб. – 2,29 руб.)) – оприходованы ГСМ (на основании чеков АЗС);

Дебет 19 Кредит 60

– 458 руб. – учтен входной НДС по ГСМ.

- счет-фактуру;

- акт приемки-передачи с указанием объема и стоимости фактически отпущенного топлива;

- отчет по операциям с топливной картой.

В учете организации сделаны записи:

Дебет 60 Кредит 60 субсчет «Авансы выданные»

– 5700 руб. (2288 руб. + 412 руб. + 2542 руб. + 458 руб.) – зачтен ранее перечисленный аванс;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 870 руб. (412 руб. + 458 руб.) – принят к вычету НДС по ГСМ (на основании счета-фактуры).

Документальное подтверждение

Количество израсходованных ГСМ должно быть подтверждено документально (п. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ , п. 1 ст. 252 НК РФ). Для подтверждения используйте путевые листы. Образцы путевых листов, которые применяются при эксплуатации грузовых и легковых автомобилей, утверждены постановлением Госкомстата России от 28 ноября 1997 г. № 78 . О том, как заполнить путевой лист, см. Как отразить в бухучете и при налогообложении приобретение ГСМ за наличные .*

Расчет количества топлива

По данным путевого листа рассчитайте количество топлива, которое списывается на затраты. Для этого воспользуйтесь формулой:*

Списание топлива

Стоимость топлива, которая списывается на расходы, зависит от метода оценки МПЗ (ФИФО , по средней себестоимости) (п. 16 ПБУ 5/01).

При списании ГСМ в бухучете сделайте проводку:

Дебет 20 (23, 26, 44. ) Кредит 10-3

– списана стоимость израсходованного топлива (на основании путевого листа).*

ОСНО

В зависимости от характера использования транспорта расходы на ГСМ включите в состав:

- материальных расходов (при оказании автотранспортных услуг) ( , письмо УФНС России по г. Москве от 14 ноября 2006 г. № 20-12/100253);

- прочих расходов, связанных с производством и реализацией (при использовании автотранспорта для нужд организации) (подп. и п. 1 ст. 264 НК РФ).

Для расчета налога на прибыль ГСМ принимаются к учету по покупным ценам (п. 2 ст. 254 , подп. 11 п. 1 ст. 264 НК РФ). Если НДС включен в цену и выделен в расчетных документах отдельной строкой, то сумму этого налога следует исключить (п. 1 ст. 170 НК РФ). НДС на основании счета-фактуры можно принять к вычету (п. 1 ст. 172 НК РФ).*

Если затраты на приобретение ГСМ относятся к материальным расходам, списывайте их с учетом метода оценки материалов , который применяет организация (п. 8 ст. 254 НК РФ).

Если затраты на приобретение ГСМ относятся к прочим расходам, списывайте их по фактической стоимости приобретения (без НДС) (подп. 11 п. 1 ст. 264 , п. 1 ст. 170 НК РФ).

О применении норм расхода ГСМ при расчете налога на прибыль см. Как оформить и отразить в бухучете и при налогообложении приобретение ГСМ за наличные .

Ситуация: когда в состав расходов для расчета налога на прибыль можно включить стоимость ГСМ, приобретенных по топливной карте

Включите стоимость ГСМ в расходы на дату принятия путевого листа к учету. А если расходы на топливо признаются прямыми, ГСМ – по мере реализации товаров (работ, услуг), в себестоимость которых они включены.

Даты списания ГСМ в бухгалтерском и налоговом учете совпадают. Это объясняется тем, что основанием для списания ГСМ является правильно оформленный путевой лист. Именно этот документ подтверждает обоснованность списания ГСМ (письмо Минфина России от 1 августа 2005 г. № 03-03-04/1/117 , п. 1 ст. 252 НК РФ). После того как путевой лист проведен по учету, стоимость израсходованных по нему ГСМ можно включить в состав расходов, уменьшающих налогооблагаемую прибыль. К путевому листу должны быть приложены чеки АЗС.

При использовании топливных карт к моменту фактического получения ГСМ их стоимость уже оплачена покупателем. Поэтому такой порядок списания топлива распространяется как на организации, которые применяют метод начисления, так и на организации, которые рассчитывают налог на прибыль кассовым методом. Данный вывод позволяют сделать положения пункта 2 , подпункта 3 пункта 7 статьи 272, и п. 2 ст. 318 НК РФ).*

Пример отражения в бухучете и при налогообложении приобретения и списания ГСМ по топливным картам. Право собственности на топливо переходит к организации в момент оплаты за ГСМ

4 июня ООО «Альфа» заключило с поставщиком ГСМ договор на обслуживание литровой топливной карты . В этот же день организация перечислила поставщику залоговую стоимость топливной карты – 100 руб. По договору право собственности на ГСМ переходит к покупателю в момент оплаты за топливо. Для оценки материалов в бухучете учетной политикой организации предусмотрен метод средней стоимости.

5 июня топливная карта была передана менеджеру А.С. Кондратьеву для заправки автомобиля, который используется в служебных целях.

30 июня «Альфа» перечислила на карту аванс в сумме 6800 руб. (в т. ч. НДС – 1036 руб.) за 400 литров бензина АИ-92 по цене 17 руб. за литр (в т. ч. НДС – 2,59 руб.). В этот же день поставщик выдал «Альфе» счет-фактуру и акт приемки-передачи ГСМ.

В учете организации сделаны следующие записи.

Дебет 60 Кредит 51

– 100 руб. – перечислена залоговая стоимость топливной карты;

Дебет 008

–100 руб. – оприходована карта, полученная в залог.

Дебет 60 Кредит 51

– 6800 руб. – перечислен аванс на топливную карту;

Дебет 10 субсчет «ГСМ в резервуарах поставщика» Кредит 60

– 5764 руб. (400 л? (17 руб. – 2,59 руб.)) – принят к учету бензин после перехода права собственности (на основании акта приемки-передачи);

Дебет 19 Кредит 60

– 1036 руб. (400 л? 2,59 руб.) – учтен входной НДС по приобретенному бензину;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 1036 руб. – принят к вычету НДС по бензину (на основании счета-фактуры).

По итогам месяца (июля) поставщик выдал организации отчет об операциях по топливной карте. В нем отражены количество и стоимость бензина, отпущенного «Альфе»: 380 литров на сумму 6460 руб. (в т. ч. НДС – 984 руб.). Эти же данные подтверждены терминальными чеками, выданными на АЗС.

На дату каждой заправки бухгалтер «Альфы» делал проводку:

Дебет 10 субсчет «ГСМ в бензобаках автомобилей» Кредит 10 субсчет «ГСМ в резервуарах поставщика»

– оприходован бензин, заправленный в бак автомобиля (на основании чека АЗС).

Учетной политикой организации предусмотрено ежемесячное составление путевых листов. Путевым листом за июль подтверждено, что весь полученный Кондратьевым бензин был израсходован. Фактический расход соответствует нормам, утвержденным руководителем организации. 31 июля бухгалтер «Альфы» рассчитал среднюю стоимость одного литра топлива. Исходя из расчета средняя стоимость литра бензина оказалась равной его покупной стоимости.

Дебет 26 Кредит 10 субсчет «ГСМ в бензобаках автомобилей»

– 5476 руб. (380 л? (17 руб. – 2,59 руб.)) – списан израсходованный бензин (на основании путевого листа).

При расчете налога на прибыль в июле бухгалтер включил эту сумму в состав прочих расходов.

После того как по топливной карте были выбраны оставшиеся 20 л бензина, договор на ее обслуживание был расторгнут. Поставщик вернул залоговую стоимость карты.

В учете «Альфы» сделаны следующие записи:

Дебет 51 Кредит 60

– 100 руб. – получена залоговая стоимость топливной карты;

Кредит 008

– 100 руб. – списана карта, ранее полученная в залог.

Эта страница, предназначена исключительно для бухгалтеров и содержит информацию о правильном учете топливных карт на предприятиях.

Учет самой топливной карты

Прежде всего отметим, что специальный порядок учета топливных карт не утвержден. На практике специалистами предлагаются различные варианты учета.

РАССМОТРИМ ОДИН ИЗ ВАРИАНТОВ учета топливных карт (т.е. самих карт без стоимости ГСМ). Топливные карты, приобретенные за плату, можно принять к бухгалтерскому учету в составе МПЗ по фактической себестоимости (п. 2, 5 ПБУ 5/01). Эти фактические затраты относятся к расходам по приобретению сырья, товаров, материалов и др. МПЗ и являются расходами по обычным видам деятельности.

Стоимость топливных карт можно учесть на счете 10.6 «Прочие материалы», основание – товарная накладная. На конец месяца стоимость топливных карт учитывается в стоимости приобретенного топлива. При этом делаются следующие проводки:

Дебет 60 – Кредит 51 – перечислена оплата за изготовление топливной карты (основание – выписка банка)

Дебет 10 – Кредит 60 – карта отражена в составе МПЗ (основание – товарная накладная, договор на поставку ГСМ)

Дебет 19 – Кредит 60 – учтен НДС по карте (основание – счет-фактура)

Дебет 68 – Кредит 19 – НДС к вычету (основание – счет-фактура, запись в книге покупок)

Учет выдачи топливных карт

Работник, которому выдана карта, фактически денежных средств на руки не получает, поэтому в бухгалтерском учете не используется счет 71. Также не делается никаких бухгалтерских проводок. Но, за движением карт все-таки следует организовать контроль. Учет топливных карт можно вести с помощью специально разработанного журнала, форма которого утверждается в учетной политике. Обычно он содержит:

дата получения карты сотрудником;

государственный регистрационный номер машины;

ФИО и подпись водителя машины

Бухгалтерский учет расходов на топливо

Информация с карточных терминалов для обработки передается в процессинговый центр. Сведения обрабатываются, и на их основе поставщик топлива по состоянию на последнее число каждого месяца передает покупателю:

товарную накладную на топливо;

акт сверки взаимных расчетов;

Расшифровку (отчет) операций по картам.

В документах отражается количество фактически приобретенного топлива. Эти данные сверяются с отчетами водителя, где обобщается информация из путевых листов и полученных при заправке чеков терминалов АЗС.

Товарная накладная и реестр операций служат основанием для принятия топлива на учет по субсчету 10-3 «Топливо». Списание израсходованного бензина производится на основании путевых листов.

Бухгалтерские проводки по расчетам за топливо будут иметь вид:

Дебет 60.2 – Кредит 51 – перечислена предоплата за топливо (основание – выписка банка)

Дебет 10.3 – Кредит 60.1 – принято к учету топливо, полученное по топливной карте (основание – договор поставки ГСМ, отчет и товарная накладная поставщика)

Дебет 19 – Кредит 60.1 – учтен НДС (основание – счет-фактура)

Дебет 68 – Кредит 19 – учтен НДС (основание – счет-фактура, запись в книге покупок)

Дебет 60.1 – Кредит 60.2 – зачет предоплаты (основание – бухгалтерская справка, акт сверки взаимных расчетов)

Дебет 20, 26, 44 – Кредит 10.3 – списана стоимость израсходованного топлива (основание – бухгалтерская справка, путевой лист).

Налогообложение расходов на топливо

Расходы на топливо для целей налогообложения прибыли признаются расходами по обычным видам деятельности. Они относятся к материальным расходам или к расходам на содержание служебного транспорта. Для уменьшения налогооблагаемой прибыли они должны (ст. 252 НК):

быть экономически обоснованными (т.е. находиться в пределах утвержденных норм расхода топлива);

производиться для деятельности, направленной на получение дохода.

НДС по топливу можно принять к вычету, когда

топливо принято на учет;

топливо предназначено для осуществления операций, облагаемых НДС.

Плюсы использования топливных карт

Следует особо отметить удобство формы расчетов с использованием топливных карт. Во-первых, не приходится выдавать деньги в подотчет, обрабатывать авансовые отчеты и следить за правильностью оформления каждого документа при каждой заправке. А если они происходят ежедневно? Тогда количество таких документов просто зашкаливает.

Во-вторых, в конце месяца покупатель получает полный пакет документов, чтобы принять к учету топливо, учесть его в расходах в бухгалтерском и налоговом учете.

Учет ГСМ по топливной карте осуществляется по нескольким параметрам. Современная электронная система, позволяет предоставлять клиентам следующую информацию:

Место получения топлива.

Вид приобретенных ГСМ.

Размер полученной скидки.

При учете ГСМ по топливной карте все эти данные персонифицируются, исходя из индивидуального номера карточки. Такой подход дает возможность эффективно контролировать использование горюче-смазочных материалов водителями, исключить возможность манипуляций, которые неизбежно возникают при расчетах за топливо наличными. Данные учета ГСМ по топливной карте могут предоставляться клиенту в заранее оговоренный период времени. Пользуясь данной услугой, многие предприятия существенно увеличивают эффективность своей работы за счет оптимизации расходов на ГСМ.

Учет купленного для нужд компании автомобиля: бухгалтерские проводки и налоги

Содержание

- Разница между новым и подержанным автомобилем

- Расходы, касательные приобретения автомобиля

- Срок полезного использования автомобиля

- Начисление амортизации на купленный автомобиль

- Выплата транспортного налога

- Бухгалтерский учет купленного автомобиля (пример)

- Нормирование горюче-смазочных материалов

- Типичные ошибки учета купленного автомобиля

- Ответы на часто задаваемые вопросы

Главными документами для грамотного бухгалтерского оформления приобретенного компанией автомобиля, являются: договор купли-продажи, акт приемки-передачи (форма No ОС-1), инвентарная карточка (форма No ОС-6). В статье расскажем про учет купленного автомобиля, рассмотрим эти документы более подробно.

Разница между новым и подержанным автомобилем

Смотря, новый приобретается автомобиль, или подержанный, акт оформляется бухгалтером компании-покупателя или продавцом авто:

- амортизационная группа,

- срок полезного использования,

- период пользования автомобилем по факту.

Если не получить информации о сроке полезного пользования б/у автомобиля, останется только принять его равным сроку полезного пользования нового транспорта, значения которых, конечно же, не равны. Это в значительной степени повысит затраты компании и приведет к неверным расчетам амортизации и прочих показателей, и, как следствие, к претензиям налоговых инспекторов.

Первоначальная стоимость машины складывается из:

- суммы, потраченной на покупку авто;

- расходов, возникших при покупке.

Расходы, касательные приобретения автомобиля

- Госпошлина на услуги ГИБДД по регистрации авто Чтобы избежать проблем с налоговой службой, лучше прибавлять сумму пошлины именно к первоначальной стоимости машины. Претензии налоговой связаны с тем, что так деньги списываются на протяжении долгого интервала времени, через расходы на амортизацию. В случае же единовременного отнесения траты к прочим расходам, фирма занижает налог на прибыль.

- Модернизация транспортного средства. Налоговая инспекция называет модернизацией любую доукомплектовку автомобиля, так как при этом не изменятся характеристики и предназначение машины (и не имеет значения, новая машина или бывшая в употреблении). Есть вариант учета доп. оборудования стоимостью выше 40 тыс. рублей как самостоятельное основное средство. Или можно признать расход в текущем периоде, если доукомплектовка обошлась дешевле 40 тысяч. Однако оформление таким образом отопителя может вызвать споры, потому что его подключение меняет характеристики машины.

- Входной НДС. НДС, указанный продавцом, также оплачивается отдельно от первоначальной стоимости. Ее законно учесть как расход на общих условиях.

- Процент по кредиту. В случаях, когда машина куплена на заемные деньги, переплата по займу не включается в первоначальную стоимость. Ее заносят в списки расходов как % по любым прочим долгам, притом проценты обязательно нормируются (списание происходит в границах ставки рефинансирования, помноженной на коэффициент 1,8).

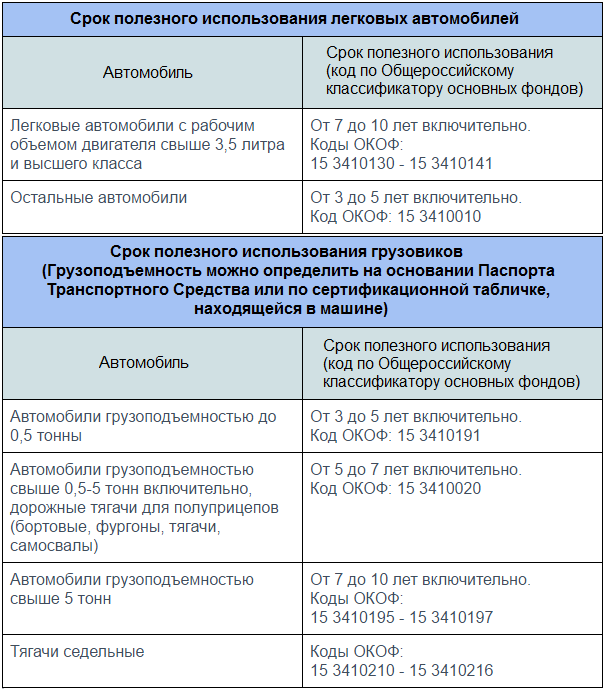

Срок полезного использования автомобиля

В течение СПИ законно производить списание первоначальной стоимости машины. Для новых автомобилей нормированы сроки по установленной Классификации Основных Средств:

Важно! Старайтесь выбирать минимальные указанные СПИ, это поможет в кратчайшие сроки списать расходы на покупку автомобиля.

Трудности появляются со СПИ автомобилей б/у, он вычисляется по формуле:

- СПИ б/у = СПИ аналогичного нового авто — срок эксплуатации прежним владельцем.

СПИ б/у вносится в ту же амортизационную группу, в какой он был у прежнего владельца. Лучше начислять амортизацию, даже если пользоваться автомобилем осталось меньше года. Когда машина приобреталась у физического лица, не занимающегося предпринимательством, СПИ определяется как по новым появившимся основным средствам.

Начисление амортизации на купленный автомобиль

Для грамотного расчета амортизации, нужно обладать знаниями о двух показателях:

- дате начала амортизации;

- СПИ, в течение которого и списывается первоначальная стоимость.

Выплата транспортного налога

Для бухгалтерского учета не важно, зарегистрирован автомобиль, или нет. Принимать к учету в составе основных средств можно и еще не прошедший регистрацию транспорт, при условии соблюдения обязательных условий для принятия его к БУ. Если имеет место подобный случай, не лишним будет завести на счете 01 «Основные средства» отдельный субсчет для отнесения к нему не прошедших регистрацию авто. Читайте также статью: → «Счет 01. Бухучет основных средств, пример, проводки».

ТН не платится за незарегистрированный транспортные средства, так что было бы удобным иметь под рукой данные об объектах, которые не будут браться в расчет при ежегодном отчете о транспортном налоге. А как только автомобиль зарегистрируют, по нему нужно будет делать стандартную проводку по счету 01.

В зависимости от региона, в котором предприятие зарегистрировано, в течение года необходимо делать отчисления в счет авансов по транспортному налогу (ТН).

Сумма ТН за весь год рассчитывается по формуле:

- Годовой налог = (Мощность двигателя)*(Ставка налога):(Число месяцев, сколько авто находится в собственности компании):12

По окончании года в налоговую выплачивается ТН за минусом авансовых отчислений, при этом налог на прибыль уменьшается на сумму ТН и авансовых платежей (их следует внести в перечень прочих расходов). Бухгалтера отчитываются по ТН не позже 1 числа февраля месяца.

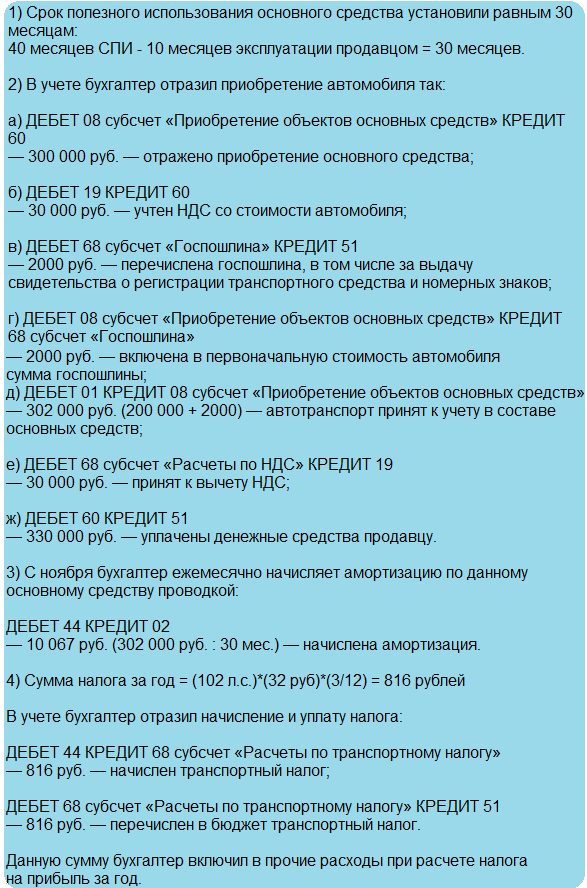

Бухгалтерский учет купленного автомобиля (пример)

Организация N в октябре купила авто (мощностью 102 л.с.) у сторонней компании. Уже в январе оно было зарегистрировано в ГИБДД, им сразу стали пользоваться. Цена машины была 330 000 рублей, включая НДС в размере 30 000 рублей. В акте приемки-передачи указан СПИ равный 40 месяцам, срок эксплуатации автомобиля — 10 месяцев. Ставка транспортного налога 32 рубля.

Нормирование горюче-смазочных материалов

Ранее Минфин предполагал нормирование ГСМ для правильного налогового учета, но на данный момент финансовое ведомство признало это правом организаций, не обязанностью, по причине отсутствия в налоговом кодексе подобных требований. Исходя из вышесказанного, предприятие, стоящее на налоговом учете при упрощенной форме налогообложения, суммы, затраченные на ГСМ, может учесть в полной мере или в границах норм.

Если было решено пользоваться нормами, то нужно знать, что они могут и не совпадать с нормами Минтранса. Подойдут данные, отраженные в технической документации завода-изготовителя машины. Или есть возможность выявить собственные показатели, исходя из замеров и расчетов, проведенных на предприятии. Налоговые служба на местах могут все же требовать соблюдения нормативов, так что нужно будет уметь отстоять свою позицию.

Приходуется купленное топливо на счет 10 «Материалы» субсчет «Топливо». Списание проводится на основании данных путевых листов и чеков на закупку ГСМ в полной мере по факту. Счета затрат: 20, 26, 44, 91… Рекомендуется также иметь отдельный субсчет на закупку ГСМ сверх нормативов. Читайте также статью: → «Особенности учета расходов на (горюче-смазочные материалы) ГСМ».

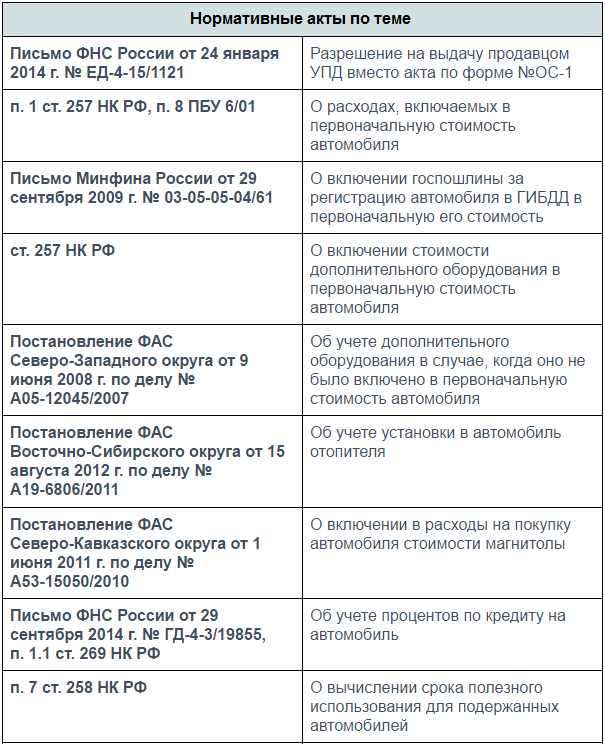

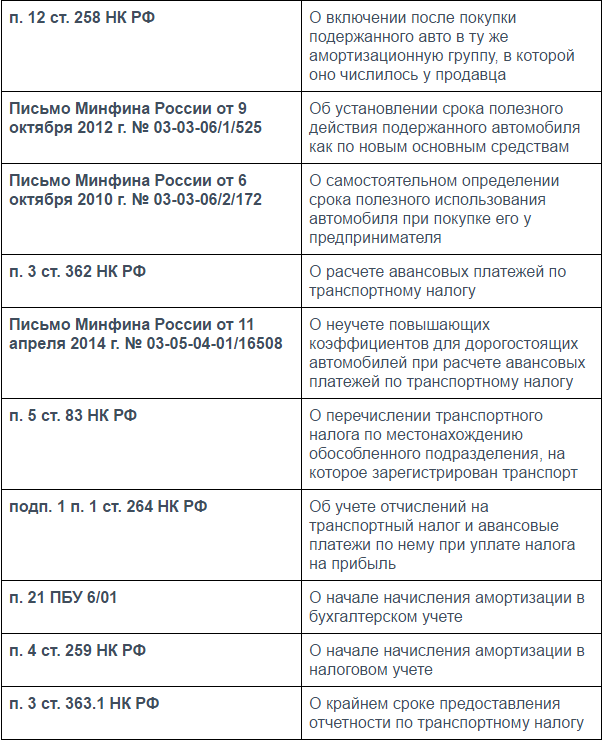

Нормативные акты по теме:

Типичные ошибки учета купленного автомобиля

Ошибка №1. Отказ от начисления амортизации в случаях, когда СПИ подержанного автомобиля выходит менее одного года.

Подобные действия могут вызвать споры с налоговой инспекцией. Даже если автомобиль был в пользовании прошлого владельца достаточно долго, и новому хозяину пользоваться машиной придется в течение короткого промежутка времени, следует все же начислять амортизацию. Проверяющие обнаружат несовпадения в случае, когда машиной пользовались дольше, чем предполагалось.

Ошибка №2. В случае, когда покупаемый подержанный автомобиль полностью амортизирован, компания самостоятельно начисляет срок полезного использования и осознанно занижает его с целью скорейшего списания стоимости машины.

Этого делать нельзя, так как в будущем налоговый инспектор заметит, что автомобиль эксплуатировался на протяжении большего срока, а значит амортизация была вычислена неправильно. Это будет означать, что налоги были занижены неправомерно.

Ошибка №3. Уплата предприятием транспортного налога на арендованный автомобиль.

ТН должен выплачиваться собственником машины (абз. 1 ст. 357 НК РФ), не арендателем, если только авто не зарегистрировано на фирму в лизинг. Но при этом даже на арендованную машину должен быть учтен экологический сбор, так как его выплачивает пользователь транспортного средства. Читайте также статью: → «Начислен транспортный налог: бухгалтерские проводки».

Ошибка №4. Неотображение в БУ данных по выплате страховых премий.

Суммы, перечисленные страховой компании, должны быть в полной мере отображены в БУ. Списание стоимости полиса может быть единовременным, или может происходить равными долями в течение всего срока действия договора. В учетной политике предприятия нужно обозначить предпочитаемый способ оплаты страховки.

Ответы на часто задаваемые вопросы

Вопрос №1. Как учесть доукомплектовку автомобиля предприятия магнитолой?

По обыкновению магнитола включена в базовую комплектацию, ее стоимость приплюсована к общей цене на машину. Следовательно, затраты на магнитолу относятся к первоначальной стоимости авто. Когда она покупается отдельно, затраты на ее приобретение учтутся единовременно или спишутся через амортизацию, в зависимости от цены (до 40 тыс. или более 40 тыс.). При спорах с налоговой можно доказать, что покупка магнитолы обоснована и направлена на увеличение прибыли, сказав, что она обеспечивает психологическую разгрузку водителя и повышает производительность труда.

Вопрос №2. Есть ли законный способ уменьшить налог на прибыль, используя данные о расходах на амортизацию автомобиля?

Да, такой способ есть. Возможно указание в расходах 30% от изначальной стоимости авто как амортизационной премии (АП), а потом учитывать траты на амортизацию за вычетом этой премии. АП нужно будет списывать в месяце, когда фирма начала амортизировать основное средство. Тем не менее, в БУ амортизация начисляется на общих условиях без принятия во внимание АП.

Вопрос №3. Нужно ли составлять ежеквартальный отчет о транспортном налоге?

Нет, существует только ежегодный отчет.

Вопрос №4. Как рассчитывать транспортный налог на дорогостоящие автомобили?

Повышающие коэффициенты для автомобилей с очень высокой стоимостью учитываются только по итогам прошедшего года и не применяются для расчетов авансовых платежей.

Вопрос №5. Как оформлять приобретение машины по схеме trade-in, то есть обмен старого автомобиля компании на новый транспорт с доплатой?

Сделка может быть проведена несколькими разными по своей сути способами, оба из которых абсолютно законны:

Оприходовать топливные карты в 1с. Как учитывать топливные карты в бухгалтерском учете и оприходовать бензин по ним? Налогообложение расходов на приобретение карты

В том числе и по топливным картам. Некорректно будет применять в данной ситуации «Операцию, введенную вручную». Вся загвоздка заключается в том, что в таком случае вы отразите одни лишь бухгалтерские проводки, упустив остальные, возможно нужные регистры.

Рассмотрим пошаговую инструкцию по учету и списанию топлива.

Поступление ГСМ

Перейдите в раздел «Банк и касса» и выберите пункт «Авансовые отчеты».

Создайте новый документ и укажите в шапке подотчетное лицо. В таблице товаров укажите ранее сознанную номенклатурную позицию. В нашем случае это «Бензин АИ-92». Очень важно правильно указать счет учета – 10.03 «Топливо».

При заполнении данного документа у вас не должно возникнуть никаких сложностей. После того, как вы указали все необходимые данные, проведите его.

В нашем примере мы использовали в качестве организации индивидуального предпринимателя на упрощенной системе налогообложения (доходы минус расходы). В связи с этим документ сформировал движения не только по бухгалтерскому и налоговому учету, но и по регистрам накопления «Прочие расчеты» и «Расходы при УСН».

Если бы вы отражали поступление ГСМ «Операцией, введенной вручную», то движения были бы только по одному регистру – бухгалтерскому. Делать это некорректно в связи с тем что, можно что-то не учесть в зависимости от выбранной системы налогообложения.

Списание бензина

Правильнее всего отразить в 1С 8.3 документом «Требование-накладная». Причина та же, что и в предыдущем примере. Кроме того, намного удобнее работать с документами, чем непосредственно с записями в регистре.

В предыдущем примере мы отразили поступление 30 литров бензина АИ-92, которые теперь числятся за Абрамовым Геннадием Сергеевичем. Предположим, что нам необходимо списать 20 литров в связи с поездкой.

Учет списания ГСМ в 1С Бухгалтерия будет произведен требованием-накладной. Заполнение шапки данного документа практически ничем не отличается от предыдущего.

Далее, на вкладке «Материалы» укажем наш бензин АИ-92 в количестве 20 литров. Удобнее заполнять данную табличную часть при помощи кнопки «Подбор» в связи с тем, что таким образом вы сразу моете увидеть остатки той или иной номенклатурной позиции.

Так же при заполнении табличной части важно правильно указать (10.03, как в авансовом отчете).

Мы наполнили все данные и можем провести документ. На изображении ниже вы можете увидеть, что сформировались две проводки по списанию ГСМ на счет затрат.

Так как наша организация применяет упрощенную систему налогообложения доходы минус расходы, на вкладке «Расходы по УСН» будут сразу два движения. Первой строкой будет отражен расход денежных средств по приобретению ГСМ авансовым отчетом. Второй строкой – приход, отражающий списание ГСМ.

Отражайте учет ГСМ в 1С 8.3 правильно, тогда при закрытии месяца все подобные расходы будут учтены.

Смотрите также видео инструкцию по списанию материалов:

Топливные карты бывают:

- денежными (выдаются на определенный лимит стоимости ГСМ);

- литровыми (выдаются на определенный лимит объема ГСМ).

Совет : в условиях постоянного роста цен на ГСМ приобретайте литровые топливные карты. Это выгоднее, поскольку заранее определенный объем топлива организация оплачивает по цене, действующей на дату выставления счета. До тех пор пока организация не выберет весь объем ГСМ по полученной карте, возможное повышение цен на топливо ее не затронет.

Как оформить топливную карту

Чтобы приобретать ГСМ при помощи топливных карт, с оптовым поставщиком или непосредственно с АЗС нужно заключить договор.

Обычно схема работы с топливными картами выглядит так.

1. Организация перечисляет поставщику 100-процентную предоплату, которая включает в себя стоимость топлива, цену самой карты (если карта передается организации за плату) и стоимость ее обслуживания. Некоторые нефтяные компании выдают карты бесплатно и не устанавливают плату за их обслуживание. Другие — взимают небольшую плату. При этом стоимость бензина, приобретенного по карте, как правило, ниже, чем при расчетах по талонам и за наличные.

2. После того как организация перечислила аванс, ей выдают топливную карту с pin-кодом. Когда водитель заправляет машину, он предъявляет карту на АЗС.

3. Ежемесячно после обработки данных поставщик топлива (эмитент карты) представляет организации-покупателю:

- счет-фактуру;

- акт приемки-передачи, где указывается объем и стоимость выбранного топлива;

- подробный отчет обо всех операциях по топливной карте. В него включаются сведения о поступлении и расходовании средств, а также о количестве отпущенных ГСМ.

Журнал учета топливных карт

Как правило, топливную карту закрепляют за конкретным сотрудником (водителем). Для контроля можно завести журнал учета приема и выдачи топливных карт. Типовой формы данного документа нет, поэтому организация вправе разработать ее самостоятельно. Порядок выдачи и возврата топливных карт не регламентируется. На практике можно обязать сотрудника сдавать карту либо ежедневно, либо при необходимости (по окончании срока ее действия, при увольнении, при уходе в отпуск и т. п.). Авансовые отчеты при расчетах за ГСМ с помощью топливных карт составлять не нужно.

Порядок бухучета топливных карт зависит от условий договора с поставщиком ГСМ.

Бухучет: получение карты бесплатно

В этом случае отражать карту в бухучете не требуется. К учету принимается лишь то безвозмездно полученное имущество, которое впоследствии можно реализовать и получить доход (п. 9 ПБУ 5/01). Продать топливную карту невозможно, поскольку она закрепляется за конкретной организацией.

Бухучет: приобретение с условием возврата

В этом случае организация должна внести поставщику залоговую стоимость карты. Когда использование карты будет прекращено, организация возвратит ее обратно, а поставщик вернет ей залоговую стоимость. Поскольку топливная карта является собственностью поставщика топлива, то такое имущество нужно учитывать отдельно от собственного имущества организации (п. 5 ПБУ 1/2008). Поэтому в бухучете полученную карту отразите на забалансовом счете в условной оценке. В отношении топливных карт можно открыть дополнительный субсчет, например, 015 «Топливные карты».

При оплате и получении топливной карты в бухучете сделайте следующие проводки:

Дебет 60 Кредит 51

— перечислена поставщику топлива залоговая стоимость карты;

Дебет 009

— отражено выданное залоговое обеспечение;

Дебет 015 «Топливные карты»

— принята топливная карта за баланс.

При возврате карты эмитенту:

Дебет 51 Кредит 60

— получена залоговая стоимость топливной карты;

Кредит 009

— списано выданное залоговое обеспечение;

Кредит 015 «Топливные карты»

— списана топливная карта с забалансового учета.

Бухучет: приобретение карты за плату

В этом случае стоимость топливной карты (за вычетом НДС) можно сразу списать на затраты (п. 5 ПБУ 10/99). Сумму НДС отразите отдельно на счете 19 «НДС по приобретенным ценностям». Для контроля учитывайте стоимость карты за балансом. Например, на счете 015 «Топливные карты». Кроме того, для более детального контроля целесообразно отражать поступление и движение топливных карт в журнале учета приема и выдачи топливных карт.

В бухучете сделайте записи:

Дебет 60 Кредит 51

— оплачена топливная карта;

Дебет 20 (23, 26, 44. ) Кредит 60

— списана на расходы стоимость топливной карты;

Дебет 19 Кредит 60

— отражен НДС со стоимости купленной карты;

Дебет 015 «Топливные карты»

— учтена топливная карта;

— принят к вычету входной НДС по приобретенной топливной карте.

Налоговый учет топливных карт зависит от условий, на которых поставщик их предоставляет (безвозмездно, под залог, за отдельную плату), а также от системы налогообложения, которую применяет организация.

ОСНО

Если поставщик предоставляет карту безвозмездно, отражать эту операцию в налоговом учете не нужно. В этом случае у организации не возникает экономической выгоды (дохода) (ст. 41 НК РФ).

Если поставщик передает карту в залог, ее получение и возврат в налоговом учете также не отражаются. Это следует из положений подпункта 2 пункта 1 статьи 251 и пункта 49 статьи 270 Налогового кодекса РФ.

Если поставщик предоставляет топливную карту за плату, то ее стоимость можно включить в состав прочих расходов (подп. 49 п. 1 ст. 264 НК РФ).

Пример отражения в бухучете и при налогообложении приобретения и списания топливной карты

4 июня ООО «Альфа» заключило с АЗС договор на обслуживание денежной топливной карты. В этот же день топливная карта была оплачена поставщику с расчетного счета организации. Стоимость карты — 118 руб. (в т. ч. НДС — 18 руб.). 5 июня карта выдана менеджеру А.С. Кондратьеву. 1 августа Кондратьев уволился и сдал карту. Обе операции были отражены в журнале учета приема и выдачи топливных карт .

В бухучете организации сделаны следующие проводки.

Дебет 60 Кредит 51

— 118 руб. — оплачена топливная карта;

Дебет 26 Кредит 60

— 100 руб. (118 руб. — 18 руб.) — отнесена на расходы стоимость топливной карты;

Дебет 19 Кредит 60

— 18 руб. — отражен НДС со стоимости топливной карты;

Дебет 015 «Топливные карты»

— 118 руб. — учтена топливная карта;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

— 18 руб. — принят к вычету входной НДС по топливной карте.

При расчете налога на прибыль за январь-июнь бухгалтер «Альфы» включил стоимость топливной карты (100 руб.) в состав расходов.

Входной НДС в сумме 18 руб. предъявлен к вычету из бюджета во II квартале.

УСН

Если поставщик предоставляет карту безвозмездно, отражать эту операцию в книге учета доходов и расходов не нужно. В этом случае у организации не возникает экономической выгоды (дохода) (ст. 41 НК РФ).

Если поставщик передает карту в залог, ее получение и возврат в книге учета также не отражаются (п. 1 ст. 346.15, подп. 2 п. 1 ст. 251, ст. 346.16 НК РФ).

Ситуация: можно ли при расчете единого налога при упрощенке включить в расходы стоимость топливной карты, предоставленной за плату? Организация применяет упрощенку и платит единый налог с разницы между доходами и расходами.

Перечень расходов на содержание служебного транспорта, приведенный в подпункте 12 пункта 1 статьи 346.16 Налогового кодекса РФ, открыт. Однако:

- такие расходы должны быть экономически обоснованны и документально подтверждены;

- служебный автомобиль должен использоваться организацией в деятельности, направленной на получение доходов.

При соблюдении этих условий организация вправе включить стоимость топливной карты в расходы при расчете единого налога. Аналогичная точка зрения отражена в письме Минфина России от 22 июня 2004 г. № 03-02-05/2/40.

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы расходы по приобретению топливной карты не влияют.

ОСНО и ЕНВД

Если расходы на ГСМ (приобретение топливной карты) одновременно относятся к деятельности организации, облагаемой ЕНВД, и деятельности на общей системе налогообложения, то такие расходы нужно распределить (п. 9 ст. 274 НК РФ). Расходы на ГСМ (приобретение топливной карты), относящиеся к одному виду деятельности организации, распределять не нужно.

Сумму НДС, выделенную в счете-фактуре, распределите по методике, установленной в пунктах 4 и 4.1 статьи 170 Налогового кодекса РФ.

Сумму НДС, которую нельзя принять к вычету, прибавьте к полученной сумме расходов по деятельности организации, облагаемой ЕНВД (подп. 3 п. 2 ст. 170 НК РФ).

Пример распределения стоимости топливной карты. Организация применяет общую систему налогообложения и платит ЕНВД

ООО «Торговая фирма «Гермес»» продает товары оптом и в розницу. По оптовым операциям организация применяет общую систему налогообложения (налог на прибыль рассчитывает ежемесячно) и платит НДС. В городе, где работает «Гермес», розничная торговля переведена на ЕНВД.

4 мая «Гермес» заключил с АЗС договор на обслуживание литровой топливной карты. Стоимость карты — 118 руб. (в т. ч. НДС — 18 руб.). Карта предназначена для заправки автомобиля, который одновременно используется в двух видах деятельности.

В учетной политике организации сказано, что общехозяйственные расходы распределяются пропорционально доходам за каждый месяц отчетного (налогового) периода. Чтобы распределить расходы на приобретение топливной карты между двумя видами деятельности, бухгалтер «Гермеса» сопоставил доходы по оптовой торговле с общей суммой доходов.

Сумма доходов, полученных «Гермесом» от различных видов деятельности за май, составляет:

- по оптовой торговле (без учета НДС) — 26 000 000 руб.;

- по розничной торговле — 12 000 000 руб.

Операции, освобожденные от НДС, организация не осуществляла.

Доля доходов от оптовой торговли в общей сумме доходов за май составила:

26 000 000 руб. : (26 000 000 руб. + 12 000 000 руб.) = 0,684.

К деятельности организации на общей системе налогообложения относятся расходы на приобретение топливной карты в сумме:

(118 руб. — 18 руб.) × 0,684 = 68 руб.

При расчете налога на прибыль за май бухгалтер «Гермеса» учел расходы на приобретение топливной карты в сумме 68 руб. Сумму НДС, которую можно принять к вычету, бухгалтер «Гермеса» сможет определить по итогам II квартала.

О том, как списать ГСМ, приобретенные по топливным картам, см. Как отразить в учете приобретение ГСМ по топливным картам .

Суть операций сводится к следующему: организация приобретает топливную карту, по ней расплачивается за топливо на АЗС в течение месяца единовременными платежами. Информация о количестве приобретенного топлива отражается на карте. Расходы на топливо включаются в состав расходов организации.

Для удобства используем числовой пример.

Пример. Организация перечислила поставщику предоплату за 1000 л бензина по цене 11,8 руб. за 1 л (в том числе НДС 1,8 руб.), отпускаемого по топливной карте. Отдельно была оплачена поставщику стоимость топливной карты в сумме 118 руб., в том числе НДС 18 руб. По данной карте было выбрано 990 л бензина, из которых на конец месяца 20 л осталось неизрасходованными в бензобаке автомобиля.

Д К 51 Сумма, руб. 11 800 (1000 х 11,8)

Д К 51 Сумма, руб. 118

Д 50-3 К 60-1 Сумма, руб. 100 (118 — 18)

Д 19 К 60-1 Сумма, руб. 18

Д 68 К 19 Сумма, руб. 18

- Наличие счета-фактуры

Д 71 К 50-3 Сумма, руб. 100

Д 10-3 К 71 Сумма, руб. 9900 (990 х (11,8 — 1,8))

Д 19 К 71 Сумма, руб. 1782 (990 х 1,8)

Д 60-1 Субсч. «Расчеты с поставщиками» К 60-2 Субсч. «Авансы выданные» 11 682

Д 50-3 К 71 Сумма, руб. 100

Д 20 (23, 26, 29, 44) К 10-3 Сумма, руб.

В соответствии с нормы расходов топлива устанавливаются на основе фактического пробега (на основании путевого лица) помноженного на норму расхода топлива для соответствующей марки машины (л/100 км), скорректированную на коэффициенты учитывающие факторы, изложенные в Р3112194-0366-03. Во соответствии с письмом

По окончании месяца, на основании документов, выставленных поставщиком производятся следующие записи:

Отражен отпуск бензина поставщиком держателю топливной карты по накладной поставщика.

Д 71 К 60-1 Субсч. «Расчеты с поставщиками» Сумма, руб. 11 682 (990 х 11,8)

Д 68 К 19 Сумма, руб. 1 782

Перечислены поставщику денежные средства в порядке предоплаты приобретаемого бензина

Д 60-2 Субсч. «Авансы выданные» К 51 Сумма, руб. 11 800 (1000 х 11,8)

Перечислены поставщику денежные средства в оплату приобретаемой топливной карты

Д 60-1 Субсч. «Расчеты с поставщиками» К 51 Сумма, руб. 118

Принята к учету полученная от поставщика топливная карта.

Д 50-3 К 60-1 Сумма, руб. 100 (118 — 18)

Отражена сумма НДС, предъявленная организации поставщиком

Д 19 К 60-1 Сумма, руб. 18

Принята к вычету сумма НДС, оплаченная организацией при приобретении карты

Д 68 К 19 Сумма, руб. 18

Примечание: для принятия НДС к вычету в соответствии со статьей 172 НК РФ должны выполнятся следующие условия

- Товары (работы, услуги) приобретались для производства товаров (работ, услуг) реализация которых признается объектом налогообложения НДС

- Наличие счета-фактуры

- Оприходование приобретенных товаров (работ, услуг)

- Фактическая оплата приобретенных товаров (работ, услуг)

Д 71 К 50-3 Сумма, руб. 100

Оприходован бензин, заправленный в бак автомобиля по топливной карте на основании отчета и иных документов, выданных электронным терминалом

Д 10-3 К Сумма, руб. 9900 (990 х (11,8 — 1,8))

Отражена сумма НДС по оприходованному бензину

Д 19 К 60-1 Сумма, руб. 1782 (990 х 1,8)

Зачтен ранее выданный аванс (предоплата)

Д 60-1 «Расчеты с поставщиками» К 60-2 . «Авансы выданные» Сумма, руб. 11682

Возвращена водителем топливная карта в кассу организации

Д 50-3 К 71 Сумма, руб. 100

Списана стоимость израсходованного организацией бензина на основании путевого листа автомобиля.

Д 20 (23, 26, 29, 44) К 10-3 Сумма, руб. 9 700 ((990 — 20) х (11,8-1,8))

Фактически израсходованное количество бензина определяется исходя из пробега автомобиля и нормы расхода бензина на 100 км. Норма расхода бензина утверждается приказом руководителя исходя из контрольного замера расхода топлива.

В соответствии с Руководящим документом Р3112194-0366-03 «Нормы расхода топлив и смазочных материалов на автомобильном транспорте» (утв. Минтрансом РФ 29 апреля 2003 г.) Р3112194-0366-03. Во соответствии с письмом УМНС по г. Москве от 30 апреля 2004 г. № 26-12/31459 оправдательным документом для списания расходов на ГСМ служит путевой лист.

Примечание: в соответствии с пп. 11 п. 1 ст. 264 НК организация вправе отнести на расходы для целей налогообложения расходы на бензин, это можно сделать, даже если транспортное средство взято организацией в аренду (Письмо Управления МНС по г. Москве от 23 января 2003 г. N 26-12/4740).

По окончании месяца, на основании документов, выставленных поставщиком, производятся следующие записи:

Принят к вычету НДС по оплаченному и оприходованному бензину на основании полученного счета-фактуры.

Д 68 К 19 Сумма, руб. 1 782

Вариант 3 (наименее трудоемкий).

Перечислены поставщику денежные средства в порядке предоплаты приобретаемого бензина

Д 60-2 Субсч. «Авансы выданные» К 51 Сумма, руб. 11 800 (1000 х 11,8)

Перечислены поставщику денежные средства в оплату приобретаемой топливной карты

Д 60-1 Субсч. «Расчеты с поставщиками» К 51 Сумма, руб. 118

Принята к учету полученная от поставщика топливная карта (118 — 18).

Д 50-3 К 60-1 Сумма, руб. 100

Отражена сумма НДС, предъявленная организации поставщиком

Д 19 К 60-1 Сумма, руб. 18

Принята к вычету сумма НДС, оплаченная организацией при приобретении карты

Д 68 К 19 Сумма, руб. 18

Примечание: для принятия НДС к вычету в соответствии со статьей 172 НК РФ должны выполнятся следующие условия

- Товары (работы, услуги) приобретались для производства товаров (работ, услуг) реализация которых признается объектом налогообложения НДС

- Наличие счета-фактуры

- Оприходование приобретенных товаров (работ, услуг)

- Фактическая оплата приобретенных товаров (работ, услуг)

Д 71 К 50-3 Сумма, руб. 100

По окончании месяца, на основании документов, выставленных поставщиком

Оприходован бензин, заправленный в бак автомобиля по топливной карте на основании накладной поставщика

Д 10-3 К 60-1 «Расчеты с поставщиками» Сумма, руб. 9900 (990 х (11,8 — 1,8))

Отражена сумма НДС по оприходованному бензину

Д 19 К 60-1 Сумма, руб. 1782 (990 х 1,8)

Зачтен ранее выданный аванс (предоплата)

Д 60-1 «Расчеты с поставщиками» К 60-2 . «Авансы выданные» Сумма, руб. 11682

Принят к вычету НДС по оплаченному и оприходованному бензину на основании полученного счета-фактуры.

Д 68 К 19 Сумма, руб. 1 782

Списана стоимость израсходованного организацией бензина на основании путевого листа автомобиля.

Д 20 (23, 26, 29, 44) К 10-3 Сумма, руб. 9 700 ((990 — 20) х (11,8-1,8))

Фактически израсходованное количество бензина определяется исходя из пробега автомобиля и нормы расхода бензина на 100 км. Норма расхода бензина утверждается приказом руководителя исходя из контрольного замера расхода топлива.

В соответствии с Руководящим документом Р3112194-0366-03 «Нормы расхода топлив и смазочных материалов на автомобильном транспорте» (утв. Минтрансом РФ 29 апреля 2003 г.) нормы расходов топлива устанавливаются на основе фактического пробега (на основании путевого лица) помноженного на норму расхода топлива для соответвующей марки машины (л/100 км), скорректированную на коэффициенты учитывающие факторы, изложенные в Р3112194-0366-03. Во соответствии с письмом УМНС по г. Москве от 30 апреля 2004 г. № 26-12/31459 оправдательным документом для списания расходов на ГСМ служит путевой лист.

Примечание: в соответствии с пп. 11 п. 1 ст. 264 НК организация вправе отнести на расходы для целей налогообложения расходы на бензин, это можно сделать, даже если транспортное средство взято организацией в аренду (Письмо Управления МНС по г. Москве от 23 января 2003 г. N 26-12/4740).

Генеральный директор аудиторской компании «АС-АУДИТ»

Сергей Долгалев

Компании, для функционирования которых необходимы транспортные средства, ежедневно сталкиваются с затратами на покупку бензина, дизельного топлива и прочих материалов и регулярно проводят учет топливных карт в бухгалтерском учете.

А реалии бухгалтерского учета горюче-смазочных материалов таковы, что неизбежно возникает разрыв по времени между появлением в бухгалтерии предприятия документов от топливной компании и моментом заправки служебного транспорта. Автомобили заправляются ежедневно, а отчет от поставщика ГСМ приходит на последний день месяца. Исходя из возникающих проблем практического оприходования и списания ГСМ, была разработана оптимальная схема бухгалтерских проводок и учета ГСМ по топливным картам.

Что такое топливная карта?

Топливная микропроцессорная карта (смарт-карта) автозаправочной станции или топливной компании – это современное техническое средство учета отпуска ГСМ. По сути это не платежное средство, а инструмент строгой отчетности, дающее право владельцу на получение некоторого количества топлива.

- лимитированные (на топливную карту вносится какое-то количество бензина, а на определенный период устанавливается предел его расходования);

- нелимитированные (на топливную карту вносится некоторое количество литров топлива, которое впоследствии выдается владельцу карты в неограниченном литраже в пределах объема, имеющегося на карте).

Также карты бывают: (нажмите для раскрытия)

- литровые (когда покупается определенное количество литров топлива, и оно выдается вне зависимости от рыночной стоимости ГСМ на день заправки);

- денежные (пополняется баланс карты, и топливо отпускается по цене, актуальной на день покупки, в пределах суммы средств на карте).

Как оформить обслуживание по топливной карте?

Топливная карта может передаваться за плату или бесплатно в случае ее последующего возвращения (определяется пунктом договора).

Согласно пункту договора, поставка топлива будет производиться посредством его выборки на АЗС поставщика. Днем поставки будет признана дата выборки ГСМ.

Получается, что деньги, отданные поставщику топлива, будут являться предоплатой на какой-либо объем топлива. Моментом перехода прав на ГСМ станет момент заправки транспорта.

Рекомендации по учету топлива и работе с топливными картами

Компания, решившая работать с топливными картами, должна позаботиться о некоторых моментах:

- На предприятии должна присутствовать Учетная политика и рабочий План счетов (бухгалтер открывает счет и субсчет для учета топлива и топливной карты или учитывает карту на забалансовом счете).

- В Учетной политике должны иметься следующие пункты:

- о стоимости, по которой ГСМ приходуется и списывается;

- о методе учета транспортно-заготовительных затрат по ГСМ;

- о способе постановки карт на баланс;

- об утверждении специального журнала по учету топливных карт;

- о наименованиях складов, где приходуются ГСМ;

- о не следовании ПБУ 18/02, если компания относится к малым предприятиям на ОСНО.

- В Учетной политике определиться с затратами для расчета налогов по:

- ГСМ, израсходованным сверх нормы.

- ГСМ в рамках норм (отнести к материальным расходам или к расходам на содержание транспортных средств).

- Топливным картам (отнести к материальным затратам или к затратам на содержание транспортных средств, или к другим затратам, связанным с производством и продажами).

- Документооборот. Нужно утвердить форму бланка путевого листа.

- Приказ о норме расхода ГСМ (ориентироваться на нормы Минтранса).

- Контроль за расходованием ГСМ сверх нормы для каждого автомобиля (занести в путевой норму, фактический расход). Перерасход отразить на счете 91.2 (непроизводственный расход).

- Наличие журнала учета поступления, перемещения, выдачи, списания топливных карт с указанием:

- даты выдачи карты водителю;

- инициалы водителя и его личная подпись;

- дата возвращения карты в бухгалтерию;

- марки заправляемого автомобиля;

- гос. регистрационного номера авто.

- Организация запроса у поставщика ГСМ ежемесячного отчета по операциям по топливным картам.

- Разработка табличной ведомости (Excel) и внутренней аналитической таблицы для удобного учета списания ГСМ по путевым листам.