Дорогой автомобиль дорог вдвойне

Покупка компанией дорогостоящего легкового автомобиля не всегда прихоть. Зачастую такая машина необходима организации для представительских целей. А потому, чтобы произвести хорошее впечатление на потенциальных клиентов или партнеров, руководство за ценой не постоит. И то, что списывать расходы на такую покупку, скорее всего, придется в 2 раза дольше, чем обычно, его не остановит. Однако это далеко не единственная проблема, которую доставит бухгалтеру дорогостоящее авто.

асходы на покупку автомобиля списывают через амортизационные отчисления. По легковушкам, имеющим первоначальную стоимость более 600 000 рублей, эти отчисления в налоговом учете рассчитывают в особом порядке. При начислении амортизации в отношении таких машин нужно использовать специальный понижающий коэффициент 0,5(*1). Как правильно его применять, Налоговый кодекс практически не поясняет. Между тем вопросов здесь традиционно больше, чем ответов.

Критерий новый, правила старые

Стоимостной критерий, равный 600 000 рублей, действует с 1 января 2008 года. Ранее специальный коэффициент 0,5 применялся по легковушкам стоимостью свыше 300 000 рублей. В связи с чем возникли сомнения: как быть с машинами промежуточной стоимости (от 300 000 до 600 000 руб.), которые были куплены и введены в эксплуатацию до 2008 года? Нужно ли по ним продолжать применять понижающий коэффициент? Специалисты Минфина России считают, что да. В своих разъяснениях финансисты подчеркивают, что «организация не может менять выбранный метод начисления амортизации». Таковы требования пункта 3 статьи 259 Кодекса. А значит, амортизация по указанным транспортным средствам в 2008 году должна начисляться с применением коэффициента 0,5(*2). Однако не совсем понятно, причем тут метод начисления (линейный и нелинейный), когда речь идет именно о норме амортизации, которая и применяется со спецкоэффициентом. В рассматриваемой ситуации ни метод начисления амортизации, ни сама норма амортизации не меняются. Изменения касаются лишь суммы, которую компания ежемесячно учитывает при расчете базы по налогу на прибыль.

На наш взгляд, пользоваться указанными письмами финансового ведомства не следует. Хотя не исключено, что, прекратив применение понижающего коэффициента, фирма столкнется с претензиями проверяющих. Арбитражная практика по данному вопросу пока не сложилась. В качестве аргумента в свою пользу организация может привести следующее. Начисление амортизации по нормам, ниже установленных статьей 259 Кодекса, допускается исключительно по решению руководителя организации. Оно должно быть закреплено в приказе по учетной политике для целей налогообложения. Использование пониженных норм амортизации допускается только с начала и в течение всего налогового периода(*3). Так что вышеуказанные письма еще и противоречат тексту Кодекса, поскольку применять понижающий коэффициент, который не установлен ни приказом о налоговой политике, ни законодательством, просто неправомерно.

Дорогое авто: покупаем.

Компания может приобрести дорогой автомобиль, как новый, так и бывший в употреблении. Рассмотрим особенности начисления амортизации в обеих ситуациях.

Легковые автомобили относятся к 3-й амортизационной группе со сроком полезного использования от 3 до 5 лет включительно. Это следует из положений статьи 258 Налогового кодекса и классификации основных средств, включаемых в амортизационные группы(*4). С новыми автомобилями все просто. Компания самостоятельно устанавливает полезный срок использования автомобиля на дату ввода его в эксплуатацию в рамках указанного интервала.

С б/у-автомобилями дело обстоит сложнее. При расчете нормы амортизации по такому имуществу фирма вправе уменьшить общий срок полезного использования на количество лет (месяцев) его эксплуатации предыдущими собственниками. Период службы машины у прежних владельцев нужно документально подтвердить. С этим у компании могут возникнуть проблемы. Например, если автомобиль будет куплен у физлица. В таком случае подтверждающим документом может служить паспорт транспортного средства(*5). В нем будут указаны все предыдущие хозяева машины, а также периоды, в течение которых она находилась у них в собственности (т. е. теоретически эксплуатировалась).

Если выяснится, что автомобиль использовался прежними хозяевами 5 лет и более, то компания вправе самостоятельно определить срок его полезного использования. Только следует учесть требования техники безопасности и другие факторы(*6). Кроме того, новый срок использования транспорта должен быть не менее 12 месяцев. В противном случае такое основное средство не будет отвечать критериям амортизируемого имущества(*7).

Применение понижающего коэффициента приводит к тому, что фирма фактически не сможет списать стоимость автомобиля в установленный срок полезного использования. Рассмотрим на примере.

Пример

Организация в марте приобрела легковой автомобиль первоначальной стоимостью 650 000 руб. В этом же месяце его ввели в эксплуатацию. Приобретенный автомобиль входит в 3-ю амортизационную группу. Организацией установлен срок полезного использования 4 года (48 месяцев) и линейный метод начисления амортизации.

По легковым автомобилям организация к основной норме амортизации применяет специальный коэффициент 0,5. Ежемесячная норма амортизации с учетом специального коэффициента равна:

(1 / 48) x 100% x 0,5 = 1,04166%.

Ежемесячная сумма начисленной амортизации составит:

650 000 руб. x 1,04166% = 6 770,83 руб.

В течение срока полезного использования сумма амортизации будет равна:

6770,83 руб. x 48 мес. = 324 999,84 руб.

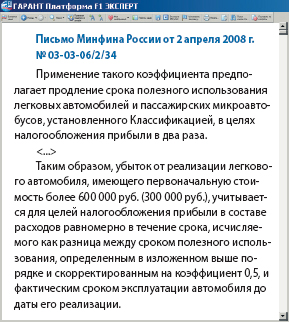

Как видим, полученная сумма почти в 2 раза меньше первоначальной стоимости приобретенного автомобиля. Как быть? Ответ на этот вопрос содержится в письме Минфина России от 2 апреля 2008 года N 03-03-06/2/34. Как пояснило ведомство, применение понижающего коэффициента предполагает продление срока полезного использования, установленного классификацией, в целях налогообложения прибыли в 2 раза. Разъяснение ведомства хоть и не бесспорно, но в этом случае выгодно компаниям. Ведь, увеличив срок полезного использования автомобиля, организация сможет списать оставшуюся часть стоимости имущества. К этому письму мы еще вернемся при рассмотрении порядка продажи дорогого авто.

Применение понижающего коэффициента обусловлено лишь стоимостным критерием. Новую ли машину приобретает компания или бывшую в употреблении — значения не имеет. Если автомобиль стоит более 600 000 рублей, амортизация по нему должна начисляться с учетом коэффициента 0,5.

. модернизируем.

Первоначальная стоимость автомобиля может увеличиваться. Например, в результате проведенной модернизации, дооборудования и т. п. В итоге стоимость машины может превысить норматив, установленный статьей 259 Кодекса. Значит ли это, что компания должна будет применять спецкоэффициент? Данный момент в Кодексе не прописан. Налоговое ведомство настаивает, что в этом случае фирма должна со следующего после модернизации месяца начислять амортизацию с применением коэффициента 0,5(*8).

Однако с данными выводами можно поспорить. Коэффициент 0,5 применяется в случае, если первоначальная стоимость автомобиля превысит установленный лимит. Данная стоимость формируется именно в момент приобретения машины. Как она будет меняться в дальнейшем, увеличиваться или уменьшаться, не важно. На наш взгляд, измененная стоимость не может называться первоначальной. Поэтому применять спецкоэффициент в данном случае не нужно. Аналогичной логики придерживаются и специалисты столичного налогового ведомства. Так, в одном из своих разъяснений они рассмотрели ситуацию, когда стоимость автомобиля превысила установленный предел в результате переоценки. По мнению ведомства, применение понижающего коэффициента не зависит от того, как изменяется в дальнейшем восстановительная стоимость объекта(*9).

Пунктом 9 статьи 259 Налогового кодекса определено, что по легковым автомобилям и пассажирским микроавтобусам, имеющим первоначальную стоимость соответственно более 600 000 и 800 000 рублей, основная норма амортизации применяется со специальным коэффициентом 0,5.

Если в результате проведенной модернизации первоначальная стоимость увеличится и превысит установленный лимит, то с 1-го числа следующего после модернизации месяца амортизация должна начисляться с применением коэффициента 0,5. При этом пунктом 1.1 статьи 259 Кодекса предусмотрена возможность единовременно признавать в составе расходов до 10 процентов затрат на капитальные вложения, осуществленные при модернизации. Такую налоговую премию учитывают в расходах единовременно в месяце, следующем за вводом модернизированного основного средства в эксплуатацию (письма Минфина России от 16.07.2007 N 03-03-06/1/486, от 26.07.2007 N 03-03-06/1/529). В то же время затраты на капвложения, осуществляемые после ввода объекта в эксплуатацию, признают в периоде, на который приходится дата изменения первоначальной стоимости (письмо Минфина России от 22.01.2008 N 03-03-06/1/29). После списания премии амортизация начисляется на оставшуюся сумму.

. продаем.

При реализации основного средства полученные доходы можно уменьшить на остаточную стоимость проданного имущества. Она равна разнице между первоначальной стоимостью объекта и суммой амортизации, начисленной за период эксплуатации(*10). Не исключено, что в результате такой операции фирма может получить убыток. Его включают в расходы равными долями в течение срока, который определяют как разницу между сроком полезного использования имущества и фактическим сроком его эксплуатации до момента продажи(*11).

Получили убыток от продажи дорогостоящей машины? Минфин России рекомендует списывать его с учетом коэффициента 0,5

Как мы уже отмечали, по мнению Минфина России, применение спецкоэффициента увеличивает срок полезного использования автомобиля в 2 раза. В данном случае разъяснение ведомства невыгодно компаниям. Ведь по логике финансистов получается, что списывать убыток от реализации машины компании также придется в 2 раза дольше.

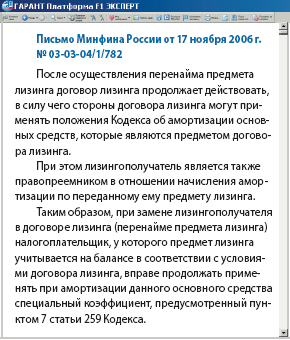

Аналогичного мнения финансисты придерживались и ранее. Так, в одном из писем они разъяснили, что при учете убытка от реализации легковушки, являющейся предметом лизинга, срок полезного использования должен быть скорректирован в том числе на понижающий коэффициент 0,5(*12). За применение спецкоэффициента при списании убытка от продажи дорогостоящего автомобиля ратует и налоговое ведомство(*13).

Однако, по нашему мнению, позиция финансового ведомства более чем спорна. В письме N 03-03-06/2/34 снова можно наблюдать некорректное обращение с понятиями. Как уже подчеркивалось, спецкоэффициент относится только к норме амортизации, уменьшая ее вдвое. При этом срок полезного использования остается без изменения. Ведь, как следует из пункта 1 статьи 258 Кодекса, данный срок может быть увеличен лишь в результате проведения реконструкции, модернизации или техперевооружения объекта основных средств. Таким образом, применять при списании убытка понижающий коэффициент не нужно. Вдобавок обратимся к письму Минфина России от 27 декабря 2005 года N 03-03-04/1/454. В нем финансисты отметили, что убыток от реализации амортизируемого имущества, которое фактически используется дольше установленного срока полезного использования, учитывают единовременно.

. и передаем (получаем) в лизинг

Начислять амортизацию по переданному (полученному) в лизинг автомобилю должна та сторона, которая учитывает машину на своем балансе. Рассмотрим порядок расчета амортизационных отчислений по дорогостоящим авто, являющимся предметом лизинга.

В этом случае компания рассчитывает амортизацию с учетом сразу 2 коэффициентов: понижающего, равного 0,5, и повышающего, равного 3. Получается, что если автомобиль стоимостью более 600 000 рублей является предметом лизинга, то компания должна рассчитывать амортизацию по нему с применением совокупного коэффициента 1,5 (0,5 x 3).

Отметим, что применение повышающего коэффициента является добровольным. Фирма вправе установить свой повышающий коэффициент, но не выше 3. Свое решение компания должна зафиксировать в приказе по учетной политике для целей налогообложения. Повышающий коэффициент должен быть установлен на дату ввода предмета лизинга в эксплуатацию. При этом возможность изменения размера данного коэффициента в течение срока амортизации лизингового имущества Кодексом не предусмотрена. Такие разъяснения приведены в письме Минфина России от 6 октября 2006 года N 03-03-04/1/682. То есть логика финансового ведомство по вопросам применения понижающих и повышающих коэффициентов совпадает.

Предметом лизинга может выступать имущественный комплекс, в состав которого могут входить и автотранспортные средства, в том числе дорогостоящие. В этом случае применение коэффициента ускоренной амортизации не выше 3 возможно в отношении каждого амортизируемого объекта основных средств, входящего в комплекс. Исключение составляет имущество, относящееся к 1, 2 и 3-й амортизационным группам, если амортизация по данным объектам начисляется нелинейным методом(*14). В любом случае амортизация по дорогостоящему авто, входящему в состав комплекса, должна определяться с учетом понижающего коэффициента 0,5.

Рассмотрим следующую ситуацию. Лизингополучатель в период действия договора лизинга передает свои права и обязанности другому лицу (перенаем). При этом предмет лизинга (в нашем случае дорогостоящий автомобиль) будет учитываться у лизингодателя. Сможет ли он в таком случае продолжать применять при амортизации данного основного средства специальный коэффициент не выше 1,5? Минфин России дает положительный ответ на данный вопрос.

Грядущие изменения

Почти 6 лет прошло с того момента, как законодатели ввели в действие понижающий коэффициент 0,5. Тем не менее порядок его применения до сих пор не стал понятнее. Однако в скором времени все недоразумения, связанные с использования спецкоэффициента, должны исчезнуть. Дело в том, что с 1 января 2009 года в Налоговый кодекс вносятся существенные изменения, которые затрагивают порядок начисления амортизации. Одна из поправок попросту отменяет применение понижающего коэффициента к легковым автомобилям и пассажирским микроавтобусам(*15). Правда, пока неясно, коснется ли эти изменения всех транспортных средств или только машин, которые будут введены в эксплуатацию в следующем году. На наш взгляд, прекратить применение спецкоэффициента нужно будет по всем дорогостоящим авто. Не исключено, что Минфин России выскажет другую точку зрения. Однако доказать ее финансистам будет непросто. Снова сослаться на то, что фирма не имеет права менять выбранный метод начисления амортизации, а потому должна продолжать применять коэффициент 0,5, не удастся. Ведь согласно новой редакции пункта 1 статьи 259 Кодекса допускается изменение метода начисления амортизации с начала очередного налогового периода. А значит, если ведомства будут упорствовать, то мы рекомендуем учесть, что организация вправе перейти с линейного на нелинейный метод начисления амортизации. Причем для данного перехода никаких ограничений не установлено. Соответственно, если перейти по 3, 4 и 5-й группам на новый, нелинейный метод, то можно будет не только забыть про понижающий коэффициент, но и повысить амортизационные отчисления на суммы выше, чем при линейном методе.

Из новой редакции главы 25 Налогового кодекса (в редакции Федерального закона от 22.07.2008 N 158-ФЗ) исключена норма, согласно которой к легковым автомобилям и пассажирским микроавтобусам первоначальной стоимостью 600 000 и 800 000 рублей соответственно применяется понижающий коэффициент 0,5. Для налогоплательщика такое изменение улучшает его положение, поскольку амортизация будет списываться быстрее в 2 раза.

В силу пункта 4 статьи 5 Кодекса акты законодательства о налогах и сборах могут иметь обратную силу, если предусматривают это. Законом N 158-ФЗ прямо не прописано, что введенные им нормы относительно амортизации распространяют свое действие на правоотношения, возникшие до вступления его в силу.

Таким образом, вносимые изменения действуют в отношении легковых автомобилей и пассажирских микроавтобусов первоначальной стоимостью 600 000 и 800 000 рублей соответственно, введенных в эксплуатацию уже после 1 января 2009 года. При начислении амортизации по машинам, введенным в эксплуатацию до 2009 года, следует продолжать применять понижающий коэффициент 0,5.

При применении нелинейного метода, если по автомобилю истек срок полезного использования, его можно вообще исключить из состава амортизационной группы. При этом суммарный баланс этой группы на дату вывода машины из ее состава не изменится, а начисление амортизации исходя из суммарного баланса продолжится. Срок полезного использования автомобиля, введенного в эксплуатацию до 1-го числа года, с начала которого фирма перешла на нелинейный метод, принимают с учетом срока эксплуатации объекта до указанной даты без всякого понижающего коэффициента.

О других изменениях, произошедших в порядке начисления амортизации, вы можете прочитать на стр. 18 нашего журнала.

Все уже привыкли к списку самых богатых людей, который ежегодно публикует журнал «Форбс». Пожалуй, каждый уважающий себя бизнесмен мечтает рано или поздно попасть в этот список. Однако немногие знают, что аналогичные соревнования проводятся и среди автомобилей. Так, в 2008 году самым дорогим спортивным авто был признан Lamborghini Reventon. Купить такую машину смогут только 20 счастливчиков. Если, разумеется, они будут в состоянии выложить за данный эксклюзив около миллиона евро.

Но, как известно, важно не только то, за сколько машина куплена, но и то, сколько придется потратить на ее обслуживание. И по этому показателю также ежегодно составляется десятка лидеров. Так, согласно американскому рейтингу самые дорогие в эксплуатации автомобили — немецкие. На первом месте списка стоят Audi A8 и Mercedes-Benz G-класса. Средняя стоимость каждого текущего гарантийного ремонта обоих автомобилей за 5 лет составила около 1640 долларов США. Несколько дешевле обойдется техобслуживание машины Jaguar XK. Заплатить за него придется 1629 американских долларов. Третье место в рейтинге занимает Range Rover. Его ремонт обойдется в среднем в 1600 долларов США.

Автор статьи:

В.В. Семенихин,

руководитель

«Экспертбюро Семенихина»,

участник Экспертного совета

по налоговому

законодательству

при Комитете

Государственной думы

по бюджету и налогам

Экспертиза статьи:

С.П. Родюшкин,

служба Правового

консалтинга ГАРАНТ,

профессиональный

бухгалтер-эксперт

Можно ли получить выплату по ОСАГО без учёта износа? Судебная практика Верховного суда

Автовладельцы уже много лет негодуют от одной важной и неприятной тонкости в законодательстве об ОСАГО – расчёт выплат осуществляется с учётом износа деталей и комплектующих. То есть потерпевший вроде и застраховал свою ответственность, рассчитывая, что и виновник это сделал. Вот только на ремонт машины выплаченных денег всё равно не должно хватить. Придётся искать б/у запчасти! Между тем, уже давно есть экспертные мнения о том, что такую практику могут изменить в законе. И «час икс» наступил – хотя и не совсем то, что ожидалось. Верховный суд вынес определение об одном распространённом случае, когда страховая выплата по ОСАГО при ДТП обязана быть произведена без износа. А вообще, в этой статье мы рассмотрим 2 рабочих способа получить возмещение без учёта износа.

Как ранее работало возмещение с учётом износа?

Всё было достаточно просто. Впрочем, такое в большинстве случаев вы встретите и на сегодняшний день. Просто это необходимо будет оспаривать (об этом мы ещё поговорим немного ниже).

Итак, при наступлении страхового случая и убытка по нему, в 2022 году возмещение может быть произведено двумя способами

- потерпевшему выдаётся направление на ремонт вместо выплаты денег,

- потерпевшему выплачивают денежные средства, и на них вы самостоятельно восстанавливаете автомобиль.

Причём, распространённое мнение о том, что страховая компания может сама выбирать (а автовладелец – не может), выплату произвести или ремонт, ошибочно. По умолчанию страховщик обязан выдать исключительно направление на ремонт (пункт 15.1 статьи 12 закона Об ОСАГО). Только если выполняется хотя бы одно условие, перечисленное в пункте 16.1 этой же статьи, выплачиваются деньги.

Таким образом, выбора – ремонт или выплата, нет ни у страховой компании, ни у потерпевшего. Есть обязанность выдать направление в автосервис. Но если есть условия из пункта 16.1 статьи 12, то производится только выплата. Впрочем, одним из таких условий является письменное соглашение между страховщиком и потерпевшим. Поэтому строго обоюдный выбор всё же есть.

Но самое главное заключается в другом. А именно в расчёте износа при этих 2 видах возмещения:

- при выдаче потерпевшему направления на ремонт, его стоимость по ОСАГО рассчитывается без учёта износа,

- в случае же выплаты деньгами размер возмещения считается с износом.

Такое положение дел устанавливает пункт 19 статьи 12 ФЗ Об ОСАГО. В нём как раз указывается, что износ учитывается при расчёте страхового возмещения, кроме случаев возмещения в порядке пункта 15.1 (где и говорится про направление на ремонт). Кроме того, обязанность страховой организации считать ремонт без учёта износа подтвердил Верховный суд в Постановлении Пленума №58 от 26.12.17 г., где в пункте 59 указал прямо, что износ комплектующих при направлении на ремонт не учитывается.

При всём этом, страховщику запрещено производить ремонт неоригинальными и б/у запчастями, деталями и комплектующими (что, впрочем, не мешало разводить клиентов на доплату за установку оригинала).

Важное изменение в судебной практике 2022 года

Итак, в начале 2021 года тот же Верховный суд РФ вынес судьбоносное Определение под номером 86-КГ20-8-К2.

В нём суд рассмотрел событие, где страховая компания Росгосстрах отказала в возмещении вреда водителю автомобиля из-за подозрения в том, что повреждения получены не в этом или не только в этом происшествии. В результате автовладелец вынужден был самостоятельно отремонтировать машину. Но попутно он обратился в суд за возмещением ущерба.

Но суть в другом. Водитель заказал независимую экспертизу для расчёта ущерба, где тому насчитали 2 суммы: с учётом износа и без него. Несколько судебных инстанций поддержали иск водителя. Более того, они присудили страховой компании выплатить потерпевшему деньги без учёта износа.

Однако, кассационный суд изменил размер возмещения, присудив сумму с учётом амортизации. И это, казалось бы, вполне логично, ведь в конечном счёте потерпевшему произвели выплату деньгами по ОСАГО, а не ремонтом! А выше мы указали, что именно при выплате износ вполне себе учитывается. Но с такой ситуацией не согласился Верховный суд.

И вот в чём здесь дело! Так как речь идёт о гражданских правоотношениях, то в дело здесь вступает Гражданский кодекс России. В нём есть статья 393, говорящая буквально о том, что в результате возмещения убытка потерпевший должен быть поставлен в такое положение, в каком он был бы до причинения ущерба в нашем случае. Именно на эту норму сослался Верховный суд в своём новом Определении.

То есть страховщик обязан был выдать направление на ремонт, но отказал в возмещении. А затем, когда по решению суда его признали неправым в отказе, выплатил деньгами. Верховный суд же определил, что, так как изначальная обязанность страховой компании была направить автомобиль на ремонт, то расчёт должен быть без учёта износа. На каком основании страховщик произвёл выплату, суду не понятно, так как оснований для этого (из пункта 16.1 закона) не было. Поэтому даже при таком способе компенсации ущерба калькуляция также должна быть произведена без износа, потому что, согласно статье 393 ГК РФ, потерпевший должен быть поставлен в то положение, в каком он должен был быть при надлежащем возмещении ущерба.

Вот официальная трактовка из определения.

Учитывая, что факт несоответствия повреждений автомобиля истца обстоятельствам исследуемого дорожно-транспортного происшествия своего подтверждения не нашёл, суды пришли к выводу о том, что ПАО СК «Росгосстрах» в нарушение требований Закона об ОСАГО не исполнило свое обязательство по организации восстановительного ремонта повреждённого транспортного средства, в связи с чем должно возместить потерпевшему стоимость такого ремонта без учёта износа комплектующих изделий (деталей, узлов, агрегатов).

Обстоятельств, в силу которых страховая компания имела право заменить без согласия потерпевшего организацию и оплату восстановительного ремонта на страховую выплату, судами не установлено.

Признавая данные выводы нижестоящих судов ошибочными, судебная коллегия по гражданским делам Второго кассационного суда общей юрисдикции не учла закреплённое в пункте 1 статьи 393 Гражданского кодекса Российской Федерации правило, согласно которому в обязательственных правоотношениях должник должен возместить кредитору убытки, причиненные неисполнением или ненадлежащим исполнением обязательства.

Рабочий способ получить выплату без износа

Если написанное выше немного сложно, то поясним на более простом примере, который по сути является самым простым возможным способом получить такое возмещение по ОСАГО.

- Вы обращаетесь в страховую компанию после ДТП за возмещением ущерба с необходимым набором документов.

- В заявлении при этом вы не конкретизируете способ возмещения.

- Страховщик в течение отведённых на это 20 дней производит выплату деньгами на ваш счёт с учётом износа.

- Так как (в случае если) оснований для выплаты не было, то страховая компания обязана была выдать направление на ремонт, и в этом случае расчёт должен был быть произведён без учёта износа.

- Соответственно, по закону и при выплате тоже расчёт должен быть без амортизации. Но это только в том случае, если не было оснований для денежной компенсации.

- Далее подаётся заявление о разногласиях в страховую компанию с требованием доплатить разницу между этими двумя расчётами. При этом, заказывать независимую экспертизу для нового расчёта не нужно, потому как калькуляция уже есть в самой страховой компании.

- В случае отказа в доплате подаётся обращение к финансовому уполномоченному.

- И уже при отказе в удовлетворении требований у финупа подаётся исковое заявление в суд.

Подробный такой порядок обращений (из пунктов 6-8 списка выше) с образцами заявлений мы рассматривали в специальной статье о разногласиях со страховщиком.

Важный недостаток судебной практики

Обратите внимание, что вышеописанный способ на основании определения Верховного суда можно вполне считать рабочим. Однако, не лишён он и недостатков, которые ставят перспективу получения разницы по износу не такой радужной.

И дело здесь в двух важных тонкостях.

- Во-первых, в определении указанной судебной практики 2021 года дело немного другое. Там речь шла об отказе на том основании, что повреждения были получены якобы в другом ДТП. И потому с учётом конкретного вашего случая выплату деньгами без учёта износа могут и не присудить ни на каком из этапов (заявление о разногласиях, финансовый уполномоченный, суд).

- Во-вторых, и это самое главное. Основания для выплаты перечислены не только в пункте 16.1 статьи 12 закона Об ОСАГО. В пункте 15.2 этой же статьи приведена ещё одна законная причина, которой страховая компания может в выгодных для себя целях манипулировать.

В пункте 15.2 говорится буквально, что, если у страховщика нет пунктов СТОА, отвечающих требованиям закона Об ОСАГО (например, находящихся в пределах 50 км от ДТП или места жительства потерпевшего или официальных дилеров для автомобилей младше 2 лет и так далее). Таким образом, при подаче вами претензии о доплате денег без учёта износа страховщик может просто указать на то, что у него не было автосервисов, отвечающих требованиям закона. Тогда основание для выплаты будет законным, а вместе с ним и законность расчёта суммы с износом.

Ещё один рабочий способ возмещения без учёта износа

Это уже старый способ, если вы о нём ещё не знаете.

Дело в том, что, потерпевший в ДТП вправе рассчитывать восстановление автомобиля до доаварийного состояния. Что же делать, если страховщик посчитал выплату с учётом износа на законных основаниях?

Здесь в игру вступает статья 1072 Гражданского кодекса РФ. Она прямо указывает, что в случае, если денег на восстановление имущества потерпевшего со страховой выплаты не хватает, то остаток обязан возместить причинитель вреда – то есть виновник ДТП.

Такое же заключение сделал однажды Кассационный суд, и за ним пошла вполне успешная судебная практика по взысканию разницы между расчётом страховой компании с учётом износа и без его учёта с виновников аварий.

О порядке взыскания, в каких случаях это возможно, а когда – нет, как правильно действовать в этих целях, вы можете подробно ознакомиться в нашей отдельной статье.

Методы расчета амортизации автомобиля на примерах

Вся стоимость транспортного средства, приобретенного предприятием, сразу никогда не списывается. Она вычитается постепенно в течение всего срока полезного использования. Считать амортизацию автомобиля необходимо в рамках бухгалтерского и налогового учета.

Амортизация автомобиля – это списание стоимости транспортного средства по частям в соответствии с физическим износом. Иными словами, если машина была приобретена предприятием, то ее стоимость списывается бухгалтерией не сразу, а постепенно в течение нескольких лет.

Амортизационные отчисления относятся к издержкам деятельности предприятия. Они вычитаются из основных средств (ПБУ 6/01 от 30.03.2001). Это денежный эквивалент износа.

Считать амортизацию нужно, если:

- предприятие покупает автомобиль;

- компания нанимает сотрудника с машиной.

Аренда автомобиля может быть учтена на счете 01, на котором отражается информация об основных средствах, находящихся в эксплуатации. Но только в том случае, если этот актив приносит доход более 12 месяцев подряд.

Амортизация используется в бухгалтерском и налоговом учете.Она нужна для постепенного списания сумм крупных расходов, чтобы не создавать в коротком периоде отрицательные показатели.

Расчет в бухгалтерском учете

Алгоритм расчета следующий:

- определите срок полезного использования;

- выберите метод исчисления (чаще используются прямой способ и по сумме чисел срока полезного использования, можно также считать с уменьшением остатка или на основе машино-часов);

- отразите в учетной политике выбранный способ;

- произведите расчеты, применяйте выбранный метод в течение всего срока полезного использования.

Менять метод расчета не допускается для объекта.

Когда стоит начинать списывать отчисления, зависит от срока ввода транспортного средства в эксплуатацию, а не факт его покупки. Также неважно, когда автомобиль был зарегистрирован в ГИБДД.

Изобр. 1. Постановка автомобиля в ГИБДД

Существует несколько способов расчета амортизации автомобиля. В основу ложится стоимость машины без НДС, отраженная по дебету сч. №1 «Основные средства». Списанные деньги указываются по кредиту счета 02 «Амортизация основных средств».

Срок полезного использования можно подсмотреть в Постановлении Правительства РФ от 1.01 2002 г. № 1. Авто попадают в 3-ю группу (3-5 лет), 4-ю (5-7 лет), 5-ю (7-10 лет).

Для расчетов можно использовать справочник, в котором приведена балансовая стоимость модели транспортного средства. Полученное значение делится на срок использования и получается сумма амортизации. Нет единого справочника, по которому бы выстраивались все расчеты. За основу допускается брать номенклатурные каталоги, издаваемые специализированными организациями.

В бухгалтерии чаще остальных используются два метода – линейный и способ по сумме чисел срока полезного использования. Какой из них применить, выбирает само предприятие. Однако остановиться на определенном варианте можно до ввода в эксплуатацию объекта учета. И менять его позже уже нельзя.

Пример линейного метода

Предполагает равномерное списание средств в течение всего срока амортизации.

Например, новый FordTransitв базовой комплектации за вычетом НДС стоит 1 685 тыс. руб. Предполагается, что на предприятии оно будет использоваться 5 лет (60 месяцев). В этом случае месячная сумма амортизации – 28, 08 тыс. руб. (337 тыс. руб. в год). Итого амортизационные отчисления за каждый год составят 20%.

Для точного расчета отчислений с учетом износа необходимо принять во внимание пробег с начала эксплуатации, климатические условия, населенный пункт, в котором предстоит использовать транспортное средство, экологическое состояние региона. Также важна марка и страна производства машины. От качества сборки зависит, во сколько обойдется обслуживание и затраты на сервис.

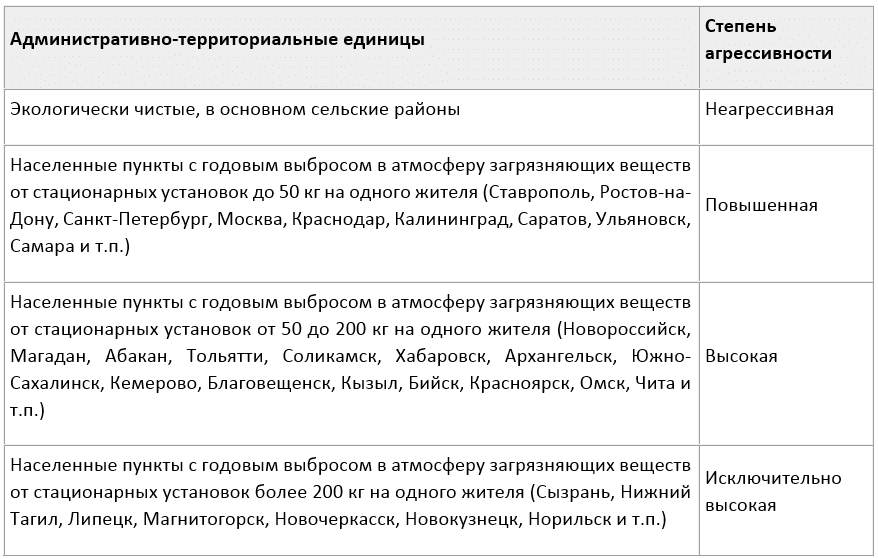

Таблица 1. Экологическое состояние

Пример способа по сумме чисел срока полезного использования

Расчет на основе приведенных выше данных стоимости автомобиля (1 685 тыс. руб.). без учета расходов на содержание и обслуживание транспортного средства.

5 лет эксплуатация автомобиля = 1+2+3+4+5 = 15

Сначала складывается порядковый номер года эксплуатации: первый (1), второй (2), третий (3), четвертый (4), пятый (5), шестой (6). Получается 15. Затем в первый год эксплуатации отчисления считаются так:

АО = порядковый год (с конца) ÷ сумму порядковых номеров лет х стоимость авто

Т. обр. в первый год списывается наибольшая сумма, в последний – наименьшая.

Таблица 2. Расчет годовых отчислений

Изобр. 2 Транспортные средства

Амортизация в налоговом учете

В налоговом учете применяется линейный и нелинейный метод. При линейном методе сумма годовых амортизационных отчислений равна 337 тыс. руб. (1 685 ÷ 60). Нелинейный описан в ст. 259.2 НК РФ.

В налоговом учете в начале отчетного периода организация вправе поменять метод исчисления. Однако если изначально был выбран нелинейный способ, то использовать линейный можно не ранее, чем через 5 лет.

Ускоренная амортизация

Это один из видов амортизации, при котором расчет амортизационных отчислений происходит с повышающим коэффициентом – 2 или 3 (ст. 259.3 НК РФ). Может применяться, если автомобиль находится в лизинге.

Источник https://www.garant.ru/article/6566/

Источник https://tonkostiosago.ru/vyplata/mozhno-li-poluchit-vyplatu-po-osago-bez-uchyota-iznosa-sudebnaya

Источник https://moneymakerfactory.ru/spravochnik/raschet-amortizatsii-avto/