Содержание

Рефинансирование автокредита в 2022 году — требования, схемы, программы банков

Приобретение автомобиля на жестких условиях с повышенной годовой ставкой несет большую нагрузку на бюджет семьи. Для снижения ежемесячного взноса путем увеличения расчетного периода банки предлагают рефинансирование автокредита физическим лицам на коммерческие и частные транспортные средства.

Процедура подразумевает получение нового займа в собственном или стороннем банке в счет погашения открытой задолженности. Схема предполагает полный расчет по невыгодной ссуде с переходом на более комфортные условия для заемщиков. Разберемся в деталях и предложениях финансовых структур РФ по рефинансированию автокредитов частных потребителей.

Необходимость рефинансирования автокредита

Автокредитование – популярная банковская услуга, позволяющая эксплуатировать приобретенную машину сразу после покупки с постепенным погашением задолженности. С 2007 года кредиторы запустили процесс рефинансирования, позволяющий перейти на сниженный процент без высоких переплат за весь период погашения долга.

Кому выгодно рефинансирование автокредитов, и в каких случаях процесс имеет смысл?

Перекредитование займа на авто необходимо, если:

- оформлен валютный займ (при удорожании валюты осуществляется переход на рубли);

- заемщик потерял или сменил место работы, изменилась доходная часть семьи;

- предприниматели получили существенное снижение выручки (для коммерческого транспорта).

Важно! Не путайте схожие по произношению понятия рефинансирования и реструктуризации – вторая процедура проводится исключительно вашим банком и не дает снижения процентной ставки. Здесь имеет место только увеличение срока выплаты.

Порядок рефинансирования автокредита в 2022 году

Существует два вида рефинансирования по стандартной программе и Trade-in. В первом случае залоговым имуществом и предметом займа остается приобретенное транспортное средство. Программа Trade-in характеризуется некоторой сложностью – владелец приобретает новый автомобиль, новый кредитор погашает старый долг, старое авто реализовывается, сумма служит первоначальным платежом.

Важно! Рефинансирование для физических лиц предусматривает оценку транспорта в залоге средствами заемщика. Кроме стандартного пакета документов клиенты обязательно предъявляют выписки и бланки по действующему кредитному договору.

Также процедура рефинансирования подразумевает:

- погашение автомобильной ссуды потребительским займом;

- перекредитование с переходом залога;

- оформление нового кредита с изменением залогового имущества.

Чтобы исключить новый сбор необходимых документов, можно обращаться для рефинансирования в собственный банк (если учреждение проводит перекредитование собственных автокредитов).

Плюсы и минусы рефинансирования автокредита

Все виды кредитов, включая рефинансируемые, имеют положительные и отрицательные стороны для соискателей. Рассмотрим детально, какие преимущества и недостатки у процедуры перекредитования, когда предметом залога является автомобиль.

Плюсы

- сокращение периода выплаты займа;

- снижение суммы ежемесячного взноса;

- переход на более комфортную процентную ставку;

- перевод валютной ссуды в рубли;

- отсутствие необходимости оформлять КАСКО (или иные виды автомобильных страховок).

Важно! Основным достоинством решения остается вывод транспортного средства из-под залога (обеспечения) или покупка новой машины в салоне у дилера (также доступны модели вторичного рынка).

Минусы

Не обойдется в процедуре без недостатков – перед рефинансированием автокредита просчитайте дополнительные расходы и общую выгоду от сделки.

В минусах кредитного продукта:

- дополнительные расходы на автострахование (если предусмотрена покупка нового транспортного средства);

- большой список документов для подачи в банк;

- возможные штрафные санкции при досрочном погашении займа в первичном банке.

Внимание: дополнительно будьте готовы к тщательной проверке вас как заемщика и вашей платежеспособности. Наличие открытых просрочек по имеющемуся автокредиту негативно влияет на решение финансового учреждения.

Классическая схема рефинансирования автокредита

Стандартное перекредитование автокредита в нынешнем году не является актуальным. Но вполне может внедряться банками в ближайшее время для снижения растущих годовых процентов.

Процедура предполагает такие шаги:

- скоринг нового клиента после подачи заявки (в онлайн-режиме или письменно в представительстве кредитора);

- сбор и предъявление пакет документов, включая бумаги на транспортное средство;

- перезалог автомобиля с указанием конкретного периода передачи транспортного средства от первичного банка на баланс вторичного финансового учреждения;

- сторонняя организация после подписания кредитного договора самостоятельно погашает первичную ссуду с получением выписки о полном закрытии.

- заемщик оплачивает новый, более выгодный займ.

Важно! При рефинансировании соискатель не получает одобренную сумму на руки наличными – новый кредитор проводит платеж для закрытия долга безналичным способом.

Действующая схема рефинансирования автокредита

На практике проще оформлять потребительский займ – после получения средств вы погашаете существующий автокредит, после чего становитесь полноценным собственником транспортного средства.

Схема получения включает:

- подачу единой заявки во все банки или в выбранную организацию;

- после предварительного одобрения предоставляем полный пакет документов, указанный в соответствующей программе (документы на ТС не предоставляются);

- ожидаем решения (в среднем – 2-3 рабочих дня);

- после заключения нового кредитного договора кредитор перечисляет сумму на погашение первичного соглашения, вы получаете справку о закрытии ссуды и ПТС.

Интересно: при потребительских займах для рефинансирования автокредитов заемщики вправе завершить страховой договор КАСКО и не оплачивать полис, если с момента оформления прошел год.

Требования к заемщикам, рефинансирующим автокредит

Решили сделать рефинансирование автокредита, но не знаете, какой банк выбрать? Рассмотрим популярные предложения российских коммерческих организаций и исключительные требования по программам кредитования*:

| Наименование учреждения | Возрастные планки | Особые требования (в дополнение к стандарту) |

| Альфа-Банк | 21-65 лет | Наличие стационарного телефона, от 3 месяцев стажа |

| РайффайзенБанк | 23-67 лет | Для займов выше 500 тыс. руб. – заверенная копия трудовой книжки |

| РосБанк | 22-65 лет | Для кредитов от 400 тыс. руб. – 2-НДФЛ |

| Банк Москвы | 21-65 лет | Постоянная регистрация в РФ (зарплатным клиентам предлагается льготная программа) |

*перечисленные особенности не включают стандартный пакет документов, куда входят паспорта, права, действующие кредитные договоры и оценочная стоимость по заключению эксперта, если залог передается новому кредитору.

Документы, необходимые для рефинансирования

Кроме паспорта и водительского удостоверения заемщики подают документы на залог (при условии, что рефинансирование автокредита не предполагает потребительский займ), справку, подтверждающую стабильный доход семьи или конкретного клиента, заверенную работодателем копию трудовой книжки со стажем от 3 до 6 месяцев на последнем месте (в разных учреждениях необходимый стаж разный).

Интересно: небольшое число финансовых учреждений выдают ссуды для рефинансирования автокредитов без формы 2-НДФЛ. Заемщики заполняют банковскую форму, где указывают все виды финансирования за месяц. Например, Тинькофф выдаст до 500 тыс. руб. по форме 3-НДФЛ.

Рефинансирование кредита с использованием Trade-in

Особая схема принадлежит банку ЮниКредит, по которой заемщики могут приобрести новый автомобиль, старое транспортное средство передать на погашение первоначального взноса. При этом полностью рассчитаться по предыдущему автокредиту.

Внимание: процедура предполагает привлечение автодилера, с которым у финансовой организации заключено партнерское соглашение. Компания-поставщик определенно модели авто производит обмен.

Алгоритм рефинансирования по системе Trade-in

Для участия в рефинансировании ссуды на авто предварительно подбирается дилер, где уточняется возможность обмена ТС.

Далее выполняются такие шаги:

- заемщик обращается к первичному кредитору для уточнения остатка задолженности;

- определяется оценка (бесплатно) имеющегося авто по системе «Трейд-ин»;

- документы (автомобильные и личные) можно подавать непосредственно дилеру или в банк;

- при одобрении клиент уточняет сроки и способ перехода заложенной машины к новому кредитору, берет выписки по кредитному договору с первичным банком;

- подписываются страховые и кредитные договора на новый автомобиль (от КАСКО можно отказаться при условии повышения годовой ставки на 3%);

- вносится ПВ в размере стоимости старого авто;

- вторичный кредитор погашает первый автокредит, остаток средств переносит на счет автосалона, где приобретен новый автомобиль.

Интересно: учитывая привлечение дилера, такой способ рефинансирования привлекателен для владельцев конкретной марки с желанием приобрести новую модель того же производителя.

Топ 10 банков, предлагающих рефинансирование

Куда обращаться за выгодным рефинансированием автокредитов по стандартной схеме? Рейтинг финансовых структур РФ по максимальному количеству одобренных заявок от заемщиков всех категорий включает известные и мелкие, развивающиеся кредитные учреждения. Рассмотрим наиболее популярных кредиторов, условия, ставки и требования по рефинансированию автокредитов.

СберБанк

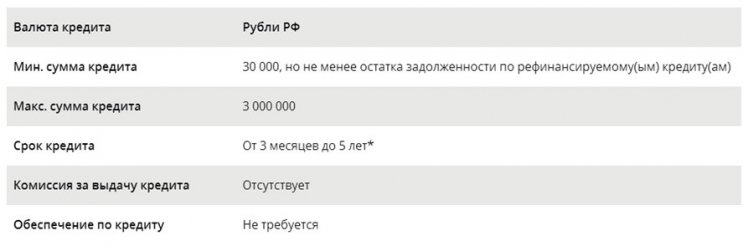

Здесь перекредитацию выполняют только для рублевых займов, не имеющих просроченных платежей за минувший год. Клиентов ждет 13,5% годовых при максимально доступной сумме 3 млн руб. Период выплаты заемщик выбирает самостоятельно – от 3 до 60 месяцев, залог необязателен.

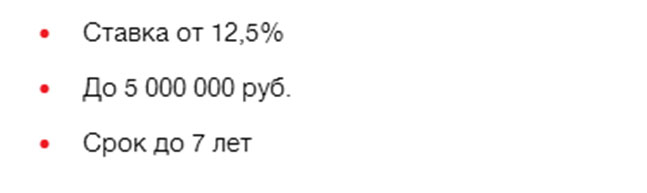

При ставке 12,5% ВТБ выдает до 5 млн руб. на пять лет. Организация не проводит рефинансирование собственных автокредитов, возможно погашение займа, взятого только в стороннем банке. В ключевых требованиях к заемщикам – стабильный доход не менее 15 тыс. руб. в месяц.

РоссельхозБанк

Учреждение позволяет объединять долги, включая автокредиты, потребительские займы и кредитные карты. При ставке 10% в год банк выдает до 3 млн руб. со сроком выплаты от одного до 84 месяцев. В зависимости от индивидуальных особенностей клиентов ставка может возрастать до 11,5%.

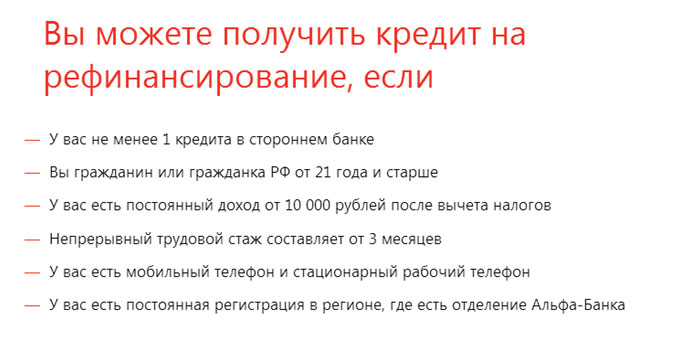

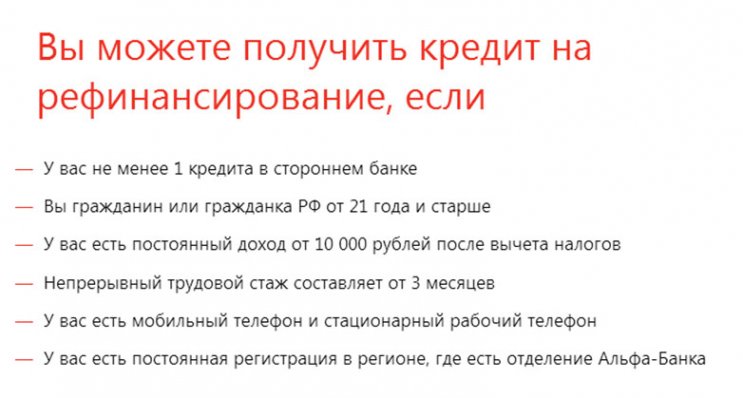

Альфа-Банк

В организации доступно рефинансирование со ставкой 11,99%, если ваш доход составляет минимум 10 000 рублей за месяц. При этом сотрудник обязательно запросит стационарный телефон и непрерывный стаж 3 месяца. Погашать ссуду можно в течение семи лет, максимальный лимит к одобрению 1,5 млн руб.

РосБанк

Получить до 3 млн руб. всего под 12-14% вправе заемщики, имеющие зарплатные карты учреждения. Новый займ можно выплачивать от года до пяти лет при минимальной запрашиваемой сумме 50 тыс. руб.

ЮниКредит

Единственная организация, предполагающая систему «Трейд-ин» для обмена старой модели на новый автомобиль той же марки. ЮниКредит выдает средства под 18% годовых в сумме до 6,5 млн руб. Погашать новый займ для рефинансирования текущего автокредита можно в течение семи лет.

РайффайзенБанк

Учреждение располагает такими условиями:

- 11,9% в год;

- до 2 млн руб. к получению;

- 1-5 лет на выплату.

Райффайзен позволяет объединять до 3 кредитов, до 4 кредитных карт.

ПочтаБанк

Со ставкой 12,9% клиенты ПочтаБанка получают до 1 млн руб. на пять лет. Банк рефинансирует только сторонние автокредиты за исключением займов ВТБ. Существуют специальные предложения для пенсионеров.

УралСиб

Заемщикам выдают до 1,5 млн руб. под годовой процент 14,5. На погашение УралСиб выделяет до семи лет при минимальном возрасте клиента 23 года. Здесь рефинансированию подлежат исключительно автокредиты сторонних банков.

СвязьБанк

11,9% – ставка СвязьБанка на сумму до 3 млн руб. Выплачивать долг заемщики могут от полугода до семи лет. Только здесь заемщики вправе объединять до пяти кредитных договоров, включая автокредит.

Заключение

На 2022 год обилие предложений по рефинансированию автомобильных займов позволяет подобрать выгодный вариант со сниженными ставками и выводом транспортного средства из-под залога. Просчитав экономию, собственники автомобилей получат лояльные условия и снижение нагрузки на собственный кошелек при перекредитовании невыгодной ссуды.

Рефинансирование автокредита как рефинансировать автокредит другого банка

С учетом колебаний экономики, все клиенту ищут оптимальные условия погашения кредитных задолженностей, одним из которых станет рефинансирование автокредита. Фактически, услуга представляет собой сервис, позволяющий на более выгодных условиях погасить полученный ранее кредит на приобретение транспортного средства. Может это быть сделано для частичной оплаты займа, а, возможно, денег хватит на полную выплату. Подобное «перекредитование» может быть осуществлено как в банке, где изначально были получены средства, так и в ином, предлагающим услугу. По факту, предусмотрены два механизма рефинансирования, а именно: классический и Trade-In. Далее будут рассмотрены оба эти механизма относительно возможного автокредитования.

Особенности рефинансирования автокредита классическим способом

Проводят рефинансирование автокредита банки в классической форме, что позволит запросто обеспечить переход кредита из одного банка в другой. Стоит отметить следующие особенности:

- Ранее установленные условия выдачи кредита будут обязательно пересмотрены, в результате, данные изменяются. Транспортное средство остается в распоряжении заемщика, смене подлежит только сумма выплат, начисление процентной ставки по средствам.

- Подобная программа позволяет клиенту организации совершить переход с выбранного ранее валютного кредитования на займ в рублевой форме, что позволит избежать возникновения рисков на фоне колебания национальной валюты.

- Запросто увеличиваются сроки текущих выплат, тем самым способствуя уменьшению конечной суммы, выплачиваемой ежемесячно в банковскую организацию.

- При обращении в другой банк за рефинансированием кредитов на покупку автомобиля, заемщику потребуется предоставить полный комплект документов, а вместе с ними и все необходимые данные по уже взятому в распоряжение кредиту.

- В том случае, если между новой и старой банковскими организациями нет сотрудничества, придется дополнительно провести страхование автомобиля. Сделать это нужно исключительно в новом банке, правда потребуется обратиться в специально аккредитованную компанию, что может вызвать дополнительные финансовые затраты со стороны клиента.

- Рефинансирование автокредита в другом банке также предусматривает и возраст средства передвижения, который не должен иметь значения свыше пяти лет. В противном случае рефинансирование не будет проведено. В данном случае, если имеет место необходимость перекредитования, лучше сделать это спустя несколько месяцев, после получения на руки необходимой суммы денег.

- Обязательно стоит обратить внимание на договор, в котором должна быть прописана возможность досрочного погашения взятого на рефинансирование займа, без дополнительных ссуд и штрафных санкций применительно к данному клиенту.

Особенности программы рефинансирования Trade-In

Предусмотренная программа Trade-In позволяет засчитывать стоимость уже имеющегося на руках средства передвижения, в счет определенной цены приобретаемого нового, подержанного автомобиля. Таким образом, можно без проблем рассчитывать на перекредитование полученного ранее автокредита и получить взять в новой банковской организации новую сумму средств, чтобы иметь возможность погасить задолженность. Часть денежных средств будет направлена в дальнейшем на приобретение нового транспортного средства, в то время как для первоначального взноса будут использованы непосредственно деньги, полученные от продажи старого авто.

Подобным образом, каждый потенциальный заемщик сможет избавиться от сложных условий возврата кредита и старого транспортного средства. Программа позволит запросто сэкономить деньги, собственное время и заполучить целый ряд преимуществ. В завершении необходимо отметить тот факт, что нет необходимости ожидать, пока средство передвижения будет продано, можно в скором времени сесть за руль нового автомобиля. Но нужно, чтобы старое имущество было в отличном техническом состоянии, это позволит успешно реализовать его.

Рефинансирование автокредита

Взяли автокредит под высокий процент? Надоело оплачивать КАСКО? Хотите вывести кредитный автомобиль из-под залога? Решить эти и другие вопросы можно с помощью рефинансирования автокредита.

В этой статье мы расскажем, как перекредитовать действующий заем, и рассмотрим пять наиболее выгодных предложений банков по рефинансированию автокредита для физических лиц.

Кому стоит рефинансировать автокредит?

Рефинансирование, или перекредитование, будет полезно людям, получившим ссуду на невыгодных для себя условиях. Чаще всего это касается заемщиков, оформивших займы в прошлых годах, когда ставки по автокредитам были существенно выше нынешних. Посредством рефинансирования можно снизить процентную ставку и изменить срок действия договора, уменьшив тем самым переплату и сделав погашение задолженности более комфортным.

Кроме того, некоторые банки позволяют рефинансировать не один, а сразу несколько кредитов, благодаря чему можно объединить несколько разных выплат в единый платеж. При этом рефинансируемые займы могут относиться к разным видам кредитования, например, автокредит и потребительская ссуда или кредитная карта.

Как происходит рефинансирование автокредита?

Существуют две основные схемы рефинансирования автомобильных займов: кредит с переводом предмета залога или оформление целевого потребительского кредита. Рассмотрим каждый из этих вариантов по шагам.

Рефинансирование с переходом залога

- Заемщик подает в новый банк заявку на перекредитование (помимо стандартного комплекта документов требуется предоставить сведения о текущем кредите).

- После предварительного одобрения заемщик за свой счет производит оценку автомобиля.

- Между заемщиком и новым кредитором заключается соглашение, согласно которому кредитор обязуется погасить автокредит, оформленный заемщиком в другом банке, а заемщик, в свою очередь, берет на себя обязательства погашать задолженность перед новым кредитором на зафиксированных в соглашении условиях. При этом на момент переоформления залога по новому договору может действовать повышенная процентная ставка.

- Банк погашает задолженность заемщика перед первым кредитором, после чего заемщик получает документы для снятия обременения с автомобиля.

- Заемщик переоформляет документы о залоге и договор страхования.

- Заемщик начинает погашать кредит в новом банке по новому графику платежей.

Рефинансирование автокредита за счет потребительского займа

- Как и в первом случае, заемщик подает в новый банк заявку на рефинансирование.

- Заемщик и банк заключают договор потребительского кредитования, в соответствии с которым сумма кредита не выдается на руки заемщику, а переводится в другой банк для погашения действующего автокредита. При этом некоторые банки предлагают программы рефинансирования, в рамках которых размер ссуды может превышать сумму текущего долга, и часть займа выдается заемщику на личные нужды.

- Банк переводит деньги первому кредитору, и после погашения долга заемщик получает возможность вывести транспортное средство из-под залога.

- Заемщик начинает погашать потребительский кредит в новом банке.

Сегодня банки предпочитают использовать второй вариант перекредитования. Это удобно и для самих кредиторов, и для клиентов, так как позволяет избежать лишней волокиты с переоформлением залога и дает заемщикам возможность начать совершать сделки с автомобилем.

Трейд-ин

Еще одна менее распространенная схема рефинансирования автокредита – приобретение нового автомобиля по программе трейд-ин. Суть этой схемы состоит в том, что заемщик получает в банке кредит сразу на новый автомобиль и на погашение остатка задолженности по действующему автокредиту, при этом старая машина продается, а вырученные за нее средства направляются на первый взнос по новому займу.

Минусы и плюсы трейд-ин:

- Минусы — необходимость совершать все сделки через определенного автодилера-партнера банка, который часто приобретает старый автомобиль по цене ниже рыночной.

- Плюсы — экономия время на продажу старого и покупку нового автомобиля и на поиск нового кредитора.

Топ 5 предложений банков по рефинансированию автокредита:

1. Рефинансирование автокредита в Сбербанке

Главный банк страны предлагает программу рефинансирования как собственных автокредитов, так и кредитов других организаций.

Процентная ставка по программе рефинансирования начинается от 11,5% годовых, при этом Сбербанк позволяет объединить сразу несколько займов (но не более пяти), а также получить часть денег на собственные нужды.

Требования к рефинансируемым займам:

- кредит должен быть оформлен в рублях РФ;

- в течение последних 12 месяцев по нему не должно быть просрочек;

- кредитная задолженность не реструктуризировалась.

Оформить рефинансирование в Сбербанке могут граждане РФ в возрасте от 21 года до 65 лет, имеющие стаж не менее полугода на последнем месте работы (не менее 3 месяцев при условии перечисления заработной платы или пенсии на карту Сбербанка).

2. Рефинансирование автокредита в ВТБ

В отличие от Сбербанка, ВТБ предлагает программу рефинансирования только тех кредитов, которые были оформлены в сторонних банках. Перекредитовать можно до шести займов за раз, при этом все они могут относиться к разным видам кредитования.

Оформить заявку на рефинансирование можно на сайте банка. В случае предварительного одобрения заемщику направляется СМС, после чего требуется предоставить в офис ВТБ комплект документов.

В числе плюсов рефинансирования автокредита в ВТБ можно назвать привлекательную процентную ставку, возможность объединить до 6 кредитов и отсутствие требований к обеспечению займа.

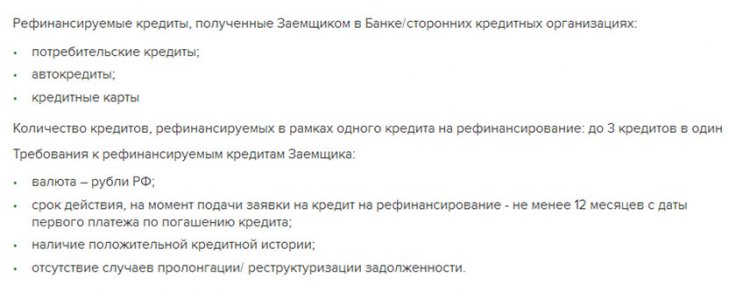

3. Рефинансирование автокредита в Альфа-Банк

Оформить рефинансирование в Альфа-Банке очень просто: достаточно заполнить соответствующее заявление на сайте или в офисе банка, при этом предоставлять справки о доходах не обязательно. В рамках рефинансирования банк позволяет объединить до пяти разных займов под процентную ставку от 11,99% на срок до 7 лет. Точный размер ставки устанавливается индивидуально и зависит от суммы нового займа и от ряда других параметров.

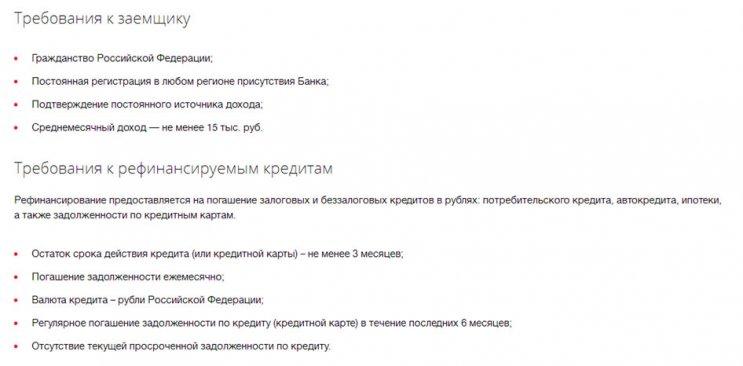

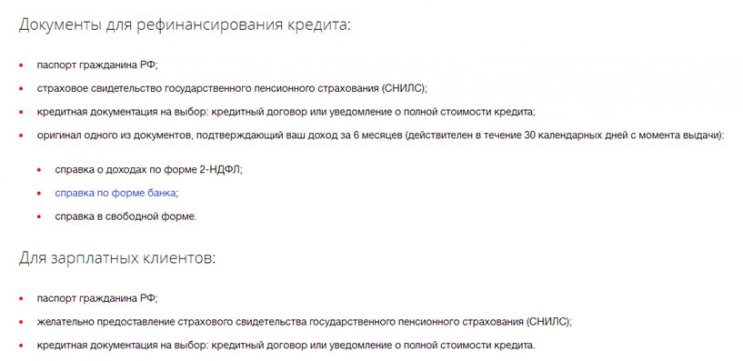

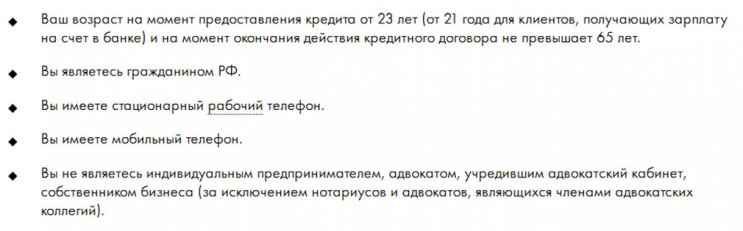

Требования к заемщикам:

Главными преимуществами рефинансирования автокредита в Альфа-Банке являются конкурентные условия кредитования, гибкий подход к рассмотрению заявок, а также тот факт, что процентная ставка не зависит от наличия страховки.

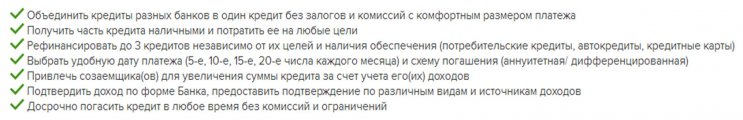

4. Рефинансирование автокредита в Россельхозбанке

Этот банк предлагает одни из самых выгодных условий перекредитования займов. Ставки по программе рефинансирования начинаются от 10% годовых, при этом рефинансированию подлежат как кредиты сторонних банков, так и самого Россельхозбанка.

Условия и требования к рефинансируемым займам:

Рефинансирование автокредита в Россельхозбанке позволяет:

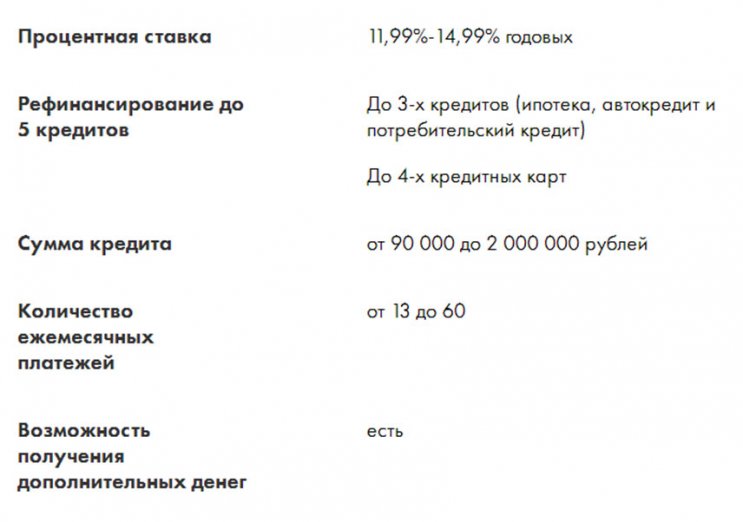

5. Рефинансирование автокредита в Райффайзен Банке

Возможность рефинансировать автокредит на выгодных условиях предлагает и Райффайзен Банк. Процентная ставка по программе начинается от 11,99%, однако за несоблюдение правил погашения рефинансируемых займов предусмотрено повышение ставки на 8 пунктов.

Заявку на рефинансирование можно подать через сайт или офис банка, либо заказав выезд кредитного специалиста. Банк обещает короткий срок рассмотрения заявок – от 1 часа.

Требования к заемщикам

Зарплатные клиенты банка могут подать заявку по упрощенному комплекту документов (анкета и паспорт), а сторонним заемщикам потребуется предоставить справку о доходах и документы, подтверждающие трудоустройство. При этом банк также готов рассматривать дополнительных доход заемщика от работы по совместительству, сдачи недвижимости в аренду или пенсионных выплат.

При составлении рейтинга предложений по рефинансированию автокредита мы ориентировались на размер действующих в настоящее время процентных ставок и удобство оформления новых займов. Вместе с тем, вы также можете воспользоваться нашей системой поиска предложений по рефинансированию автокредитов в разных банках, которая поможет подобрать наиболее выгодное предложение с учетом ваших пожеланий.

Рефинансирование автокредита: условия ТОП-10 банков, подача заявки и отзывы заемщиков

В статье мы рассмотрим, как оформить рефинансирование автокредита для физических лиц. Узнаем, какие банки предлагают самые выгодные условия, каким требованиям должен соответствовать заемщик, и разберем программы рефинансирования. Мы подготовили для вас порядок подачи заявки, список документов и собрали отзывы.

ТОП-10 банков, предлагающих рефинансирование автокредитов

Согласно статистике, более 30% автомобилей в РФ приобретается с использованием кредита (исходя из объема автокредитования в СПб и других крупных городах). Но не у всех есть желание растягивать его погашение на 3 — 5 лет, особенно если встречается более выгодное предложение. Тогда на помощь и приходит услуга рефинансирования. Какие условия для этого действуют в различных банковских организациях и выгодно ли осуществлять эту процедуру, расскажем далее.

Есть и другие банки, предлагающие выгодные кредиты. К примеру, Совкомбанк услугу рефинансирования автокредитов не предоставляет, но вы можете оформить потребительский кредит на любые цели и направить его на погашение автокредита.

В Сетелем Банке можно рефинансировать автокредит, но только если вам поступит такое предложение от самой банковской организации. Газпромбанк предлагает рефинансирование потребительских кредитов, выданных на любые цели. Автокредит также можно включить в эту категорию.

А сейчас рассмотрим лучшие предложения от банков чуть подробнее.

Сбербанк

Рефинансирование автокредита для физических лиц позволяет:

- снизить переплату;

- подобрать комфортный размер платежа;

- взять дополнительную сумму на свои расходы, не увеличивая ежемесячный взнос.

А также есть возможность объединить в один до 5 кредитов в других банках. Непосредственно рефинансирование можно оформить без поручителя и предоставления залога. Кредит предоставляется только в рублях РФ.

Заявка рассматривается в течение двух рабочих дней после подачи вами полного пакета документации. Погашать кредит нужно равными ежемесячными взносами. На сайте Сбербанка имеется специальный калькулятор для расчетов, с помощью которого вы сможете заранее узнать платеж по кредиту.

Разберемся, выгодно ли рефинансировать автокредит в данном банке.

Заявка на рефинансирование будет рассматриваться специалистами финансового учреждения 1 — 3 рабочих дня с момента подачи вами документации. Окончательное решение вы получите в виде СМС.

Средства переводятся на счет банковской организации, в которой вы оформляли автокредит. Если подавали заявку на дополнительную сумму, то ее перечислят на счет или карточку. При этом у вас не должно быть просроченной задолженности, а автокредит — получен не в банках, относящихся к группе ВТБ.

Россельхозбанк

В этом банке вы можете сами выбрать дату, в которую вам удобнее вносить платеж по кредиту. Схема погашения также остается на выбор клиента.

Допустимо получения некоторой части суммы в виде наличных, которые можно потратить на любые цели. А также разрешено досрочное гашение в любое время, никаких ограничений не установлено.

Заявка рассматривается максимум 3 рабочих дня. Срок рассмотрения может быть увеличен либо уменьшен банком в одностороннем порядке.

Альфа-Банк

Банковская организация предлагает возможность рефинансировать автокредит, заполнив заявку любым удобным для вас способом:

- на официальном сайте;

- через выездного менеджера (если вы зарплатный клиент);

- в любом отделении банка.

Способ погашения кредита — равные платежи; никаких скрытых комиссий и процентов не начисляется. Есть возможность полного и частичного досрочного погашения.

Росбанк

Рефинансировать автокредит в данном учреждении вы сможете, только если добросовестно погашали его, не допуская просрочек. Дату погашения можете выбрать сами.

За выдачу и обслуживание кредита комиссии не взимаются, без ограничения по сумме можно погасить кредит досрочно, частично или полностью.

Юникредит

Рефинансирование осуществляется по системе Trade In. Стоимость старого авто принимается в расчет первого взноса на приобретение нового.

Если вы оформляете полис добровольного страхования жизни, процентная ставка снижается до 17%. Нет моратория на досрочное погашение кредита, а за выдачу средств не предусмотрены комиссии.

Райффайзенбанк

При оформлении рефинансирования вам не потребуется оформлять согласие банка, в котором был оформлен автокредит. Кроме того, можно получить некоторую сумму для своих целей (сверх автокредита). Решение по заявке принимается в течение 1 часа.

Почта Банк

Специальные условия по рефинансированию в данном банке действуют для лиц, которые уже достигли пенсионного возраста. Для остальных категорий клиентов есть возможность не только получить дополнительные деньги, но и существенно снизить ежемесячный платеж.

Отметим, что рефинансируемый автокредит не должен быть оформлен в банковской организации, входящей в группу ВТБ. Валюта кредита — только рубли РФ.

Уралсиб

Заявка на рефинансирование рассматривается в течение 1 рабочего дня. В случае одобрения средства перечисляются на ваш карточный счет.

Погашение самого кредита и процентов осуществляется ежемесячно равными платежами. Если использование кредитных средств является нецелевым, процентная ставка повышается.

Связь-Банк

При оформлении рефинансирования автокредита поручители не требуются, обеспечение также не нужно. Комиссии за выдачу кредита отсутствуют, скрытые проценты тоже. Отметим, что вам не придется брать справку из стороннего банка о погашении автокредита.

Как оформить рефинансирование автокредита?

Далее поговорим о том, как правильно сделать рефинансирование автокредита. Для успеха этого мероприятия следует выполнить следующие шаги:

- Обратитесь в банк, в котором ранее оформляли автокредит. Возьмите выписку по счету, справку с указанием оставшейся суммы долга и график платежей.

- Соберите и предоставьте новому кредитору весь пакет нужной документации, а также свое заявление.

- Дождитесь, пока банковская организация вынесет решение по заявке.

- Если решение положительное, подпишите новый договор кредитования и не забудьте взять график платежей.

- В своем кредитном учреждении напишите заявление на полное досрочное погашение кредита.

- Новый кредитор погасит вашу задолженность перед предыдущим, перечислив на его счет необходимую сумму. Если же оформлялся обычный потребительский кредит, то сами внесите сумму задолженности в ближайшую дату платежа.

- Возьмите справку о том, что ваша задолженность полностью погашена, заберите ПТС (если машина была в залоге).

- Если есть необходимость, переоформите автомобиль в пользу нового кредитора.

От вас теперь потребуется только вовремя вносить платежи по новому графику.

Требования к заемщикам и рефинансируемому кредиту

По своей сути рефинансирование — это оформление нового займа. Поэтому общие требования практически аналогичны тем, что предъявляются к заемщикам, оформляющим обычные потребительские кредиты:

- гражданство РФ;

- возраст — от 21 до 65 лет;

- наличие прописки в регионе, где присутствуют офисы банка;

- наличие официального «белого дохода», позволяющего выполнять кредитные обязательства;

- наличие на рабочем места стационарного телефона;

- обязателен непрерывный трудовой стаж;

- положительная кредитная история.

Как мы видим, ограничения действуют по возрасту клиента, а также по его региону проживания. Банковская организация будет проверять уровень вашей платежеспособности, без этого кредит не одобрят.

Непосредственно рефинансируемый автокредит тоже должен соответствовать нескольким критериям:

- оформлен не менее, чем за полгода до подачи заявления на рефинансирование;

- наличие открытых просрочек не допускается.

Важно! Если большую часть автокредита вы практически полностью погасили, то процедура рефинансирования особого смысла иметь не будет.

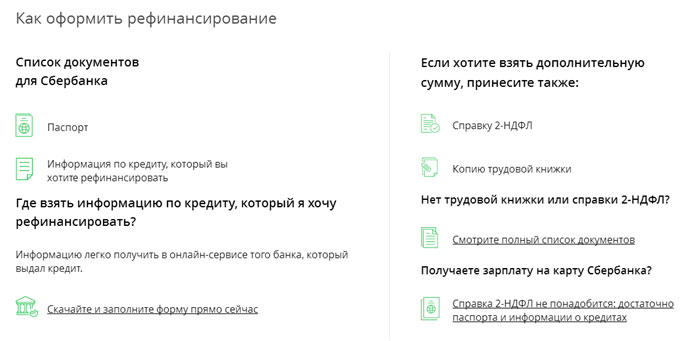

Список документов

Перекредитование будет выполнено в том случае, если вы подготовите и передадите новому кредитору следующий пакет документации:

- Ваш паспорт с отметкой о прописке.

- Справку 2-НДФЛ с официального места работы. Без справки о доходах кредит не одобрят.

- Ксерокопию трудовой книжки.

- Водительские права.

- ПТС на транспортное средство, купленное в кредит.

- Если в банковскую организацию обращаетесь не вы, а ваш представитель, у него должна быть при себе доверенность, заверенная у нотариуса.

- График внесения платежей, полученный у предыдущего кредитора.

- Справку с указанием остатка задолженности.

- Реквизиты банка, в который должны быть переведены средства для погашения кредита.

Программы рефинансирования

Существует классическая схема рефинансирования и вариант Trade In. Начнем со второго. Если вы владелец машины, приобретенной по программе автокредитования, а срок вашего кредита пока не истек, это транспортное средство вы можете оформить как первоначальный взнос за новое авто. Предыдущий кредит будет погашен новым банком. Обмен авто произведет дилер марки, с которым заключен договор у банка.

В целом, алгоритм рефинансирования по такой системе выглядит следующим образом:

- Выберите новое авто и уточните у дилера, можно ли его обменять по программе Trade In.

- Выясните, какова сумма вашей задолженности и можно ли погасить кредит досрочно.

- Оцените имеющийся у вас автомобиль в том салоне, где планируете его менять.

- Составьте заявку у дилера либо в банковской организации.

- После одобрения заявки авто передается дилеру и заключается договор хранения.

- Оформляем КАСКО.

- Подпишите договор кредитования. Определенная сумма пойдет в счет погашения прежнего кредита, а также отдельный процент дилер возьмет за продажу кредитной машины.

- Заберите новую машину и оплачивайте по графику новый кредит.

Классическая схема рефинансирования сейчас редко применяется. Но мы ее рассмотрим, так как она вполне может снова обрести свою актуальность:

- Клиент подает заявку. Обязательно указывается, что данный кредит — целевой.

- Проверяется информация о заемщике. За счет клиента оценивается автомобиль.

- Переоформление залога. Заключается договор, в котором оговаривается срок, в течение которого ПТС должен быть передан из одного банка в другой.

- Новый кредитор переводит деньги прежнему. Клиент на руки их не получает.

- Первоначальный кредитор выдает вам справку о погашении автокредита.

- Вы погашаете вновь оформленный кредит.

Стоит упомянуть, что есть программа по переводу автокредита в потребительский. Это вариант, при котором можно обойтись без покупки КАСКО. В этом случае машина переходит в ваше распоряжение (она больше не является залогом для банка).

Что касается автомобилей, приобретенных по различным госпрограммам, то фиксированный срок кредита часто не позволяет финансовому учреждению рефинансировать такой кредит.

Отзывы заемщиков, оформивших рефинансирование автокредитов

Егор (Москва)

«Я рефинансировал автокредит через Росбанк. Знакомый там кредитовался и мне посоветовал. Да, пришлось бумаги собирать, но в целом, меня все устроило. Для меня уменьшение платежа на 4000 рублей существенно».

Ирина (Великий Новгород)

«В интернете случайно узнал о программе рефинансирования от Сбербанка. Быстро оформил документы и погасил задолженность. Очень рад, что вовремя обратил внимание на данную программу».

Артем (Санкт-Петербург)

«Прежде чем заняться рефинансированием, обошел несколько банков в своем городе. Остановился в итоге на ВТБ. Заявку рассмотрели быстро, даже не ожидал. Одобрили и рефинансирование, и еще 100 тысяч на руки получил. Считаю, что условия здесь разумные».

Где и как сделать рефинансирование автокредита

В последнее время все больше заемщиков задаются вопросом, возможно ли рефинансировать автокредит. Причины к этому могут быть разные, но исход один – желание поменять банк или условия кредитования. Далеко не все понимают, насколько реально сделать это. Между тем, важно тщательно разобраться в вопросе, чтобы понять, а стоит ли вообще идти на рефинансирование.

Выгодно ли рефинансировать автокредит

Нельзя однозначно сказать, будет ли выгодно рефинансировать автокредит. Рассматривать придется каждую конкретную ситуацию отдельно. Выгода во многом определяется целями автокредитования. При этом она не обязательно выражается в финансовом выражении.

Нередко у заемщика возникает желание поменять автомобиль или вовсе продать его. В этом случае для него выгода от рефинансирования будет даже в том случае, если условия нового займа останутся практически теми же самыми.

Другое дело, если перекредитование планируется с целью сокращения переплаты или объединения нескольких займов в один. В этом случае придется провести тщательный анализ. Снижение ставки не всегда означает, что удастся получить экономию. Важно учесть наличие различных комиссий – за досрочное погашение автокредита, за выдачу нового займа и прочие. Помимо этого не стоит забывать и о страховых взносах.

Когда расходы на новый кредит будут рассчитаны, их сравнивают с экономией от снижения процентов. Вопреки ожиданиям далеко не всегда выигрыш оказывается существенным.

Лучшие банки для рефинансирования автокредита

Если решение принято, возникает другой немаловажный вопрос: где рефинансировать автокредит. В условиях жесткой конкуренции многие банки стремятся перетянуть к себе чужих клиентов. Выбрать среди огромного количества предложений самые выгодные условия для рефинансирования бывает непросто. Помочь в такой ситуации могут перечни банков, составляемые специалистами. Один из них представлен ниже.

Выгодное рефинансирование автокредита в Альфа-Банке

Сравнивая лучшие предложения банков по рефинансированию, невозможно не обратить внимания на Альфа-Банк. Здесь можно объединить до пяти займов, в том числе автокредит. В случае необходимости часть средств из одобренного кредитного лимита может быть получено наличными. Максимальный общий размер кредита не должен превышать трех миллионов рублей.

Размер процентов по рефинансированию определяется индивидуально. Минимальная ставка по программам перекредитования устанавливается на уровне 11,99% годовых. Огромным преимуществом Альфа-Банка является то, что она не изменяется при отказе от оформления страховки. Поэтому рефинансировать автокредит можно без КАСКО, что позволяет существенно сократить расходы. Самый выгодные условия рефинансирования доступны собственникам зарплатных карт Альфа-Банка, а также сотрудникам компаний, являющихся его партнерами.

Интересные условия в ВТБ

Программа рефинансирования, предлагаемая в ВТБ, позволяет объединить несколько кредитов в один (не больше шести). Важное условие – кредитные договора должны быть заключены не меньше полугода назад. По рефинансируемым займам не должно быть текущей задолженности.

Часть средств можно получить наличными на любые цели. Общая сумма выдаваемого займа не может превышать трех миллионов рублей. Вернуть полученные средства придется в срок не более 60 месяцев.

Минимальная ставка по программам рефинансирования автокредита и других займов в банке составляет 12,9%. На такой процент, а также на минимальный пакет документов могут рассчитывать следующие категории клиентов:

- получающие заработную плату на карты банка;

- сотрудники корпоративных клиентам;

- работающие в медицине, образовании, в силовых структурах, госслужащие.

Рефинансирование автокредита в Райффайзенбанк

Райффайзенбанк предлагает рефинансировать в 2019 году сразу до пяти кредитов, в том числе автокредиты. Общая сумма не должна превышать двух миллионов рублей. Часть этих средств можно потратить на любые нужды. Райффайзенбанк обещает для всех клиентов ставку в размере 11,99% годовых.

Для получения займа достаточно предъявить два документа. Но следует иметь в виду, что при займе до пятисот тысяч рублей потребуется паспорт, а также справка о доходах. Если требуется большая сумма, придется подтверждать занятость, предъявив копию трудовой книжки или договора.

Получить кредит можно довольно быстро. Достаточно сделать всего несколько действий:

Рефинансирование автокредита — выбираем лучший вариант

Автокредит прекрасен в момент его получения. Вот вы, а вот ваша новая машина. Помните как впервые сели за руль, вдохнули запах нового салона? Вас наверняка переполняли восторг и радость от приобретения?

Жаль, что со временем чувство новизны безвозвратно уходит. В отличие от кредита, который, однажды придя в вашу жизнь, остается в ней надолго. Спустя год-два с момента приобретения, авто уже не кажется чудом, а долги начинают тянуть вниз с непомерной силой.

- Если кредит надоел.

- если вы считаете, что платите слишком много.

- если вам нужно больше времени, чтобы рассчитаться с долгами.

- и тем более если вам хочется избавиться от старой «кредитной» машины и купить новую.

. значит вам пора всерьез задуматься о рефинансировании автокредита. Что это такое?

Суть рефинансирования

Рефинансирование — это получение нового займа с целью погашения уже существующего:

- Заем имеет целевой характер. Банк точно знает, на что пойдут его деньги и тщательно изучает всю предоставленную клиентом документацию.

- Деньги вы получите только в том случае, если не допускали просрочек по текущему (рефинансируемому) кредиту.

- Вы можете сами выбрать комфортный для вас срок кредитования (например, сделать его больше, чтобы уменьшить ежемесячный платеж, или наоборот — короче, чтобы поскорее рассчитаться с долгами).

- Банк, предоставляющий заем на рефинансирование, выступит посредником в ваших взаимоотношениях с тем кредитным учреждением, чей кредит вы собираетесь погасить. Он переведет деньги на ваш текущий ссудный счет в безналичном порядке и получит для вас все необходимые документы.

По большому счету программы рефинансирования автокредитов в банках практически не отличаются от аналогичных программ для потребительских или ипотечных займов. Нередко универсальные программы рефинансирования оказываются более выгодными, чем специализированные и дают заемщику дополнительные преимущества:

- рефинансирование автокредита без КАСКО;

- ПТС остается у заемщика, а значит он может распоряжаться автомобилем как ему захочется: продавать, дарить и даже разбирать на запчасти;

- появляется возможность выбирать: банков, предоставляющих универсальные услуги по рефинансированию, значительно больше, чем тех, кто дает деньги только на погашение автокредитов.

Предложения банков

Специально для вас мы провели мониторинг рынка и составили небольшой обзор действующих кредитных программ в этой области.

Универсальные займы на рефинансирование автокредитов выдают в Сбербанке, Россельхозбанке, ВТБ 24. Специализированные — в Росбанке и ЮниКредит Банке.

Сбербанк России перекредитовывает официально трудоустроенных заемщиков с положительной кредитной историей по кредитам сроком от полугода на следующих условиях:

- До окончания срока кредитования осталось не менее трех месяцев.

- Сумма займа не может превышать сумму задолженности по действующему автокредиту и должна находиться в пределах от 15 тыс. руб. (45 тыс. руб. — для Москвы) до 1 млн. руб. Обратите внимание: по правилам банка, если у клиента уже есть кредиты без обеспечения в Сбербанке, то общий размер задолженности по ним (включая кредит на рефинансирование) должен быть не выше, чем 1,5 млн. руб.

- Максимальный срок кредита не должен превышать 5 лет, а для клиентов с временной регистрацией — срока ее действия.

- Стоимость кредита составит от 17% до 21,5%.

- Для участников зарплатного проекта и пенсионеров Сбербанка действуют льготы в отношении: процентной ставки, минимального общего и текущего стажа работы.

- Кредит можно получить по расширенному и упрощенному пакету документов (без подтверждения дохода и занятости).

Россельхозбанк и ВТБ 24 также с готовностью пойдут на перекредитование текущей задолженности до 1 млн. руб. на срок не превышающий 5 лет под поручительства физических и юридических лиц, а также под залог автомобиля или недвижимости. Для зарплатников в РСХБ и ВТБ 24 действует льготная процентная ставка — 15,5% на кредиты сроком до одного года. Для остальных категорий клиентов процентная ставка варьируется от 18,5% до 24,5%и рассчитывается индивидуально.

Возможность онлайн рассчитать график платежей есть только у Россельхозбанка. Калькулятора по рефинансированию автокредитов ни в Сбербанке, ни в ВТБ 24 нет, а это значит, что за дополнительной информацией придется обращаться непосредственно в операционный офис.

На тот случай, если вам надоел старый «кредитный» автомобиль и вы хотите приобрести новый, вам стоит рассмотреть схему рефинансирования, которую предлагают в ЮниКредит Банке:

- сумма до 6,5 млн. руб.;

- срок до 7 лет;

- ставка — от 11,5%.

- при первоначальном взносе от 30% нового авто, решение по двум документам.

Как это работает?

Вы идете в салон-партнер банка, выбираете новый авто и подаете заявку на перекредитование. Банк рассматривает вашу заявку и при положительном решении сам погашает вашу задолженность в другом банке, а затем оформляет вам новый автокредит. Вы оплачиваете первоначальный взнос и становитесь счастливым обладателем нового ТС. При этом старый автомобиль можно сдать в салон, а деньги использовать как первоначальный платеж по новому кредиту.

Но что делать, если в вашем банке нет возможности рефинансировать автокредит, как, например, в Альфа-Банке или Газпромбанке, а идти в другой банк вы по какой-либо причине не хотите?

Лучший выход в этом случае — обратиться в свой банк с заявлением о реструктуризации кредита. Банк рассмотрит ваше заявление и предложит несколько вариантов оптимального изменения сроков кредита, процентной ставки или размера ежемесячного платежа.

Источник http://rukrediti.ru/refinansirovanie-avtokredita-v-2019-godu-trebovanija-shemy-programmy-bankov/

Источник http://buhgalter-garant.ru/finansy/refinansirovanie-avtokredita-kak-refinansirovat-avtokredit-drugogo-banka.html

Источник http://creditnyi.ru/avtokredit/refinansirovanie-avtokredita-82/