Содержание

Автокредит и страхование жизни: как рассчитать стоимость, можно ли отказаться от услуги или вернуть деньги?

Предоставляя кредиты, банки дают возможность людям приобретать вещи, заработать на которые быстро не получается. Автокредит – одна из наиболее популярных банковских услуг. Перед приобретением авто покупатель изучает условия банковского кредитования и подбирает то финансовое учреждение, которое взимает меньший процент по займу. Большинство финансовых организаций вынуждают кредитополучателя страховать свою жизнь.

Страхование жизни при оформлении автокредита

Страхование жизни при оформлении кредита подразумевает заключение договора со страховой компанией, условия которого предусматривают обязанность компании-страховщика при наступлении страхового случая обеспечить клиенту выполнение обязательств перед банком. Практически каждый банковский сотрудник предлагает клиенту застраховать свою жизнь при заключении договора кредитования.

Однако оплата страховки увеличивает банковский долг клиента. Что дает страхование жизни при автокредите? Для каждой стороны сделки страхование имеет положительные стороны:

- Банк ограждает себя от риска невозврата денежных средств, увеличивает сумму финансовых обязательств кредитополучателя. Также некоторые учреждения или их служащие получают вознаграждение от страховой компании.

- Страховая фирма увеличивает продажу своих услуг и получает доход в виде страховых выплат.

- Клиент получает уверенность в том, что при наступлении неблагоприятных обстоятельств его кредит выплатит страхователь.

Страхование жизни предусматривает выплату страховки в случае кончины клиента, значительного ухудшения его здоровья, невозможности работать из-за полученных увечий. Различные организации могут вносить в данный перечень дополнительные условия.

Можно ли отказаться от страховки?

Банковские служащие и работники страховой компании описывают клиентам страхование жизни как необходимую и полезную услугу. Однако для большинства клиентов оплата страховки неприемлема из-за ее высокой стоимости. Наступит страховой случай или нет – неизвестно, а платить нужно в момент подписания кредитного договора. Можно ли взять кредит без страховки?

При подписании документов

При описании условий автокредита банковские служащие не сообщают клиенту о том, что при подписании договора нужно будет заключить сделку со страховой организацией. Очень часто кредитополучатель узнает о страховке в момент подписания документов. На вопросы клиента работник банка может ответить, что при выдаче кредита на автомобиль страхование жизни и здоровья обязательно.

Однако согласно законодательству при подписании кредитного договора банк не имеет право принуждать кредитополучателя покупать дополнительные услуги. Кредитору просто выгодно получить гарантии возврата денег и увеличить сумму кредита. Клиент может отказаться от страховки при подписании документов.

Однако данные действия могут привести к следующим последствиям:

- изменят процентную ставку по кредиту в сторону увеличения;

- будут изменены сроки возврата денежных средств;

- уменьшат сумму кредита.

Иногда увеличение процентной ставки приводит к тому, что долг клиента не пожелавшего застраховать свою жизнь, значительно превышает сумму кредитных обязательств при наличии страховки. В связи с этим, нужно рассчитать сумму автокредита со страховкой и без нее. Некоторые кредиторы отказывают клиенту в выдаче кредита при нежелании страховаться. Неправомерность их действий доказать практически невозможно.

Если кредитную услугу оказывают непосредственно в автосалоне, то при подписании договора нужно сообщить служащему, что вы хотите уточнить условия кредитования непосредственно в банке. Обычно попытки связаться с банком приводят к тому, что работники автосалона перестают настаивать на обязательном страховании жизни.

Подать письменное заявление об отказе в банк

Иногда отказаться от услуги страхования заемщик решает после подписания кредитной сделки. Расторгнуть страховой договор клиент может в любое время, если иные условия не указаны в кредитном соглашении. Чаще всего банки ставят условие, что страховка может быть отменена по истечению 3-6 месяцев. Прежде чем обращаться в кредитную организацию необходимо перечитать условия договора.

Если в документе не описаны сроки расторжения страховки, обратиться с заявлением об отказе от услуги можно в любой момент. Для того чтобы отказаться от страхования, нужно написать в банковское учреждение заявление об отказе. Документ не имеет единого образца.

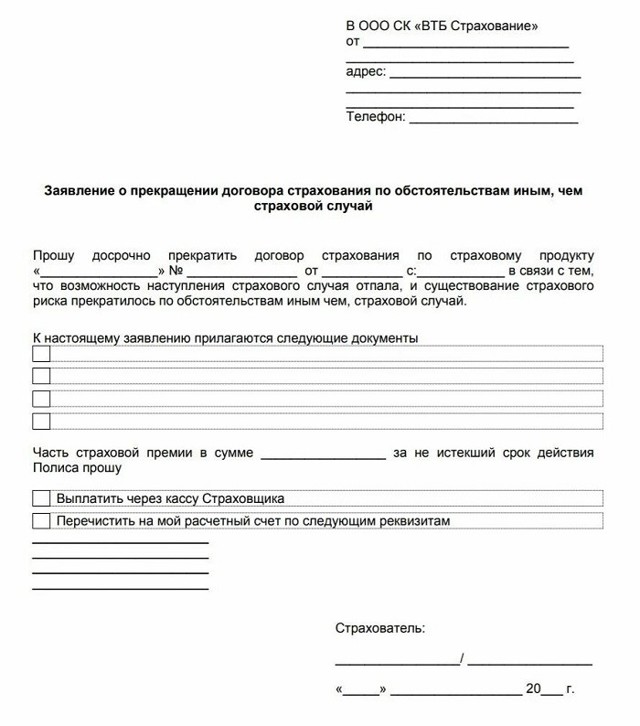

В различных финансовых организациях существуют собственные правила заполнения подобных документов. Пример заявления можно запросить в учреждении. Ниже приведен образец.

Обратиться в суд

Обращаться в суд целесообразно после отказа кредитной организации и при намерении возвратить крупную сумму, уплаченную за страховку. Однако доказать в суде свою правоту будет достаточно сложно. Банки будут апеллировать к тому, что клиент сознательно поставил подпись под документом. Суды часто принимают сторону кредитной организации.

Если сумма страховой премии высока, то следует обратиться к опытному юристу. Специалист поможет правильно составить исковое заявление и собрать доказательства того, что действия кредитора незаконны.

В иске указываются следующие данные:

- адресат;

- данные истца и ответчика;

- название документа;

- описание заключенной сделки;

- обоснование незаконных действий банковских служащих;

- требования истца;

- перечисление приложений;

- дата и подпись.

В заявлении необходимо указать законодательные акты, подтверждающие неправомерность действий банка. Специалисты рекомендуют привлечь к рассмотрению дела специалиста из органов защиты прав потребителей. Образец искового заявления:

Чем поможет Роспотребнадзор?

В Роспотребнадзор следует обращаться, если представитель страховой компании в банке отказывается разорвать заключенное соглашение. При обращении в государственную инстанцию необходимо написать письменное обращение и приложить к документу отказ банка или страховой компании. Образец заявления в Роспотребнадзор:

Роспотребнадзор рассмотрит заявление, если договор был заключен на протяжении предшествующих 12 месяцев. Если государственный орган убедится, что претензии гражданина оправданы, то он обяжет страховую организацию расторгнуть договор страхования и вернуть клиенту затраченные средства. Кредитная организация будет привлечена к ответственности.

Как вернуть деньги?

Расторжение договора со страховой компанией не гарантирует возврат страховой премии. Многие страховые компании в документе указывают, что при отказе клиента от услуги досрочно возврат денег не производится. При наличии данного пункта в договоре вернуть деньги достаточно сложно.

Если в документе не сказано о невозможности возврата средств, нужно обратиться к представителю страховой компании. Работник объяснит позицию компании по данному вопросу.

При отрицательном ответе можно написать заявление в Роспотребнадзор или подать иск суд. В заявлении необходимо указать причины обращения и требование возместить понесенные убытки.

Суд вынесет решение в пользу заявителя в том случае, если он докажет, что клиента вынудили подписать невыгодный контракт. Обратиться с требованием возвратить средства можно непосредственно в банковское учреждение. Для этого клиенту необходимо написать претензию. В ней указывается необоснованность заключения страховой сделки и заявляется требование о возврате денег. Образец претензии:

Иногда клиенты досрочно погашают кредит. При этом теряется необходимость страхования жизни. Как вернуть свои деньги? Для возврата средств нужно обратиться в страховую компанию.

Потребуются следующие документы:

Компания может затребовать дополнительные документы. Рассмотрение заявления клиента будет проходить от 10 дней до месяца. В случае положительного ответа, гражданину вернут потраченные средства за вычетом вознаграждения посреднику и страховых выплат за время пользования кредитом. В случае отказа нужно обращаться в суд.

Стоимость полиса в разных банках

Различные кредитные организации взимают разные суммы за полис страхования жизни. Сколько стоит страховка, зависит от известности страховой организации, кредитного учреждения и от ряда факторов. К ним относят:

- банковский процент по кредиту на покупку автомобиля;

- половая принадлежность клиента;

- возраст кредитополучателя;

- состояние здоровья клиента;

- сумма кредита;

- сроки кредитования.

Основная сумма страховой премии зависит от размера кредита. Клиент может самостоятельно рассчитать стоимость страховки, если узнает в страховой компании или в банке условия расчета страховой комиссии. Оплата за полис может составлять от 0,1 до 10% от суммы займа. Информацию о стоимости страховки предоставляют каждому клиенту индивидуально.

Какие банки не настаивают на страховании жизни?

Существует ряд финансовых организаций, не настаивающих на покупке полиса. Годовые проценты в данных учреждениях могут несколько превышать показатель других кредитных организаций (например, в Русфинанс банке до 20%), но при высокой стоимости полиса данный показатель будет оправдан. Без страхования жизни дают автокредит следующие организации: ВТБ 24, Сбербанк, Газпромбанк, Росбанк, Возрождение, Альфа Банк, Райффайзен Банк, МКБ, Россельхозбанк.

Страхование жизни и здоровья при автокредите

Предлагаем статью на тему: «Страхование жизни и здоровья при автокредите» с профессиональной точки зрения. Мы собрали полезную информацию по данному вопросу и подготовили ее в удобном для чтения виде.

Страхование жизни и здоровья при оформлении кредита на автомобиль

Оплатить единоразово всю стоимость приобретаемого автомобиля под силу не каждому человеку, а вот взять средство передвижения в кредит и выплачивать по частям — куда более реализуемые планы. Правда, многие компании, предоставляющие кредит, обязывают граждан оформлять страховку, причем не только автомобиль, но и на жизнь самого покупателя.

Это несомненно обеспечивает безопасность страхующим компаниям. Но далеко не всегда охота покупателю включать в расходы оплату этой страховки. Компания-кредитор же порой прописывает в договоре это как обязательное условие, не всегда даже сообщая покупателю данное условие.

Конечно, отказаться можно, но тогда, скорее всего, кредитор поднимет процентную ставку по кредиту или вовсе откажет в предоставлении кредита. Насколько это законно и можно ли отказаться от страховки после заключения договора, далее.

Зачем кредитору страховать жизнь покупателя

Все достаточно просто — в случае несчастного случая, прописанного в договоре, — смерти или потери дееспособности клиента, банк получит все предписанные ему выплаты. Выплачивать оставшуюся сумму будет страховая компания; если же договор с ней не составлен, то обязательства по выплате падают на плечи родственников клиента.

Эта процедура, если разобраться, полезна для всех сторон сделки. Компания-кредитор имеет уверенность, что точно получит всю сумму; страховая компания получает страховые взносы; а клиент спокоен за свою семью — ведь в случае несчастного происшествия долги не лягут на плечи его близких.

Требования к страховому полису

Каждый договор о страховке жизни или здоровья должен прописывать некоторые аспекты, чтобы в случае возникновения задействования этого договора между компаниями страховой и кредитором, а также самим клиентом не возникало спорных вопросов.

- Размер страховой суммы (возможные вариации — сумма всего покупки; остаток, не оплаченный клиентом или стоимость автомобиля).

- Срок, в течение которого страхование действительно (до момента, пока не выплачен кредит; на год, но при условии обязательного продления).

Обычно клиент, оформивший страхование, получает кредит с уменьшенной кредитной ставкой.

Часто банки предлагают свои рекомендации по выбору страховой компании, и клиенты, не утруждая себя лишними хлопотами, соглашаются на эти рекомендации. Однако клиент имеет право самостоятельно выбрать стороннюю страхующую компанию.

Дело в том, что банки, предоставляющие кредиты, порой намеренно подбирают компанию-страховщика с не самыми выгодными для клиента условиями, так как банк стремится лишь к получению собственной выгоды. Так что исключительно в ваших интересах заняться рассмотрением этого вопроса самостоятельно.

Способы отказа от страхования

Во-первых, вы изначально можете настаивать на том, что не намерены оформлять страхование. В таком случае банк может повысить процентную ставку, сократить сроки выплат, что также повысит ежемесячные выплаты, или вовсе отказаться от сотрудничества.

Отказ можно произвести при досрочном погашении кредита.

Также можно обратить в банк с просьбой отказа от страхования. Обычно в договоре прописаны возможности расторжения договора расторжения (порой банк разрешает отказаться от страховки спустя какое-то время после заключения договора о кредита — 3 или 6 месяцев).

Клиент может обратиться в суд, но этот способ вряд ли окажется решением данной проблемы. Суд в большинстве подобных случаев на стороне банка, так как клиент подписал договор, а значит, не имеет права нарушать его.

Можно ли вернуть деньги за страхование

Вернуть деньги за полис можно лишь в том случае, если его оформление было навязано. То есть если клиент сам выбрал в договоре пункт с оформлением страхования, считать его навязанным никак нельзя. В таком случае клиент может в любой момент расторгнуть договор, но деньги вернуть не получится.

Если расторгнуть договор мирным путем не выходит, то можно решать проблему посредством обращения в суд.

Важно — страховая компания может вернуть не всю сумму, вложенную клиентом за оформление полиса. Иногда компания-страховщик вычитает из этой суммы услуги, предоставленные агентом.

Итак, способы вернуть деньги (если страховка была навязана):

- Обращение в Роспотребнадзор — при условии, что договор был составлен менее года назад. Если данная инстанция усмотрит в договоре пункты, которые ущемляют права клиента, то в банк будет направлено предписание, обязывающие устранить эти нарушения.

- Обращение в сам банк — написание претензии на имя банка, которое можно вручить как в личном порядке, так и заказным письмом с извещением. Если использован первый метод, то на втором экземпляре претензии или ее копии обязательна копия представителя стороны, в адрес которой направлен иск о получении претензии.

- Обращение в банк — необходимо будет предоставить договор о кредите, полис страхования, квитанцию об уплате услуг страховой компании, претензию в банк и ответ банка на нее (если имеются). При использовании этого метода заявитель может обратиться за помощью в Роспотребнадзор.

Несмотря на все преимущества, даже для самого клиента и его семьи страхование жизни и здоровья обходится в весьма немалую сумму для клиента. Довольно часто банки используют некоторые уловки, сбивающие с толку клиента.

Например, человек прошел одобрение на кредит, банк высчитал его ежемесячные выплаты с учетом процентной ставки, клиент выбрал автомобиль и даже внес залог, осталось лишь подписать документы.

И лишь на этом этапе гражданин узнает, что банк обязывает его оформить страховку, иначе условия кредитования могут значительно изменится, причем не в пользу клиента. Нежелание еще раз проходить все эти процедуры и страх отказа вынуждают человека согласиться на условия банка.

Банк работает лишь на собственную материальную выгоду, ему необходимо в любом случае получить всю сумму, прописанную в договоре, и желательно менее сложным способом.

Страхование жизни при автокредите. Можно ли отказаться? Советы юриста.

Банки в нагрузку навязывают страхование жизни при автокредите. Сейчас мы рассмотрим, обязательно ли страхование жизни при автокредите и можно ли от нее отказаться.

Цены на автомобили растут, материальное положение населения не меняется, но меньше машин на дорогах не стало. Наоборот имеется тенденция к увеличению количества авто на душу населения.

Причина данного роста кроется в доступности автокредитов. С помощью так называемого «кредитного плеча» многие получили возможность покупки авто. Но банки в нагрузку навязывают страхование жизни при автокредите. Сейчас мы рассмотрим, обязательно ли страхование жизни при автокредите и можно ли от нее отказаться.

Зачем оформляют страхование жизни при покупке авто?

Страхование жизни при автокредите навязывают неслучайно, автомобиль – источник повышенной опасности и в дороге с водителем может произойти всякое, вот поэтому банк с помощью страховки старается обезопасить себя и обеспечить 100% гарантию возврата автокредита.

Без страховки, при наступлении несчастного случая кредитные обязательства перейдут на близких родственников и им придется отдавать долг.

Если же у вас оформлена страховка, то все расходы по погашению автокредита лягут на плечи страховой компании.

Исходя из этого я думаю в этом имеется разумное зерно. Как говорится от сумы не зарекайся.

В чем выгода от страховании жизни при автокредите

Как это ни странно звучит но страхование жизни при автокредите выгодно всем сторонам. И страховой компании, и банку, и клиенту.

Давайте рассмотрим преимущества для каждой стороны более подробно.

Выгода для клиента. Оказывается выгода есть и вот какая:

- Более низкий процент. Если вы страхуете жизнь, то банк выдает вам кредит под более низкий процент.

- При наступлении несчастного случая, страховая компания погасит кредит.

Выгода банка.

- Увеличения суммы кредита за счет включения в него суммы страхового полиса.

- Гарантия возврата кредита.

- Процент от страховой компании за оформление страховки.

Выгода страховой компании.

- Получение дохода в виде страховой премии. Размер страховой премии напрямую зависит от размера автокредита.

- Экономия на оплате труда сотрудников. Все документы оформляют сотрудники банка

Условия, на которых оформляется страхование жизни при получение автокредита

Как бы мы не сопротивлялись, но страхование жизни при автокредите становится обязательным.

Даже постановление правительства о необязательности страхования жизни при выдаче кредита не смогло переломить ситуацию.

Банки всем и каждому в обязательном порядке навязывают страховку. Оно и понятно, страховка является гарантом возврата кредита.

Банки, чтобы увеличить объем автокредитов со страхованием жизни, предлагают клиентам пониженный процент и уверяют, что ответственность при просрочках платежей будет нести страховая компания. Кто же не согласится с такими условиями?.

И все же, если Вы надумали использовать страхование жизни, то стоит обратить внимание на то, чтобы размер страховки покрывал сумму автокредита.

К тому же сумма страховой премии не будет превышать 0.1% стоимости кредита. Думаю стоит согласиться. Тем более отказаться от страховки у вас будет время.

Как отказаться от страхования жизни

Страхование жизни при автокредите – это навязанная услуга!

Вы ее можете не оформлять вообще или отказаться от нее после заключения договора.

Работники банка навязывая эту услугу мотивируют тем, что в противном случае, кредит будет выдан под повышенный процент или вам вообще будет отказано в кредите.

Помните, что если откажетесь от страховки жизни на этапе выбора кредитного продукта, то вам изменят процентную ставку и она может быть на несколько пунктов выше.

Или вообще откажут в выдаче кредита.

Но давайте будем терпеливее и не будем брать кредит под повышенную ставку. И если вам не нужна страховка вы просто от нее откажетесь.

Для того, чтобы отказаться от страхования жизни при автокредите, вам необходимо принести заявление на расторжения в банк. Срок, в который можно расторгнуть договор страхования, прописывается в основном договоре и составляет от 3 до 6 месяцев.

Бывают случаи когда банк отказывается принимать у вас заявления. Тогда поступаем так, идем на почту и отправляем на адрес банка заявление заказным письмом с обратным уведомлением. И никуда банк не денется, расторгнет договор.

Но если и это не поможет, тогда идем в суд. Тут как вам повезет. Судебная практика неоднозначна.

Возврат денег

Возврат страхования жизни по автокредиту получится в 2-х случаях:

- если вы пришли к согласию с банком;

- если вы выиграли дело в суде.

Но даже если у вас все получилось и решение принято в вашу пользу, на руки вы получите не всю сумму, с нее удержат агентское вознаграждение.

Если вы досрочно погасили кредит, вы также можете возвратить страховку. Вернут вам конечно не всю сумму, а пропорционально истекшему периоду и за минусом комиссионного вознаграждения, выплаченного страховой компанией банку. В данном случае обращаться вам нужно в страховую компанию.

Я думаю у вас не должно остаться сомнений в вопросе: нужно ли страхование жизни по автокредиту? Главное в автосалоне или в банке внимательно читайте договор и принимайте взвешенное решение, ведь страховой полис может сослужить и хорошую службу.

Страхование жизни при оформлении автокредита

Обязательно ли страхование жизни при оформлении автокредита? Как отказаться от страхования? Как вернуть деньги за страхование жизни? Ответы экспертов Кредитс ру

В банковской практике страхование жизни при автокредите является неотъемлемой услугой, которую предлагают заемщику. Кредитное учреждение обосновывает свое предложение возможностью минимизировать риски невозврата кредита в связи с возможной потерей трудоспособности заемщика или другими несчастными случаями. Поэтому клиентам, оформившим страхование жизни, банки предлагают более лояльные условия кредитования и охотней предоставляют займ.

Обязательно ли страхование жизни при автокредите, как того требуют банки? На этот вопрос однозначного ответа нет. Нужно отметить только то, что принуждать к страхованию жизни и навязывать какую-либо дополнительную услугу банковские работники не должны, так как это является нарушением потребительских прав. Согласно действующему законодательству РФ страхование является добровольным. Поэтому принимать решение о необходимости страховать свою жизнь заемщик должен самостоятельно после того, как оценит все возможные риски и последствия отказа.

Страхование жизни при оформлении автокредита хоть и влечет за собой дополнительные затраты, но также дает возможность получить гарантии погашения долга. Для заемщика это значит, что в случае потери трудоспособности, кредит будет погашен за счет страховки и не станет обременять родственников.

Условия страхования жизни при автокредите

Банк, как независимое финансовое учреждение, вправе выставлять свои условия по предоставлению услуг кредитования. За нарушение выставленных условий может последовать:

- отказ банка выдавать автокредит без страховки жизни заемщика;

- изменение условий договора автокредитования и повышение процентных ставок по займу;

- сокращение сроков предоставления займа и, следовательно, увеличение ежемесячных платежей.

В случае оформления страховки в банке во время покупки автомобиля в кредит стоимость полиса добавляется к договору и составляет 0,2-3% от общей суммы автокредита. Проценты по займу начисляются также и на страховые взносы, что увеличивает размер ежемесячных выплат.

Чтобы уменьшить затраты, но не отказываться от страхования жизни, можно заключить договор страхования самостоятельно на период оформления автокредита. В этом случае можно избежать переплат по страховому полису, так как страховка не будет учитываться при начислении процентов. Чтобы ваша страховка была принята банком, выбранная вами компания-страховщик должна быть аккредитована, а страховка — покрывать весь период действия займа.

Сумма страховки при автокредитовании может приравниваться к полной стоимости автомобиля, сумме займа или остатку долга по автокредиту. Учитывая это, лучше не спешить оформлять страховой полис на весь срок кредитования, а выбрать пролонгированный вариант и продлевать страховку раз в год.

Можно ли отказаться от страхования жизни

Так как страховка является полностью добровольной, от нее при желании можно отказаться. Лучше это сделать еще в момент оформления договора автокредитования и уведомить банковского работника о вашем нежелании заключать договор страхования. В таком случае будьте готовы к повышению процентов по кредиту. Проведите расчеты заранее и сравните затраты на страховку и разницу в процентах по кредиту. Если выгода очевидна, тогда есть смысл отказываться от страхования.

Способов как отказаться от страхования жизни при автокредите существует несколько:

- можно отказать на этапе подписания договора автокредитования и уведомить банковского работника о нежелании страховать свою жизнь;

- написать заявление в банк и воспользоваться пунктом основного договора о досрочном расторжении страхового договора (если таковой имеется);

- в случае досрочного погашения кредита можно также закрыть страховку;

- если банк отказывается расторгать договор страхования, и вы можете доказать, что ваши права были нарушены, можно обратиться в суд.

Наиболее оптимальным и менее затратным является отказ от страхования жизни при автокредите посредством периода охлаждения. Около 10% заемщиков уже воспользовались такой возможностью и вернули денежные средства, уплаченные за полис.

Как вернуть деньги за страхование жизни

Согласно вступившему с 1 января 2018 года указу Центробанка денежный взнос за страховку можно вернуть теперь в течение 14 дней с момента подписания договора. Основным документом для возврата денежных средств за страховку является заявление. Чтобы правильно его составить и не потерять время, отведенное на возврат страховки, посмотрите видео с детальным пояснением.

Чтобы получить возврат страхования жизни по автокредиту нужно обратиться в 14-дневный срок с заявлением к страховщику и уведомить его о возврате полиса страхования. Заявление можно подать компании-страховщику любым удобным вам способом (лично или по почте), главное уложиться в отведенный для отчуждения период.

Вместе с заявлением страховщику желательно подать копию договора, чтобы ускорить процесс обработки заявления и исключить возможность затянуть по срокам «охлаждения». Страховой компанией будет произведен возврат денег не позже, чем через 10 дней со дня получения заявления.

Если вы оформили страховой полис в банке, тогда заявление также необходимо нести в банк. В этом случае банк выступает агентом компании-страховщика, и все функции по возврату денег переносятся на него. Денежные средства возвращаются по требованию клиента наличными или на банковский счет.

Если заявление подано в период, когда еще не началось действие страховки, компания-страховщик обязана вернуть вам всю сумму взноса, которая была уплачена. Если заявление подается позже, тогда страховая компания выполняет перерасчет и частично удерживает средства, пропорционально сроку действия договора.

Также обратите внимание, что в случае оформления банком коллективной страховки периодом охлаждения воспользоваться нельзя. Поэтому, прежде чем подписывать кредитный договор в банке, внимательно изучите его по пунктам и уточните условия предоставления займа.

Страхование жизни при автокредите в 2019 году

Ранее мы с вами уже обсуждали различные проблемы кредитования в России, в том числе связанные с навязыванием банками страховок и необоснованно больших процентов. Сегодня темой нашего разговора будет автомобильный кредит и совершенно ненужная дополнительная опция к нему, очень часто навязываемая банками – страхование жизни.

В 2019 году в России всё еще очень сложно получить автокредит без страховки жизни. Почему-то банкам кажется недостаточной страховки Каско в качестве гарантии возврата покупателем машины полученных взаймы у банка денег.

Но если просто порассуждать, то становится вполне очевидным тот факт, что, получив автокредит на покупку автомобиля и застраховав этот самый предмет кредита от угона и повреждения в аварии – автомобилист дает банку достаточно гарантий исполнения своих обязательств по кредиту. Допустим, произошла авария или машину угнали – страховая компания покроет все потери банка и вернет кредитные деньги. Разве банку этого недостаточно?

Но кроме Каско, все время пока машина будет в кредите, она будет в залоге у банка, что исключает возможность её продажи, дарения без согласия кредитора. Банку этого тоже недостаточно?

Однако, как можно часто услышать от банковских менеджеров, оформляющих кредиты в автосалонах – страхование жизни при автокредите дает гарантии банку в случае, если заемщик заболеет или умрет и не сможет тем самым погасить оставшуюся непогашенную часть. Глупо звучит – не правда ли? Вы купили автомобиль в кредит, заложили его банку, застраховали его в интересах банка от поломки или кражи и должны еще застраховать свою жизнь… А почему тогда еще не застраховать квартиру и собаку? Ведь такие страховки будут «так же актуальны», как страхование жизни при покупке автомобиля в кредит!

Скажем прямо – впаривание гражданам страхования жизни при автокредите это просто развод на деньги со стороны банка, а часто и просто желание самого нижнего звена банковских работников немного подзаработать на покупателе машины.

Как навязывают страховку жизни при покупке машины

Делается это легко, непринужденно и без угрызения совести. Это хорошо, если покупателю машины еще до оформления кредитного договора становится известно о том, что в этот договор включено страхование его жизни и здоровья. В этом случае человек хотя бы имеет возможность посчитать общую стоимость кредита и отказаться от покупки ставшей нерентабельной машины.

Но очень часто, в том числе в 2019 году ни менеджер автосалона, ни кредитный менеджер банка, сидящий тут же, Вам не расскажут о том, что в тело автокредита уже незаметно была включена страховка жизни. Зачем пугать жертву обмана? Узнаете об этом при первом платеже!

Особенно глупо всё это выглядит тогда, когда, например, покупатель машины соглашается на оформление договора страхования жизни, но хочет купить такую страховку за наличные деньги, а не в кредит. В этом случае от кредитного менеджера можно услышать такую нелепость, как: «условием выдачи кредита является оформление страхования имущества и жизни в кредит». То есть, тем самым менеджер навязывает вам еще один кредит, но уже на покупку двух страховок!

Следует знать, что такие действия со стороны банка противоречат не только логике, но и закону. Если вы решили купить страховой продукт и у dас есть на это деньги – зачем вам переплачивать проценты за то, что вы можете купить и без заемных средств.

Часто автолюбители, посетившие автосалон и встретившие там нагло навязываемый сервис в виде допоборудования, ненужных карт помощи на дороге, лишних страховок, задаются вопросом – почему сотрудники автосалона и кредитные менеджеры так бессовестно себя ведут? Ответ тут прост – всему виной деньги, точнее желание их заработать любым путем. Например, у кредитного менеджера или продавца автосалона фиксированная зарплата обычно бывает небольшой. Всё остальное – бонусы, которые складываются от количества проданных клиентам дополнительных продуктов.

Всем ведь давно понятно, что, если страхование жизни при автокредите не навязывать гражданам, а предлагать оформить добровольно – купят такую страховку только очень неумные люди. Так как покупка автомобиля – ответственное занятие, автолюбители перед походом в автосалон готовятся, читают интернет и вполне уже грамотны во многих вопросах: технических, юридических и финансовых.

Поэтому демократичность в вопросе страхования жизни покупателей машин оставит страховые компании без денег по этому виду страховых продуктов. Это всё равно для них, что оформлять гражданам Осаго и попутно не втюхивать страхование квартиры.

Ну вот так устроен страховой, и банковский бизнес России. Нужен кредит? Плати бешеные проценты, оформляй навязанные страховки, а если заболеешь и не сможешь платить – будем давить, хамить и доставать…

Кстати, страхование жизни и здоровья заемщика – это далеко не то что написано в названии полиса. Это если заемщик умер или получил инвалидность 1-2 группы, то за него деньги банку выплатит страховая компания. А если заемщик просто заболел, сломал ногу, получил инфаркт или инсульт и, как результат – потерял работу и не может платить кредит – это не страховой случай. В этих случаях банки вспоминают о праве продажи заложенного автомобиля с торгов, оценивают его за бесценок. Как результат – платили за кредит несколько лет, ваш автомобиль с торгов уходит за бесценок, а вы еще, оказывается что-то должны банку. В этом случае, как адвокат, я могу посоветовать только контролировать и оспаривать оценку автомобиля банком. Ни в коем случае не верьте в результаты оценки, сделанной оценочной компанией по ходатайству банка. Прикормленный банком оценщик всегда нарисует цифры, угодные банку, но не Вам.

Очень часто кредитные менеджеры стараются убедить покупателя автомобиля не пугаться навязываемого им страхования жизни, мотивируя это тем, что от страховки легко можно будет отказаться в течение 14 дней после оформления автокредита. Но так ли легко от неё отказаться и всегда ли это возможно? Давайте попробуем разобраться в этом вопросе.

Как отказаться от страховки при автокредите

Первое, о чем необходимо знать автолюбителю, решившему приобрести автомобиль в автокредит – страховка жизни может быть двух видов:

- Страхование жизни, здоровья путем оформления договора (полиса) личного страхования гражданина . От такой страховки в 2019 году вы можете отказаться в течение 14 дней. Из неприятных последствий вас скорее всего будет жать увеличение процентов по кредиту. Выгодно отказаться от такой страховки если вы досрочно планируете погасить автокредит. Если же вы хотите возвращать деньги весть период, предусмотренный договором, то отказавшись от страховки и получив новые проценты от банка – вы можете в конечно итоге переплатить ещё больше.

- Подключение к программе коллективного страхования жизни и здоровья заемщиков банка. В этом случае в 2019 году отказаться от страховки в течение 14 дней уже сложнее. Даже в судах еще пока практика разрешения таких споров не так однозначна, хоть и выравнивается в пользу граждан после высказанного Верховным судом мнения по данному вопросу. Кроме того, даже отказавшись от такой страховки через суд, вы так же, скорее всего получите пересчет процентов по договору в большую сторону.

То есть, когда вы соглашаетесь на оформление страховки жизни по автокредиту, вы просто соглашаетесь на более высокий процент по кредитному договору, так как если с вами что-то случится, то воспользоваться такой страховкой в полной мере для защиты от неплатежа вы не сможете, а если откажетесь от страховки в течение 14 дней – просто увеличите процентную ставку.

Какой выход в данной ситуации:

Обязательно ли страхование жизни при автокредите?

Накопить приличную сумму для покупки автомобиля многим людям не удается, но приобрести машину в кредит – это обычная практика.

Банки сегодня предоставляют различные программы автокредитования.

Причем на первое место для выдачи кредита они ставят тех заемщиков, которые не только оформили страховку на автомобиль, но и свою жизнь.

Можно ли отказаться от страхования жизни при автокредите, можно ли вернуть страховку при досрочном погашении кредита и как это сделать, – об этом поговорим ниже.

Зачем страховать жизнь по автокредиту и обязательно ли это делать?

Вопрос страхования жизни при оформлении кредита на машину расценивается неоднозначно. Преимущество страховки в том, что если с заемщиком что-то случится, то страховая компания выполнит за него обязательства, выплатит банку оставшуюся сумму кредита. В противном случае погашать долги будут члены семьи заемщика.

На вопрос: «Обязательно ли страхование жизни при автокредите?» ответ однозначно: «Нет, необязательно».

Банк вообще не имеет права навязывать клиенту страхование – это сугубо добровольное дело. И если клиент с этим столкнулся и не хочет заказывать услугу страхования, то он может обратиться за услугой в другой банк, настаивать на своем либо же решить этот вопрос в судебном порядке.

Как вернуть страховку по автокредиту при досрочном погашении?

На практике очень часто страховые компании не желают возвращать клиенту страховку при досрочном погашении кредитного договора, если тот был оплачен заемщиком в полном объеме.

- заявление в 2 экземплярах. Человек, принимающий заявление, должен обязательно зарегистрировать его и проставить отметку на экземпляре заявителя;

- копию договора займа;

- паспорт;

- справку о полном погашении кредитного договора. Получить ее можно в банке или кредитной организации, в которой был оформлен договор.

Для того, чтобы вернуть страховую премию, клиент должен обращаться не в банк, где ему выдали кредит, а именно в страховую компанию, которая выступает гарантом по страхованию жизни.

Обращение в банк за получением страховой премии будет оправдано только в том случае, если страховка жизни входит в пакет услуг банка.

Заявление клиента о возврате страховки обычно рассматривается 1 месяц. Если после этого периода человек не получит письменного ответа от страховой компании, то он имеет право обратиться в Роспотребнадзор или суд.

Обращение в Роспотребнадзор

Схема обращения в эту организацию аналогична обращению в страховую компанию:

- клиент подает письменное заявление;

- прикладывает к заявлению ответ страховой компании или банка (если он есть).

Обращение в суд

Некоторые заемщики сразу же обращаются в суд, минуя Роспотребнадзор.

Но, обращаясь в эту инстанцию, он должен понимать, что судебные разбирательства будут длиться не 1–2 месяца.

Тем не менее пакет документов заявитель должен подготовить.

Туда, кроме заявления в страховую компанию (банк), он должен приложить исковое заявление, договор страхования и кредита, платежные документы, которые подтверждают досрочную выплату кредита, расчет суммы иска, ответ страховой компании или банка (если такой имеется).

Как отказаться от страхования жизни при автокредите?

Если у вас нет желания переплачивать деньги за страховку при покупке автомобиля, то вы можете отказаться от страхования жизни. Сделать это можно тремя путями:

1 способ отказа. Настоять на своем в момент подписания документов

Если человек точно решил не пользоваться услугами страховой компании для страховки жизни, то он должен уведомить об этом страховую компанию. Но в этом случае он должен знать, что тогда процентная ставка по кредитному договору будет выше.

2 способ отказа. Письменное заявление в банк

В некоторых страховых компаниях предусмотрен пункт в договоре, согласно которому человек может расторгнуть договор страхования, если он досрочно погасит кредит.

Бывают и такие ситуации, тогда в договоре четко прописываются даты, когда клиент может отказаться от страховки, например, 3 месяца или полгода.

3 способ отказа. Обратиться в суд

Этот способ отказа наименее подходящий для заемщика. И очень часто суд встает на сторону банка, поскольку при подписании кредитного договора клиент добровольно ставит свою подпись, даже не вчитываясь в условия соглашения.

Но если страховая компания отказывается предоставлять деньги или никак не реагирует на претензию заявителя, то это дает заемщику полное право подавать иск в суд.

Видео: Отказ от страховки по кредиту

Правила составления заявления на возврат страховки

Не знаете, как правильно написать заявление на возврат денег со страховки? Правила составления документа в адрес банка или страховой компании состоят из нескольких частей:

- В верхней правой части, в углу заявитель должен указать адресата: написать реквизиты банка/страховой компании. Ниже под этими данными он должен указать свою фамилию, имя, отчество, адрес, а также номер телефона.

- В основной части (информационной) заявитель должен указать номер и дату кредитного и страхового договора, срок его действия, важные условия, расчет выплаченной суммы, требования о возврате денег.

- В заключение человек должен обосновать свои требования путем подачи списка документов, подтверждающих его правоту.

- В конце заявитель должен поставить дату и подпись.

Составление искового заявления в суд

Если страховая компания отказывается возвращать страховку по досрочно расторгнутому кредитному договору, и заемщик теперь не знает, как вернуть страховку жизни по автокредиту, то его задача – обратиться в профильное учреждение.

Для того чтобы суд принял жалобу истца, тот должен написать исковое заявление, в котором следует указать:

- название суда (в правом верхнем углу), данные истца (фамилия, имя, отчество, контактные данные, адрес);

- наименование ответчика (страховой компании);

- номер и дату договора, условия соглашения;

- требования истца.

К этому исковому заявлению следует приложить заверенную копию договора.

Страховка жизни при автокредите: как обманывают потребителей банки?

Обычно человек, выбирающий кредит, звонит по нескольким компаниям, банкам, интересуется о процентных ставках. Естественно, что он выбирает банк с наименьшим процентом по автокредиту. И вот тут он и попадается на уловку.

Дело в том, что зачастую в банках, где предполагается небольшой процент по автокредиту, страховка жизни стоит больше, чем процент по автокредиту. Только узнает заемщик об этом в момент подписания договора.

Как это выглядит в автокредите:

- Человек выбрал банк с наименьшим процентом по автокредиту. Он согласился с условиями, приходит в банк, подает документы, ему дают одобрение на оказание услуг.

- Человек ищет машину, отдает за нее задаток продавцу. Затем он приезжает в банк, вносит первоначальный взнос, ему подготавливают пакет документов для подписи. Садясь подписывать стопку документов, заемщик обнаруживает, что в договоре прописан пункт о страховании жизни. И, к примеру, если кредит взят в размере 3 миллиона, то страхование жизни может быть 800 тысяч.

- Естественно, что у человека сразу возникает вопрос к банку: «За что такая большая сумма?». А ему отвечают: «Ваши условия по кредиту предполагают страхование жизни. С этим учетом банк одобрил вам кредит». Потом они говорят клиенту, что тот может отказаться от автострахования, но тогда банку придется пересмотреть условия соглашения и тогда ставка процента значительно повысится.

- Человек, который прошел уже через многое: выбрал автомобиль, внес за него залог, просто-напросто соглашается с такими условиями банка.

Специалисты советуют людям быть бдительными, в том числе при получении автокредита. Не попадайтесь на ухищрения банков по выдаче автокредита с минимальной процентной ставкой, обращайтесь к специалистам.

Важные моменты

- При составлении договора нужно учитывать все тонкости, внимательно читать каждый пункт соглашения, чтобы после получения на руки экземпляра договора, у заемщика не было претензий к банку или страховой компании. Также обязательно вчитываться в абзацы, написанные мелким шрифтом. Чаще всего именно они несут в себе полезную для заемщика информацию.

- Если вы не планируете тратиться на страховку жизни, то об этом лучше всего сразу сказать консультанту.

- Если сотрудник банка будет говорить о том, что отменит кредитное соглашение в случае, если заемщик не подпишет документы о страховании, то клиент должен позвать руководителя.

Сколько стоит страхование жизни при автокредите?

Фиксированной суммы страховки жизни при взятии автомобиля в кредит нет. Стоимость страхового полиса зависит от многих факторов:

- размера страховой суммы, выдаваемой на момент страхового случая;

- периода страхования (страховка на непродолжительный срок стоит меньше);

- возраста и пола заемщика. Мужчины платят за страховку больше, чем женщины. После 40 лет человек, неважно какого пола, переходит в так называемую группу риска. И тогда стоимость страховки увеличивается примерно на 10%;

- рода занятий и увлечений человека, который страхуется;

- состояния здоровья человека, наличия каких-либо заболеваний.

В 95% случаев при оформлении страхового полиса на жизнь клиента учитывается только размер страховой суммы. А стоимость самого страхового полиса определяется в процентном соотношении к этому показателю. Это может быть 3, 5, 7, 10 и более процентов.

В каких банках можно получить автокредит без страхования жизни?

- Сбербанк;

- Газпромбанк;

- ВТБ 24;

- Росбанк;

- Русфинанс Банк;

- Банк Возрождение.

При этом диапазон процентных ставок по кредиту во всех банках отличается. В Сбербанке, к примеру, он может составлять от 9% годовых, в Русфинанс Банке – от 15,5 до 20% годовых.

Зная свои права и обязанности как клиента банка и/или страховой компании, при получении автокредита у вас не должно возникать вопроса: «Как вернуть деньги?».

Решение о страховке жизни должен принимать сам человек, на имя которого оформляется страховка. Ни в коем случае она не должна быть навязана банком или страховой компанией.

Страхование жизни оформлять необязательно, но иногда это необходимо сделать, чтобы чувствовать себя уверенным, знать, что в случае несчастного происшествия долги заемщика покроет страховая компания.

Страхование жизни при оформлении автокредита

Страхование жизни при автокредите

В банковской практике страхование жизни при автокредите является неотъемлемой услугой, которую предлагают заемщику. Кредитное учреждение обосновывает свое предложение возможностью минимизировать риски невозврата кредита в связи с возможной потерей трудоспособности заемщика или другими несчастными случаями. Поэтому клиентам, оформившим страхование жизни, банки предлагают более лояльные условия кредитования и охотней предоставляют займ.

Обязательно ли страхование жизни при автокредите, как того требуют банки? На этот вопрос однозначного ответа нет. Нужно отметить только то, что принуждать к страхованию жизни и навязывать какую-либо дополнительную услугу банковские работники не должны, так как это является нарушением потребительских прав. Согласно действующему законодательству РФ страхование является добровольным. Поэтому принимать решение о необходимости страховать свою жизнь заемщик должен самостоятельно после того, как оценит все возможные риски и последствия отказа.

Страхование жизни при оформлении автокредита хоть и влечет за собой дополнительные затраты, но также дает возможность получить гарантии погашения долга. Для заемщика это значит, что в случае потери трудоспособности, кредит будет погашен за счет страховки и не станет обременять родственников.

Условия страхования жизни при автокредите

Банк, как независимое финансовое учреждение, вправе выставлять свои условия по предоставлению услуг кредитования. За нарушение выставленных условий может последовать:

- отказ банка выдавать автокредит без страховки жизни заемщика;

- изменение условий договора автокредитования и повышение процентных ставок по займу;

- сокращение сроков предоставления займа и, следовательно, увеличение ежемесячных платежей.

В случае оформления страховки в банке во время покупки автомобиля в кредит стоимость полиса добавляется к договору и составляет 0,2-3% от общей суммы автокредита. Проценты по займу начисляются также и на страховые взносы, что увеличивает размер ежемесячных выплат.

Чтобы уменьшить затраты, но не отказываться от страхования жизни, можно заключить договор страхования самостоятельно на период оформления автокредита. В этом случае можно избежать переплат по страховому полису, так как страховка не будет учитываться при начислении процентов. Чтобы ваша страховка была принята банком, выбранная вами компания-страховщик должна быть аккредитована, а страховка — покрывать весь период действия займа.

Сумма страховки при автокредитовании может приравниваться к полной стоимости автомобиля, сумме займа или остатку долга по автокредиту. Учитывая это, лучше не спешить оформлять страховой полис на весь срок кредитования, а выбрать пролонгированный вариант и продлевать страховку раз в год.

Можно ли отказаться от страхования жизни при автокредите

Так как страховка является полностью добровольной, от нее при желании можно отказаться. Лучше это сделать еще в момент оформления договора автокредитования и уведомить банковского работника о вашем нежелании заключать договор страхования. В таком случае будьте готовы к повышению процентов по кредиту. Проведите расчеты заранее и сравните затраты на страховку и разницу в процентах по кредиту. Если выгода очевидна, тогда есть смысл отказываться от страхования.

Способов как отказаться от страхования жизни при автокредите существует несколько:

- можно отказать на этапе подписания договора автокредитования и уведомить банковского работника о нежелании страховать свою жизнь;

- написать заявление в банк и воспользоваться пунктом основного договора о досрочном расторжении страхового договора (если таковой имеется);

- в случае досрочного погашения кредита можно также закрыть страховку;

если банк отказывается расторгать договор страхования, и вы можете доказать, что ваши права были нарушены, можно обратиться в суд.

Наиболее оптимальным и менее затратным является отказ от страхования жизни при автокредите посредством периода охлаждения. Около 10% заемщиков уже воспользовались такой возможностью и вернули денежные средства, уплаченные за полис.

Как вернуть деньги за страхование жизни

Согласно вступившему с 1 января 2018 года указу Центробанка денежный взнос за страховку можно вернуть теперь в течение 14 дней с момента подписания договора. Основным документом для возврата денежных средств за страховку является заявление. Чтобы правильно его составить и не потерять время, отведенное на возврат страховки жизни, посмотрите видео с детальным пояснением.

Чтобы получить возврат страхования жизни по автокредиту нужно обратиться в 14-дневный срок с заявлением к страховщику и уведомить его о возврате полиса страхования. Заявление можно подать компании-страховщику любым удобным вам способом (лично или по почте), главное уложиться в отведенный для отчуждения период.

Вместе с заявлением страховщику желательно подать копию договора, чтобы ускорить процесс обработки заявления и исключить возможность затянуть по срокам «охлаждения». Страховой компанией будет произведен возврат денег не позже, чем через 10 дней со дня получения заявления.

Если вы оформили страховой полис в банке, тогда заявление также необходимо нести в банк. В этом случае банк выступает агентом компании-страховщика, и все функции по возврату денег переносятся на него. Денежные средства возвращаются по требованию клиента наличными или на банковский счет.

Если заявление подано в период, когда еще не началось действие страховки, компания-страховщик обязана вернуть вам всю сумму взноса, которая была уплачена. Если заявление подается позже, тогда страховая компания выполняет перерасчет и частично удерживает средства, пропорционально сроку действия договора.

Также обратите внимание, что в случае оформления банком коллективной страховки периодом охлаждения воспользоваться нельзя. Поэтому, прежде чем подписывать кредитный договор в банке, внимательно изучите его по пунктам и уточните условия предоставления займа.

Какие банки дают автокредит без первоначального взноса

Автокредит без первого взноса предоставляет выход из трудной финансовой ситуации многим заемщикам, у которых нет денег для его внесения. Но вы же понимаете, что если где-то в плюс, значит, где-то в минус. Данная статья пояснит, чего ожидать от банков при обращении за кредитом на авто с надеждой на отсутствие первоначального взноса.

Важно понимать, что первоначальный взнос расценивается банком как некая гарантия вашей платежеспособности и желании выплатить кредит по совести. Поэтому если банки позволяют взять автокредит без первого взноса, то минимизацией рисков будут более жесткие условия автокредитования.

Условия оформления кредита на авто без первоначального взноса

Требования к оформлению кредита на машину без первоначального взноса следующие:

- возраст от 21 года до 60 лет;

- гражданство РФ и проживание в том же регионе, где хотите взять кредит;

- срок выплаты кредита не более 5 лет;

- пакет документов (паспорт, трудовая книжка, справка о доходах по форме 2-НДФЛ и другие, запрашиваемые банком);

- уровень дохода должен быть таким, чтобы ежемесячные платежи отнимали у заемщика максимум половину средств;

- стаж на последнем месте работы не менее 6 месяцев при общем трудовом стаже не менее 1 года;

- хорошая кредитная история (узнать онлайн);

- в некоторых случаях банки могут выдать ссуду только на автомобиль стоимостью не ниже определенной суммы;

- залог (иногда им является покупаемое авто);

- поручительство;

- страхование авто и жизни.

Исходя из индивидуальной политики каждого банка условий может быть больше или меньше.

Выбирать подходящий вам банк нужно из нескольких кандидатов, внимательно изучив их предложения по автокредиту без первого взноса. Ели у вас есть знакомый юрист, обязательно посоветуйтесь с ним.

В банке

Банки, предлагающие автокредит без первоначального взноса, с минимальной ставкой до 20%:

| Выборг Банк | До 2000000 | 8,9–16% | До 5 лет |

| Нордеа Банк | зависит от условий | 10–15,5% | До 7 лет |

| Газпромбанк | до 3000000 | 10,5–15,5% | До 5 лет |

| Сургутнефтегазбанк | От 100000 | 10,5–16% | До 7 лет |

| Уралсиб | До 3000000 | 10,5–15% | До 7 лет |

| Ставропольпромстройбанк | До 1000000 | 11–18% | До 5 лет |

| Локо-Банк | До 3000000 | 11–21,9% | До 5 лет |

| Московский Кредитный Банк | до 4000000 | 11–29% | До 7 лет |

| Балтинвестбанк | До 3000000 | 11,5–22% | До 7 лет |

| Почтобанк | От 200000 | 12–14,5% | До 5 лет |

| Сургутский Центральный Коммерческий Банк | До 5000000 | 12–16% | До 5 лет |

| Банк БФА | До 3000000 | 13–19,5% | До 7 лет |

| Резерв | От 100000 | 13–20% | До 5 лет |

| Металлургический Коммерческий Банк | До 3500000 | 13–23% | До 7 лет |

| АйМаниБанк | До 1500000 | 13–42% | До 7 лет |

| Кредит Европа Банк | До 4500000 | 13,25–17,5% | До 5 лет |

| МДМ Банк | До 4000000 | 13,5–17,5% | До 5 лет |

| Транскапиталбанк | До 800000 | 14% | До 5 лет |

| Стройлесбанк | До 5000000 | 14–16,5% | До 5 лет |

| Вкабанк | зависит от условий | 14–16% | До 5 лет |

| Промрегионбанк | До 4000000 | 14–19% | До 5 лет |

| Газнефтьбанк | До 5000000 | 14–24% | До 5 лет |

| Тюменьагропромбанк | От 100000 | 14–25% | До 5 лет |

| Уралприватбанк | От 100000 | 14,4–18,4% | До 5 лет |

| Плато-Банк | До 1000000 | 14,5–16,5% | До 5 лет |

| Первобанк | До 1500000 | 14,5–19,5% | До 5 лет |

| Быстробанк | До 3000000 | 14,5–25% | До 7 лет |

| Российский Капитал | До 3500000 | 14,9–16,9% | До 5 лет |

| Росбанк | До 5000000 | 14,9–21,9% | До 5 лет |

| Ханты-Мансийский Банк | От 50000 | 15–18,5% | До 7 лет |

| Бузулукбанк | До 2000000 | 15–18,5% | До 5 лет |

| Кемсоцинбанк | 15–18,5% | До 5 лет | |

| Тальменка-Банк | От 50000 | 15–20% | До 7 лет |

| Балтика | До 3000000 | 15–23% | До 6 лет |

| Запсибкомбанк | зависит от условий | 15,5–19,5% | До 7 лет |

| Инвесткапиталбанк | До 3000000 | 15,5–19,5% | До 5 лет |

| Кедр | От 10000 | 16% | До 5 лет |

| Спутник | зависит от условий | 16–17% | До 5 лет |

| Инвестиционный Республиканский Банк | До 10000000 | 16,5% | До 3 лет |

| Дальневосточный Банк | До 1000000 | 16,5–18% | До 5 лет |

| Промтрансбанк | До 2000000 | 17,9–18,9% | До 5 лет |

| Райффайзенбанк | До 1000000 | 17,9–19,9% | До 5 лет |

| Уссури | До 1500000 | 17,95–21,95% | До 5 лет |

В автосалоне

Также получить кредит на машину без первого взноса можно в автосалоне дилера. Некоторые московские дилеры настолько заинтересованы в новых клиентах, что помимо отсутствия первоначального взноса готовы оплатить поездку в Москву.

В автосалонах вам могут подобрать подходящий кредит, иногда даже с возможностью досрочного погашения (которое многие банки не любят). Кредит, конечно, предоставляют банки, но дилер поможет вам изучить доступные кредитные предложения сразу на месте.

Поделитесь с тем, кому это поможет

Ещё об автокредитах

Автокредит в Москве, автомобили в кредит без первоначального взноса | Инком-Авто

Многих из тех, кто хотя бы раз в жизни смотрел американское или европейское кино, наверняка, интересовало: почему они становятся обладателями машины в 16 лет, а мы, порой, лишь к 40 годам.

«Инком-авто» спешит заверить! Вопрос не только в априорном уровне благосостояния, но и в самой методике обретения материальных благ.

Несмотря на то, что наша жизнь протекает в новых предлагаемых обстоятельствах, многие находятся в плену стереотипов, считая, что любой житель США может позволить себе купить автомобиль в кредит, а мы, увы, нет.

Что заставляет нас думать так? Реалии «дикого капитализма», в процессе которого мы твердо и навсегда усвоили: покупка автомобиля, стиральной машины, квартиры, загородного участка в Москве при помощи кредита – это западня! Но так ли это на самом деле? Рассмотрим вопрос! Сиюминутное приобретение автомашины представляет сложность для 89 % россиян.

У тех, чей ежемесячный доход не исчисляется миллионами, есть лишь два варианта: ездить в метро либо воспользоваться автокредитом, покупая автомобиль для комфортного перемещения по Москве. И почти каждого терзают мысли о том, что кредит – это кабала. Это «скрытые пункты», «надписи мелким шрифтом между строк».

Кредит – это возможная встреча с «дружелюбными» коллекторами.

Так было, когда в большинстве банков процентные ставки были высоки и переплаты были «глобальными». Какова обстановка сейчас? Кое-где и сегодня можно «попасть на процент» и, катаясь на одной машине, выплачивать стоимость двух.

Но компания «Инком-авто» предлагает иной вариант! Зачем нести убытки? Можно воспользоваться одной из замечательных программ, которые сегодня позволяют купить автомобиль в кредит без первоначального взноса, избежав при этом всех описанных выше неудобств! Это возможно сделать у нас, в старейшем автосалоне страны, где установлены прочные партнерские отношения с крупнейшими банками, предлагающими низкие процентные ставки.

Мы с уверенностью спешим во всеуслышание заявить: приобретение авто в кредит без первоначальных взносов – это не только реальность, но и очевидная выгода, упускать которую сегодня не стоит! Всего 40 минут в нашем уютном офисе, и Вы станете обладателем одного из современных автомобилей, палитра которых, представленная в нашем автосалоне, удивляет и радует наших постоянных клиентов не первый год. Мы ждем Ваших звонков!

Кредит

Воспользовавшись этим предложением, вы можете приобрести автомобиль в день обращения. Программа подразумевает минимальные сроки рассмотрения заявки и предоставление всего лишь двух документов – паспорта РФ и водительских прав.

- Необходимые документы – паспорт и водительское удостоверение;

- Прописка – гражданство РФ с 21-го года до 70 лет;

- Первоначальный взнос от 0%;

- Процентная ставка по кредиту 3,9 %;

- Срок кредита – от 6 мес. до 7 лет;

- Возможность сдать свой автомобиль по системе Trade In и утилизация в качестве первоначального взноса;

- Сумма кредитования до 3 000 000 руб.;

- Каско по выбору клиента.

Рассрочка

- Первоначальный взнос от 30%;

- Проценты 0%;

- Срок от 1 до 3-х лет;

- Возможность сдать свой автомобиль по системе Trade In в качестве первоначального взноса;

- Необходимые документы – паспорт, водительское удостоверение, копия трудовой книжки или 2НДФЛ.

Какие банки дают автокредит без первоначального взноса

Покупная способность людей в Российской Федерации постепенно увеличивается, несмотря на непростую, экономическую ситуацию.

Тем не менее многие автолюбители сталкиваются с банальной проблемой: отсутствие денежных средств на покупку желаемого автомобиля. Пришедшие на помощь финансовые структуры все чаще предоставляют услуги по кредитованию.

Например, автокредит без первоначального взноса, банки стали регулярно предлагать клиентам.

Условия для оформления

Рекомендуется обращаться в проверенный банк, желательно расположенный неподалеку, предварительно ознакомившись с предложениями. Это значительно сэкономит время и будет крайне удобным в решении финансовых вопросов. Чтобы получить положительный ответ по автомобильному кредиту, необходимо соответствовать следующим критериям:

- наличие гражданства РФ;

- возраст на момент подписания от 21 до 60 лет (с учетом закрытия срока);

- присутствие постоянного дохода, подтвержденного документально;

- белая кредитная история клиента;

- обязательная страховка;

- пакет документов (паспорт, трудовая книга);

- наличие залога или поручительство.

Обратите внимание! Банковские учреждения оставляют за собой право менять условия по кредитованию, а также вносить коррективы по списку требуемых документов.

Другое название — Минпромторг. Работает с 2009 года и обеспечивает покупку 50% автомобилей по кредиту на территории Российской Федерации. Осуществляет контроль за приобретением конкретных марок авто, условиями погашения и оформления займов.

Предоставляет скидку в сумме 2/3 от ставки ЦБ РФ по рефинансированию.

Оказывая существенное влияние на банковскую сферу, Минпромторг установил финансовый порог на 2016 год — до 920 тысяч рублей (субсидированный автокредит) на приобретаемый автомобиль в кредит.

Преимущества автокредитования

Представленные на рынке программы по кредитованию, позволят оформить заявку в отделении банка либо посетив автосалон. Достоинствами автокредитов являются:

- Значительный срок выплат. В большинстве случаев финансовые организации выдают кредиты на приобретение автотранспорта со значительным периодом: от года до 5 лет. Ежемесячный платеж при большем сроке будет несущественным, но увеличится сумма окончательной переплаты.

- Автокредиты по льготной программе. Позволяют гасить часть процентов по автокредиту. Распространяется только на транспорт, выпущенный на территории РФ. Имеет максимальный порог на стоимость техники: до 750 000 рублей в среднем.

- Вероятность купить машину в краткие сроки. Достаточно минимальных накоплений для первого платежа. Нужно лишь просчитать количество собственных доходов.

Претендовать в качестве заемщика на получения автотранспорта по кредиту, могут трудоспособные граждане (от 21 года) с уровнем постоянства доходов, способных оплачивать ежемесячные платежи.

Автокредит от БЕТА банка

Предлагает возможность ссуды на приобретение подержанного либо нового транспортного средства. Впрочем, условия для получения автокредита довольно жесткие: под 21% годовых на сумму в 2-3 миллиона рублей, но при условии поручительства платежеспособного лица. Стандартная форма кредитования предлагает три основных программы для автолюбителей:

- под 8%;

- на 14%;

- или 21% годовых.

Предлагает БЕТА банк, автокредит без первоначального взноса в размере до 900 тысяч рублей под 8% сроком от полугода до 5 лет. Удобной возможностью считается действующая программа государственного субсидирования займов, о которой говорилось выше. Позволяет оформлять онлайн-заявки на сайте, не требуя наличия дополнительных справок.

Важно! Перед подачей заявление на автокредит, стоит учитывать условия Минпромторга. Также следует помнить о гарантийных сроках: субсидированные займы должны погашаться по программе льготного автокредитования не превышая 36-месячный срок. Перед оформлением действующего договора с банком либо официальным дилером, стоит внимательно изучить детали процесса.

На 2017 год по РФ предоставляют услугу без начального вклада по автокредитованию следующие банки:

- Совкомбанк. Имеет государственное субсидирование по программе «Авто Стиль-Особый». Максимальная сумма по займу — 1 450 000 рублей. Требуется стаж работы от 4 месяцев. Возраст для одобрения: от 20 до 85 лет. Сроки: 6-36 месяцев. Проценты: годовая ставка 9,25%.

- ЛокоБанк. Предлагает свой сервис под залог другого автомобиля. Проценты: от 13,90% в год. Действует только на новые авто стоимостью до 900 тысяч рублей. Обязательно страхование КАСКО. Сроки — от 12 месяцев.

- Восточный банк. Популярен специальной программой кредита «Авто». Не требует подтверждения доходов клиента. Нужен 3-месячный стаж работы. Возрастной ценз: от 21 до 76 лет. Сроки: от 1 года до 59 месяцев. Предоставляет сумму от 100 тысяч до 1 миллиона рублей. Возможен залог автотранспорта.

- ДилерПлюс. Предоставляет услуги для клиентов возрастом от 21 до 65 лет. Обязательна справка с последнего места работы сроком от 3 месяцев. Дополнительно предлагается залог автомобиля. Сумма займа: от 30 тысяч до 4,5 миллиона рублей. Срок от 1 года до 5 лет.

Внимание! Некоторые банки предлагают дополнительные услуги по кредитованию авто, на индивидуальных условиях. Обращайте внимание на цифры и пользуйтесь услугой калькулятора. Это позволит четко спланировать такие моменты: ежемесячный платеж, ставка по займу, окончательная сумма переплаты. Внимательно читайте условия договора перед его подписанием.

Большинство российских банков предоставляет довольно прозрачный сервис. Множество довольных клиентов оставляют радостные комментарии об автокредитах на официальных страницах финансовых учреждений.

Впрочем, есть и отрицательные моменты. Избежать проблем с банковской структурой можно благодаря внимательному изучению условий договора.

В остальном — вполне лояльное и открытое сотрудничество гарантировано.

Какие банки дают автокредит — выдающие ссуду без первоначального взноса

По данным НБКИ, в первом квартале текущего года россияне приобрели в кредит более 126 тыс. автомобилей – на 23,6% больше, чем в аналогичном периоде 2016 г. Доля кредитных машин в общем объёме продаж автомобилей в этом году выросла до 44%.

Не в последнюю очередь этому поспособствовала госпрограмма поддержки автопрома и возросшее число финучреждений, вернувших ссуды на покупку машины в свои линейки.

О том, где можно получить на выгодных условиях классическую ссуду на покупку ТС, и какие банки дают автокредит без первоначального взноса мы расскажем ниже.

ПОДБОРКИ ЛУЧШИХ КРЕДИТНЫХ ПРОДУКТОВ БАНКОВ НА НОЯБРЬ 2018

- до 1 000 000 р.

- под 12.9%

- до 60 мес

Подробнее Займ онлайн

- до 40 000 р.

- под 0.95% в день

- до 168 дней

Подробнее Кредитная карта

- до 300 000 р.

- под 0% годовых

- до 55 дней

Какие банки выдают автокредиты: предоставляют под залог авто

Россиянам выдают автокредиты лишь около сотни финансовых учреждений, хотя на отечественном рынке работает почти 550 банков. В совокупном ассортименте российских кредитных организаций представлено около 500 целевых программ, рассчитанных на клиентов, приобретающих машины «в долг».

Наряду с коммерческими банками в РФ работают также финучреждения, принадлежащие автопроизводителям:

- РН Банк

- МС Банк Рус

- «Тойота Банк»

- Фольксваген Банк

- «ПСА Финанс РУС»

- Мерседес-Бенц Банк Рус

- БМВ банк.

Именно эти организации стоит упомянуть в первую очередь, отвечая на вопрос, в каких банках автокредитование возможно на специальных условиях. Кэптивные банки часто предлагают ссуды по программам trade-in и buy-back.

При участии в программе трейд-ин клиент может взять автокредит банке без первоначального взноса, заменив аванс своей старой машиной.

В каких банках автокредитование на выгодных условиях

Люди, интересующиеся вопросом, какие банки предоставляют автокредит на лучших условиях, обычно, заинтересованы в займах с минимальной процентной ставкой. Помимо принадлежащих автопроизводителям финучреждений под доступный процент целевые ссуды выдаёт НОКССбанк (под 12-16%), «Союз» (под 12,9-17%), Вкабанк (под 13%), Почтобанк (под 13-13,5%).

Самые низкие ставки предусмотрены по займам в рамках программы льготного автокредитования Минпромторга. Но обновлённый список, сообщающий, о том какие банки выдают автокредит с госсубсидией, министерство этом году не публиковало.

Сейчас в столице субсидированные ссуды предлагают: Генбанк, Банк «Санкт-Петербург», «Россия», Русфинанс, Плюс Банк, Балтинвестбанк, БыстроБанк, Юникредит, «Сетелем», ВТБ 24, Уралсиб, Центр-инвест, Примсоцбанк, Союз, Локо-Банк, Связь-Банк и Кредит Европа Банк. Из принадлежащих автопроизводителям финучреждений льготные займы выдаёт только ПСА Финанс Рус.

В регионах банки, выдающие автокредиты по госпрограмме – это также Прио-Внешторгбанк, Камский Коммерческий Банк, Кузнецкбизнесбанк, Энергобанк, Курскпромбанк, Нико-Банк, Саровбизнесбанк, Татсоцбанк, Кредит Урал Банк, Хлынов и Вкабанк.

Банки, дающие автокредит без первоначального взноса

Автокредитование без первоначального взноса доступно клиентам следующих банков: «Эксперт», «Советский», Плюс Банк, БыстроБанк, ВТБ 24, «Кредит Урал», «Хлынов», Совкомбанк, НОКССбанк, Почтобанк, «Прайм Финанс», «Оранжевый», Алмазэргиэнбанк и «Восточный».

Автокредит без первоначального взноса, какие банки бы его ни предлагали, всегда менее выгоден для клиента, чем стандартные ссуды на покупку машины. Очень внушительную переплату заёмщику гарантируют не только завышенные процентные ставки, но и максимальная сумма ссуды – 100% стоимости машины.

Взять автокредит без первого взноса: банки и их условия

Банки, дающие автокредит без первоначального взноса, предлагают россиянам всего около 30 целевых программ, рассчитанных на приобретение новых и подержанных машин.

Срок погашения долга при оформлении авто в кредит без первоначального взноса составляет от 1 года до 5 лет. Максимальная сумма ссуды при отсутствии аванса со стороны клиента в несколько раз меньше, чем по классическим автокредитам и в среднем составляет около 1 млн рублей.

Автокредит без первого взноса банки предоставляют россиянам под 13-30% годовых. Стоимость привлечения заёмных средств зависит от выбранной программы, типа автомобиля и оформления личного страхования.

Автокредит без первоначального взноса

Традиционное автокредитование с частичной оплатой машины и залоговыми обязательствами уходит в прошлое. Гораздо выгоднее взять авто в кредит без первоначального взноса. Такие возможности дает кредитование наличными на любые цели, в том числе на покупку машины.

Банк Хоум Кредит идет вам навстречу. Мы готовы выдать деньги на авто в кредит без первоначального взноса по низкой процентной ставке – всего от 11,3% годовых.

Вы можете потратить наличные по своему усмотрению – например, купить машину у частника или в автосалоне, оплатить оформление всех документов, сделать продвинутый тюнинг.

Важно, что автомобиль не становится предметом залога, а ПТС остается у вас на руках – продать машину можно в любой момент без уведомления и разрешения банка.

Наша лояльная политика и выгодные условия кредитования нравятся россиянам. У Банка Хоум Кредит миллионы довольных клиентов – аналитическая компания Frank Research Group ставит нас на высокую 7 позицию в сегменте выдачи кредитов наличными (данные на 31.03.17).

Авто в кредит без первого взноса: наши программы

Мы разработали выгодные предложения для покупки авто здесь и сейчас:

- кредит для постоянных клиентов – сумма до 999 000 рублей, срок до 7 лет;

- кредит для новых клиентов – сумма до 500 тысяч рублей, срок до 5 лет.

Искать машину заранее, оформлять предварительный договор купли-продажи и выполнять оценку авто не нужно. От вас потребуется только паспорт.

Чтобы узнать, во сколько обойдется машина в кредит без первого взноса, воспользуйтесь кредитным калькулятором. Сервис поможет рассчитать общую стоимость кредита – просто укажите сумму и предполагаемый срок возврата. Рекомендуем подобрать посильные ежемесячные платежи, чтобы исключить вероятность просрочек и сохранить хорошую кредитную историю.

Для вашего удобства мы разрешаем самостоятельный выбор платежной даты и принимаем оплату кредита различными способами:

- автоматические перечисления с заработной платы;

- перевод с дебетовой карты через информационный сервис «Мой Кредит»;

- взносы наличными в кассах/банкоматах нашего и сторонних банков с функцией внесения наличных;

- переводы через пункты «Золотая Корона» и почтовые отделения;

- платежи через терминалы Qiwi.

Следить за движением средств на счете по кредиту просто. Пользуйтесь личным кабинетом информационного сервиса «Мой Кредит», заказывайте бесплатные выписки на e-mail.

Как получить кредит наличными на покупку авто

Чтобы купить машину в кредит без первоначального взноса, обратитесь в любой офис Банка Хоум Кредит. Решение о выдаче кредита занимает не более двух часов. В случае одобрения вы получите деньги в кассе сразу после подписания договора.

Узнать предварительное решение по кредиту можно прямо из дома – подайте онлайн-заявку и дождитесь СМС-сообщения или звонка специалиста.

Оформить заявку на кредит

Автокредит на новый автомобиль без первоначального взноса

Стоимость нового автомобиля может оказаться недоступной не только для молодых людей, но и для вполне состоятельных работающих граждан. Цена на авто представительского класса достигает 3 и более млн. р.

, поэтому автокредиты относятся к популярным кредитным продуктам банков. Существуют разные варианты приобретения транспортного средства в долг, в т.ч. сделки, когда вся сумма покупки оформляется в кредит.

Что представляет собой кредит на покупку автомобиля без первоначального взноса

Автокредит представляет собой целевой заем в банке на приобретение транспорта любого типа. Классические программы предусматривают участие в сделке собственных средств в размере от 15-20%. Высокая конкуренция среди финансовых организаций вынуждает отступать от жестких требований.

Необходимо знать: Сегодня банки готовы оформлять ссуды на полную сумму покупки. Они имеют более высокий риск по сравнению с кредитами со взносом собственных средств, поэтому займы предоставляются под повышенный процент с жесткими требованиями к заемщику.

Отличия от стандартных программ кредитования:

- обеспечением выступает приобретаемое транспортное средство;

- дополнительно может потребоваться поручительство или залог иного имущества заемщика;

- ссуда предоставляется перечислением на счет продавца автомашины.

Дополнительные варианты покупки ТС

Альтернативой получения целевой ссуды является потребительское кредитование на неотложные нужды. Такие программы можно использовать для приобретения автомобилей.

Преимущества получения потребительского кредита перед автокредитованием:

- ссуда предоставляется на счет заемщика, расходовать можно по своему усмотрению без согласования с банком;

- не требуется первоначальный взнос;

- автомобиль не будет находиться в залоге у банка;

- при хорошей платежеспособности можно получить кредит сумму больше, чем покупка авто;

- нет обязательного страхования КАСКО;

- процентные ставки по потребительским займам ниже на 3-6 пунктов.

Автокредиты без отказа

- Возможность оформить автокредит без отказа – шанс на покупку без задержек и дополнительных препятствий.

- Стандартные условия кредитного обслуживания без серьезного завышения ставок.

- Возможность выбора условий страхования для снижения уровня финансового обременения.

- Обслуживание клиентов даже при наличии проблемной КИ или ее полного отсутствия.

- Минимальный набор запрашиваемых документов.

Онлайн-сервис «Creditznatok» предлагает выбрать надежные банки, оказывающие услуги по выдаче выгодных автокредитов. На сайте представлены только проверенные финансовые учреждения, занимающиеся оформлением кредита на авто в Москве. Многие организации столицы готовы к сотрудничеству с клиентом, даже если у него плохая кредитная история.

Как и во всех государственных/частных банках страны, получателю выдается только процентный кредит. Однако в отличие от обычных финансовых учреждений, в онлайн-фирмах его размер в несколько раз ниже. Такая особенность позволяет существенно экономить.

Преимущества оформления автокредита через интернет

Услуга онлайн-кредитования доступна практически всем. Как правило, займ выдается совершеннолетним гражданам РФ. особенность пользования сервисом – высокая вероятность не получить отказ в выдаче денежных средств. Финансы можно использовать после рассмотрения и одобрения вашего запроса.

Большинство финучреждений, собранных в данной категории, дает клиентам автокредит без отказа с плохой кредитной историей. Поэтому не беспокойтесь, что плохая КИ может повлиять на принятие решения об удовлетворении вашей заявки. По этой причине займы доступны практически для всех.

Положительными особенностями сотрудничества с банками для оформления кредита на автомобиль в онлайн-режиме также являются:

- низкий процентный тариф на возврат долга;

- огромный выбор выгодных предложений;

- стопроцентное одобрение заявок;

- лояльные условия (фиксированная процентная ставка или возможность продления срока договора);

- минимальный первоначальный вклад либо его отсутствие;

- высокая скорость обслуживания;

- круглосуточная поддержка и помощь специалистов.

Быстрое получение займа на авто

Сегодня кредит на авто стал доступной услугой в Москве. Большое количество финансовых компаний предлагает приобрести желаемое авто в кредит без отказов. Выбор организации остается за клиентом. Пользуясь сайтом «Сreditznatok», уточните критерии поиска.

Например, выберите автокредит без первоначального взноса с плохой кредитной историей. Система автоматически подберет ТОП-компании Москвы, где не нужен первоначальный взнос, и фирмы, которые оказывают материальную помощь, вне зависимости от того, какая у вас финансовая история.

В основном именно в таких организациях одобрение кредитования составляет 100 процентов.

Как получить автокредиты в Москве?

Чтобы получить займ, необходимо выбрать надежный банк. Сделать это достаточно легко, воспользовавшись удобной навигацией сайта и фильтром. Далее нужно заполнить соответствующую форму заявки. В анкете следует указать паспортные, контактные данные.

При оформлении кредитов на авто в онлайн-режиме важно заполнить все поля заявки, которые касаются приобретаемого автомобиля: вид ТС, его состояние (новое, б/у), производство (отечественное либо импортное).

Следует указать и дополнительные критерии, например, кредитный процент на возврат долга или первоначальный взнос, который вы готовы оплатить сразу.

Обратите внимание, что на нашем портале есть банки, которые готовы сотрудничать, не взымая стартовые взносы.

Взять автокредит без первоначального взноса в Москве