Что ждет человека, если не платить автокредит?

По статистике ОКБ Объединенное кредитное бюро , за первые 8 месяцев 2021 года в РФ взяли 562 тыс. кредитов на автомобили. Спрос увеличился на 34% по сравнению с 2020 годом. В особенности автозаймы стали популярными весной — банки выдали 88 тысяч таких кредитов.

Это привело к тому, что сейчас россияне должны банкам 518 млрд. рублей (на 44% больше, чем в прошлом году). Да, математика занимательная. Но что будет, если не платить автокредит? Возможно ли, что банки забывают о долгах или списывают их?

Как ни странно, но бывает. И в рамках закона избавиться от просроченного кредита тоже реально! А вот как это сделать — узнает тот, кто прочтет до конца наш материал.

Что ждет должника по автокредиту?

Итак, вы не платите кредит на машину или вот-вот возникнут первые просрочки. К чему это может привести?

Для начала приготовьтесь к следующим последствиям. Неплательщика ожидают:

- Частые звонки и попытки вас разговорить. Не удивляйтесь, если уже через 1-2 недели просрочки вам начнут звонить из банка и спрашивать, почему вы не платите. Банк попытается сначала собственными силами выяснить, в чем причина задержки. На вас начнут мягко давить и намекать о санкциях.

- Начисление первых пеней за неустойку, применение штрафной сетки и других карательных мер. Здесь нужно исходить из условий вашего кредитного договора. Там обычно прописаны лимиты штрафов и пеней, а также сроки, в которые они применяются.

- Внесение записей об испорченной кредитной истории в БКИ. Соответствующие пометки появятся вскоре после допущенной просрочки. Это, пожалуй, одно из самых долгосрочных последствий неуплаты.

- Обращение банка в суд за принудительным изъятием предмета залога. В данном случае в его роли выступает автомобиль. Ни один суд не откажет залогодателю в отъеме машины при просрочках.

Последний пункт, как правило, наиболее огорчителен для должников — ведь многие уже считают авто своей собственностью. Формально так и есть — на «бумаге». Однако в реестре на таком имуществе «висит» обременительная пометка.

При прекращении залога залогодержатель, у которого находилось заложенное имущество, обязан возвратить его залогодателю или иному управомоченному лицу.

Залогодатель вправе требовать от залогодержателя совершения всех

необходимых действий, направленных на внесение записи о прекращении залога (статья 339.1).

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 № 51-ФЗ

Пока автокредит не выплачен покупателем машины полностью, без волеизъявления залогодержателя владелец не имеет права распорядиться таким транспортным средством (продать его, обменять или подарить).

Как списать долг по автокредиту?

Как не платить без суда и следствия: мифы о кредитах

Наши юристы на практике часто сталкиваются с откровенной мифологией в головах клиентов. Люди готовы поверить всему, что в интернете сказал неизвестный Вася. Только беда в том, что за последствия потом отвечать будет явно не Вася.

Мы решили описать наиболее интересные заблуждения. Предлагаем ознакомиться — возможно, один из мифов до сей поры казался вам явью.

«Если банк лопнет, мой кредит тоже исчезнет»

Ах, если бы да кабы… Многие заемщики и должники радуются как дети, когда узнают о санации и отзыве лицензии у любимого банка. Их наивность не знает границ: они полагают, что с этого момента долги спишутся сами по себе.

На самом деле реальность разносит все надежды в пыль, словно воздушный замок. Как только банк вступает в процедуру банкротства, его немедленно берет в оборот АСВ — Агентство по страхованию вкладов.

А далее события развиваются следующим образом:

- должник получает по почте извещение о смене кредитора и, соответственно, о смене реквизитов для погашения кредита;

- в случае отсутствия ежемесячной оплаты новый кредитор долго не будет бегать и упрашивать вас — АСВ обычно исповедует более жесткую политику и быстренько обращается в суд за истребованием объекта залога.

В качестве примера представим известный в одно время АйМани Банк. Он предлагал заемщикам низкие процентные ставки по автокредитам. Однако сладкая сказка закончилась, и банк был вынужден проходить процедуру ликвидации через банкротство.

Должникам быстро поступили вести от АСВ, и выбора ни у кого особо не осталось, о чем агентство любезно проинформировало своих новых клиентов.

Не ждите манны небесной, если вы должны по автокредиту, и банк внезапно стал банкротом. Не стоит танцевать лезгинку на капоте и заказывать миллион алых роз для любимого «Мерседеса». Вас вскоре «выследит» АСВ, и деньги все равно придется отдавать.

«Если игнорировать платежи и не платить 3 года, то долг…. спишется сам по себе»

Сладкие утешения с трехлетним сроком давности по ст. 196 ГК РФ можно найти на любом недопортале о просроченных займах и услышать от товарищей по несчастью на многочисленных форумах.

Увы, в реальности с любым залоговым имуществом — и автокредитами в том числе — срок исковой давности тупо не работает. Теоретически, чтобы «выехать» на сроке давности, ситуация должника должна соответствовать двум ключевых условиям:

ни при каких обстоятельствах неплательщик не должен признавать задолженность;

То есть вы не должны соглашаться с банком о наличии задолженности, признавать ее ненароком в задокументированном виде, просить о реструктуризации или рефинансировании этого кредита, оплачивать по нему ежемесячные платежи и так далее.

за трехлетний период банк не должен обратиться в суд за принудительным взысканием.

Объект залога не должен быть изъят по суду банком. Если было заведено исполнительное производство по просроченной задолженности — пиши пропало.

Мы с вами взрослые люди и прекрасно понимаем, что в случае с залогом разговор короткий. При первых же просрочках банк примется как минимум пугать вероятностью остаться без машины. А если просрочка затянется на несколько месяцев, машина быстро окажется у банка и будет выставлена на торги.

Тем более смешат интернет-советы вроде «поменяй номер, и от тебя отстанут» или «если уже не звонят, значит, забили, забудь». Напомним, автокредит — это не деревенская тетрадка с записями долгов местных жителей, которая сгорела при пожаре вместе с магазином. Банки оцифровывают каждый кредитный договор. Даже если в отдельно взятом филиале сменятся все сотрудники, его закроют, ликвидируют или заколдуют, все равно ваш договор будет стоять на балансе центрального офиса.

Возможно ли изменить условия вашего автокредитного договора?

Что делать, если платить вы не можете?

Представим, что вы — сознательный заемщик, который почему-то не вытягивает автокредит. Как ответственный человек, вы попытаетесь решить проблему мирными способами. Все же сохранить машину, в первую очередь, в ваших интересах.

Излагаем несколько эффективных вариантов, как спасти взятый автокредит:

Сдаемся в банк. Берем документы, которые подтверждают вашу сложную финансовую ситуацию и отправляемся на личную встречу с банковским менеджером. Отметим сразу: чего-то требовать здесь не получится. Банк проявит добрую волю, если пойдет вам навстречу. Но делать это он не обязан.

Однако шансы договориться повысятся, если:

- вы ни разу не допускали просрочек по автокредиту;

- вы в целом имеете положительный кредитный рейтинг;

- ваше финансовое положение пошатнулось лишь на время — например, вы не потеряли трудоспособность вследствие инвалидности, а всего лишь ищете другую работу, по-прежнему оставаясь опытным специалистом.

Предложат вам, скорее всего, кредитные каникулы или реструктуризацию. Первая услуга заключается в небольшой отсрочке на 2-3 месяца. При этом вы будете уплачивать лишь проценты (в редких случаях банк предоставляет и полную отсрочку с нулевыми платежами).

Вторая услуга заключается в изменении условий кредитного договора с целью уменьшить ежемесячный платеж. Срок кредитного договора при этом будет продлен.

Обращаемся в суд за реструктуризацией долгов. Отметим сразу: это сработает, если у вас есть официальный доход, которого хватит на завершение расчетов в течение трех лет. Но здесь есть серьезный нюанс, если помимо автокредита у вас имеются и другие задолженности.

Реструктуризировать через суд можно или сразу все кредиты, или лучше вообще не обращаться за процедурой. Она проводится через банкротство, но при этом вы не становитесь банкротом. Соответственно, вы и дальше распоряжаетесь своими доходами и расходами, не боитесь за изъятие имущества, и вам не нужно будет передавать финансовому управляющему свои дебетовые и кредитные карты.

Первый вариант без обращения в суд в нашем случае не проходит: одно из ключевых условий — отсутствие у заявителя имущества, в том числе, и залогового. Поэтому остается только заявление в арбитражный суд. Процесс признания несостоятельности дает должникам возможность освободиться от притязаний всех кредиторов и не выплачивать долги.

Но в вашем случае у банкротства есть серьезный минус — в конкурсную массу включается залоговый автомобиль . Правда, если вы будете проходить эту процедуру с юридической поддержкой, градус беспокойства существенно снижается. В частности, наши юристы помогут вам найти разумный компромисс. Подробности можно узнать на телефонной консультации.

Поможем списать ваши долги

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Что делать, если банк подал в суд по автокредиту?

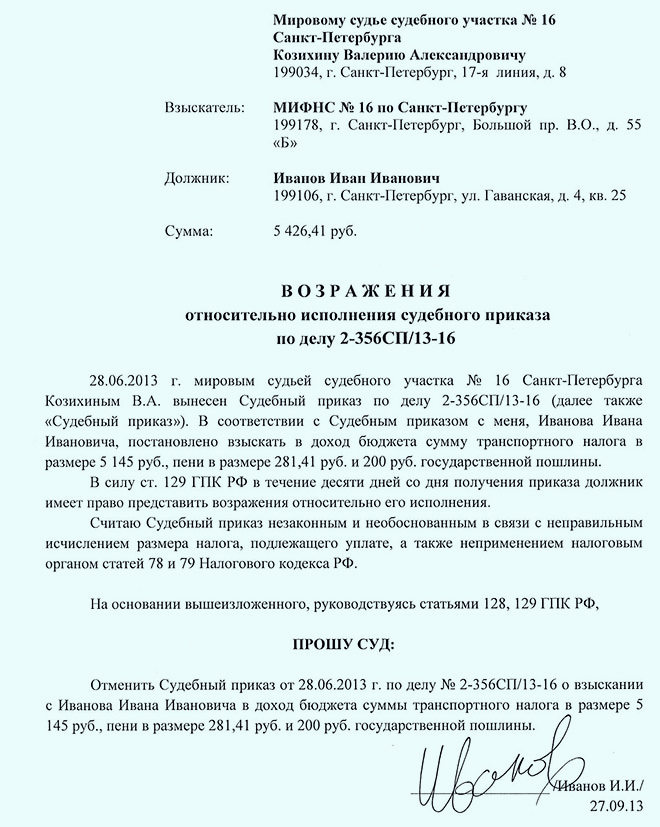

Обычно это случается уже через несколько месяцев просрочки. Кстати, у банка есть разные варианты для обращения:

- в мировой суд, если цена залогового имущества не превышает 500 тыс. рублей — в частности, об этом напоминает прокуратура;

в суд общей юрисдикции, в особенности, если суть претензий не заканчивается простым истребованием.

Например, по делу № 33-52617 20 ноября 2017 года было вынесено апелляционное определение. Согласно документу, банк получил возможность обратиться за истребованием в районный суд, а не в порядке приказного производства к мировому судье, как решила первая инстанция.

Если банк обратился к мировому судье, вы напрямую не узнаете о дате и месте проведения заседания, поскольку в таком процессе ответчика не вызывают «на ковер». Но зато:

- кредитор обязан честно предупредить вас о таких намерениях за несколько недель до обращения — вы получите письменное извещение с претензией;

- мировой суд обязан направить в ваш адрес копию судебного приказа.

У вас будет 10 дней, чтобы оспорить его, если вы не согласны. Оспаривание проводится легко: достаточно написать заявление в простой письменной форме, в котором вы должны выразить несогласие с изданием приказа.

Документ нужно направить заказным письмом в адрес судебного участка, на котором и был вынесен приказ, или сдать его в канцелярию суда, оставив себе экземпляр с отметкой о приеме. Приказ отменят по вашему возражению.

Если вы отменяете судебный приказ, не сомневайтесь — далее будет инициировано полноценное исковое производство. Но в этот раз вас уже будут вызывать в суд, заранее сообщая о дате и месте проведения заседания.

Дальнейшие действия зависят от вашего материального положения. Если вскоре оно улучшится, то есть смысл немного «затянуть резину».

Отмена приказа и инициация судебных разбирательств помогут вам в этом. На процесс потребуется минимум 2-3 месяца, и этого времени вам, возможно, будет достаточно.

Если финансовое положение не позволяет полноценно вести суд с банком по автокредиту, то лучше дождаться вступления судебного решения или приказа в силу и потом обратиться в суд за законной отсрочкой исполнения решения. В обоих случаях правовая поддержка профессионального юриста лишней не будет.

При этом вам придется сослаться на важные обстоятельства. Суду нужны уважительные причины для принятия решения немного отсрочить выплаты. Снисхождения судьи могут заслуживать следующие обстоятельства:

- лечение в стационаре, хроническое длительное заболевание;

- потеря работы;

- утрата трудоспособности;

- появление новых иждивенцев и другие различные факторы.

Учитывая, что мы говорим о кредите, обеспеченном залоговым имуществом, то лучше обратиться к юристу за правовой поддержкой. Специалист поможет грамотно подготовиться к судебным заседаниям и, при необходимости, отсрочить решение суда.

Если муж не платит автокредит: последствия и угрозы

Тема просроченного кредита с автозалогом актуальна и для членов семьи заемщика. На практике часто от «наездов» кредиторов страдает вся семья. Обычно все заканчивается на истребовании объекта залога. Но если его цена окажется меньше объема выданного кредита (это вполне возможно, если объект залога резко упал в цене — например, из-за аварии), на этом преследование не закончится.

Обычно последствия для родственников заемщика бывают следующие:

Постоянные звонки и угрозы. Отдел взыскания банка помалкивать не будет. Очень часто при задолженностях банковские организации продают долги коллекторским бюро, но в случае с залоговым автотранспортом это смысла не имеет — должник и так «на имущественном крючке». А вот привлечь коллекторов в качестве взыскателей долга в свою же пользу банк запросто может.

Не будет лишним запомнить: коллекторы обязаны соблюдать № 230-ФЗ. Впрочем, они периодически нарушают этот закон. Увы, но если банк решит воспользоваться услугами узаконенных взыскателей по агентскому договору, те нарушат покой всей семьи.

В таких ситуациях жены, чьи мужья купили для них машину в кредит и теперь не могут расплатиться, иногда сами пытаются найти способы возобновить платежи, чтобы не расставаться с приобретением.

Неуплата автокредита чревата последствиями. Если вы столкнулись с просрочками, и вам нужна помощь опытного юриста, позвоните нам и воспользуйтесь бесплатной консультацией. Мы поможем в переговорах с банком и по возможности защитим ваше имущество.

Как сохранить залоговое авто?

Что предпринять, если суд вынес решение о принудительном взыскании и истребовании авто?

Поскольку долг уже просужен, здесь можно что-то исправить, только написав заявление на предоставление отсрочки, она дается сроком до года. В таком деле без юридической помощи не обойтись, т.к. риск остаться без машины весьма велик.

Банк не собирается давать реструктуризацию, можно ли как-то на него повлиять?

К сожалению, заставить банк одобрять должнику программу реструктуризации никак нельзя. Такие решения принимаются персонально, по воле банка. Возможно, существуют обстоятельства, препятствующие банку предоставить клиенту такую услугу. В таком случае можно обратиться за судебной реструктуризацией — если позволяет доход.

Можно ли спасти машину в залоге, если должник — банкрот?

Варианты есть, но их необходимо обсуждать индивидуально в рамках правовой консультации. Для более точного ответа юристу нужно также знать, находится ли неплательщик уже в процедуре банкротства или только собирается подавать заявление.

Что делать, если человек взял машину в кредит, но совершенно точно не сможет погасить ближайший платеж?

Нужно немедленно обратиться в банк за решением этого вопроса. Если оплата не поступит, к примеру, из-за увольнения с работы, возьмите с собой соответствующие документы и обсудите ситуацию с сотрудником банка. Наличие уважительной причины дает шанс на получение от банка кредитных каникул. Также есть вероятность перекредитования.

Поможем списать ваши долги

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Когда и как банк забирает машину за кредитные долги? Можно ли сохранить авто

Российские банки предоставляют залоговые и беззалоговые кредиты. В качестве обеспечения рассматривают не только недвижимость, допустимы и транспортные средства. Например, автокредит относится к целевым займам, то есть он оформляется на покупку авто. В течение всего срока кредитования приобретенное транспортное средство находится под залогом. Если заемщик не выплачивает ссуду, банк забирает машину.

Правомерны ли действия банка?

При оформлении залоговых кредитов с клиентом заключается кредитное соглашение и договор залога. В этих документах четко указано, что в случае невыполнения клиентом своих долговых обязательств банк имеет право изъять залог.

Данное решение принимается в судебном порядке. Стандартно суд становится на сторону банка, так как его претензии абсолютно правомерны.

Следует отметить, что финансовые учреждения в очень редких случаях прибегают к данной мере. Судебные процессы и продажа залога – не их специализация, поэтому клиенту предлагают варианты выхода из данной сложной ситуации, например, реструктуризацию долга.

Как сохранить свое имущество?

Оформление залогового кредита – ответственный шаг. Данное решение должно быть хорошо взвешенным и обдуманным, так как сумма полученного займа будет значительной. Если же клиент переоценил свои финансовые возможности или слишком закредитован, то рано или поздно у него возникнут проблемы с выплатой займа.

Не нужно затягивать с обращением в банк. Клиент должен обратиться в то отделение, в котором он получал кредит, и составить заявление на реструктуризацию долга. Сделать это нужно заранее, а не ждать, пока возникнет просроченная задолженность и будут применены штрафные санкции.

Чтобы сохранить свой автомобиль, необходимо согласиться на тот вариант реструктуризации долга, который будет предложен банком. Для снижения долговой нагрузки финансовое учреждение может:

- Увеличить срок договора. Клиент продолжает и далее выплачивать основной долг и проценты. Но за счет увеличения термина кредитования уменьшается размер помесячного платежа.

- Предоставление кредитных каникул. Если клиент попал в затруднительное положение, ему могут дать отсрочку по выплате тела кредита. Начисленные проценты он будет продолжать погашать.

- Рефинансирование кредитов. Если у заемщика одновременно оформлено несколько займов, то, объединив их в один, размер ежемесячного платежа значительно уменьшиться.

По рефинансированию банки предлагают выгодные условия и низкие процентные ставки. Но воспользоваться данным предложением могут клиенты с положительной кредитной историей, поэтому сделать рефинансирование своих кредитов необходимо заранее, до того, как возникнет просрочка по автокредиту.

Как банк забирает машину?

Если с клиентом не достигнута договоренность, и он не возобновил выплату по кредиту, то банк начинает вести активную работу с должником. Сначала его дело передадут коллекторскому агентству. Его сотрудники сделают все возможное и невозможное, чтобы «выбить» долг с клиента.

Если и после этого просрочка не была закрыта, банк обращается в суд. На основании принятого решения автомобиль изымается у заемщика и продается на аукционе. За счет полученных средств погашается кредит в банке. Если денежных средств от продажи транспортного средства недостаточно для закрытия займа, то долг остается «висеть» на клиенте. В результате клиент лишается своего имущества и еще остается должен банку.

Когда дело дошло до суда, нужно обратиться за помощью к профессиональному юристу. Он поможет защитить клиенту свои права в ходе разбирательства. Если грамотно выстроить защиту, то можно склонить чашу весов и на свою сторону.

Автор: Ирина Кирова

Бесплатная помощь юриста

Бесплатная юридическая консультация от квалифицированных и компетентных специалистов в течение 10 минут!

- Вам достаточно кратко описать суть проблемы, и вы немедленно получите консультацию и точные ответы.

- Компетенции наших специалистов включают все области современного права.

- Мы крупная компания, осуществляющая правовое консультирование онлайн без оплаты на основании закона РФ от 21.11.2011 N 324-ФЗ «О бесплатной юридической помощи в Российской Федерации».

- Деньги за юридическую помощь перечисляются только после оформления договора. Каждому клиенту предоставляется подробный отчет о проведенной работе.

Если вы не видите форму отправки вопроса юристам, перейдите по этой ССЫЛКЕ >>>

К чему готовиться, если нет возможности платить по автокредиту?

Если не платить ежемесячные платежи по автокредиту, банк начнёт донимать заёмщика звонками, а также штрафовать. Поэтому важно разобраться, чего ждать от кредитора, если возникнут финансовые сложности с оплатой взятого кредита.

Какие штрафы за просрочку предусмотрены?

За просрочку ежемесячного платежа по автокредиту банк начисляет штраф или пеню. Обычно это не более 0,5-0,6% от суммы за каждый пропущенный день. Размер штрафных санкций зависит от банка и условий договора.

Закон № 353-ФЗ устанавливает максимальную сумму неустойки по кредитам для физлиц в размере не более 0,1% годовых.

Не только банкам, но и кредитным кооперативам или МФО запрещено требовать от клиентов штрафов более крупного размера. Это предусмотрено, в частности, информационным письмом ЦБ РФ от 8 июля 2021 г. № ИН-06-59/48.

Что предпримет банк, если перестать платить автокредит?

У банка есть стандартный набор действий на случай, если заёмщик решил забыть о необходимости оплачивать автокредит. Все кредиторы в этой ситуации работают по одной и той же схеме.

Если заёмщик пропустил платёж, то:

- Сумма следующего взноса уже увеличится на неоплаченный платёж (то есть вместо одного клиент должен будет внести уже два, потом три и так далее).

- Одновременно банк начислит штраф за допущенную просрочку. Это ещё более увеличит сумму очередного кредитного платежа.

- Чрез 5 дней информация о просрочке уйдёт в кредитное бюро (просроченная задолженность ухудшает кредитную историю).

Просрочка на день-два, даже неделю, не является критичной и опасной для заёмщика. Но если вы затягиваете выплаты больше, то придётся столкнуться с неприятными последствиями.

Первые действия банка

Если заёмщик и на следующий месяц продолжит игнорировать свои обязанности по оплате, то начнутся звонки из банка. Ему будут напоминать о необходимости закрыть просрочку также в виде SMS.

На начальном этапе это не сильно напрягает. Но если заёмщик не будет брать трубку и никак не станет контактировать с кредитными менеджерами, то его начнут разыскивать.

Это означает, что будут просматривать его соцсети и вычислять родственников, коллег и место работы. Далее будут обзванивать знакомых и спрашивать: как найти заёмщика и почему он не выходит на связь.

Обращаем внимание, что на этом этапе оплатить нужно только ежемесячные платежи, чтобы вернуться к прежнему графику выплат. Поэтому если есть возможность всё же закрыть долг по просрочке, то лучше это сделать.

Может ли банк забрать залоговый автомобиль?

Реализация залога для погашения кредита возможна только по решению суда. Для этого банк должен исчерпать все возможности добиться от заёмщика оплаты хотя бы части суммы просроченного долга.

- До 90 дней просрочки банк донимает заёмщика звонками и ждёт оплаты долга (в мелких банках до 120 дней и даже более).

- Примерно после трёх-шести месяцев бездействия банк обращается к заёмщику с письмом и требованием оплатить кредит в полном размере в добровольном порядке. Речь идёт не о сумме пропущенных платежей, а об остатке тела кредита и плюс все начисленные штрафы, проценты и пени на эту дату.

- Только спустя месяц, если долг не был возвращён, подаётся иск в суд о досрочном расторжении кредитного договора и реализации залога для погашения задолженности.

Обычно это происходит на 3-6 месяц просрочки без объяснения причин. Далее должен пройти еще 1 месяц на ответ по обращению банка и 2 месяца на судебный процесс.

Если же заёмщик готов реструктуризировать задолженность, то обращения в суд и реализации залога вообще не происходят. Продажа машины – крайняя мера, которая очень невыгодна банкам.

На что имеют право коллекторы и что им запрещено по закону?

Банки также могут продать проблемные кредиты коллекторам, которые будут заниматься их возвращением самостоятельно. Но это возможно только в том случае, если в тексте кредитного договора есть соответствующий пункт.

Коллекторы не имеют права:

- применять к заёмщику физическое насилие;

- унижать, оскорблять, давить на него через близких людей;

- шантажировать и забирать имущество без суда.

Коллекторы это не «выбивалы» долгов, а легальные компании, которые зарабатывают на проблемных кредитах. Они имеют право писать заёмщику письма, звонить и напоминать о долге, а также подавать в суд.

Фактически они подменяют собой банк и все их действия должны быть идентичными поведению обычного кредитора.

Только получив судебное решение, коллекторы могут обращаться к судебным приставам и добиваться ареста-продажи залогового автомобиля. Самостоятельно изымать машину у заёмщика коллекторы не вправе.

Что будет, если дело дошло до суда?

Судья рассмотрит дело со всех сторон и примет решение. Но даже этот вердикт не истина в последней инстанции и может быть обжалован в апелляционном и кассационном порядке.

Нужно знать, что:

- В суде заёмщик ещё имеет шанс договориться о реструктуризации долга и предотвратить продажу автомобиля для погашения кредита. Стороны могут заключить мировое сообщение и прийти к консенсусу.

- Задолженность будет реструктуризирована и заёмщик сможет оплачивать кредит маленькими платежами. Это ухудшит кредитную историю, но зато автомобиль можно будет сохранить.

Если же заёмщик вообще не явился в суд и не выходит на связь, либо отказывается платить по кредиту, то решение может быть не в его пользу. Это значит, что залог может быть арестован и реализован в счёт погашения долга.

Что делать, если нет возможности платить автокредит?

Финансовые трудности – дело временное и вы всегда можете договориться с банком о способах решения проблемы с оплатой кредита. Вам предложат целый ряд различных вариантов, которые помогут справиться с проблемой.

Кредитные каникулы

Например, заёмщику могут предложить кредитные каникулы на 3-6 месяцев. Обычно это означает, что в этот срок можно оплачивать только проценты (без тела кредита), либо весь кредитный платёж целиком (крайне редко).

Если вы, к примеру, потеряли работу, то за 3-6 месяцев вы вполне можете найти новую и вновь приступить к оплате кредита. Кредитные каникулы увеличивают срок выплаты кредита ровно на тот же срок (3-6 месяцев).

Рефинансирование займа

Рефинансирование — перекредитование под более низкую ставку. Эта мера так же может помочь в том случае, если вы чувствуете, что нет сил платить кредит. Для этого нужно найти банк с более низкой ставкой по автокредиту.

- Подайте заявку новому кредитору.

- Если её одобрят, погасите старый кредит новым и начните оплачивать уменьшенные кредитные платежи.

Далеко не все заявки на рефинансирование одобряются. Всегда смотрят на кредитную историю и если уже были просрочки или опыт реструктуризации займа, то обычно отказывают в перекредитовании.

Реструктуризация автокредита

Реструктуризация автокредита – самая реальная и действенная мера если возникли финансовые трудности. Ведь банк может и не предоставить кредитные каникулы, а заёмщик может не найти банк с более низкой ставкой.

Обычно реструктуризация подразумевает:

- увеличение срока кредита (за счёт этого снижается размер ежемесячного платежа);

- смену классических платежей на аннуитетные;

- изменение валюты займа.

В любом случае платить после всех этих мер придётся гораздо меньше. Иногда платёж сокращается даже на 20-50%. Для реструктуризации придётся внести изменения в уже существующий кредитный договор.

Отсрочка платежей

Полную отсрочку платежей, пусть даже на 1-2 месяца, дают крайне редко. Но некоторые банки всё же иногда идут на такие уступки для хороших клиентов.

В случае отсрочки заёмщик просто получает временную передышку, но он всё равно обязан будет вернуться к выполнению своих обязанностей. Фактически это те же кредитные каникулы, но на полную сумму платежа.

Отмена штрафных санкций

Ещё реже случается отмена уже назначенных штрафов. Такое возможно разве что по решению суда, если выяснится, что банк наложил их несправедливо.

Например, мы уже упоминали о предельной ставке штрафа, установленной законом. Если банк начислил штрафные санкции выше этой ставки, заёмщик может обратиться к регулятору или в суд и добиваться их отмены.

Как оптимально расплачиваться, если возникли трудности?

Если трудности временные, то есть на 1-2 месяца, то лучше попросить о кредитных каникулах в банке или одолжить деньги у знакомых для погашения ежемесячных платежей. Иногда в этом деле может помочь кредитка.

Но если проблемы с деньгами серьёзные, то:

- проще продать машину;

- перекредитоваться в другом банке под низкую ставку ещё до того, как возникла просрочка;

- продать какое-то другое имущество – гараж или парковочное место для погашения автокредита.

Реструктуризация выгодна только, если вы намерены платить долг до конца срока. В этом случае вы сможете снизить платёж и уменьшить долговую нагрузку.

В любом случае заёмщик не должен прятаться от банка и не брать трубку. Наоборот, нужно общаться и объяснять ситуацию. Не лишним будет также посетить банк и попросить о помощи.

Заёмщику предложат разные варианты и это поможет избежать штрафов и увеличение задолженности. Если же игнорировать проблему, то долг будет расти, как снежный ком.

Могут ли посадить за неуплату кредита?

Нет. Это в принципе невозможно, так как в Уголовном кодексе РФ не существует подобной статьи для добросовестных заёмщиков, которые просто не справились с оплатой займа.

Уголовная ответственность предусмотрена для:

- владельцев очень крупных кредитов (от 1,5 млн. руб.), которые злостно уклоняются от оплаты;

- для финансовых мошенников.

Если заёмщик получил автокредит мошенническим путём, обманув банк или попытался спрятать залог, инсценировать аварию, то обращение кредитора в полицию вполне возможно.

Как взыскивается задолженность?

Задолженность по кредиту взыскивается, как и любая другая – через судебных приставов. После решения суда открывается исполнительное производство и заёмщику даётся месяц на добровольный расчёт.

По истечению этого срока, если деньги не внесены, приставы арестовывают автомобиль. Далее они выставляют его на продажу, а деньги переводят на счёт банка для погашения кредита. Остаток достаётся бывшему заёмщику.

Бывший владелец машины не сможет влиять на цену и другие важные факторы при продаже. Если банк спешит поскорей получить свои деньги, то авто продадут по бросовой цене, чтобы закрыть проблемный кредит.

Остаётся ли долг, если банк обанкротился?

Надежда каждого заёмщика – банкротство банка. Но случается это крайне редко. Если всё же кредитор обанкротился, то взысканием кредитов будет заниматься арбитражный управляющий.

Его цель – погасить как можно больше долгов банка-банкрота, а для этого требуются деньги. Скорей всего заёмщик получит письмо с требованием погасить кредит полностью, либо о том, что его долг приобрел коллектор или другой банк.

Даже при банкротстве банка автокредит нужно будет вернуть. Чаще всего долги приобретают санаторы – более крупные банки, которые выкупают имущество банкрота и присоединяют его клиентов к своим.

Можно ли продать кредитную машину и покрыть долг?

Если потерян источник дохода или возникли другие серьёзные финансовые трудности, то можно продать автомобиль самостоятельно (но с согласия банка).

- вы сможете закрыть задолженность в виде остатка по кредиту, штрафов и пр.;

- остаток денежных средств забрать себе.

Это позволит выручить за автомобиль реальную цену (при реализации залога цена часто бывает заниженной). Так что если вы знаете, что в ближайшие 3-6 месяцев ситуация с деньгами не улучшится, то продажа – лучший вариант.

Частые вопросы

При оплате автокредита часто возникают вопросы. Специалисты ответили на несколько основных запросов от владельцев займов:

- Если я буду платить автокредит частями, то есть не полный кредитный платёж, а только 20%, то что сделает банк? Это так же будет считаться просрочкой, но просто на меньшую сумму. Банк начислит штраф или пеню на оставшуюся сумму долга.

Кредитные менеджеры так же будут звонить и напоминать о долге. Но всё же эта мера лучше, чем полная неуплата. Сумма просрочки будет меньше и в будущем будет проще закрыть возникшую задолженность.

- Имеет ли право банк отобрать автомобиль, если у меня есть маленькие дети? Да. Наличие маленьких детей и других иждивенцев не является препятствием для взыскания и реализации залога (автомобиля).

Но в суде вы можете упомянуть об этом в своих пояснениях и попросить о рассрочке выплаты займа в связи с тяжёлым финансовым положением. Суд может пойти вам навстречу.

- Я хочу взять автокредит без залога в виде займа наличными. Поможет ли это избежать продажи автомобиля, если я вдруг перестану выплачивать кредит? На самом деле нет. Если банк-кредитор выиграет суд, то судебные приставы могут арестовать ваши счета и любое другое имущество. В том числе автомобиль.

Отсутствие залога не спасёт его от продажи, если никакого другого ликвидного имущества не будет обнаружено. Поэтому желательно всё же оплачивать кредит или хотя бы реструктуризировать задолженность.

Автокредит лучше выплачивать по графику. Иначе банк начнёт отравлять вам жизнь звонками, а потом ещё и обратится в суд. Проще реструктуризировать долг или попросить о каникулах. В крайнем случае – продать машину.

Источник http://xn——-43dcgj1abnimbbbuehw0aercf5c2ahub9dxbybza.xn--p1ai/chto-zhdet-cheloveka-esli-ne-platit-avtokredit/

Источник http://finansy.name/bank-zabiraet-mashinu-za-kreditnye-dolgi/

Источник http://kreditkarti.ru/esli-ne-platit-avtokredit