Содержание

Проводки по страхованию автомобиля

Учет операций по договорам ОСАГО и КАСКО в «1С:Бухгалтерии 8»

Прежде всего потому, что оказание услуг по договору управления в принципе возможно и без заключения договора страхования (если УК выбрана собственниками помещений), наличие страхового полиса не составляет для потребителей никакого полезного результата. Напротив, в заключении договора страхования заинтересована сама УК. Это условие для осуществления хозяйственной деятельности в данном случае (непредоставление обеспечения обязательств УК расценивается как уклонение от заключения договора управления по итогам открытого конкурса) и в конечном итоге может сэкономить потери УК на возмещение ущерба потребителям. Поэтому логично, что расходы на страхование ответственности должны быть отнесены к управленческим затратам, не связанным непосредственно с производственным процессом.

Проводки страховых премий в бухгалтерском учете

Расчеты по таким страховкам ведутся также на счете 76-1. На дату оплаты страховой премии делается проводка:

- Д76-1 К51 — страховая премия оплачена.

При этом также, в случае когда договор заключается сроком более одного месяца, затраты списывают ежемесячно в течение всего срока договора:

- Д20(26) К76-1 — расходы на страхование учтены в составе затрат.

Если договор заключен на срок не более одного месяца, расходы учитываются в составе затрат в том месяце, когда заключен договор, либо оплачена страховка:

- Д20(26) К76-1 — расходы на страхование учтены в составе затрат.

Пример отражения страховки Компания «Рога и Копыта» решило застраховать своих сотрудников и заключило договор добровольного медицинского страхования сотрудников с 25.05.2017г по 24.05.2018г (срок 365 дней), заплатив страховую премию 25000,00 рублей.

Как отразить страхование в бухучете имущества, сотрудников: проводки

Учет затрат на страхование гражданской ответственности (софийская н.м.)

Что касается признания для целей налогообложения прибыли расходов в виде взносов на добровольное страхование ответственности, то читателям журнала необходимо иметь в виду следующее. Правила страхования ответственности определены в ст. 929, 931, 932 ГК РФ. Согласно подпункту 8 п. 1 ст. 263 НК РФ расходы в виде страховых взносов по договорам добровольного страхования ответственности за причинение вреда признаются для целей налогообложения прибыли, если такое страхование является условием осуществления налогоплательщиком деятельности в соответствии с международными обязательствами Российской Федерации или общепринятыми международными требованиями.

Ошибка 404

Таким образом, страховые взносы, уплаченные налогоплательщиками по договорам страхования ответственности (кроме договоров страхования, по которым страхование является условием осуществления налогоплательщиком деятельности в соответствии с международными обязательствами Российской Федерации или общепринятыми международными требованиями), не могут признаваться расходами для целей налогообложения прибыли. Таким образом, налоговые органы не признают для целей налогообложения прибыли расходы в виде страховых премий (взносы) по страхованию ответственности предприятий повышенной опасности, хотя до 2002 года данные расходы признавались согласно подпункту «р» п.

Учет операций по договорам осаго и каско в «1с:бухгалтерии 8»

ч. 3 ст. 450.1 ГК РФ). Согласно положениям ст. 32.8 Закона РФ от 27.11.1992 N 4015-1 «Об организации страхового дела в РФ» сам по себе отзыв лицензии влечет лишь немедленный запрет на заключение новых договоров.

О страховании гражданской ответственности на опасных производственных объектах

- Д20(26) К76-1 –отнесена на расходы страховая премия

Когда договор заключается не с первого числа месяца, необходимо рассчитать сумму расходов в соответствии с количеством дней оставшихся до окончания месяца. Когда договор расторгли до окончания срока его действия, тогда возвращается от страховой компании часть премии:

- Д51 К76-1 –часть страховой премии получена

При этом нужно списать полис:

Как отразить в бухгалтерском учете страхование имущества Самыми распространенными формами страхования являются страхование риска потери или повреждения конкретного имущества. После заключения договора страхования имущества выдается страховой полис.

Внимание

В качестве дополнительного обоснования можно привести аналогию с предоплаченной арендой: расходы в виде арендной платы арендатор признает по мере получения услуги, перечисленные до того суммы рассматриваются как средства в расчетах. Однако услуга аренды наглядна: арендатор постоянно ее потребляет, то есть пользуется имуществом арендодателя. Со страхованием ситуация иная: услуга «невидима» и, казалось бы, не потребляется в том же традиционном смысле постоянно и непрерывно в течение срока действия договора.

Однако это так и есть: принятие страховщиком на себя рисков страхователя и составляет услугу. Следовательно, она точно так же потребляется непрерывно в течение срока действия договора независимо от наступления страховых случаев.

Страхование гражданской ответственности проводки в бухучете

Пример Промышленная организация заключила со страховой организацией, имеющей соответствующую лицензию, договор страхования гражданской ответственности за причинение вреда жизни, здоровью или имуществу третьих лиц и окружающей среде в случае аварии на опасном производственном объекте (площадка, на которой используется стационарно установленный башенный кран). Срок действия договора — с 1 февраля 2006 года по 31 января 2007 года. Страховая сумма — 1000000 руб., страховой тариф — 0,5%, страховая премия — 5000 руб. Уплату единовременной страховой премии организация произвела в срок, установленный в договоре страхования. В бухгалтерском учете оформляются указанные в таблице проводки. Таблица Содержание операций Дебет Кредит Сумма, руб.

Инфо

Действительно, расторжение договора страхования до истечения срока его действия предусмотрено законом (ст.

958 ГК РФ). Так, договор прекращается досрочно, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по иным обстоятельствам, чем страховой случай, например в результате:- гибели застрахованного имущества по иным причинам, чем наступление страхового случая;- прекращения в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью. В данном случае страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование.

Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, утвержденного постановлением Правительства РФ от 05.08.1992 N 552, в размере 1% от выручки. Однако арбитражная практика складывается не в пользу налоговых органов. В постановлениях ФАС Восточно-Сибирского округа от 02.03.2005 по делу N А33-13049/04-С6-Ф02-572/05-С1, ФАС Поволжского округа от 22.09.2005 по делу N А49-656/2005-75А/17, ФАС Волго-Вятского округа от 26.08.2006 по делу N А43-34874/2005-38-630, от 27.01.2006 по делу N А43-21719/2005-16-672 данные виды страхования признаются обязательными применительно к каждому конкретному налогоплательщику.

Поэтому существует еще один вид добровольного страхования авто – ДСАГО. При любом виде страхования заключается договор.

Проводки по оплате страховки автомобиля

Организация должна хранить такого вида договоры в течение 5 лет. Иногда для заключения договора требуется прохождение техосмотра и получение диагностической карты. Затраты на прохождение техосмотра отражаются проводкой:

- Д20 (26) К60 – затраты на техосмотр отнесли на расходы

Поступление полиса нужно учитывать на забалансовом счете, допустим счет13 «Полисы ОСАГО, ДСАГО, КАСКО», проводка:

Расчеты по страхованию автомобиля в бухгалтерском учете организации необходимо отразить на 76-1 счете «Расчеты по имущественному и личному страхованию». Читайте также статью: → «Учет имущественного и личного страхования (счет 76)».

Учет операций по договорам осаго и каско в «1с:бухгалтерии 8»

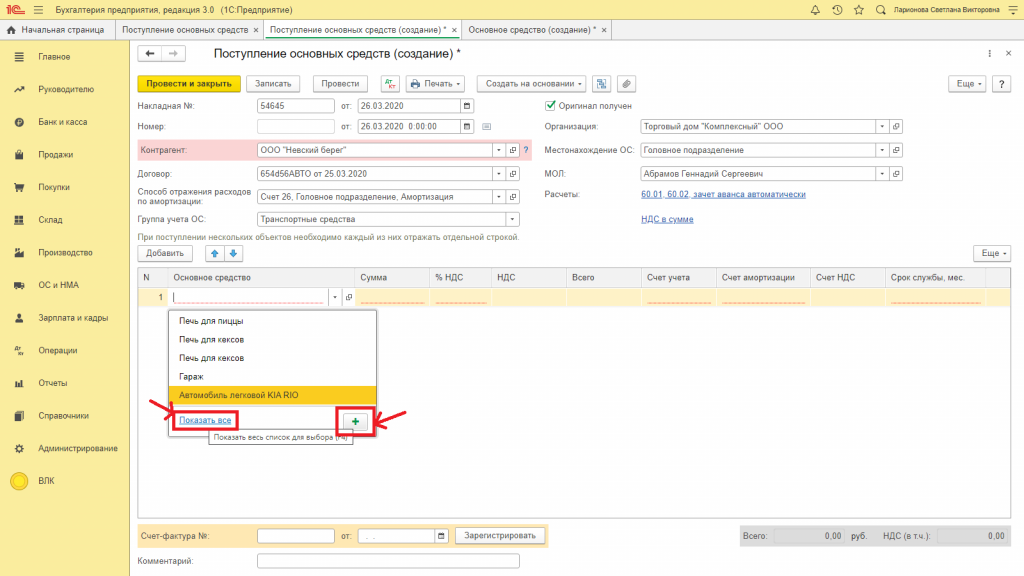

ВажноВ Справочник хозяйственных операций. 1С:Бухгалтерия добавлена практическая статья «Страхование автомобиля (ОСАГО)», в которой организация приобрела транспортное средство и оформила страховой полис обязательного страхования гражданской ответственности владельцев транспортных средств (ОСАГО), перечислив сумму страховой премии. Учетной политикой организации предусмотрено признание страховой премии в составе расходов будущих периодов.

Владельцы транспортных средств обязаны страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств. Соответственно, собственник (страхователь) заключает со страховой организацией (страховщиком) договор страхования.

Договор страхования, как правило, вступает в силу в момент уплаты страховой премии или первого ее взноса.

Bad request

ВниманиеСтраховая компания удовлетворила запрос на выдачу компенсации и перечислила на счет организации «Швейная фабрика» 117 тысяч рублей, исполнив свои обязательства перед пострадавшей стороной. Руководство компании «Швейная фабрика» приняло решение провести ремонт автомобиля, участвовавшего в ДТП, своими силами, обратившись в авторизированный сервисный центр.

Как осуществить в 1С Бухгалтерия учет задолженности страховой компании? Для того чтобы учесть начисление суммы страховой выплаты по ОСАГО в 1С Бухгалтерия, следует сформировать новый документ «Операция» (см. Рис. 1). Выполняется это в следующем порядке.

- Из меню операций следует перейти в подраздел «Бухучет» и выбрать «Создать новый документ».

- Выбираемый тип документа – «Операция».

- Поля документа заполняются следующим образом.

Учет расходов на осаго в 1с бухгалтерия 8

Приведем пример: 1 сентября 2013 общество «Веда» оформило годовой полис ОСАГО, стоимость которого 7128 рублей. Перечисление стоимости полиса будет отображаться документом с именем «Списание с расчетного счета».

Нужный вид операции называется «Прочее списание». Согласно этому документу нужно сформировать такую проводку: «Дт76.01.1 Кт51». После этого ежемесячно от стоимости полюса будет списываться двенадцатая часть с помощью документа под названием «Поступление товаров и услуг».

Нужный вид операции называется «Услуги». В верхней части вышеназванного документа вам надо указать контрагент, договоренность с ним, а затем счета расчетов. В данном случае необходимо изменить счета на счет 76.

В табличной части документа укажите наименование необходимых услуг, сумму средств, счет, куда расходы на ОСАГО будут списаны. В нашем случае счет «26» под названием «Общехозяйственные расходы».

Как в «1с бухгалтерия 8» осуществляется учет затрат на осаго?

В день оформления страховки делается проводка: Дата Хозяйственная операция Дебет Кредит Сумма, рублей 24.05.2017г Оплата страховой премии 76-1 51 25000,00 31.05.2017г Списаны расходы на страхование 26 76-1 25000,00/365дней*7дн = 479,45 И далее в конце каждого месяца списываются расходы на страхование до окончания срока договора. Как отразить расходы на страхование в 1С Рассмотрим как провести в 1С расходы на страхование на примере покупки полиса ОСАГО.

ИнфоООО «Веда» 01.09.2016г оформила договор ОСАГО, сроком на 1 год, стоимостью 7128 рублей. Оплата за страховой полис проводится в документах «Списание с расчетного счета», вид операции «Прочее списание» (Д76.01К51).

Затем ежемесячно должна списываться сумма в размере 1/12 от ОСАГО в документах «Поступление товаров и услуг, вид операции «Услуги». Обязательно нужно указать контрагента, номер договора, счета расчетов.

Как отразить страхование в бухучете имущества, сотрудников: проводки

В бухгалтерском учете расходы по ОСАГО являются расходами по обычным видам деятельности. Перечисление страховых премий отражается в бухгалтерском учете организации по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по имущественному и личному страхованию», в корреспонденции с кредитом счета 51 «Расчетные счета». В налоговом учете расходы в сумме страховой премии, уплаченной по договору ОСАГО, могут быть учтены в составе расходов, связанных с производством и реализацией. Другие новости справочника см.

Как провести в 1с страхование автомобиля

Учет возмещений по ОСАГО в 1С Бухгалтерия 18.10.2016В программном продукте 1С Бухгалтерия есть возможность учесть возмещения по ОСАГО. Согласно правилам страхования, собственник автомобиля при наступлении страхового случая, который предусматривается заключенным со страховой компанией договором, должен получить возмещение причиненного ему ущерба.

В налоговом учете же такие расходы могут учитываться в составе тех расходов, которые связаны с реализацией товаров и услуг.

Учет возмещений по осаго в 1с бухгалтерия

Необходимость компаний прибегать к страхованию обусловлена в первую очередь таким принципом как защита от непредвиденных финансовых потерь, а также возможностью возместить эти потери. В статье расскажем, как отразить страхование в бухучете, рассмотрим основные проводки.

Организации и индивидуальные предприниматели часто сталкиваются с такими видами страховок, как:

- страхование автомобиля;

- страхование имущества;

- добровольное медицинское страхование сотрудников.

Существует и несколько систем страхование: оно может быть как обязательным, так и добровольным. Разберемся, как правильно учесть расходы на эти виды страхования в бухгалтерии предприятия.

Расходы на страхование в бухгалтерском учете

При ведении бизнеса неизбежно возникают разнообразные риски. Чтобы снизить негативный эффект от них, используется, в частности, механизм страхования. Рассмотрим, по каким правилам отражаются расходы на страхование в бухгалтерском учете.

- Расходы на страхование и его основные виды

- Страхование в бухгалтерском учете (БУ)

- Пример

Расходы на страхование и его основные виды

Данные расходы выражаются в виде оплаты страховой премии, т.е. вознаграждения страховщику за его услуги (ст. 954 ГК РФ). В зависимости от условий договора она может выплачиваться единовременно или в рассрочку.

Предприятие в своей деятельности может применять разные виды страхования:

- Личное (жизни и здоровья своих работников).

- Имущественное – в части рисков гибели или повреждения имущества компании.

- Ответственности, к которому, в частности, относится всем известное ОСАГО.

- Иных рисков (финансовые, правовые, технические и др.).

Страхование в бухгалтерском учете (БУ)

Для учета расчетов по обязательному и добровольному страхованию используется сч. 76, к которому открываются отдельные субсчета.

Когда производится оплата страховой премии, бухгалтерские проводки будут такими:

ДТ 76 – КТ 51 (50) — оплачена сумма премии

Данные услуги не облагаются НДС, поэтому и проводок по налогу здесь не будет (пп. 7 п. 3 ст. 149 НК РФ).

С точки зрения БУ страховая премия относится к «обычным» расходам (п. 5, 6 ПБУ 10/99). Договор может иметь срок действия, охватывающий несколько отчетных периодов. Действующие нормативные документы не содержат конкретных указаний о том, как в этом случае следует учитывать затраты – сразу, или распределяя по периодам. Организация может сама определить методику, отразив выбранный вариант в учетной политике.

Для первого варианта, когда сразу списывается вся страховая премия, проводки будут следующими:

ДТ 20 (23,25,26,44) – КТ 76 – сумма отнесена на затраты полностью.

Счет учета затрат выбирают, исходя из того, к какой категории активов относится застрахованный объект.

Если принято решение распределять затраты на несколько периодов, то следует использовать счет 97 «Расходы будущих периодов». Та часть премии, которая относится к первому месяцу действия договора, списывается таким образом, как показано выше. Оставшаяся часть премии распределяется по месяцам до истечения срока полиса:

ДТ 97 – КТ 76.1 – оставшаяся часть отнесена на РБП,

ДТ 20 (23,25,26,44) – КТ 97 – ежемесячное отнесение на затраты.

При возникновении страхового случая предприятие получает страховое возмещение. Проводки в бухгалтерском учете будут такими:

ДТ 76 – КТ 91.1 – начислено страховое возмещение;

ДТ 51 – КТ 76 – получены денежные средства от страховщика.

Таким образом, возмещение по страховому полису с точки зрения БУ является прочими доходами.

Учет затрат в данном случае не зависит от вида договора или объекта. Это могут быть бухгалтерские проводки по страхованию автотранспорта, грузов, личному и т.п.

Исключением являются обязательные страхвзносы во внебюджетные фонды. Они учитываются в особом порядке (по сути их можно считать платежами, аналогичными налогам) и в данной статье не рассматриваются.

Пример

Предприятие приобрело полис ОСАГО для принадлежащего ему легкового автомобиля. Срок действия полиса – 1 год, стоимость – 2400 руб. В учетной политике указано, что затраты, связанные с ОСАГО, отражаются с использованием сч. 97 «РБП». Автомобиль попал в аварию, ущерб в сумме 10 тыс. руб. был возмещен страховой компанией виновника ДТП. По договору ОСАГО проводки в бухгалтерском учете следующие:

ДТ 76.1 – КТ 51 (2 400 руб.) – оплачен полис ОСАГО сроком на 1 год;

ДТ 26 – КТ 76.1 (200 руб.) – списаны расходы за первый месяц действия полиса (2400 / 12 мес.);

ДТ 97 — КТ 76.1 (2 200 руб.) – остаток премии отнесен на РБП;

ДТ 26 – КТ 97 (200 руб.) – ежемесячное списание;

ДТ 26 – КТ 60 (10 000 руб.) – расходы на ремонт после ДТП;

ДТ 76.1 – КТ 91.1 (10 000 руб.) – начислено страховое возмещение;

ДТ 51 – КТ 76.1 (10 000 руб.) – получено возмещение от страховщика.

Особенности налогового учета страхования (НУ)

Правила НУ здесь существенно отличаются от правил БУ:

- Учет расходов можно начинать только после оплаты премии страховщику.

- Сразу списать затраты можно только, если срок действия договора находится «внутри» отчетного периода по налогу на прибыль, т.е. квартала. Если же договор является долгосрочным, то затраты нужно распределять равномерно в течение срока его действия (п. 6 ст. 272 НК РФ)

- Налоговый учет содержит ограничения по затратам, которые можно признать по обязательным видам страхования, например, по ОСАГО, только в пределах установленных норм – страховых тарифов (п. 2 ст. 263 НК РФ). По добровольным видам расходы учитывают в фактическом размере (п. 3 ст. 263 НК РФ).

Чтобы свести к минимуму отклонения между двумя видами учета, целесообразно для БУ по долгосрочным договорам использовать счет 97. В этом случае, при соблюдении лимитов затрат, налоговые разницы не возникают.

Вывод

Расходы на страхование в бухгалтерском учете можно отражать единовременно, или распределяя их на весь период. Чтобы свести к минимуму налоговые разницы, лучше использовать второй вариант.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Источник https://bookerlife.ru/provodki-po-strahovaniju-avtomobilja/

Источник https://onescloud.net/knowledge/training/kupili-mashinu-kak-otrazit-v-1s-8-3/

Источник https://spmag.ru/articles/rashody-na-strahovanie-v-buhgalterskom-uchete