Страхование ОСАГО: как работает и от чего защищает

По российским законам у каждого автовладельца должен быть полис ОСАГО. Выезжать на дороги без страховки запрещено. В случае ДТП полис обязательного страхования гражданской ответственности поможет возместить ущерб, причиненный другому транспортному средству. О каких конкретно ситуациях идет речь? Как заявить в страховую об аварии? И почему ОСАГО работает не всегда? Разберемся в статье.

Что такое ОСАГО

ОСАГО расшифровывают как «обязательное страхование автогражданской ответственности». Полис защищает не самого владельца, а тех, кто пострадает от действий гражданина.

ПРИМЕР:

Водителя, который ездит без полиса ОСАГО, ждет штраф — 800 рублей. Сотрудники ГИБДД вправе выписывать штраф любое количество раз, пока автовладелец не оформит страховку. Но денежное взыскание — не худшее, что ждет гражданина. Если он станет виновником ДТП, ему придется возмещать ущерб деньгами из своего кармана. Скрываться от обязательств бесполезно: потерпевший взыщет убытки через суд.

Некоторые в целях экономии покупают поддельные полисы. За использование фальшивого документа предусмотрен штраф до 80 тыс. рублей или 480 часов исправительных работ.

Купили машину, но не эксплуатируете ее? Тогда полис не нужен. Музейные экспонаты и выставочные экземпляры не страхуют. Главное, не выезжать на транспортном средстве со стоянки или из гаража.

Сколько стоит полис ОСАГО, как его оформить

В течение 10 дней с момента покупки автомобиля гражданин должен оформить ОСАГО. Езду без полиса в этот период не считают нарушением, однако в случае аварии ущерб придется возместить за свой счет. Полис оформляют сроком на 1 год. Цена не фиксированная, ее рассчитывают индивидуально. На стоимость влияют следующие факторы:

- количество водителей, вписанных в страховку;

- опыт их вождения;

- число аварий в прошлом;

- тип и мощность транспортного средства;

- регион, где зарегистрирован автомобиль.

За безаварийную езду предусмотрены скидки: 5% за каждый год. Цену снизят и в том случае, если водитель попадал в ДТП, но по вине других участников дорожного движения.

До 2017 года полисы оформляли исключительно в офисах страховых компаний. Теперь ОСАГО можно купить через интернет: выберите сами организацию, которая предлагает приемлемый прайс. Распечатайте бланк и возите с собой, чтобы предъявить его сотрудникам ГИБДД при необходимости. Забыли документ дома? Вас могут оштрафовать на 500 рублей.

Как работает полис ОСАГО

Страховой случай наступает в момент ДТП. Виновник обращается в свою страховую компанию с просьбой компенсировать ущерб пострадавшей стороне. Максимальная сумма выплаты — 400 тыс. рублей. Когда убытки превышают установленный лимит, разницу оплачивает виновник аварии.

Какие документы нужно прикрепить к заявлению:

- копию паспорта и водительского удостоверения;

- протокол, составленный сотрудниками ГИБДД или аварийными комиссарами (либо европротокол, написанный самим водителем);

- документы на транспортное средство (ПТС, диагностическую карту);

- письменные показания свидетелей (при наличии);

- материалы фото- и видеосъемки с места аварии.

В течение 5 рабочих дней автомобиль должен осмотреть оценщик страховой компании. Привезите машину к месту экспертизы или вызовите специалиста, если транспортное средство повреждено очень сильно. Заявление о возмещении ущерба рассматривают в течение 20 рабочих дней.

Как возмещают ущерб по ОСАГО

Есть два способа возмещения ущерба пострадавшей стороне: денежная выплата или восстановительный ремонт силами страховой компании. В первом случае автовладельцу переводят на счет сумму, размер которой определил оценщик при осмотре поврежденного автомобиля. Деньги разрешено тратить на свое усмотрение: покупать запчасти, нанимать мастера или устранять дефекты самостоятельно. Не согласны с размером выплаты? Обратитесь к автоюристу. Специалист направит обращение в суд и потребует увеличения компенсации. Есть время и базовые знания законодательства? Займитесь этим вопросом самостоятельно. Тогда не придется платить комиссию посреднику.

Вы выбрали в качестве возмещения ущерба восстановительный ремонт? Страховая компания отправит пострадавшую машину на партнерскую станцию техобслуживания. Когда возраст авто не превышает двух лет, транспортное средство направляют к официальному дилеру.

Плюсы восстановительного ремонта:

- Страховщик не учитывает степень износа деталей, на машину ставят исключительно новые запчасти.

- На ремонт дают гарантию: на комплектующие — 6 месяцев, на кузовные и лакокрасочные работы — 1 год.

- Максимальный срок ремонта — 30 рабочих дней. Страховщик не успевает вовремя? Он будет вынужден заплатить неустойку хозяину машины: 0,5% от суммы возмещения.

На сайте компании должен быть опубликован список партнерских СТО с адресами и телефонами. Вы вправе выбрать сами, где будут ремонтировать машину.

Когда отказывают в выплатах по ОСАГО

Основания для отказа в компенсации следующие:

- полис просрочен;

- документ фальшивый;

- водитель управлял машиной в состоянии алкогольного опьянения;

- виновник скрылся с места ДТП, и его не смогли найти;

- автомобиль использовали не по назначению;

- водитель не вписан в полис;

- доказан факт мошенничества.

Срок полиса еще не истек, но вы узнали, что страховую компанию лишили лицензии? Обратитесь в фонд РСА (Российский фонд автостраховщиков). Организация призвана решать все вопросы, связанные с автомобильным страхованием.

Все об ОСАГО 2022: правила, нюансы, лайфхаки и подводные камни

Разбираемся, как сейчас работают полисы ОСАГО, сколько можно получить на ремонт и нужно ли возить с собой полис.

Содержание:

Что такое ОСАГО?

ОСАГО — это договор обязательного страхования автогражданской ответственности водителей. После заключения договора ОСАГО страховщик обязуется за обусловленную договором плату (ее еще называют страховой премией) при наступлении страхового случая возместить потерпевшим причиненный вследствие события вред их жизни, здоровью или имуществу.

Согласно закону «Об обязательном страховании гражданской ответственности владельцев транспортных средств» [1] оформление полиса ОСАГО обязательно для каждого автовладельца.

Зачем нужен полис ОСАГО?

Полис ОСАГО нужен, чтобы застраховать ответственность каждого автомобилиста перед окружающими. Не всегда у граждан есть возможность компенсировать вред пострадавшим участникам дорожного движения. Именно по этой причине полис ОСАГО считается обязательным документом для каждого водителя и выезжать без него на дороги запрещено.

Что покроет ОСАГО?

Выплаты по ОСАГО положены за причинение вреда жизни, здоровью или имуществу потерпевших при использовании автомобиля, на который оформлен документ и только в ситуации, когда ДТП произошло на территории России.

Если застрахованный автомобилист станет виновником ДТП, то его страховая компания выплатит денежную компенсацию стоимости ремонта поврежденных автомобилей потерпевших или же проведет ремонт в пределах определенной договором страховой суммы. Максимальная сумма выплаты по ОСАГО по «железу» чужому имуществу — 400 тыс. руб.

Статьи 17 сентября 2021 «Это эгоисты, из-за них проблемы». За езду без ОСАГО арестовывают

Новости 18 августа 2021 В ГИБДД объяснили, как определить поддельный полис ОСАГО у виновника ДТП

Если потерпевшим понадобится лечение, то по ОСАГО за причинении вреда жизни или здоровью можно получить до 500 тыс. руб. — такая выплата будет распространяться на каждого потерпевшего.

Принцип работы ОСАГО такой: если в ДТП по вине застрахованного водителя будет поврежден чужой автомобиль и пострадает человек, то разбитую машину можно будет отремонтировать по ОСАГО на сумму до 400 тыс. руб. Одновременно можно будет и покрыть расходы на лечение — на сумму до 500 тыс. руб.

Если разбито два и больше автомобиля, то каждый можно отремонтировать на сумму до 400 тыс. руб. Соответственно, если проблемы со здоровьем из-за ДТП возникли у двух (или более) человек, то лечение каждого также компенсируют на сумму до 500 тыс. руб.

Ущерб имуществу можно получить в следующих ситуациях:

- застрахованный разбил один или несколько автомобилей или мотоциклов;

- автомобилист повредил светофор, дорожные знаки и дорожные конструкции;

- автомобилист повредил здание;

- автомобилист наехал на пешехода и тот получил вред жизни или здоровью.

При причинении вреда здоровью потерпевшего возмещению подлежат:

- утраченный заработок/доход;

- расходы на лечение и приобретение лекарств, на бесплатное получение которых потерпевший не имеет право (в том числе сверх базовой программы обязательного медицинского страхования).

- дополнительно понесенные потерпевшим расходы:

- на дополнительное питание;

- на протезирование;

- на посторонний уход;

- на санаторно-курортное лечение;

- на приобретение специального транспортного средства;

- расходы, связанные с необходимостью профессиональной подготовки/переподготовки потерпевшего;

- расходы, связанные с погребением потерпевшего;

- возмещение вреда в связи со смертью кормильца.

Важно, что виновник ДТП поправлять здоровье и чинить свою машину будет за свой счет.

Что не покрывает полис ОСАГО

- причинение вреда при использовании другого автомобиля, который не указан в договоре обязательного страхования;

- причинения морального вреда или возникновения обязанности по возмещению упущенной выгоды;

- причинения вреда при использовании транспортных средств в ходе соревнований, испытаний или учебной езды в специально отведенных для этого местах;

- загрязнения окружающей среды;

- причинения вреда воздействием перевозимого груза, если риск такой ответственности подлежит обязательному страхованию;

- причинения вреда жизни или здоровью работников при исполнении ими трудовых обязанностей, если этот вред подлежит возмещению в соответствии с законом о соответствующем виде обязательного страхования или обязательного социального страхования;

- обязанности по возмещению работодателю убытков, вызванных причинением вреда работнику;

- причинения водителем вреда управляемому им транспортному средству и прицепу к нему, перевозимому ими грузу, установленному на них оборудованию и иному имуществу;

- причинения вреда при погрузке груза на транспортное средство или его разгрузке;

- повреждения или уничтожения антикварных и других уникальных предметов, зданий и сооружений, имеющих историко-культурное значение, изделий из драгоценных металлов и драгоценных и полудрагоценных камней, наличных денег, ценных бумаг, предметов религиозного характера, а также произведений науки, литературы и искусства, других объектов интеллектуальной собственности;

- причинения вреда жизни, здоровью, имуществу пассажиров при их перевозке, если этот вред подлежит возмещению в соответствии с законодательством об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров.

Существует ли ОСАГО без ограничений

Нет, но можно дополнительно застраховать некоторые риски при помощи полиса ДСАГО: доплатить за страховку и получить возможность повысить возможные выплаты потерпевшему в случае ДТП.

Например, если водитель устроит ДТП и ремонт автомобиля потерпевшего будет стоить не 400 тыс. руб., а 1 млн руб., то остальную сумму потерпевший может взыскать с виновника в рамках гражданского кодекса. Если у виновника будет оформлено ДСАГО на выплату до 1 млн руб., то полис покроет все убытки.

Однако этот вид дополнительного страхования будет стоить дорого — в первый год пользования водителю придется оформлять и каско, да и сам размер доплаты существенен: он зависит от возраста и стажа вождения, а также от лимита покрытия сверх обязательной суммы 400 тыс. руб. и сравним с ценой полиса ОСАГО. В целом, как говорят сами страховщики, средняя выплата по ОСАГО составляет около 70 тыс. руб., что делает ДСАГО неинтересным продуктом.

Нужно ли всегда возить с собой полис ОСАГО в 2022 году?

В случае оформления электронного полиса ОСАГО, возить с собой распечатанный документ не обязательно. Но у инспектора ГИБДД не всегда есть техническая возможность оперативно выйти в интернет и проверить действительность страховки. Чтобы избежать таких проблем, страховщики настоятельно советуют всегда возить распечатанный полис ОСАГО в автомобиле.

В чем разница между ОСАГО и каско

Каско это — добровольная форма страхования собственного автомобиля и связанных с его владением рисков. В отличие от ОСАГО, водитель сам решает, оформлять ли ему каско. Условия договора по каско бывают абсолютно разными: водитель может выбрать подходящие именно ему пункты. Например, если автомобиль популярной марки и модели среди угонщиков, то стоит выбрать риск «угон».

Также по каско можно застраховать практически любой риск:

- повреждения в ДТП;

- пожар;

- падение деревьев и другие проблемы, связанные с качеством работы коммунальных служб;

- полное уничтожение;

- другие актуальные для водителя риски.

Нужно ли оформлять ОСАГО, если есть каско?

ОСАГО — обязательный вид страхования и полис каско без него не получить. Поэтому да, полис ОСАГО должен быть у всех.

Расчет ОСАГО: стоимость и коэффициенты

C августа 2020 года в России действуют новые правила расчета стоимости полисов ОСАГО. Речь идет о так называемом коэффициенте страховщика. В списке есть такие пункты как, например, пол, профессия, марка машины и многое другое.

По заявлениям Центробанка, использование страховщиками всей доступной информации о водителях повысит точность разделения водителей с низким и высоким уровнями риска и, соответственно, позволит точнее отражать в цене полиса фактический риск. А влиять на риск могут разные факторы, в том числе нарушение ПДД или иные обстоятельства: возраст транспортного средства, его пробег, семейное положение водителя и наличие у него детей, установка на автомобиле телематических устройств и так далее.

Страховщикам также важно, сколько человек будут допущены к управлению автомобилем и есть ли у страхователя в собственности другие транспортные средства. Наличие истории страхования будет плюсом, а предоставление недостоверных сведений при заключении договора — наоборот.

Стоимость договора ОСАГО определяется как произведение базовой ставки и коэффициентов. Сначала страховщики устанавливают базовый тариф автовладельца персонально: диапазон базовых ставок для владельцев легковых автомобилей в 2022 году находится в пределах от 2 224 до 5 980 рублей (ранее было 2 476–5 492 руб).

Коэффициенты устанавливает Банком России. Они зависят от следующих параметров:

- территория преимущественного использования транспортного средства;

- наличие или отсутствие страховых возмещений в предшествующие периоды;

- технические характеристики транспортного средства, а именно — мощность двигателя;

- сезонность использования транспортного средства;

- условия о допуске к управлению транспортным средством только указанных страхователем водителей или допуск водителей без ограничений;

- возраста и стажа водителей, допущенных к управлению автомобилем.

Территориальные коэффициенты могут быть такими [2]:

| Город | Территориальный коэффициент |

| Магнитогорск | 1,72 |

| Челябинск | 1,99 |

| Ярославль | 1,45 |

| Москва | 1,9 |

| Санкт-Петербург | 1,72 |

| Московская область | 1,63 |

Коэффициент страховых тарифов в зависимости от сезонности и интенсивности использования автомобиля — коэффициент КС [3].

| Сколько автомобилем будут пользоваться в течение года | Коэффициент КС |

| 2 месяца | 3 |

| 3 месяца | 0,5 |

| 4 месяца | 0,6 |

| 5 месяцев | 0,65 |

| 6 месяцев | 0,7 |

| 7 месяцев | 0,8 |

| 8 месяцев | 0,9 |

| 9 месяцев | 0,95 |

| 10 месяцев и более | 1 |

Коэффициент страховых тарифов в зависимости от количества произведенных страховщиками страховых возмещений в предшествующие периоды (далее — коэффициент КБМ):

| Коэффициент КБМ на период КБМ | Коэффициент КБМ | ||||

| 0 страховых возмещений за период КБМ | 1 страховое возмещение за период КБМ | 2 страховых возмещения за период КБМ | 3 страховых возмещения за период КБМ | Более 3 страховых возмещений за период КБМ | |

| 2 | 3 | 4 | 5 | 6 | 7 |

| 2,45 | 2,3 | 2,45 | 2,45 | 2,45 | 2,45 |

| 2,3 | 1,55 | 2,45 | 2,45 | 2,45 | 2,45 |

| 1,55 | 1,4 | 2,45 | 2,45 | 2,45 | 2,45 |

| 1,4 | 1 | 1,55 | 2,45 | 2,45 | 2,45 |

| 1 | 0,95 | 1,55 | 2,45 | 2,45 | 2,45 |

| 0,95 | 0,9 | 1,4 | 1,55 | 2,45 | 2,45 |

| 0,9 | 0,85 | 1 | 1,55 | 2,45 | 2,45 |

| 0,85 | 0,8 | 0,95 | 1,4 | 2,45 | 2,45 |

| 0,8 | 0,75 | 0,95 | 1,4 | 2,45 | 2,45 |

| 0,75 | 0,7 | 0,9 | 1,4 | 2,45 | 2,45 |

| 0,7 | 0,65 | 0,9 | 1,4 | 1,55 | 2,45 |

| 0,65 | 0,6 | 0,85 | 1 | 1,55 | 2,45 |

| 0,6 | 0,55 | 0,85 | 1 | 1,55 | 2,45 |

| 0,55 | 0,5 | 0,85 | 1 | 1,55 | 2,45 |

| 0,5 | 0,5 | 0,8 | 1 | 1,55 | 2,45 |

Коэффициент страховых тарифов в зависимости от технических характеристик (мощности двигателя) транспортного средства (далее — коэффициент КМ):

| № / п/п | Мощность двигателя (лошадиных сил) | Коэффициент КМ |

| 1 | 2 | 3 |

| 1 | До 50 включительно | 0,6 |

| 2 | Свыше 50 до 70 включительно | 1 |

| 3 | Свыше 70 до 100 включительно | 1,1 |

| 4 | Свыше 100 до 120 включительно | 1,2 |

| 5 | Свыше 120 до 150 включительно | 1,4 |

| 6 | Свыше 150 | 1,6 |

Есть ли скидки на ОСАГО?

ОСАГО — это обязательный вид страхования. Тарифы устанавливает государство и к ним нельзя применять скидки. Если водителю предлагают неожиданные скидки, не связанные с безаварийным вождением (КБМ), скорее всего, это мошенничество.

Как уточнили в РСА, есть только несколько исключений, которые позволяют снизить стоимость полиса. Так, статьей 17 закона об ОСАГО установлены компенсации инвалидам, оплатившим страховую премию по договору ОСАГО, в размере 50% от страховой премии. Компенсация осуществляется органами государственной власти после оплаты страховой премии. Кроме того, органы государственной власти и органы местного самоуправления вправе устанавливать иные категории граждан, которым осуществляется частичная или полная компенсация оплаченной страховой премии.

Также граждане вправе заключить договор ОСАГО с учетом ограниченного использования транспортного средства. Например, водитель обязуется ездить на машине только летом. Так можно значительно уменьшить размер страховой премии.

Как оформить полис ОСАГО

Полис ОСАГО можно оформить двумя способами: лично в офисе страховой компании или приобрести Е-ОСАГО.

Документы для оформления ОСАГО:

- паспорт страхователя и владельца автомобиля (часто это один и тот же человек);

- водительские удостоверения всех допущенных водителей;

- свидетельство о регистрации (СТС);

- паспорт транспортного средства (ПТС или ЭПТС).

В 2022 году страховые компании оформляют полисы ОСАГО без проверки диагностических карт.

Все эти документы нужно предъявить в страховой компании и оформить полис. В соответствии с пунктом 1.7 Правил ОСАГО, при заключении договора страховщик вправе провести осмотр транспортного средства. Однако на практике это происходит крайне редко.

В случае оформления Е-ОСАГО на сайте страховой компании автомобилисту нужно будет самостоятельно ввести все данные. При покупке электронного ОСАГО, полис пришлют на электронную почту. Важно, что ошибаться при вводе данных о себе и автомобиле нельзя. Если водитель случайно введет, например, некорректную информацию о мощности мотора, и страховая компания об этом узнает, то страховщик аннулирует полис ОСАГО, а выплаченную за него премию оставит себе. Это делается, чтобы защититься от мошенников, которые вводят неправильные данные, занижая тем самым стоимость ОСАГО.

Как проверить полис ОСАГО

Иногда автомобилисты оформляют полисы ОСАГО у страховых агентов-мошенников, которые заманивают водителей более выгодными ценами. Чаще всего они продают несуществующие полисы, либо вводят неправильные данные об автомобилисте, искусственно занижая стоимость полиса. Но такие полисы ОСАГО страховые компании аннулируют. В итоге может получиться так, что водитель, даже не подозревая об этом, ездит без действующего полиса ОСАГО.

Если водитель сомневается в подлинности купленного полиса ОСАГО, его можно проверить на сайте РСА. Для просмотра сведений о договоре ОСАГО необходимо ввести данные о серии и номере договора ОСАГО или транспортном средстве, а также дату, на которую запрашиваются сведения о договоре ОСАГО.

Также проверить бланк бумажного полиса можно по базе своей страховой компании на ее сайте.

Как продлить полис ОСАГО

Продлить ОСАГО можно не ранее чем за 60 дней до истечения текущего полиса. Если водитель просрочит договор и будет ездить без страховки, то это грозит штрафом. Важно, что при перерыве в страховании более 1 года КБМ не меняется, то есть не теряется понижающий коэффициент за безаварийность. Продлить полис может только сам автомобилист: это можно лично в отделении страховой компании или на сайте — процесс оформления такой же, как и при покупке полиса впервые.

Штрафы за отсутствие ОСАГО

За управление транспортным средством без ОСАГО положен штраф в 800 руб.

ОСАГО при ДТП: как получить выплату?

После ДТП потерпевшим важно подождать оформления документов для выплаты и не ремонтировать автомобиль до этого момента. Подавать документы в страховую лучше сразу после аварии и не затягивать с этим, особенно это касается выплат по Европротоколу (оформление ДТП без полицейских).

Потерпевшему за возмещением нужно будет обратиться в свою страховую компанию. Однако для этого должны быть выполнены все условия. Они указаны в ст.14.1 закона об ОСАГО:

Что такое полис ОСАГО простыми словами

.jpg)

Наличие полиса ОСАГО — это обязательное условие эксплуатации транспортного средства. За неисполнение этого, закрепленного в федеральном законодательстве, требования водитель будет привлечен к ответственности.

.jpg)

Что такое ОСАГО и для чего он нужен

Аббревиатура образована из начальных букв сочетания слов «обязательное страхование автогражданской ответственности». Приобретая ОСАГО, автовладелец сокращает свои расходы в случае ДТП.

Разновидности автомобильной страховки

Выделяют следующие виды полисов страхования:

- Общий на всех. Когда 1 транспортным средством управляет несколько водителей.

- Для одного на все. Например, для шофера.

- Для 5 человек на 1 автомобиль. Распространяется только на лиц, указанных в полисе.

В качестве дополнения оформляется ДСАГО. Название можно расшифровать как добровольное страхование автогражданской ответственности.

Принцип работы

Обязательное автострахование организовывается следующим образом:

- Если по вине водителя причинен ущерб третьим лицам, обязательства по материальному возмещению берет на себя его страховая компания.

- В случае когда поврежден ваш автомобиль, его ремонт будет оплачен страховкой виновника.

- Если действия обоих водителей привели к аварии, страховщики возместят половину ущерба каждой стороне.

Спорные ситуации решаются через суд.

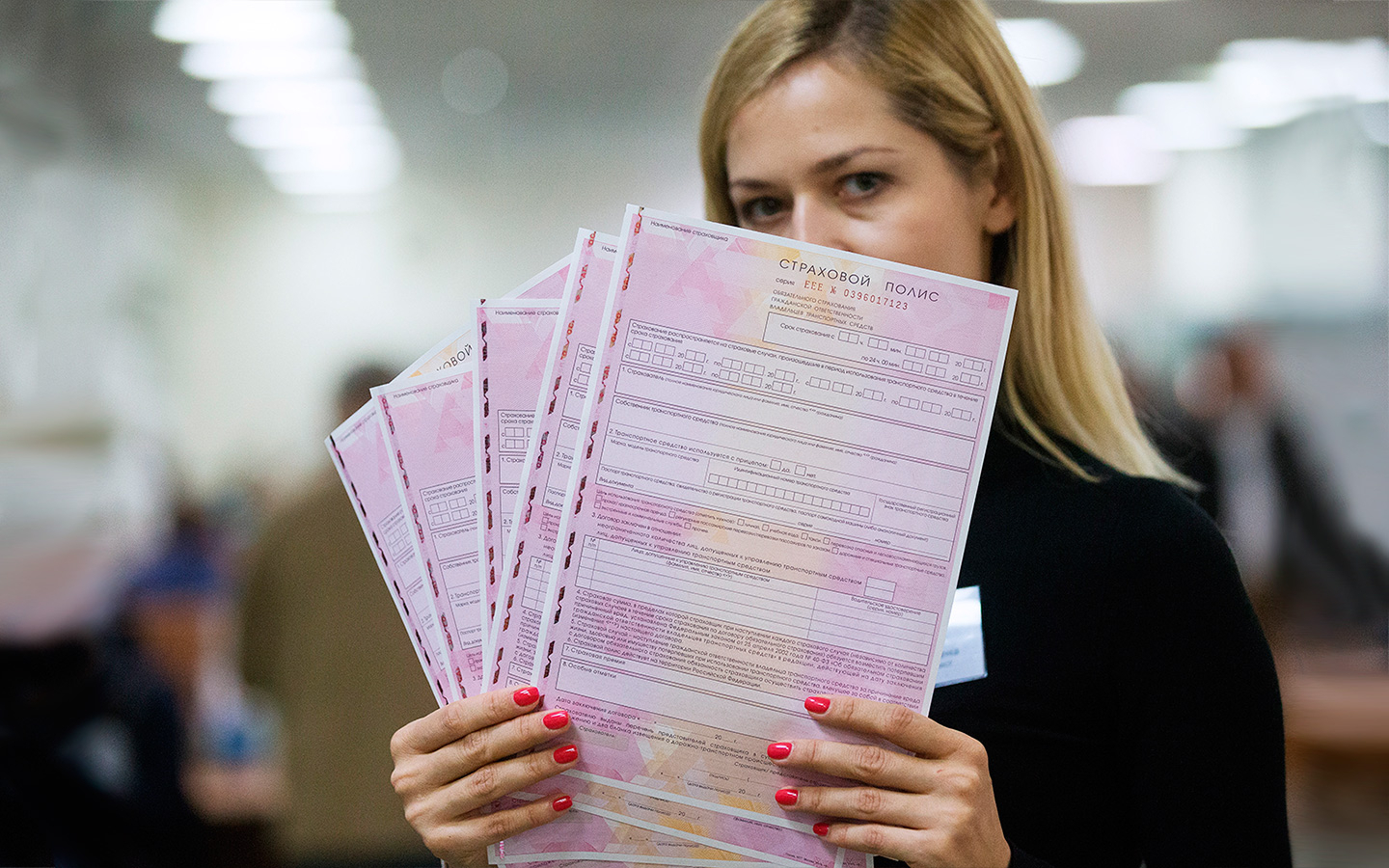

Как выглядит полис

Документ изготовлен из плотной бумаги розового цвета с фигурным рисунком.

Из защитных элементов на бланке присутствуют:

- водяные знаки;

- полимерные волокна;

- металлизированная полоса.

В верхнем левом углу расположен тисненный индивидуальный серийный номер.

.jpg)

Обязательно ли оформление страхового полиса

Согласно закону № 40-ФЗ «Об ОСАГО», эксплуатация транспортного средства без соответствующего полиса запрещена. Здесь работает правило взаимного страхования. В теории, когда все участники дорожного движения имеют на руках полис, решение проблемных ситуаций осуществляется проще и быстрее.

Основные условия по страхованию

Контроль за правомерностью оформления ОСАГО возложен на Центральный банк РФ.

Им же установлены следующие условия:

- Срок действия — 1 год.

- Покупка автомобиля в салоне возможна только при приобретении ОСАГО.

- Договор заключается на год, за исключением случаев, когда необходимо перегнать транспортное средство из одного региона в другой. Тогда приобретается полис на 5-15 дней.

Для оформления полиса автовладелец может выбрать любую страховую компанию по своему усмотрению.

Что входит в страховое покрытие ущерба

В большинстве случаев ущерб возмещается в виде восстановительного ремонта на партнерских СТО.

В отдельных ситуациях возможно возмещение наличными. Например, если транспортное средство невозможно восстановить.

Максимальный размер выплаты по ОСАГО составляет 400 тыс. руб.

Пошаговая инструкция по оформлению ОСАГО

От автовладельца потребуется собрать необходимые бумаги и выбрать страховую компанию.

Список документов

Для оформления полиса необходимы:

- Паспорт для физического лица и свидетельство о регистрации для юридического.

- Регистрационный документ (ПТС или СТС)

- Водительские удостоверения всех, на кого будет оформлена страховка.

- Карта технического осмотра.

При наличии полного пакета документов страховая компания не имеет права отказать в страховке.

Особенности оформления электронного полиса

Е-ОСАГО можно расшифровать как электронный полис обязательного страхования автогражданской ответственности. Для его оформления нужен тот же пакет документов. Загрузив сканкопии и оплатив услугу картой, клиент получает копию бланка на почту. При желании его можно распечатать.

Стоимость полиса и базовые тарифы

Цена на ОСАГО рассчитывается с учетом базовой ставки и специальных коэффициентов. Они могут как повышать, так и понижать стоимость. Например, за большой стаж безаварийной езды можно получить скидку. Тариф зависит от технических характеристик транспортного средства.

Как отличить оригинал от подделки

Достоверный способ проверить подлинность полиса — воспользоваться специальным сервисом на сайте Российского союза страховщиков. Оригинальный полис должен быть зарегистрирован в базе с точным совпадением всех указанных в нем данных. Если по результатам проверки документ не будет найден, значит, он поддельный.

Как продлить

Договор каско не продлевается автоматически. Для получения нового необходимо снова обратиться к компании-страховщику со всеми документами лично или в режиме онлайн.

Разница между каско и ОСАГО

Страхование гражданской ответственности не направлено на самого водителя и его машину, только на обязательства перед третьими лицами.

Простым языком — каско охватывает больше рисков, но его стоимость и другие условия не регулируются государством, а устанавливаются самой страховой компанией.

Требуется ли оформлять полис ОСАГО, если есть каско

Оба договора страхования не связаны между собой. ОСАГО необходимо оформлять обязательно, каско — по желанию.

Когда положены или не положены выплаты по ОСАГО и куда обращаться

Если произошедшая ситуация является страховой, т.е. выявлены виновник и пострадавший, то последует возмещение ущерба. За выплатами следует обращаться в страховую компанию.

Рейтинг самых надежных страховых компаний

- «Тинькофф»;

- «ВТБ»;

- «Альфа»;

- «Согласие»;

- «Ренессанс».

Эти компании были признаны самыми надежными по отзывам клиентов.

Действия при ДТП по ОСАГО

Если в аварийной ситуации участвовало только 2 автомобиля, нет пострадавших и не повреждено имущество сторонних лиц, можно составить европротокол.

В иных случаях следует получить протокол в ГИБДД и написать заявление в страховую компанию.

Ответственность за отсутствие страховки

За нарушение требований в области обязательного страхования частным лицом предусмотрен штраф 800 руб.

Источник https://bankiroff.ru/articles/advices/services/strahovanie-osago-kak-rabotaet-i-ot-chego-zashchishchaet-3113

Источник https://www.autonews.ru/news/61487ba59a79478e44605947

Источник https://postavuchet.ru/strahovanie/chto-takoe-polis-osago-prostymi-slovami