Содержание

Где можно рефинансировать автокредит и на каких условиях

Время чтения: 5минутНаряду с ипотекой одним из самых популярных направлений банковского заимствования выступает автокредитование. Но что делать, если после оформления кредита заемщик находит более выгодное предложение? В этом случае на помощь приходит рефинансирование. Прежде чем обращаться за такой услугой, следует изучить, как рефинансировать автокредит, в чем преимущества и недостатки такого решения.

Суть рефинансирования кредита на автомобиль

Рефинансирование заключается в том, что заемщик берет новый кредит на погашение действующего долга.

По сути, речь идет о перекредитовании на более выгодных условиях.

При этом рефинансировать задолженность можно в банке, в котором взят заем первоначально, или в сторонней банковской структуре. Это зависит от внутренних условий кредитных организаций (предоставляют ли они такую услугу для своих заемщиков), а также от того, где условия заимствования более выгодны для клиента. Денежные средства при рефинансировании автомобильного или другого кредита обычно не выдают на руки заявителю, а сразу перечисляют на счет кредитора, у которого погашается заем. При этом происходит облегчение финансового бремени для клиента за счет увеличения срока кредитования, уменьшения процентной ставки или иных параметров. В рамках автокредитования главным преимуществом рефинансирования выступает то, что по обычному денежному займу часто не требуется обеспечение. При автомобильной ссуде в качестве залога выступает приобретенная машина. Это значит, что продать или обменять транспортное средство (ТС) до полной выплаты долга не получится. Но когда задолженность будет погашена за счет перекредитования, автомобиль освобождается от залога, а его владелец может делать с ним что угодно, продолжая выплачивать заем, но уже новому кредитору. Кроме этого, при такой схеме отпадает необходимость оформления КАСКО, тогда как автокредит сопровождается условием обязательного оформления этого страхового полиса. Отсутствие КАСКО значительно сэкономит средства заемщика, так как данный вид финансовой защиты весьма дорогостоящий. Переоформление автомобильного займа можно условно разделить на два типа: Первый тип – это обычное рефинансирование, без изменения предмета договора, но при изменении условий. Второй вид представляет собой более сложную схему, при которой предмет договора будет другим. Эта схема используется в случае, когда клиент желает приобрести новое ТС. Заемщик обращается за кредитом на новое авто, ранее полученный заем погашается новым кредитором, а имеющаяся машина предоставляется в качестве стартового платежа по новой ссуде. Такая схема позволяет одновременно погасить действующий долг, избавиться от старого автомобиля и приобрести новый.

Когда проводится рефинансирование

Переоформление кредитного договора осуществляется только по просьбе заемщика. Такое желание возникает у клиента в определенных случаях:

- Серьезные изменения на экономическом рынке, при которых банки предлагают более выгодные займы, чем ранее. При этом выгода должна быть ощутимой. Незначительная не окупит время, потраченное на переоформление кредита.

- Снижение заработка. В этом случае может потребоваться уменьшение размера ежемесячного платежа, для чего необходимо увеличение срока кредитования.

- Необходимость реализации авто. По автокредиту машина становится предметом залога, ПТС остается у кредитора, а значит, до полной выплаты задолженности продавать это имущество запрещено. Тогда можно автомобильную ссуду переоформить на потребительский заем. Однако следует учесть, что процентные ставки в рамках нецелевого кредита выше, чем при автозайме.

- Замена устаревшего ТС на новое. Это возможно при использовании вышеупомянутой схемы Trade-in.

Где и как рефинансировать автомобильный заем

Переоформлением действующей задолженности занимаются как известные банки, так и мелкие кредитные конторы. Следует учесть, что в последних процентная ставка может быть на порядок выше, чем в крупном финансовом учреждении.

Если клиент желает рефинансировать долг с целью получения выгоды, лучше обратиться именно в банк.

Банк, оформивший автокредит, может отказать в рефинансировании займа. Это связано с тем, что кредитные организации также ищут выгоду для себя, а перекредитование означает улучшение условий для заявителя, но не для банка. Поэтому поиск подходящего финансового учреждения может занять некоторое время. Однако перед выбором кредитной организации следует внимательно изучить требования к клиентам.

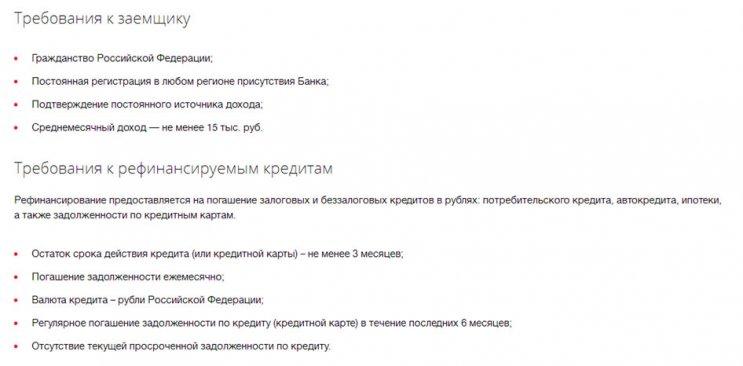

Общие требования к кредиту и заемщику

При рефинансировании заемщик должен соответствовать тем же требованиям, что и при оформлении стандартного потребительского займа:

- Возраст – от 21 года до 65 лет (в некоторых банках максимальный возрастной ценз может быть выше).

- Наличие российского гражданства.

- Постоянная прописка на территории присутствия кредитора. В ряде финансовых структур принимается и временная регистрация.

- Постоянный источник дохода.

Кроме требований к заявителю, банки выдвигают свои условия и для рефинансируемых кредитов:

- Остаток срока до окончания действующей ссуды – не менее трех месяцев. Это минимальный период, используемый у большинства кредиторов. Однако каждое финансовое учреждение может устанавливать и другое значение этого параметра.

- Отсутствие действующих просрочек по рефинансируемому займу.

- Наличие положительной кредитной истории. Как минимум полгода у заявителя не должно быть просрочек по кредиту. Некоторые банки увеличивают этот срок до года и даже до двух лет. На практике рефинансирование обычно одобряется, если заявитель не допускали просрочек.

Когда все требования соблюдены, клиент может приступать к началу процедуры рефинансирования, которая состоит из нескольких этапов.

Порядок перекредитования

Прежде чем детально рассматривать процесс рефинансирования, нужно отметить, что стандартная схема и процедура для Trade-in отличаются. Стандартное рефинансирование автокредитов других банков происходит так:

- Выбираем банк, предлагающий оптимальные условия перекредитования.

- С требующимися документами обращаемся к потенциальному кредитору и подаем заявление.

- В случае одобрения заявки подписывается новый кредитный договор, после чего банк переводит средства на счет предыдущему кредитору.

- Как только первый заем закрывается, обращаемся в банк, в котором оформлялся автокредит, для снятия залога с авто и получения ПТС на руки (если документ сдавался).

- Продолжаем делать выплаты по займу, но уже новому кредитору.

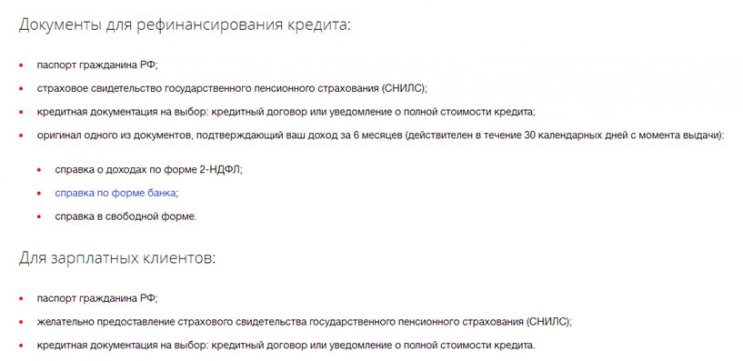

В комплект документов, необходимых для рефинансирования, от заявителя входят:

- национальный паспорт с отметкой о регистрации;

- второй документ на выбор – водительские права, ИНН, СНИЛС;

- бумаги, подтверждающие занятость и заработок (если банк требует их предоставить);

- справка об остатке ссудной задолженности по рефинансируемому займу;

- кредитный договор и график выплат по текущей ссуде.

При использовании схемы Trade-in порядок перекредитования следующий:

- Выбираем новый автомобиль и уточняем у дилера возможность обмена старой машины по системе Trade-in.

- При наличии такой возможности проводим оценку имеющегося транспортного средства в том автосалоне, в котором будет реализована программа Trade-in. Обычно это бесплатная процедура. Ее целью является установление стоимости старого авто, чтобы понять, на какую сумму можно оформить новый заем.

- Собираем документы и подаем заявку на рефинансирование кредита у дилера или в банке.

- При положительном решении автомобиль передается дилеру, что сопровождается заключением договора о хранении.

- Оформляем КАСКО на новое ТС.

- Подписываем кредитное соглашение, после чего часть средств идет на погашение действующего долга, а другая часть – на оплату комиссионных сборов автосалону, страховых и других сопутствующих услуг (при их наличии).

- Став владельцем новой машины, начинаем погашение второго займа.

В настояее время единственный кредитор в России, который проводит рефинансирование по указанной схеме, – ЮниКредит Банк. Перекредитование по системе Trade-in рассчитано прежде всего на приверженцев одного бренда – когда автомобилист желает сменить модель машины в рамках одной и той же марки.

Банки, предлагающие рефинансирование автокредитов

Лучшие предложения в 2019 году в рамках рефинансирования автокредитов и потребительских займов можно представить в виде таблицы.

при оформлении услуги – 17.

Предложения по рефинансированию можно найти и в других финансовых учреждениях.

Недостатки рефинансирования

Несмотря на получаемую выгоду, программа рефинансирования обладает некоторыми минусами. К ним относятся:

- Сбор комплекта документов на новый заем – повторная трата времени.

- Повторная оплата страхования жизни и здоровья. Конечно, клиент может отказаться от услуги, однако в большинстве банков в таком случае годовая ставка будет увеличена.

- Услуга доступна только клиентам, которые не допускали просрочек по предыдущему займу.

Выводы

Чтобы рефинансировать кредит грамотно, нужно правильно рассчитать получаемую выгоду. Для этого следует тщательно проанализировать предложения всех кредиторов, в линейке которых присутствует данный продукт. Рефинансирование автомобильного кредита – это не только возможность оптимизировать свои расходы, но и вывести машину из залога для последующего обмена или продажи.

Рефинансированием автокредита называется процедура перекредитования займа, оформленного до этого в другом банке для покупки авто. Целью нового кредита является улучшение кредитных условий для клиента. Причин же для этого может быть сколько угодно, ниже приводятся наиболее повторяющиеся из них.

Рефинансирование автокредита дает возможность заемщику решить несколько проблем. Большинство клиентов банка относятся к процессу перекредитования отрицательно, считая его не более чем тратой времени, сил, средств. Такое мнение имеет право на жизнь, поскольку зачастую банки взимают дополнительные проценты за рассмотрение заявки, за проведения всего процесса рефинансирования. Но все старания клиента, занятого рефинансированием автокредита, могут закончится успехом, об этом свидетельствуют самые серьезные преимущества рефинансирования, среди которых:

1. Снижение процентных ставок по кредиту – самая веская причина для того, чтобы поменять банк, условия кредитования. Зачастую разница между двумя займами составляет 5 – 7%, что дает возможность клиенту сократить свои расходы на хорошую сумму. детальнее об уменьшении выплат по кредитам читайте на этой странице2. Увеличение срока автокредита позволит значительно снизить размер регулярного платежа. Некоторые клиенты, неверно оценивая свои финансовые возможности, оформляют кредиты на короткий срок. Если вы осознаете, что ежемесячная плата за автокредит для вас является неподъемной, следует рефинансировать его, увеличив срок выплаты. Естественно, сумма переплаты станет больше, но ниже станет сумма постоянных выплат.

3. У заемщика существует возможность снять залоговое бремя с автомобиля. Делают это следующим образом – рефинансируют автокредит, взяв новый кредит на потребительские цели. Сняв обременение с автомобиля, вы сможете его продать или обменять, продолжая выплачивать заем. Больше информации о продаже залоговой машины вы получите в этой статье4. Можно поменять уже подержанный автомобиль на новый, поскольку сейчас многие автосалоны напрямую сотрудничают с кредитными организациями. Выглядит эта сделка таким образом – банк дает вам ссуду на оплату прежнего кредита плюс на покупку нового авто. Первоначальным взносом за кредит в банк станет ваше подержанное авто, перешедшее в собственность банка.

Чтобы рефинансирование стало для вас выгодной операцией, следует вооружиться ценными знаниями, поскольку часто дополнительные расходы при рефинансировании могут составить крупную сумму. Например, если ваш автомобиль застрахован в определенной фирме, а новый банк не имеет партнерских отношений с данной компанией, вам потребуется оплатить КАСКО еще раз.

Следует знать об уровне требований, которые выбранный вами банк предъявляет к автомашинам, сможет ли ваше авто пройти кастинг банка.

Немалое значение имеет ваша кредитная история. Важно, чтобы вашему автозайму было не менее полугода, вы не должны иметь просрочек по кредиту. Обычно рефинансирование добросовестных клиентов происходит достаточно легко и просто, чего нельзя сказать о проблемных заемщиках. Детальнее о том, что такое кредитная история, читайте в этой статьеВ нашей стране есть большое множество кредитных организаций, занимающихся перекредитованием автозаймов. Не все из них могут предложить своим клиентам привлекательные условия. Для того, чтобы желающим было из чего выбрать, проведем краткий обзор наиболее востребованных предложений.

Росбанк выдает на рефинансирование автокредитов сумму не более 1 миллиона рубл., период кредитования – до 5лет. Процентная ставка в Росбанке равна 16-18,5%. В качестве обеспечения кредита будет выступать ваше авто. Поскольку данный банк имеет определенные требования к авто, не каждый владелец автокредита может рассчитывать на рефинансирование. Возраст купленной вами машины иностранного производства не должен превышать 12лет к моменту полного погашения кредита, в период рассмотрения заявки пробег автомобиля не должен превышать 200 000 км. Требования, распространяющиеся на российские автомобили, еще более суровы – их возраст не должен превышать 5лет к моменту оплаты всей суммы долга, пробег автомобиля на момент заявки должен быть не больше 100 000 км. Детали на этой страницеУсловия рефинансирования автокредита у Сбербанка схожи – сумма до 1 миллиона рубл., максимальный срок кредита – 5лет. Но именно в данном банке снимают обременение с авто, что является замечательной возможностью для заемщиков. Проценты по автозайму здесь выше, чем в Росбанке (17-21), хотя установка таких процентов понятна – клиент получает неоспоримую выгоду, сняв с авто залоговое обременение. Детали на этой странице ЮниКредитБанк представляет собой ту самую финансовую организацию, которой вы сможете передать свое подержанное авто в качестве первоначального взноса, получив взамен новую машину. Эта программа носит название trade-in, первоначальный взнос составляет 15% от стоимости старого автомобиля. Условия рефинансирования автокредита достаточно привлекательны: максимальная сумма на покупку нового авто – 6,5 миллионов рубл., период кредитования – 7лет.

Заемщик, имеющий автокредит, посредством рефинансирования может улучшить условия кредитования, уменьшив сумму ежемесячного взноса, снизив процентную ставку, сняв залоговое обременение с авто, даже став владельцем новой автомашины.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда. Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Рефинансирование автокредита представляет собой изменение условий кредитного договора на более выгодные. Кредит может быть рефинансирован в том же банке, где вы его брали, либо в другом банке. Рефинансировать автокредит можно в Сбербанке, ВТБ24, Россельхозбанке и многих других финансовых учреждениях РФ.

Понятие автокредита

Прежде, чем разобраться в том, как рефинансировать автокредит, необходимо понять, что такое автокредит и чем он отличается от потребительсткого кредита. Рынок кредитования изобилует различными предложениями. Так, например, для приобретения автомобиля, заемщик может взять потребительский кредит или получить автокредит. Эти предложения похожи, но у них есть кардинальные отличия.

Оформляя классический потребительский кредит, человек, может потратить его на свое усмотрение. Автокредит является целевым кредитом, он выдается только на покупку машины, поэтому деньги не могут использоваться на другие цели.

Банк строго следит за тем как расходуются выданные клиенту деньги. Как правило, финансовое учреждение старается само перечислить денежные средства автомобильному салону. То есть клиент не получает автокредит наличными, а предоставляет кредитору реквизиты автосалона.

Рассмотрит другие отличия между потребительским и автокредитом. Итак, потребительский кредит:

- дает возможность купить машину с рук, то есть владельцем может быть физическое лицо, а авто не должно быть новым;

- нет необходимости приобретать КАСКО, что позволяет сэкономить значительные денежные средства.

При оформлении автокредита:

- можно приобрести, как новый, так и поддержанный автомобиль (зависит от условий конкретного банка);

- сумма больше, так как авто является залогом;

- срок больше (обычно 5-7 лет), а потребительский дают, как правило на 3 года.

Стоит подчеркнуть, что не менее 30% автомобилей на отечественном рынке приобретаются в кредит. Но не каждый хочет растягивать кредит, если видит более выгодные предложения в других банках. В таком случае и будет уместным заключение договора на рефинансирование.

Можно ли рефинансировать автокредит?

Потребитель, который оформил автокредит несколько лет назад, может столкнуться с более выгодными предложениями по кредитам. Ставка могла уменьшиться даже в этом же банке, в котором был оформлен договор. Многие кредитные учреждения позволяют провести процедуру рефинансирования автокредита своих кредитов или кредитов других банков.

Рефинансирование автокредита условно делится на 2 вида:

При стандартном рефинансировании условия договора не меняются, речь идет о том же автомобиле, который был приобретен. То есть, не меняется предмет договора.

Trade-in является сложной разновидностью рефинансирования. Покупатель обращается в банк, чтобы купить новый автомобиль. Банк выдает сумму денег, которой погашается предыдущий кредит за автомобиль, а также взнос за новое авто. Данный вид перекредитования дает возможность купить новую машину и продать старую. Напомним, что пока автокредит не был выплачен, продавать машину нельзя.

Для рефинансирования не достаточно одного желания. Чтобы заключить договор, необходимо соответствовать всем требованиям банка, предъявляемым к заемщикам. А именно: иметь постоянную занятость и доход, который придется подтвердить с помощью справки 2-НДФЛ и трудовой книжки.

Стоит подчеркнуть, что желание рефинансировать автокредит может возникать по разным причинам:

- Получение более выгодной ставки и возможность быстрее выплатить сумму;

- Необходимость растянуть кредит на больший срок из-за возникновения финансовых трудностей;

- Потеря работы и др.

Важно не только понимать, как рефинансировать кредит, но и где его рефинансировать. Для этого потребуется ознакомиться с разными предложениями банков.

Какие банки предлагают рефинансирование автокредитов?

На сегодняшний день рефинанасировать кредит можно в разных банках. Как правило, условия стандартные, а отличается лишь процентная ставка:

- Возраст – от 21 до 60-65 лет;

- Хорошая кредитная история;

- Стаж на последнем месте – не менее полугода;

- У заемщика не должно быть просрочек по прошлому кредиту;

- Наличие регистрации в том районе, где происходит рефинансирование;

- До погашения кредита должно оставаться не менее 3 месяцев;

- Наличие документально подтвержденного дохода;

- Гражданство РФ.

Рассмотрим несколько банков, которые предлагают рефинансировать автокредит.

Рефинансирование автокредита в ВТБ 24

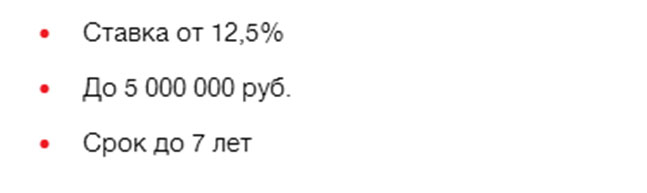

Банк ВТБ позволяет уменьшить переплату по кредиту и получить дополнительную сумму на любые цели. Дата платежа может быть назначена в соответствии с пожеланиями клиента. Условия рефинансирования автокредита следующие:

- Ставка – от 11% годовых;

- Сумма – до 5 миллионов;

- Ставка может быть снижена на 3%, если совершать покупки с помощью Мультикарты ВТБ;

- Комиссия за выдачу кредита отсутствует;

- Нет комиссии за досрочное погашение кредита;

- Срок кредитования составляет 7 лет — для зарплатных клиентов, 5 лет – для остальных клиентов;

- Не требуется поручительство;

- Можно объединить до 6 кредитов в одном.

Рефинансирование автокредита в Россельхозбанк

Россельхозбанк предоставляет возможность рефинансировать автокредит других банков и получить при этом до 3 миллионов рублей. Другие условия:

- Ставка – от 10%;

- Часть кредита выдается наличными на любые цели;

- Подтвердить доход можно не только с помощью 2-НДФЛ, но и оформив справку по форме банка;

- Выбор удобной даты платежа;

- Кредит должен действовать не менее 6 месяцев на момент рефинансирования;

- Минимальная сумма составляет 10000 рублей;

- Срок – до 7 лет для зарплатных клиентов, 5 лет – для других клиентов;

- Обеспечение не требуется;

- Срок рассмотрения заявки – 3 дня.

Для рефинансирования кредита потребуется взять выписку в том банке, где вы оформили кредит, заполнить заявку в выбранном финансовом учреждении, подготовить пакет документов и дождаться решения.

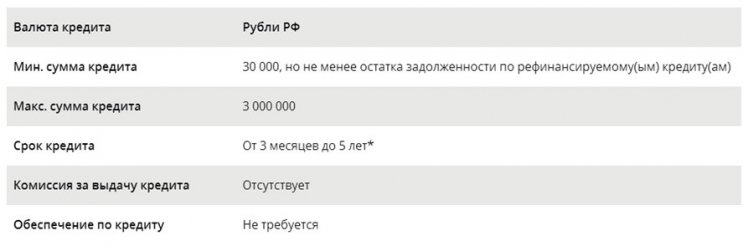

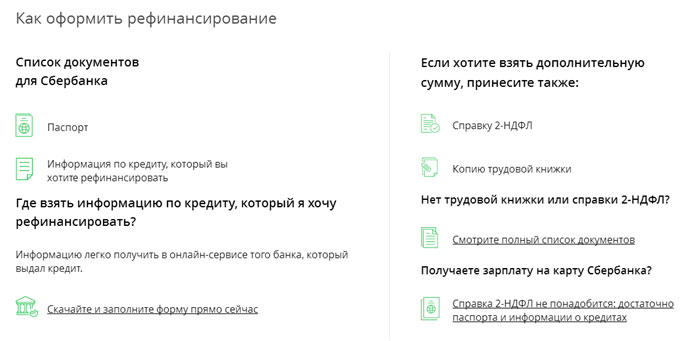

Условия Сбербанка

Сбербанк предлагает рефинансировать автокредит и платить меньше, а также объединить до 5 кредитов в один. Условия будут следующими:

- Процентная ставка – от 12,9%;

- Максимальная сумма – до 3 миллионов рублей;

- Срок – до 5 лет;

- Отсутствие задолженностей по кредиту;

- Минимальная сумма – от 30000 рублей;

- Количество кредитов – до 5;

- Наличие паспорта гражданина РФ и регистрации.

В банк вы приходите только с паспортом и выпиской по кредиту. Если вы захотите взять дополнительные деньги при рефинансировании автокредита, вы должны будете принести справку 2-НДФЛ. Заемщику должно быть не более 65 лет на момент возврата кредита. Если клиент пожелает досрочно погасить кредит, комиссия не взимается.

Преимущества и недостатки процедуры рефинансирования

Перед тем, как рефинансировать автокредит, непременно стоит узнать о том, какие преимущества и недостатки есть у данной процедуры. Плюсы процедуры рефинансирования:

- Уменьшение процентной ставки;

- Возможность увеличить срок кредитования и снизить ежемесячную финансовую нагрузку;

- Наиболее удобный график погашения платежей;

- Дает возможность сохранить хорошую кредитную историю при финансовых проблемах;

- Можно взять новую машину в кредит, а старую продать, так как она больше не будет находиться в залоге у банка.

Минусы рефинансирования автокредита:

- Банк может начать навязывать свою страховку, в том числе страхование жизни;

- Придется заново готовить документы;

- Услуга доступна клиентам, не имеющим просрочек по выплатам у прошлого кредитора.

Перед рефинансированием кредита, правильно рассчитайте выгоду.

Если ставка уменьшается, а срок кредитования увеличивается, переплат не избежать. Проанализируйте предложения от разных банков, ознакомьтесь с условиями и только потом оформляйте договор на рефинансирование.

Что такое рефинансирование автокредита, и как проводится процедура?

Рефинансирование – банковская услуга, благодаря которой удаётся снизить финансовую нагрузку по обслуживанию долга. При желании ей могут воспользоваться клиенты банков, взявшие кредит на автомобиль. Узнаем о сути этой процедуры, её плюсах и минусах и условиях перекредитования в разных банках.

Когда целесообразно рефинансировать автокредит?

Погашение любого кредита осложняется непредсказуемостью финансового положения физического лица. Беря автокредит лет на 5, человек рассчитывает, что всё это время он будет работать, а его финансовое положение станет улучшаться (карьерный рост, новая работа, открытие бизнеса и т. п.).

На деле может быть наоборот – финансовое положение ухудшается, и оплата кредита становится непосильной. Чтобы выйти из ситуации, можно:

- Продать автомобиль и оплатить остаток долга. У такого решения есть серьёзные минусы: человек остаётся без машины, и продаёт он её по заниженной стоимости, так как сегодня сложно продать подержанное авто задорого.

- Перекредитоваться на более выгодных условиях. Это не самый лучший вариант, так как всё равно придётся выплачивать проценты, но зато заёмщику не нужно искать крупную сумму – наоборот, его платежи уменьшаются.

К рефинансированию автокредита выгодно прибегать в определённых ситуациях:

- снизился регулярный доход заёмщика;

- возросла финансовая нагрузка из-за появления новых обязательств;

- если до конца займа осталось 2-3 года.

Банк, дающий деньги на погашение автокредита, может выдвинуть неприемлемые условия. Величина ставки и сумма кредита зависит от состояния авто, которое за прошедшие годы может ухудшиться.

Цели и суть рефинансирования

Суть рефинансирования заключается во взятии нового кредита. Если заёмщику не под силу погашать автокредит на первоначальных условиях, он может обратиться в банк – тот, что выдал кредит, или любой другой, – чтобы снова взять в долг денег.

Смысл такой процедуры – получение более выгодных для клиента условий с точки зрения финансовой нагрузки в единицу времени. Взяв новый кредит, заёмщик полностью и досрочно погашает свой заём. При этом он приобретает новые обязательства.

Какие условия погашения долга меняют при рефинансировании:

- уменьшают процентную ставку;

- облегчают финансовую нагрузку путём снижения ежемесячной выплаты и продления срока погашения.

Если автокредит оформлялся под залог или поручительство, деньги на погашение долга не выдаются клиенту на руки, а отправляются прямиком в банк, выдавший автокредит.

В ряде случаев средства на погашение долга выдают наличными. При этом требуют от физического лица предоставления документа о досрочном погашении автокредита.

Требования к заёмщику и автокредиту

Чтобы получить согласие банка на рефинансирование автокредита, нужно чтобы его требованиям соответствовал не только заёмщик, но и сам автокредит. Никаких особых условий банки для таких случаев не выдвигают – обычно они такие же, как и для обычных потребительских кредитов.

Требования к претендентам на рефинансирование:

- клиент – гражданин РФ;

- возрастной диапазон – 21-65 лет;

- регистрация в регионе, где находятся офисы банков (того что выдал автокредит, и того, который его рефинансирует);

- официальный доход, на основании которого банк может судить о возможности выполнения клиентом кредитных обязательств;

- наличие определённого трудового стажа;

- хорошая кредитная история.

Несоответствие хотя бы одному пункту может послужить основанием для отказа в перекредитовании.

Прежде чем одобрить перефинансирование, банк ознакамливается с условиями автокредита. К нему у финансовых учреждений следующие требования:

- оформление произошло как минимум за 6 месяцев до рефинансирования;

- отсутствие просрочек по платежам.

Если большая часть автокредита погашена и осталось, например 8-12 месяцев, связываться с рефинансированием не стоит – большой выгоды от этого вы не получите.

Условия рефинансирования

В большинстве банков условия для рефинансирования автомобильных кредитов одинаковые. Если машина стоит сотни тысяч или миллионы рублей, разница ставок даже в доли процентов выливается в существенные суммы.

Выбирая банк для перекредитования, обращайте внимание на дополнительные условия – как берётся залог, правила страхования, штраф за просрочку платежа и т. п.

Внешторгбанк предлагает хорошие скидки заёмщикам, оформившим полис КАСКО. Процентная ставка в этом случае составляет 6 % вместо 11,5 %. Срок кредитования – от 1 года до 5 лет. Сумма – до 3 млн рублей. К автокредиту можно получить сумму на любые цели.

- возраст – до 70 лет;

- обязательно наличие регистрации и фактическое проживание в регионе присутствия банка.

Сбербанк

Здесь можно рефинансировать любой кредит – взятый в самом Сбербанке или в любом другом банке. Перекредитование возможно только в рублях. Срок кредитования – от 3 месяцев до 5 лет. Процентная ставка – от 12,9 %. Сумма – до 3 млн рублей.

- наличие постоянной или временной регистрации;

- стаж работы на последнем месте – от полугода.

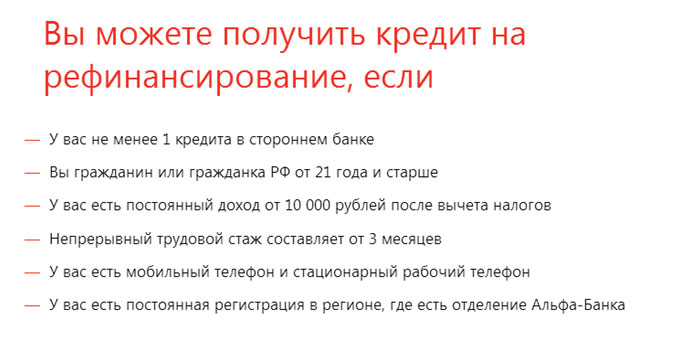

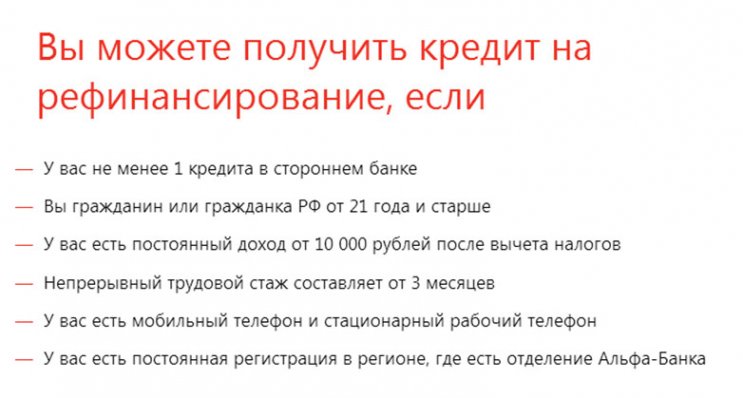

Альфа Банк

У этого банка нет специальной программы по перекредитованию автокредита, но здесь можно воспользоваться стандартным продуктом рефинансирования потребительских займов. Процентная ставка – от 10,99 %. Решение принимается за 2 минуты. Срок кредитования – от 2 до 7 лет. Сумма – до 3 млн рублей.

- возраст – от 21 года;

- стаж работы на последнем месте – от одного месяца;

- наличие регистрации в регионе присутствия Альфа Банка.

Россельхозбанк

РСХБ предлагает гибкие условия, рассчитанные на привлечение клиентуры. Есть возможность получения определённой суммы наличными к рефинансируемой сумме на любые цели с учётом доходов. Процентная ставка – от 9,4 %. Срок кредитования – от 0,5 года до 7 лет. Сумма – до 3 млн рублей.

- стаж работы на последнем месте – от полугода;

- постоянная регистрация;

- возраст – 23-65 лет.

Тинькофф

Банк охотно рефинансирует любые кредиты, в том числе и автокредиты. Процентная ставка – от 9,9 %. Срок кредитования – до 3 лет. Сумма – до 2 млн рублей. При оформлении карты клиенту не начисляются проценты на кредит в течение полугода.

- возраст – от 18 до 70 лет включительно;

- постоянная или временная регистрация.

Открытие

Процентная ставка – от 8,5 %. Срок кредитования – до 3 лет. Сумма – до 3 млн руб., для зарплатных клиентов — до 5 млн рублей. Чтобы оформить рефинансирование, достаточно принести в банк паспорт и сведения о взятом кредите.

Возрождение

Процентная ставка – от 7,75 %. Срок кредитования – до 84 месяцев. Сумма – до 5 млн рублей. Банк предлагает рефинансирование без обеспечения, без комиссий за частичное или полное досрочное погашение.

Хоум Кредит Банк

Процентная ставка – от 9,9 %. Срок кредитования – до 5 лет. Сумма – до 1 млн рублей. По результатам рассмотрения заявления заёмщика банк может потребовать справку, подтверждающую доход.

- постоянный доход;

- срок работы на последнем месте – от 3 месяцев.

Райффайзенбанк

В Райффайзенбанке можно рефинансировать одновременно до 5-ти потребительских кредитов и кредитных карт (в том числе других банков), выбрав удобный размер ежемесячных платежей. Решение принимается за 1 минуту.

Процентная ставка – от 8,9 %. Срок кредитования – 12-60 месяцев. Сумма – до 2 млн рублей.

Промсвязьбанк

Банк предлагает снижение ставки на 3 %. Процентная ставка – от 9,9 %. Срок кредитования – до 7 лет. Сумма – до 3 млн рублей. Без залога и поручительств. Срок рассмотрения – до 3-х дней. Дополнительное условие – подтверждение дохода.

Какие понадобятся документы?

Отправляясь в банк, заранее узнайте, какие понадобятся документы для перекредитования. Стандартный пакет документации для рефинансирования:

- Паспорт гражданина РФ. В нём должна стоять отметка о регистрации в соответствующем регионе.

- Справка 2-НДФЛ. Это документ о доходах, который берут по месту официального трудоустройства.

- Копия трудовой книжки.

- Права на управление транспортным средством.

- Паспорт транспортного средства. Это документ на автомобиль, купленный в кредит.

- Платёжный график. Его берут у банка, выдавшего автокредит.

- Справка об остатке долга. Её также берут в предыдущем банке.

- Реквизиты банка. По ним перечисляются средства для полного погашения долга.

В банк может обратиться не сам автовладелец и получатель автокредита, а его доверенное лицо. В этом случае последний должен иметь нотариально заверенную доверенность на выполнение определённых действий по поручению доверителя.

Если сумма, которую запрашивает претендент на рефинансирование, равна остатку, который он должен уплатить по автокредиту, банк может не требовать документов о платёжеспособности. Если же клиент рассчитывает на более крупную сумму, он обязан подать справку 2-НДФЛ.

Как оформить рефинансирование?

Прежде чем начинать процедуру рефинансирования, заёмщик должен наведаться в банк, выдавший ему автокредит, чтобы убедиться в отсутствии препятствий для досрочного погашения долга. Бывает, банки вводят мораторий на подобные операции.

Узнайте, как проходит процедура досрочного погашения автокредита, и какие её условия. Попросите у сотрудника банка следующие документы:

- выписку по счёту;

- справку об остатке долга с учётом всех комиссионных сборов.

Дальнейшие действия по оформлению рефинансирования автокредита:

- Рассмотрите предложения разных банков о рефинансировании автокредитов. Сравните условия и найдите максимально выгодное и удобное именно для вас. Пользуйтесь онлайн-калькуляторами (их можно найти на ресурсах банков и кредитных компаний), чтобы рассчитать сумму экономии при обращении в разные банки.

- Выбрав кредитно-финансовое учреждение, загляните на его веб-ресурс, чтобы заполнить заявление на рефинансирование. Подайте пакет документов онлайн.

- Ждите ответа от банка, в который вы обратились за перекредитованием. Если ваш запрос одобрят, отправляйтесь в первый банк – в котором у вас автокредит – и напишите там заявление на полное досрочное погашение оставшегося долга.

Заявление пишут на типовом бланке (его вам предложат в организации) или в свободной форме. - Прочтите договор на новый кредит. Если вас всё устраивает, поставьте свою подпись. Возьмите график платежей погашения нового кредита.

- Дальше дело за рефинансирующим банком. Он переводит соответствующую сумму в банк, где взят кредит на автомобиль.

- Теперь вам осталось получить справку в «старом» банке, что ваш автокредит погашен полностью, и отнести её своему новому кредитору.

- Вы должны вывести машину из залога, получить паспорт транспортного средства и заново оформить страховку. Для снятия обременения с автомобиля напишите соответствующее заявление в банк, которым был выдан автокредит.

Процесс занимает от 1 до 3 дней. По его завершению ваш автомобиль перестаёт находиться у банка в залоге.

Пример заявления на досрочное погашение кредита можно посмотреть здесь.

Помимо классической схемы рефинансирования, существует ещё один вариант – Trade In. Владелец авто, приобретённого в кредит, срок которого ещё не закончился, может оформить его как первый взнос за новый автомобиль.

Образец заявление на снятие обременения можно тут.

При этом старый кредит погашает новый банк. Обмен автомобиля проводится дилером бренда, с которым у банка есть договор.

Порядок перекредитования по схеме Trade In:

- Подберите новый автомобиль и узнайте у дилера, подлежит ли он обмену по программе Trade In.

- Узнайте сумму остатка долга, и возможно ли досрочное погашение.

- Сделайте оценку своего старого авто в салоне, где предполагаете его обменять.

- Напишите в свободной форме заявку на обмен у дилера. Как только её одобрит банк, старое авто передадут дилеру и заключат договор на хранение.

- Оформите КАСКО.

- Заключите с новым банком договор кредитования. Часть суммы уходит на погашение остатка долга за старое авто, а часть дилер берёт за проданную машину.

- Забирайте свой новый автомобиль и платите за него по новому графику.

Плюс такой программы – новое авто. Если вам было тяжело платить предыдущий кредит, в Trade In есть смысл только в том случае, если новые условия кредитования и погашения долга для вас более выгодные.

Отзывы заёмщиков

Жанна, Ростов-на-Дону. За 2 года до конца автокредита рефинансировала его в Сбербанке. Пришлось побегать, чтобы собрать документы, но зато я смогла уменьшить платёж на 4 тыс. рублей в месяц. Для меня эта сумма на данном этапе существенна.

Николай, Нижний Новгород. Перед тем как перекредитоваться, оббегал несколько банков, подыскивая более выгодные условия. В результате выбрал ВТБ. Заявление рассмотрели неожиданно быстро и после одобрения рефинансировали мой автокредит. Плюс еще 100 тыс. взял наличными.

Георгий, Майкоп. Автокредит выплачивал 4 года. После того, как увидел, что сегодня проценты ниже, решил рефинансировать кредит вместе с ипотекой. В целом мой месячный платёж снизился с 29 тыс. руб. до 18 тыс. руб. При этом срок выплат увеличился всего лишь на 6 месяцев.

Благодаря рефинансированию вы не выплатите кредит быстрее, но сможете ослабить финансовую нагрузку на свой бюджет. Если из-за каких-то обстоятельств вам стало тяжело оплачивать автокредит, подумайте о перекредитовании на более выгодных условиях.

Рефинансирование автокредита

Взяли автокредит под высокий процент? Надоело оплачивать КАСКО? Хотите вывести кредитный автомобиль из-под залога? Решить эти и другие вопросы можно с помощью рефинансирования автокредита.

В этой статье мы расскажем, как перекредитовать действующий заем, и рассмотрим пять наиболее выгодных предложений банков по рефинансированию автокредита для физических лиц.

Кому стоит рефинансировать автокредит?

Рефинансирование, или перекредитование, будет полезно людям, получившим ссуду на невыгодных для себя условиях. Чаще всего это касается заемщиков, оформивших займы в прошлых годах, когда ставки по автокредитам были существенно выше нынешних. Посредством рефинансирования можно снизить процентную ставку и изменить срок действия договора, уменьшив тем самым переплату и сделав погашение задолженности более комфортным.

Кроме того, некоторые банки позволяют рефинансировать не один, а сразу несколько кредитов, благодаря чему можно объединить несколько разных выплат в единый платеж. При этом рефинансируемые займы могут относиться к разным видам кредитования, например, автокредит и потребительская ссуда или кредитная карта.

Как происходит рефинансирование автокредита?

Существуют две основные схемы рефинансирования автомобильных займов: кредит с переводом предмета залога или оформление целевого потребительского кредита. Рассмотрим каждый из этих вариантов по шагам.

Рефинансирование с переходом залога

- Заемщик подает в новый банк заявку на перекредитование (помимо стандартного комплекта документов требуется предоставить сведения о текущем кредите).

- После предварительного одобрения заемщик за свой счет производит оценку автомобиля.

- Между заемщиком и новым кредитором заключается соглашение, согласно которому кредитор обязуется погасить автокредит, оформленный заемщиком в другом банке, а заемщик, в свою очередь, берет на себя обязательства погашать задолженность перед новым кредитором на зафиксированных в соглашении условиях. При этом на момент переоформления залога по новому договору может действовать повышенная процентная ставка.

- Банк погашает задолженность заемщика перед первым кредитором, после чего заемщик получает документы для снятия обременения с автомобиля.

- Заемщик переоформляет документы о залоге и договор страхования.

- Заемщик начинает погашать кредит в новом банке по новому графику платежей.

Рефинансирование автокредита за счет потребительского займа

- Как и в первом случае, заемщик подает в новый банк заявку на рефинансирование.

- Заемщик и банк заключают договор потребительского кредитования, в соответствии с которым сумма кредита не выдается на руки заемщику, а переводится в другой банк для погашения действующего автокредита. При этом некоторые банки предлагают программы рефинансирования, в рамках которых размер ссуды может превышать сумму текущего долга, и часть займа выдается заемщику на личные нужды.

- Банк переводит деньги первому кредитору, и после погашения долга заемщик получает возможность вывести транспортное средство из-под залога.

- Заемщик начинает погашать потребительский кредит в новом банке.

Сегодня банки предпочитают использовать второй вариант перекредитования. Это удобно и для самих кредиторов, и для клиентов, так как позволяет избежать лишней волокиты с переоформлением залога и дает заемщикам возможность начать совершать сделки с автомобилем.

Трейд-ин

Еще одна менее распространенная схема рефинансирования автокредита – приобретение нового автомобиля по программе трейд-ин. Суть этой схемы состоит в том, что заемщик получает в банке кредит сразу на новый автомобиль и на погашение остатка задолженности по действующему автокредиту, при этом старая машина продается, а вырученные за нее средства направляются на первый взнос по новому займу.

Минусы и плюсы трейд-ин:

- Минусы — необходимость совершать все сделки через определенного автодилера-партнера банка, который часто приобретает старый автомобиль по цене ниже рыночной.

- Плюсы — экономия время на продажу старого и покупку нового автомобиля и на поиск нового кредитора.

Топ 5 предложений банков по рефинансированию автокредита:

1. Рефинансирование автокредита в Сбербанке

Главный банк страны предлагает программу рефинансирования как собственных автокредитов, так и кредитов других организаций.

Процентная ставка по программе рефинансирования начинается от 11,5% годовых, при этом Сбербанк позволяет объединить сразу несколько займов (но не более пяти), а также получить часть денег на собственные нужды.

Требования к рефинансируемым займам:

- кредит должен быть оформлен в рублях РФ;

- в течение последних 12 месяцев по нему не должно быть просрочек;

- кредитная задолженность не реструктуризировалась.

Условия кредитования:

Оформить рефинансирование в Сбербанке могут граждане РФ в возрасте от 21 года до 65 лет, имеющие стаж не менее полугода на последнем месте работы (не менее 3 месяцев при условии перечисления заработной платы или пенсии на карту Сбербанка).

2. Рефинансирование автокредита в ВТБ

В отличие от Сбербанка, ВТБ предлагает программу рефинансирования только тех кредитов, которые были оформлены в сторонних банках. Перекредитовать можно до шести займов за раз, при этом все они могут относиться к разным видам кредитования.

Условия рефинансирования:

Оформить заявку на рефинансирование можно на сайте банка. В случае предварительного одобрения заемщику направляется СМС, после чего требуется предоставить в офис ВТБ комплект документов.

В числе плюсов рефинансирования автокредита в ВТБ можно назвать привлекательную процентную ставку, возможность объединить до 6 кредитов и отсутствие требований к обеспечению займа.

3. Рефинансирование автокредита в Альфа-Банк

Оформить рефинансирование в Альфа-Банке очень просто: достаточно заполнить соответствующее заявление на сайте или в офисе банка, при этом предоставлять справки о доходах не обязательно. В рамках рефинансирования банк позволяет объединить до пяти разных займов под процентную ставку от 11,99% на срок до 7 лет. Точный размер ставки устанавливается индивидуально и зависит от суммы нового займа и от ряда других параметров.

Требования к заемщикам:

Главными преимуществами рефинансирования автокредита в Альфа-Банке являются конкурентные условия кредитования, гибкий подход к рассмотрению заявок, а также тот факт, что процентная ставка не зависит от наличия страховки.

4. Рефинансирование автокредита в Россельхозбанке

Этот банк предлагает одни из самых выгодных условий перекредитования займов. Ставки по программе рефинансирования начинаются от 10% годовых, при этом рефинансированию подлежат как кредиты сторонних банков, так и самого Россельхозбанка.

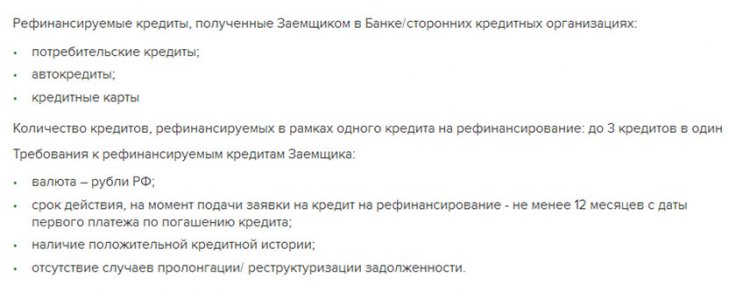

Условия и требования к рефинансируемым займам:

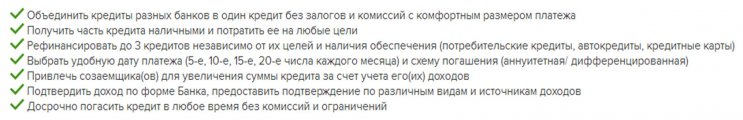

Рефинансирование автокредита в Россельхозбанке позволяет:

5. Рефинансирование автокредита в Райффайзен Банке

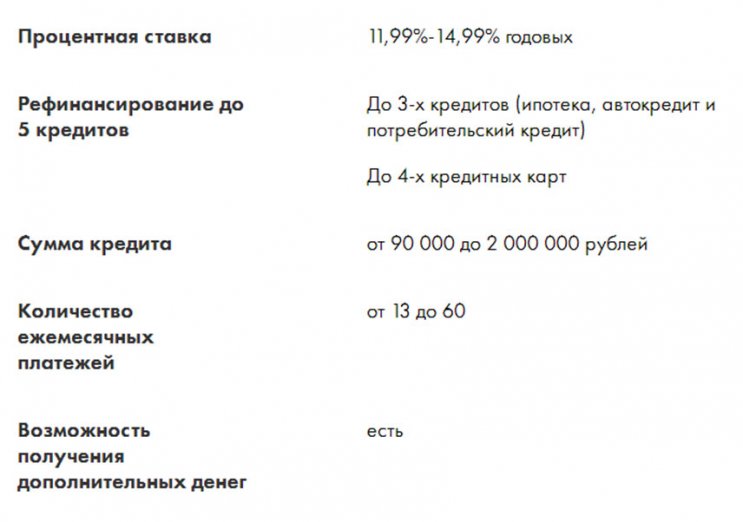

Возможность рефинансировать автокредит на выгодных условиях предлагает и Райффайзен Банк. Процентная ставка по программе начинается от 11,99%, однако за несоблюдение правил погашения рефинансируемых займов предусмотрено повышение ставки на 8 пунктов.

Условия рефинансирования:

Заявку на рефинансирование можно подать через сайт или офис банка, либо заказав выезд кредитного специалиста. Банк обещает короткий срок рассмотрения заявок – от 1 часа.

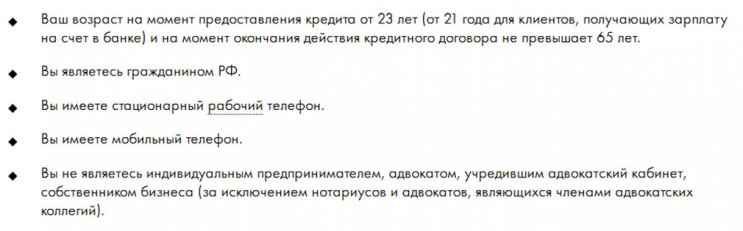

Требования к заемщикам

Зарплатные клиенты банка могут подать заявку по упрощенному комплекту документов (анкета и паспорт), а сторонним заемщикам потребуется предоставить справку о доходах и документы, подтверждающие трудоустройство. При этом банк также готов рассматривать дополнительных доход заемщика от работы по совместительству, сдачи недвижимости в аренду или пенсионных выплат.

При составлении рейтинга предложений по рефинансированию автокредита мы ориентировались на размер действующих в настоящее время процентных ставок и удобство оформления новых займов. Вместе с тем, вы также можете воспользоваться нашей системой поиска предложений по рефинансированию автокредитов в разных банках, которая поможет подобрать наиболее выгодное предложение с учетом ваших пожеланий.

Источник http://kredit-oformi.ru/refinansirovanie/gde-mozhno-refinansirovat-avtokredit-i-na-kakih-usloviyah/

Источник http://samsebefinansist.com/refinansirovanie-avtokredita.html

Источник http://tobanks.ru/articles/17053-refinansirovanie-avtokredita.html